அந்நிய விகிதங்கள் (வரையறை, எடுத்துக்காட்டுகள்) | விளக்குவது எப்படி?

அந்நிய விகிதங்கள் என்ன?

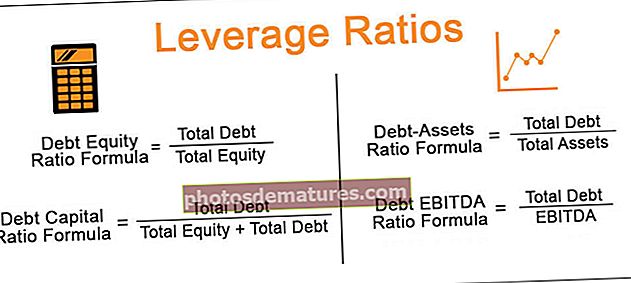

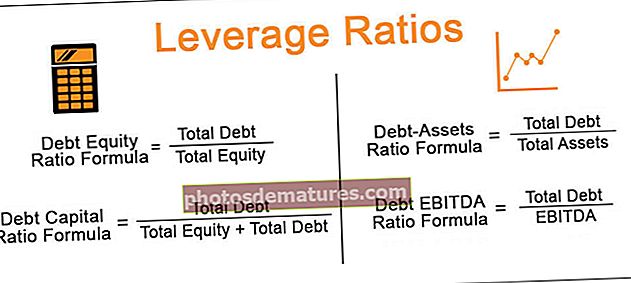

அந்நிய விகிதங்கள் வணிகத்தின் சொத்துக்கள் அல்லது பங்குகளில் வணிகம் எடுத்துள்ள கடன் கடனின் அளவை நிர்ணயிப்பதில் பயன்படுத்தப்படுகின்றன, அதிக விகிதம் நிறுவனம் அதன் திறனை விட பெரிய அளவிலான கடனை எடுத்துள்ளது என்பதையும் அவர்கள் கடமைகளைச் செய்ய முடியாது என்பதையும் குறிக்கிறது நடந்து கொண்டிருக்கும் பணப்புழக்கங்களுடன். இதில் பங்குக்கான கடன், மூலதனத்திற்கான கடன், சொத்துக்களுக்கான கடன் மற்றும் ஈபிஐடிடிஏவுக்கான கடன் ஆகியவை அடங்கும்.

இந்த கட்டுரையில், சிறந்த அந்நிய விகிதங்கள், அவற்றின் விளக்கங்கள் மற்றும் அவற்றை எவ்வாறு கணக்கிடுவது என்பதைப் பார்ப்போம்.

தொடங்குவோம்.

# 1 - கடன் ஈக்விட்டி விகிதம்

மிகவும் பொதுவான அந்நிய விகிதம் கடன்-பங்கு விகிதம். இந்த விகிதத்தின் மூலம், நிறுவனத்தின் மூலதன அமைப்பு பற்றி எங்களுக்கு ஒரு யோசனை கிடைக்கிறது.

கடன் பங்கு விகித சூத்திரம்

இந்த விகிதத்தின் சூத்திரம் பின்வருமாறு -

கடன் ஈக்விட்டி விகித ஃபார்முலா = மொத்த கடன் / மொத்த பங்குகடன் ஈக்விட்டி விகித விளக்கம் -

கடன் மூலதன விகிதம் நிறுவனத்தின் மூலதன கட்டமைப்பில் கடன் மற்றும் பங்குகளின் விகிதத்தைக் காண எங்களுக்கு உதவுகிறது. எடுத்துக்காட்டாக, ஒரு நிறுவனம் கடனைச் சார்ந்து இருந்தால், நிறுவனம் முதலீடு செய்வது மிகவும் ஆபத்தானது. மறுபுறம், ஒரு நிறுவனம் கடனை எடுத்துக் கொள்ளாவிட்டால், அது அந்நியச் செலாவணியை இழக்கக்கூடும்.

கடன் பங்கு விகிதம் நடைமுறை உதாரணம்

கம்பெனி ஜிங் மொத்த பங்கு $ 300,000 மற்றும் மொத்த கடன், 000 60,000. நிறுவனத்தின் கடன்-ஈக்விட்டி அந்நிய விகிதத்தைக் கண்டறியவும்.

இது ஒரு எளிய உதாரணம்.

- கடன் ஈக்விட்டி விகிதம் = மொத்த கடன் / மொத்த பங்கு

- அல்லது, கடன் ஈக்விட்டி விகிதம் = $ 60,000 / $ 300,000 = 1/5 = 0.2

அதாவது கம்பெனி ஜிங்கின் மூலதன கட்டமைப்பில் கடன் மிக அதிகமாக இல்லை. அதாவது இது ஒரு திடமான பணப்புழக்கத்தைக் கொண்டிருக்கக்கூடும். பிற விகிதங்கள் மற்றும் நிதி அறிக்கைகளைப் பார்த்த பிறகு, ஒரு முதலீட்டாளர் இந்த நிறுவனத்தில் முதலீடு செய்யலாம்.

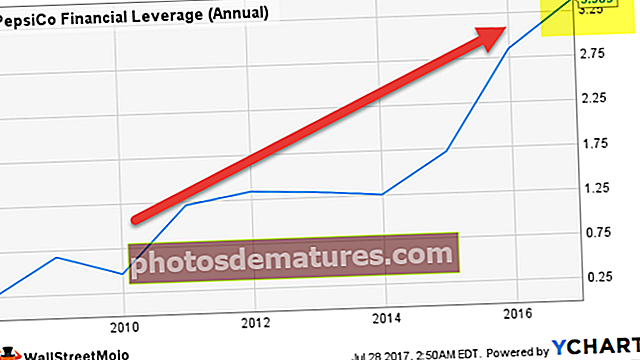

பெப்சிகோ கடன் ஈக்விட்டி விகிதம்

கடந்த 7-8 ஆண்டுகளில் பெப்சிகோ அந்நிய விகிதக் கணக்கீடுகளைத் திட்டமிடும் வரைபடம் கீழே உள்ளது.

மூல: ycharts

2009-2010 ஆம் ஆண்டில் பெப்சியின் நிதி அந்நியச் செலாவணி 0.50x ஆக இருந்தது, இருப்பினும், பெப்சியின் ஈக்விட்டி விகிதத்திற்கான கடன் பல ஆண்டுகளாக அதிகரித்து தற்போது 3.38x ஆக உள்ளது.

மேலும், நிதி திறன் குறித்த இந்த விரிவான கட்டுரையை நீங்கள் காணலாம்

# 2 - கடன் மூலதன விகிதம்

இந்த அந்நிய விகித கணக்கீடு முந்தைய விகிதத்தின் நீட்டிப்பாகும். கடனுக்கும் பங்குக்கும் இடையில் ஒரு ஒப்பீடு செய்வதற்குப் பதிலாக, இந்த விகிதம் மூலதன கட்டமைப்பை முழுமையாய் பார்க்க உதவும்.

கடன் மூலதன விகித சூத்திரம்

இந்த விகிதத்தின் சூத்திரம் பின்வருமாறு -

கடன் மூலதன விகித சூத்திரம் = மொத்த கடன் / (மொத்த பங்கு + மொத்த கடன்)கடன் மூலதன விகித விளக்கம்

இந்த அந்நிய விகிதம் மூலதன கட்டமைப்பில் கடனின் சரியான விகிதத்தைப் புரிந்துகொள்ள உதவும். இந்த விகிதத்தின் மூலம், ஒரு நிறுவனம் தனது மூலதனத்தை அதிக கடன்களுடன் உணவளிக்க அதிக ஆபத்தை எடுத்துள்ளதா இல்லையா என்பதை அறிந்து கொள்வோம்.

கடன் மூலதன விகிதம் உதாரணம்

நிறுவனத்தின் மரத்தின் மூலதன அமைப்பு பங்கு மற்றும் கடன் இரண்டையும் கொண்டுள்ளது. இதன் பங்கு $ 400,000 மற்றும் கடன், 000 100,000. நிறுவனத்தின் மரத்தின் கடன் மூலதன அந்நிய விகிதத்தைக் கணக்கிடுங்கள்.

விகிதத்தைக் கண்டுபிடிக்க சூத்திரத்தைப் பயன்படுத்தலாம்.

- மொத்த கடன் =, 000 100,000

- மொத்த பங்கு =, 000 400,000

- மொத்த மூலதனம் = ($ 100,000 + $ 400,000) = $ 500,000

மதிப்புகளை சூத்திரத்தில் வைத்து, நமக்கு கிடைக்கும் -

- கடன் மூலதன விகிதம் = மொத்த கடன் / (மொத்த பங்கு + மொத்த கடன்)

- அல்லது, கடன் மூலதன விகிதம் = $ 100,000 / $ 500,000 = 0.2

அதாவது கடன் மரம் நிறுவனத்தின் மரத்தின் மொத்த மூலதனத்தில் 20% மட்டுமே. புள்ளிவிவரத்தில், இது ஒரு உயர் பங்கு நிறுவனம் மற்றும் குறைந்த கடன் நிறுவனம் என்று எங்களுக்குத் தெரியும்.

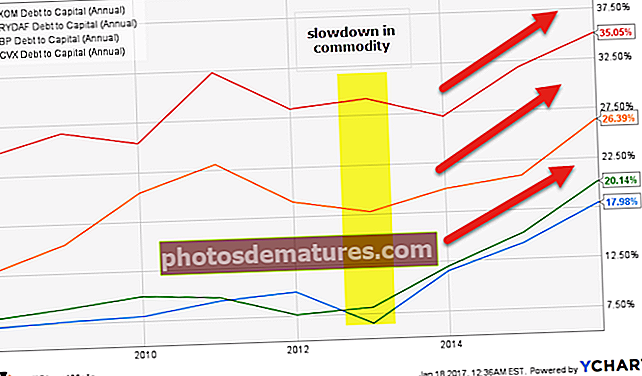

எண்ணெய் மற்றும் எரிவாயு நிறுவனங்களின் கடன் மூலதன விகிதம்

எக்ஸான், ராயல் டச்சு, பிபி மற்றும் செவ்ரான் ஆகியவற்றின் மூலதனமயமாக்கல் விகிதம் (கடன் மூலதன விகிதம்) வரைபடம் கீழே உள்ளது.

மூல: ycharts

பெரும்பாலான எண்ணெய் மற்றும் எரிவாயு நிறுவனங்களுக்கு இந்த விகிதம் அதிகரித்துள்ளது என்பதை நாங்கள் கவனிக்கிறோம். இது முதன்மையாக பொருட்களின் (எண்ணெய்) விலைகளில் மந்தநிலை மற்றும் அதன் விளைவாக பணப்புழக்கங்கள் குறைந்து, அவற்றின் இருப்புநிலைக் கஷ்டத்தை ஏற்படுத்துகிறது.

மேலும், மேலும் புரிந்துகொள்ள, மூலதனமயமாக்கல் விகிதம் குறித்த இந்த கட்டுரையை நீங்கள் காணலாம்

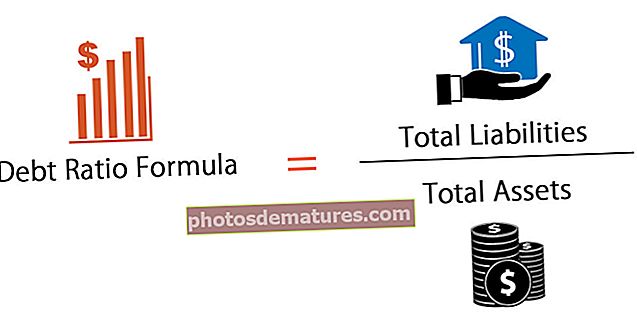

# 3 - கடன்-சொத்து விகிதம்

ஒரு நிறுவனம் அதன் சொத்துக்களை ஆதாரமாகக் கொள்ள எவ்வளவு கடன் எடுக்கும் என்பது கடன்-சொத்து விகிதத்தால் அறியப்படும். இந்த அந்நிய விகிதம் பல முதலீட்டாளர்களுக்கு கண் திறக்கும்.

கடன் சொத்து விகித சூத்திரம்

இந்த விகிதத்தின் சூத்திரம் பின்வருமாறு -

கடன்-சொத்து விகித சூத்திரம் = மொத்த கடன் / மொத்த சொத்துக்கள்கடன் சொத்து விகித விளக்கம்

இந்த அந்நிய விகிதம் கடன் மூலம் எவ்வளவு சொத்துக்களை பெற முடியும் என்பதைப் பற்றி பேசுகிறது. வேறு வார்த்தைகளில் கூறுவதானால், சொத்துக்கள் கடனை விட அதிகமாக இருந்தால் (விகிதத்தில்), அதாவது அது சரியாக அந்நியப்படுத்தப்பட்டுள்ளது. ஆனால் சொத்துக்கள் கடனை விடக் குறைவாக இருந்தால், நிறுவனம் அதன் மூலதனத்தைப் பயன்படுத்துவதைப் பார்க்க வேண்டும்.

கடன் சொத்து விகித எடுத்துக்காட்டு

கம்பெனி ஹை மொத்த சொத்துக்கள், 000 500,000 மற்றும் மொத்த கடன், 000 100,000. கடன்-சொத்துக்கள் அந்நிய விகிதத்தைக் கண்டறியவும்.

விகிதத்தில் புள்ளிவிவரங்களை வைப்போம் -

- கடன்-சொத்து விகிதம் = மொத்த கடன் / மொத்த சொத்துக்கள் அல்லது, கடன்-சொத்து விகிதம் = $ 100,000 / $ 500,000 = 0.2.

அதாவது கம்பெனி ஹை கடன்களை விட அதிக சொத்துக்களைக் கொண்டுள்ளது, அவை நல்ல சமிக்ஞையாகும்.

# 4 - கடன் ஈபிஐடிடிஏ விகிதம்

இந்த அந்நிய விகிதம் ஒரு நிறுவனத்தின் வருவாயில் கடன் எவ்வளவு தாக்கத்தை ஏற்படுத்துகிறது என்பதைக் கண்டறியும் இறுதி விகிதமாகும். ஏன் என்று நீங்கள் கேட்கலாம்? ஏனெனில், இங்கே நாம் ஈபிஐடிடிஏ பற்றி பேசுகிறோம், அதாவது ஆர்வங்கள், வரி, தேய்மானம் மற்றும் கடன்தொகை ஆகியவற்றிற்கு முந்தைய வருவாய். ஒரு நிறுவனம் வட்டி (கடன் செலவு) செலுத்த வேண்டியிருப்பதால், இந்த விகிதம் நிறுவனத்தின் வருவாயில் பெரும் தாக்கத்தை ஏற்படுத்தும்.

கடன் ஈபிஐடிடிஏ ஃபார்முலா

இந்த விகிதத்தின் சூத்திரம் பின்வருமாறு -

கடன் ஈபிஐடிடிஏ விகித சூத்திரம் = மொத்த கடன் / ஈபிஐடிடிஏகடன் ஈபிஐடிடிஏ விளக்கம்

இந்த விகிதம் முக்கியமானது என்பதற்கான காரணம் என்னவென்றால், நிறுவனம் எவ்வளவு கடன் வைத்திருக்கிறது என்பது எங்களுக்குத் தெரிந்தால், வட்டி செலுத்துவதற்கு முன்பு நிறுவனம் எவ்வளவு சம்பாதிக்கிறது என்பதை ஒப்பிடும்போது; நிறுவனத்தின் வருவாயை கடன் எவ்வாறு பாதிக்கும் என்பதை நாங்கள் அறிவோம். எடுத்துக்காட்டாக, கடன் அதிகமாக இருந்தால், நலன்கள் அதிகமாக இருக்கும் (ஒருவேளை, கடன் செலவு அதிகமாக இருந்தால்) மற்றும் இதன் விளைவாக, வரிகள் குறைவாகவும் நேர்மாறாகவும் இருக்கும்.

கடன் EBITDA உதாரணம்

கம்பெனி ஒய் 300,000 டாலர் கடனைக் கொண்டுள்ளது, அதே ஆண்டில், இது ஈபிஐடிடிஏ $ 60,000 என்று தெரிவித்துள்ளது. கடன் ஈபிஐடிடிஏ அந்நிய விகிதத்தைக் கண்டறியவும்.

விகிதத்தைக் கண்டுபிடிக்க படத்தில் வைக்கலாம்.

- கடன் ஈபிஐடிடிஏ விகிதம் = மொத்த கடன் / ஈபிஐடிடிஏ

- அல்லது, கடன் ஈபிஐடிடிஏ விகிதம் = $ 300,000 / $ 60,000 = 5.0

இந்த விகிதம் அதிக மதிப்பெண்களைப் பெற்றால், கடன் வருவாயை விட அதிகமாக உள்ளது மற்றும் இந்த விகிதம் குறைவாக இருந்தால், வருவாயுடன் ஒப்பிடும்போது கடன் ஒப்பீட்டளவில் குறைவாக இருக்கும் (இது ஒரு பெரிய விஷயம்).

மேலும், டி.எஸ்.சி.ஆர் விகிதத்தில் கடன் ஈபிடிடிஏ குறித்த இந்த விரிவான விவாதத்தைப் பாருங்கள்

அந்நிய விகிதங்களை நீங்கள் ஏன் பார்க்க வேண்டும்?

முதலீட்டாளர்களாக, நீங்கள் எல்லாவற்றையும் பார்க்க வேண்டும். ஒரு நிறுவனம் அதன் மூலதனத்தை எவ்வாறு கட்டமைத்துள்ளது என்பதை அந்நிய விகிதங்கள் உங்களுக்கு உதவும்.

பல நிறுவனங்கள் வெளியில் இருந்து கடன் வாங்க விரும்பவில்லை. அவர்கள் தங்கள் விரிவாக்கம் அல்லது புதிய திட்டங்களுக்கு ஈக்விட்டி மூலம் நிதியளிக்க வேண்டும் என்று அவர்கள் நம்புகிறார்கள்.

ஆனால் அந்நியச் செலாவணியைப் பயன்படுத்த, கடனின் ஒரு பகுதியுடன் மூலதனத்தை உருவாக்குவது முக்கியம். இது மூலதன செலவைக் குறைக்க உதவுகிறது (பங்குச் செலவைக் குறைப்பதன் மூலம், அது மிகப்பெரியது). கூடுதலாக, வட்டி செலுத்திய பிறகு வரிகள் கணக்கிடப்படுவதால் (அதாவது கடன் செலவு) குறைந்த வரி செலுத்துவதற்கும் இது உதவுகிறது.

முதலீட்டாளர்களாக, நீங்கள் நிறுவனங்களைப் பார்த்து மேலே உள்ள விகிதங்களைக் கணக்கிட வேண்டும். நிறுவனம் அந்நியச் செலாவணியைப் பயன்படுத்திக் கொள்ள முடியுமா இல்லையா என்பது பற்றிய தெளிவைப் பெறுவீர்கள். நிறுவனம் அதிக கடனை எடுத்திருந்தால், நிறுவனத்தில் முதலீடு செய்வது மிகவும் ஆபத்தானது. அதே நேரத்தில், ஒரு நிறுவனத்திற்கு எந்தவொரு கடனும் இல்லையென்றால், அது மூலதனச் செலவில் அதிகமாக செலுத்தி, நீண்ட காலத்திற்கு அவர்களின் வருவாயைக் குறைக்கும்.

ஆனால் அந்நிய விகிதங்கள் மட்டுமே உதவாது. ஒரு நிறுவனம் எவ்வாறு செயல்படுகிறது என்பது குறித்த உறுதியான யோசனையைப் பெற நீங்கள் அனைத்து நிதிநிலை அறிக்கைகளையும் (குறிப்பாக நான்கு - பணப்புழக்க அறிக்கை, வருமான அறிக்கை, இருப்புநிலை மற்றும் பங்குதாரர்களின் பங்கு அறிக்கை) மற்றும் பிற அனைத்து விகிதங்களையும் பார்க்க வேண்டும். இருப்பினும், ஒரு நிறுவனம் அந்நியச் செலாவணியைப் பயன்படுத்துகிறதா இல்லையா என்பதை தீர்மானிக்க முதலீட்டாளர்களுக்கு இது நிச்சயமாக உதவுகிறது.

பரிந்துரைக்கப்பட்ட வாசிப்புகள்

அந்நிய விகிதங்களுக்கு வழிகாட்டி. கடன் ஈக்விட்டி விகிதம், கடன் மூலதன விகிதம், கடன் சொத்து விகிதம் மற்றும் கடன் ஈபிஐடிடிஏ விகிதம் உள்ளிட்ட அந்நிய விகிதங்களை கணக்கிடுவதற்கான சூத்திரத்தை இங்கே விவாதிக்கிறோம். கூடுதலாக, பின்வரும் பரிந்துரைக்கப்பட்ட வாசிப்புகளை நீங்கள் பார்க்கலாம் -

- வெற்றி / இழப்பு விகிதத்தைக் கணக்கிடுங்கள்

- அந்நிய குத்தகை எடுத்துக்காட்டு

- பங்கு விகித எடுத்துக்காட்டு

- இயக்க திறன் மற்றும் நிதி அந்நிய <