வங்கி கடன் (பொருள், வகைப்பாடு) | வங்கி கடன் நோக்கம்

வங்கி கடன் பொருள்

வங்கிக் கடன் வழக்கமாக அதன் வாடிக்கையாளர்களுக்கு வணிகத் தேவைகள் அல்லது தனிப்பட்ட தேவைகளுக்காக வழங்கப்பட்ட கடன் என குறிப்பிடப்படுகிறது, உத்தரவாதம் அல்லது பிணையத்துடன் அல்லது இல்லாமல், கடன் தொகையில் அவ்வப்போது வட்டி சம்பாதிக்கும் என்ற எதிர்பார்ப்புடன். கடன் தொகையின் முடிவில் அசல் தொகை திருப்பித் தரப்படுகிறது, இது முறையாக ஒப்புக் கொள்ளப்பட்டு கடன் உடன்படிக்கையில் குறிப்பிடப்பட்டுள்ளது.

இன்றைய உலகில், கோரிக்கைகள் தொடர்ந்து அதிகரித்து வருகின்றன, ஆனால் அந்த கோரிக்கைகளை நிறைவேற்றுவதற்கான வழிமுறைகள் குறைவாகவே உள்ளன; எனவே பணத்தை கடன் வாங்குவது ஒரு வணிகம், தொழில் மற்றும் தனிப்பட்ட பல்வேறு தேவைகளுக்கு நிதியளிப்பதற்கான ஆதாரமாக உதவும்.

வங்கிக்குத் தேவையான ஆவணங்களை பூர்த்தி செய்வது குறித்து கடன் வாங்குபவர்களுக்கு வங்கி கடன் வழங்கப்படுகிறது. வட்டி விகிதங்கள், திருப்பிச் செலுத்தும் விதிமுறைகள் கடன் ஒப்பந்தத்தில் முறையாகக் குறிப்பிடப்பட்டுள்ளன. வங்கிக்கான ஆவணத்தில் நிதி அறிக்கைகள், வருமான வரி வருமானம், மூன்று முதல் ஐந்து ஆண்டுகள் வரை திட்டமிடப்பட்ட நிதிநிலை அறிக்கைகள் மற்றும் கடன் வகை மற்றும் நபருக்கு நபர் அடிப்படையில் மாற்றங்கள் ஆகியவை அடங்கும்.

வங்கி கடனின் பண்புகள்

பின்வருபவை வங்கிக் கடனின் பண்புகள்.

- கடன் வாங்குபவர்: பணம் கடன் வாங்கும் நபர்.

- கடன் வழங்குபவர்: பொதுவாக கடன் கொடுப்பவர் வங்கி.

- வட்டி விகிதம்: வட்டி வீதத்தை நிர்ணயிக்கலாம் அல்லது மிதக்கும் வட்டி வீதத்தை நிர்ணயிக்கலாம். மிதக்கும் வட்டி விகிதம் LIBOR அல்லது MIBOR போன்ற முக்கிய விகிதங்களை அடிப்படையாகக் கொண்டது.

- திருப்பிச் செலுத்தும் விதிமுறைகள்: இவை கடன் உடன்படிக்கையில் குறிப்பிடப்பட்டுள்ளன மற்றும் முன்கூட்டியே செலுத்தும் அபராதத்தைத் தவிர்க்க கண்டிப்பாக கடைபிடிக்கப்படுகின்றன.

- கடன் முறை: பொதுவாக ரொக்கமாக வழங்கப்படும், ஆனால் சில நேரங்களில் மூலப்பொருள், நிலையான சொத்துக்கள் வடிவில் வழங்கப்படும்.

# 1 - கடன் வாங்குபவரின் அடிப்படையில் வகைப்பாடு

கடன் வாங்கியவரின் அடிப்படையில் வகைப்பாடு பற்றி விவாதிக்கலாம்.

# 1 - தனிப்பட்ட நோக்கத்திற்கான கடன்

ஒரு தனிநபரின் அல்லது ஒரு நபரின் குழுவின் குறிப்பிட்ட தேவைகளைப் பூர்த்தி செய்ய தனிப்பட்ட கடன்கள் வழங்கப்படுகின்றன. நுகர்வோர் பொருட்கள், எலக்ட்ரானிக்ஸ், வீடுகள், வாகனங்கள் போன்றவற்றை வாங்குவதற்கு தனிப்பட்ட கடன்கள் எடுக்கப்படுகின்றன.

# 2 - வணிக அல்லது தொழில் நோக்கங்களுக்கான கடன்

இந்த கடன்கள் வணிகத்தின் தேவைகளைப் பூர்த்தி செய்வதற்காக வழங்கப்படுகின்றன. இது ஒரு மூலதன கடன், குறுகிய கால பணப்புழக்க நெருக்கடியை சந்திக்க பண கடன் வசதி. முக்கிய நிலையான சொத்து விரிவாக்கம், வணிகத்தை வெவ்வேறு தயாரிப்பு இலாகாக்களாகப் பன்முகப்படுத்துதல், மாறுபட்ட வாடிக்கையாளர் பிரிவுகளுக்கு நிறுவனங்கள் கடன் வாங்குகின்றன. நிறுவனம் செயல்படும் சூழ்நிலைகள், தேவைகள், சூழல்கள் ஆகியவற்றின் அடிப்படையில் வெவ்வேறு வணிகங்களுக்கு கடன் வழங்குவதன் நோக்கம் வேறுபட்டதாக இருக்கும்.

# 2 - பாதுகாப்பின் அடிப்படையில் வகைப்பாடு

பாதுகாப்பின் அடிப்படையில் வகைப்பாடு பற்றி விவாதிக்கலாம்.

# 1 - பாதுகாப்பான கடன்

மூன்றாம் தரப்பினரால் வங்கிக்கு வழங்கப்படும் பிணை, உத்தரவாதத்திற்கு எதிராக பாதுகாப்பான கடன்கள் பாதுகாக்கப்படுகின்றன. சொத்து, ஆலை மற்றும் இயந்திரங்கள் மற்றும் உபகரணங்கள், கடனாளிகள், பங்கு, நிலையான வைப்புத்தொகை மற்றும் கடன் வாங்கியவரின் தரப்பில் தவணை செலுத்தாத பட்சத்தில் வங்கியால் விற்கப்படக்கூடிய அல்லது கலைக்கப்படக்கூடிய வேறு எந்த சொத்துக்களுக்கும் எதிராக கடன்களைப் பாதுகாக்க முடியும்.

கடன் வாங்கியவர் சார்பாக மூன்றாம் தரப்பினர் வழங்கிய உத்தரவாதத்திற்கு எதிராகவும் வங்கி கடன் கொடுக்கும். உத்தரவாதம் ஏற்பட்டால், கடன் வாங்கியவர் அவ்வாறு செய்யத் தவறினால், சீரான தொகையை செலுத்த உத்தரவாதம் அளிப்பவர் பொறுப்பேற்க வேண்டும்.

# 2 - பாதுகாப்பற்ற கடன்

பாதுகாப்பற்ற கடன்கள் எந்தவொரு சொத்துக்கும் எதிராக பாதுகாக்கப்படுவதில்லை, அல்லது வங்கிக்கு எந்த உத்தரவாதமும் வழங்கப்படவில்லை. நிலுவைத் தொகை, நல்ல கடன் மதிப்பீடு, சிறந்த நிதிப் பதிவுகள் ஆகியவற்றின் சிறந்த வரலாற்றைக் கொண்ட கடன் வாங்குபவர் பொதுவாக பாதுகாப்பற்ற கடனைப் பெறுவார். பாதுகாப்பற்ற கடன்கள் பொதுவாக சிறு வங்கிகளால் வழங்கப்படுகின்றன, ‘பட்பெதிஸ்’ மற்றும் உறவினர்கள்.

# 3 - கால அடிப்படையில் வகைப்பாடு

காலத்தின் அடிப்படையில் வகைப்பாடு பற்றி விவாதிக்கலாம்.

# 1- குறுகிய கால கடன்கள்

இந்த கடன்கள் குறுகிய காலத்திற்கு வழங்கப்படுகின்றன, ஒரு மாதம் முதல் ஒரு வருடம் என்று சொல்லுங்கள்.

- கடன் அட்டை கடன்கள்: இவை பொதுவாக ஒரு மாதத்திற்கு வழங்கப்படுகின்றன. வணிக மற்றும் தனிநபர்களின் அன்றாட தேவைகளை எளிதாக்க கடன் வாங்குபவர்களுக்கு கடன் அட்டைகள் வழங்கப்படுகின்றன. பயண மேலாளர்கள் மற்றும் விற்பனை தொடர்பான செலவுகளுக்கு செலவிட ஒரு குறிப்பிட்ட வரம்புடன் விற்பனை மேலாளர்களுக்கு கடன் அட்டைகள் வழங்கப்படுகின்றன. தனிநபர்கள் கிரெடிட் கார்டுகளை அன்றாட தேவைகளுக்கு பயன்படுத்துகின்றனர்.

- பண கடன் வசதி அல்லது வங்கி ஓவர் டிராஃப்ட் வசதி: நடப்புக் கணக்கு வைத்திருப்பவர்களுக்கு வங்கிக் கணக்கின் டெபிட் நிலுவைத் தொகையை விட அதிகமாக திரும்பப் பெற இது நீட்டிக்கப்படுகிறது. சிசி அல்லது வங்கி ஓடி வசதி முக்கியமாக வணிகத்தில் பண நெருக்கடி இருக்கும்போது பயன்படுத்தப்படுகிறது, மேலும் திடீர் கடன்களை தீர்க்க வேண்டும்.

- பணி மூலதன கடன்கள்: இவை குறுகிய கால அல்லது இயற்கையில் நீண்ட காலமாக இருக்கலாம். இது நிறுவனத்தின் செயல்பாட்டு மூலதன சுழற்சியைப் பொறுத்தது. பருவகால பொருட்களை விற்கும் ஒரு தொழிலில், பணி மூலதன சுழற்சி பன்னிரண்டு மாதங்களுக்கு மேல் இருக்கலாம். நிறுவனங்கள் மூலதனத்தை திறம்பட நிர்வகிக்க முடியாதபோது பணி மூலதனக் கடன் தேவைப்படுகிறது. விற்பனையாளர்களால் அனுமதிக்கப்பட்ட கடன் காலம் கடனாளர்களுக்கு அனுமதிக்கப்பட்ட கடன் காலத்தை விட குறைவாக உள்ளது, மேலும் பங்கு விற்றுமுதல் விகிதம் செயல்பாட்டு மூலதன கடன்களின் தேவையை விட அதிகமாக உள்ளது. பங்கு விற்றுமுதல் விகிதம் என்பது வணிகங்கள் எவ்வளவு விரைவாக பங்குகளை விற்பனையாக மாற்ற முடியும் என்பதாகும்.

# 2 - நீண்ட கால கடன்கள்

இந்த கடன்கள் நீண்ட காலத்திற்கு வழங்கப்படுகின்றன, மூன்று முதல் ஐந்து ஆண்டுகள் அல்லது அதற்கு மேல் சொல்லுங்கள். இந்த கடன்கள் வணிகத்தின் விரிவாக்கம், தயாரிப்பு இலாகா அல்லது வணிகத்தின் பல்வகைப்படுத்தல், நிலையான சொத்துகளில் கணிசமான முதலீடு, ரியல் எஸ்டேட் போன்ற சொத்துக்கள் அல்லது முதலீடுகளை வாங்குவதற்கான செலவு மிகப் பெரியதாக இருப்பதால் ஒரு வருடத்திற்குள் திருப்பிச் செலுத்த முடியாது.

வங்கி கடன் நோக்கம்

பின்வருபவை கடனின் நோக்கம்.

- கல்வி கடன்கள்: இவை உயர் கல்வியைத் தொடர வழங்கப்படுகின்றன, கல்வி முடிந்தபின் திருப்பிச் செலுத்தப்பட வேண்டும். கடனுக்கான வட்டி குவிக்கப்படுகிறது.

- வீட்டுக் கடன்கள்: இவை வீடு வாங்க வழங்கப்படுகின்றன. அசல் மற்றும் வட்டி திருப்பிச் செலுத்துதல் ஈ.எம்.ஐ அசல் அடிப்படையில் அமைந்துள்ளது. அத்தகைய கடன்களுக்கு வீடு இணை, மற்றும் அதிகப்படியான ஆவணங்கள் தேவை.

- வாகன கடன்கள்: கார், டெம்போ, இரு சக்கர வாகனம், ஆட்டோ, டிரக் போன்ற வாகனங்களை வாங்க இவை வழங்கப்படுகின்றன. இறுதி தவணை செலுத்தப்படாவிட்டால், பொதுவாக சொத்துக்கள் வங்கிக்கு அனுமானிக்கப்படும். நீங்கள் அடிக்கடி பார்க்கிறீர்கள் “நாங்கள் வங்கி…. வங்கி ”கார்களின் பின்புறத்தில் எழுதப்பட்டுள்ளது. “… வங்கி” இலிருந்து கடன் எடுக்கப்படுவதை இது குறிக்கிறது.

- விற்பனையாளர் நிதி: ஒப்புக்கொண்ட கடன் விதிமுறைகளின்படி விற்பனையாளர்களுக்கு செலுத்த வங்கி வழங்கிய ஒரு ஏற்பாடு இதுவாகும், இதையொட்டி, 60 நாட்கள் அல்லது 90 நாட்கள் என்று கூறிய பின்னர் கடன் வாங்குபவர் வங்கியில் செலுத்துவார். சப்ளையர்களுக்கு முன்கூட்டியே பணம் செலுத்துவதற்கு கடன் வாங்கியவரிடம் வங்கி வட்டி விகிதத்தை வசூலிக்கிறது. இதன் நன்மை வங்கிக்குத் தேவையான குறைந்தபட்ச ஆவணங்கள் ஆகும்.

- கடன் வசதி கடிதம்: விற்பனையாளர் நிதியுதவி போன்றது ஆனால் முக்கியமாக பொருட்களை இறக்குமதி செய்யும் போது அல்லது வெளிநாட்டு விற்பனையாளர்களுக்கு பணம் செலுத்தும் போது பயன்படுத்தப்படுகிறது. திருப்பிச் செலுத்தும் விதிமுறைகள், வட்டி விகிதம் ஆகியவை கட்சிகளிடையே பரஸ்பரம் ஒப்புக் கொள்ளப்படுகின்றன.

நன்மைகள்

வங்கி கடன் தொடர்பான பல்வேறு நன்மைகள் பின்வருமாறு.

- கடன் தேவைக்கேற்ப திருப்பிச் செலுத்த முடியாது. திருப்பிச் செலுத்தும் விதிமுறைகள், வட்டி விகிதம் முன்பே தீர்மானிக்கப்படுகின்றன; எனவே பணப்புழக்கங்களை சிறந்த முறையில் நிர்வகிக்க முடியும்.

- நிதி தேவைப்படும்போது இது வணிகங்களுக்கும் தனிநபர்களுக்கும் உதவுகிறது.

- வட்டி செலுத்துதல் பேச்சுவார்த்தை மற்றும் ஒரு குறிப்பிட்ட காலத்திற்கு மட்டுமே செலுத்த முடியும், மற்றும் மீதமுள்ள கால கடன் வாங்குபவர் அசலை மட்டுமே செலுத்துவார்.

- கடன் செலவு ஈக்விட்டி செலவை விட குறைவாக உள்ளது; எனவே போர்ட்ஃபோலியோவில் கடனின் பொருத்தமான விகிதம் கடன் செலவை அதிகரிப்பதன் மூலம் பங்கு பங்குதாரர்களுக்கு வருமானத்தை மேம்படுத்துகிறது.

தீமைகள்

வங்கி கடன் தொடர்பான பல்வேறு குறைபாடுகள் பின்வருமாறு.

- தவணை நேரத்தில் செலுத்தப்படாவிட்டால் கடன் வாங்குபவர் ஒரு சொத்தின் உரிமையை ஒப்படைக்க வேண்டியிருக்கும்.

- முன்பணமாக செலுத்த வேண்டிய ஒரு முறை செயலாக்க கட்டணத்தை வங்கி வசூலிக்கிறது.

- கடன் வாங்கியவர் முன்கூட்டியே கடனை செலுத்தினால் முன் கட்டணம் செலுத்தும் அபராதம் உள்ளது.

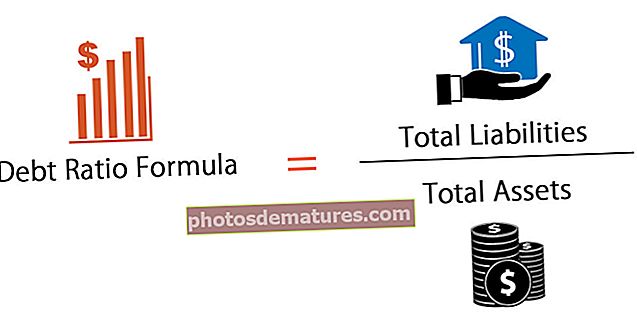

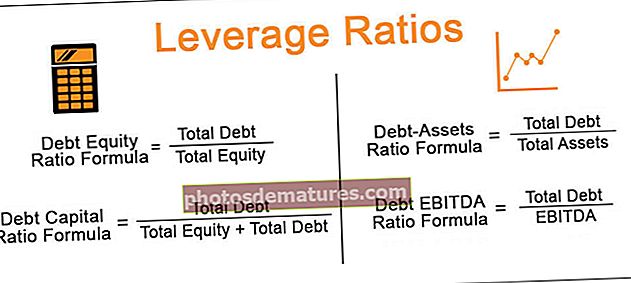

- நிறுவனங்கள் சரியான கடன்-பங்கு விகிதத்தை பராமரிக்க வேண்டும். நிறுவனங்களால் கடன்களை கணிசமாக நம்பியிருந்தால், நெருக்கடிகள் ஏற்பட்டால், வட்டி செலுத்துவது கடினம்.

முடிவுரை

வணிக தேவைகளைப் பூர்த்தி செய்ய வங்கி கடன் ஒரு நிறுவனத்திற்கு உதவுகிறது; இருப்பினும், ஆரோக்கியமான நிதிநிலை அறிக்கைகளைக் கொண்டிருக்க கடன் மற்றும் பங்கு கூறுகளின் சரியான கலவை இருக்க வேண்டும்.