MACRS தேய்மானம் (வரையறை, கணக்கீடு) | சிறந்த 4 முறைகள்

MACRS தேய்மானம் என்றால் என்ன?

MACRS (முழு வடிவம் மாற்றியமைக்கப்பட்ட முடுக்கப்பட்ட செலவு மீட்பு அமைப்பு) என்பது அமெரிக்காவில் பயன்படுத்தப்படும் வரி நோக்கங்களுக்காக ஒரு தேய்மானம் செய்யும் முறையாகும், மேலும் இது முந்தைய ஆண்டுகளில் அதிக தேய்மான விலக்கையும் பின்னர் ஆண்டுகளில் குறைவாகவும் எடுக்க அனுமதிக்கிறது. மூலதன முதலீடுகளை ஊக்குவிக்க விரைவான தேய்மானத்தைப் பயன்படுத்தி விலக்குகளை அதிகரிப்பதை இது நோக்கமாகக் கொண்டுள்ளது. இருப்பினும், தணிக்கை செய்யப்பட்ட நிதிநிலை அறிக்கைகளுக்கான தேய்மான செலவுகளுக்கு MACRS தேய்மான அட்டவணைகள் அறிவுறுத்தப்படுவதில்லை, ஏனெனில் இந்த விதிகள் சொத்தின் பயனுள்ள வாழ்க்கை மற்றும் காப்பு மதிப்பை புறக்கணிக்கின்றன.

எனவே, வணிகங்கள், தேய்மானம் வேறுபாடுகளுக்கு வரி மற்றும் கணக்கியல் நோக்கங்களுக்காக தனி புத்தகங்களை பராமரிக்க வேண்டும்.

IRS MACRS தேய்மானம் கணக்கீட்டு அட்டவணை

சரியான தேய்மான வீதத்தைத் தேர்ந்தெடுக்க, ஐஆர்எஸ் மாற்றியமைக்கப்பட்ட முடுக்கப்பட்ட செலவு மீட்பு அமைப்பு MACRS அட்டவணையின் அடிப்படையில் ஒருவர் கீழே பின்பற்ற வேண்டும்,

# 1 - சொத்து சொத்தின் வகைப்பாடு

எ.கா., கணினி உபகரணங்கள் 5 ஆண்டு சொத்து, அலுவலக தளபாடங்கள் 7 ஆண்டு சொத்து, குடியிருப்பு வாடகை சொத்து 27.5 ஆண்டு சொத்து என வகைப்படுத்தப்பட்டுள்ளது, மற்றும் குடியிருப்பு அல்லாத உண்மையான சொத்து 39 ஆண்டு சொத்து என வகைப்படுத்தப்பட்டுள்ளது.

# 2 - தேய்மான முறையின் தேர்வு

சிறு வணிக உரிமையாளர்கள் / சில உரிமையாளர்கள் ஆரம்ப ஆண்டுகளில் வணிக இலாபங்கள் அதிகரிக்கும் என்று எதிர்பார்க்கிறார்கள் அல்லது முந்தைய காலங்களில் அதிக லாபத்தைக் காட்ட விரும்பினால் ஆரம்ப ஆண்டுகளில் குறைந்த வரி விலக்கு எடுப்பதைக் கருத்தில் கொள்ள விரும்பலாம். பொதுவாக, அதிகபட்ச வரி சேமிப்புக்கு முந்தைய ஆண்டுகளில் அதிக தேய்மான விகிதங்களைத் தேர்ந்தெடுப்பது நல்லது.

பொது தேய்மானம் முறை (ஜி.டி.எஸ்) மற்றும் மாற்று தேய்மானம் அமைப்பு (ஏ.டி.எஸ்) என இரண்டு வகையான தேய்மான அமைப்புகள் உள்ளன. பொதுவாக, ADS ஐப் பயன்படுத்துவதை குறிப்பாக சட்டம் குறிப்பிடாவிட்டால் GDS பயன்படுத்தப்படுகிறது.

# 3 - சொத்து வைக்கப்பட்டு சேவை அகற்றப்பட்ட காலம்

ஒரு சொத்தின் பயனுள்ள வாழ்க்கை தொடங்கி முடிவடையும் போது இந்த கொள்கை நிறுவப்படுகிறது. சொத்து பயன்பாட்டிற்கு வைக்கப்படும் ஆண்டிலும், அது பயன்படுத்தும் ஆண்டு முடிவடையும் ஆண்டிலும் வரி விலக்கு கோரக்கூடிய மாதங்களின் எண்ணிக்கையை இது தீர்மானிக்கிறது.

காலத்திற்கு 3 வகையான மரபுகள் உள்ளன:

| மாநாட்டு வகைகள் | மாதத்தின் நடுப்பகுதி | காலாண்டின் நடுப்பகுதி | அரை ஆண்டு | |||

| சொத்து சேவையில் வைக்கப்படுகிறது அல்லது அகற்றப்படுகிறதுசேவை. | மாதத்தின் நடுப்பகுதியில் | காலாண்டின் நடுப்பகுதியில் | ஆண்டின் நடுப்பகுதி | |||

| பயன்பாடு | குடியிருப்பு அல்லாத உண்மையான சொத்து, குடியிருப்பு உண்மையான சொத்து, மற்றும் எந்த இரயில் பாதை தரம் அல்லது சுரங்கப்பாதை மட்டுமே. | மத்திய மாத மாநாடு பொருந்தாதபோது, மற்றும் சேவையில் வைக்கப்பட்டுள்ள அல்லது அகற்றப்பட்ட மொத்த மதிப்பிழந்த சொத்து கடந்த 3 மாதங்களில் அகற்றப்பட்ட மொத்த சொத்துக்கள் ஆண்டு முழுவதும் சேவையில் உள்ள மொத்த மதிப்பிழந்த தளங்களில் 40% க்கும் அதிகமாகும்; | மாத நடுப்பகுதியில் மாநாடு அல்லது காலாண்டின் நடுப்பகுதி பொருந்தாது; | |||

| வரி விலக்கு மட்டுமே | சொத்து வைக்கப்பட்ட / சேவையில் நிறுத்தப்பட்ட மாதத்தில் அரை மாத தேய்மானம். | மாதத்தில் 1.5 மாத தேய்மானம் வரை, சொத்து சேவையில் வைக்கப்பட்டது / நிறுத்தப்பட்டது. | சொத்து வைக்கப்பட்ட / சேவையில் நிறுத்தப்பட்ட மாதத்தில் 6 மாத தேய்மானம். |

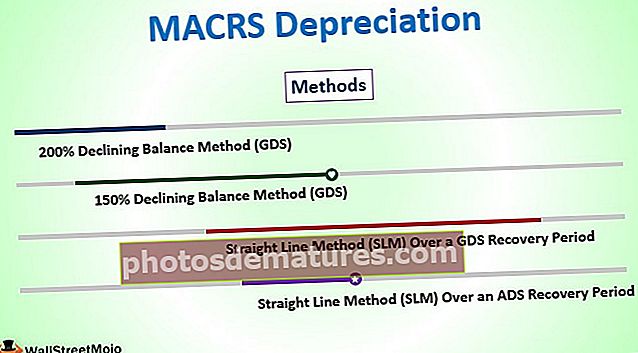

MACRS தேய்மான முறைகள்

ஐஆர்எஸ் அடிப்படையில், நான்கு MACRS தேய்மான முறைகள் உள்ளன. அவற்றில் மூன்று ஜி.டி.எஸ் அமைப்பிலும், ஏ.டி.எஸ் அமைப்பின் கீழ் கடைசி முறையிலும் உள்ளன.

# 1 - 200% குறைந்து வரும் இருப்பு முறை (ஜி.டி.எஸ்)

இதன் பொருள் தேய்மானம் விகிதம் நேர்-வரி தேய்மான விகிதத்தை விட இருமடங்காகும் மற்றும் ஆரம்ப ஆண்டுகளில் மிக உயர்ந்த வரி விலக்கை வழங்குகிறது, பின்னர் அந்த முறை சமமான அல்லது அதிக விலக்கு அளிக்கும்போது நேர்-வரி முறைக்கு மாறுகிறது.

# 2 - 150% குறைந்து வரும் இருப்பு முறை (ஜி.டி.எஸ்)

தேய்மான முறை நேர்-வரி முறையை விட 150% அதிக தேய்மான வீதத்தை வழங்குகிறது. அந்த முறை சமமான அல்லது அதிக விலக்கு அளிக்கும்போது அது நேர்-வரி தேய்மானத் தொகைக்கு மாறுகிறது.

# 3 - ஜி.டி.எஸ் மீட்பு காலத்திற்குள் நேரான வரி முறை (எஸ்.எல்.எம்)

எஸ்.எல்.எம் தேய்மான முறை முதல் மற்றும் கடைசி ஆண்டு சேவையைத் தவிர ஒவ்வொரு ஆண்டும் அதே அளவு தேய்மானத்தைக் குறைக்க அனுமதிக்கிறது.

# 4 - ஒரு ஏடிஎஸ் மீட்பு காலத்தில் நேரான வரி முறை (எஸ்.எல்.எம்)

இந்த முறை மேலே உள்ள எஸ்.எல்.எம் முறையைப் போன்றது. இருப்பினும், இந்த முறை குறிப்பாக வணிகத்திற்கான 50% க்கும் குறைவான நேரத்திற்குப் பயன்படுத்தப்பட்ட குறிப்பிடப்பட்ட பண்புகளுக்கு. எனவே, தேய்மான அட்டவணைகள் பொதுவாக ஒரு சொத்துக்கான நீண்ட தேய்மான காலங்களைக் கொண்டுள்ளன.

MACRS தேய்மானம் கணக்கீட்டின் எடுத்துக்காட்டுகள்

எடுத்துக்காட்டு # 1

7 ஆண்டுகள் ஆயுள் கொண்ட ஒரு இயந்திரம் 5000 அமெரிக்க டாலருக்கு வாங்கப்பட்டு ஜனவரி 1 ஆம் தேதி சேவையில் வைக்கப்படுகிறது. மேலே குறிப்பிட்டுள்ள படிகளின் அடிப்படையில்,

- ஒரு சொத்தின் வகைப்பாடு - இது 7 ஆண்டு சொத்து

- தேய்மான முறை தேர்வு - அரை ஆண்டு மாநாடு, முதல்:

- மாத நடுப்பகுதியில் மாநாட்டின் கீழ் குறிப்பிடப்பட்ட சொத்துகளுக்கு இது தகுதி இல்லை

- இது காலாண்டின் நடுப்பகுதியில் மாநாட்டிற்கு தகுதி பெறுவதற்காக வரி ஆண்டின் கடைசி காலாண்டில் வாங்கப்பட்டது.

- சொத்து "பண்ணை அல்லாத" 7 ஆண்டு பண்புகளாக கருதப்படுவதால், 200% டிபி முறையைப் பயன்படுத்தி ஜி.டி.எஸ் கருதப்படுகிறது.

- சொத்து வைக்கப்பட்டு சேவை அகற்றப்பட்ட காலம்: ஜனவரி 1, அதாவது, 1 ஆம் தேதி சேவையில் வைக்கப்பட்டது

ஐஆர்எஸ் குறிப்பிட்டுள்ள விகிதங்களைப் பயன்படுத்தி, 7 ஆண்டு சொத்துக்கு 200% வீழ்ச்சியடைந்த சமநிலையின் அடிப்படையில் ஆண்டு 1 க்கு 14.29% தேய்மான வீதத்தை அளிக்கிறது.

$ 5000 எக்ஸ் 14.29% = 714.5

எடுத்துக்காட்டு # 2

5 வருட ஆயுளைக் கொண்ட கணினி 5000 அமெரிக்க டாலருக்கு வாங்கப்பட்டு ஏப்ரல் 1 ஆம் தேதி சேவையில் வைக்கப்படுகிறது. மேலே குறிப்பிட்டுள்ள படிகளின் அடிப்படையில்,

- சொத்து சொத்தின் வகைப்பாடு - இது 5 ஆண்டு சொத்து

- தேய்மான முறை தேர்வு - அரை ஆண்டு மாநாடு, முதல்:

- மாத நடுப்பகுதியில் மாநாட்டின் கீழ் குறிப்பிடப்பட்ட சொத்துகளுக்கு இது தகுதி இல்லை

- இது காலாண்டின் நடுப்பகுதியில் மாநாட்டிற்கு தகுதி பெறுவதற்காக வரி ஆண்டின் கடைசி காலாண்டில் வாங்கப்பட்டது.

- சொத்து “nonfarm” 5 ஆண்டு பண்புகளாகக் கருதப்படுவதால், 200% DB முறையைப் பயன்படுத்தி GDS கருதப்படுகிறது.

- சொத்து வைக்கப்பட்டு சேவை அகற்றப்பட்ட காலம்: ஏப்ரல் 1 அன்று சேவையில் வைக்கப்பட்டது, அதாவது 2 வது

5 ஆண்டு சொத்துக்கு ஐஆர்எஸ் குறிப்பிட்டுள்ள விகிதங்களைப் பயன்படுத்துவது 200% குறைந்து வரும் சமநிலையின் அடிப்படையில் ஆண்டு 1 க்கு 20% தேய்மான வீதத்தை அளிக்கிறது.

$ 5000 X 20% = 1000

எடுத்துக்காட்டு # 3

ஏபிசி சமீபத்தில் 100 மில்லியன் அமெரிக்க டாலர் செலவில் அலுவலக தளபாடங்களை நிறுவியது, இது மே 30, 2015 அன்று பயன்படுத்தப்பட்டது. நிறுவனத்தின் ஆண்டு இறுதி டிசம்பர் 31 ஆகும்.

MACRS தேய்மானத்தின் கணக்கீடு பின்வரும் படிகளில் செய்யப்படுகிறது:

- சொத்து சொத்தின் வகைப்பாடு - இது 5 ஆண்டு சொத்து.

- தேய்மான முறையைத் தேர்ந்தெடுப்பது - சொத்து மாதத்தின் நடுப்பகுதி அல்லது காலாண்டின் நடுப்பகுதி மாநாட்டிற்குள் வராததால், அரை ஆண்டு மாநாடு பொருத்தமானது & அமைப்பு 150% அல்லது 200% குறைந்து வரும் இருப்பு முறையைத் தேர்வு செய்யலாம்.

- சொத்து வைக்கப்பட்டு சேவை அகற்றப்பட்ட காலம்: மே 1, அதாவது 2 வது காலாண்டில் சேவையில் வைக்கப்பட்டது.

தேய்மானம்

மாற்றியமைக்கப்பட்ட முடுக்கப்பட்ட செலவு மீட்பு முறைமை (MACRS) அடிப்படையிலான தேய்மானம் நிறுவனத்தின் வருமான வரி வருமானத்தில் அங்கீகரிக்கப்பட்டுள்ளது மற்றும் எந்தவொரு வரி வரவுகளையும் சொத்துக்களில் கோரக்கூடிய விலக்குகளையும் காரணியாக்குவதன் மூலம் வரி விதிக்கக்கூடிய வருமானத்தை தீர்மானிக்க பயன்படுகிறது. அனைத்தையும் ஒன்றாக இணைத்தல், வகைப்பாடு மற்றும் சொத்தின் விலை, தேய்மானம் முறை மற்றும் சொத்து சேவையில் வைக்கப்பட்ட காலம் ஆகியவை மாற்றியமைக்கப்பட்ட முடுக்கப்பட்ட செலவு மீட்பு முறையை (MACRS) தீர்மானிக்கிறது.