பரஸ்பர பிரத்யேக திட்டங்கள் | இந்த திட்டங்களை எவ்வாறு மதிப்பிடுவது? (எடுத்துக்காட்டுகள்)

பரஸ்பர பிரத்யேக திட்டங்கள் என்றால் என்ன?

பரஸ்பர பிரத்தியேக திட்டங்கள் என்பது பொதுவாக மூலதன பட்ஜெட் செயல்பாட்டில் பயன்படுத்தப்படுகிறது, அங்கு நிறுவனங்கள் ஒரு திட்டத்தை ஏற்றுக்கொள்வது மற்ற திட்டங்களை நிராகரிக்க வழிவகுக்கும் திட்டங்களின் தொகுப்பிலிருந்து சில அளவுருக்களின் அடிப்படையில் நிறுவனங்கள் ஒரு திட்டத்தை தேர்வு செய்கின்றன.

இந்த திட்டங்கள் திட்டம் A ஐ ஏற்றுக்கொள்வது திட்ட B ஐ நிராகரிக்க வழிவகுக்கும். திட்டங்கள், இந்த விஷயத்தில், ஒருவருக்கொருவர் நேரடியாக போட்டியிடுகின்றன.

பரஸ்பர பிரத்யேக திட்டங்களை மதிப்பீடு செய்ய நிறுவனங்கள் பயன்படுத்தும் முறைகள்

பரஸ்பர திட்டங்களை மதிப்பிடுவதற்கு நிறுவனங்களால் பல்வேறு முறைகள் பின்பற்றப்படுகின்றன, அவை ஏற்றுக்கொள்ளுதல் அல்லது நிராகரித்தல் முடிவு எடுக்கப்படும் அளவுகோலாக அவை செயல்படுகின்றன.

# 1 - NPV (நிகர தற்போதைய மதிப்பு)

NPV என்பது திட்டத்திலிருந்து எழும் எதிர்கால பணப்புழக்கங்களின் தற்போதைய மதிப்பைக் குறிக்கிறது, பின்னர் அது ஆரம்ப செலவினம் அல்லது முதலீட்டைக் கழிக்கிறது.

முடிவு அளவுகோல்கள் பின்வருமாறு:

- NPV> 0 என ஏற்றுக்கொள்

- NPV <0 எனில் நிராகரிக்கவும்

# 2 - ஐஆர்ஆர் (உள் வருவாய் விகிதம்)

இது தள்ளுபடி வீதத்தைத் தவிர வேறொன்றுமில்லை, இது பணப்புழக்கங்களின் தற்போதைய மதிப்புகள் அனைத்தையும் ஆரம்ப செலவினத்திற்கு சமமாக்கும். ஐ.ஆர்.ஆர் என்பது திட்டத்தின் என்.பி.வி பூஜ்ஜியத்திற்கு சமமான தள்ளுபடி வீதமாகும். நிறுவனங்கள் பெரும்பாலும் ஒரு தடை விகிதம் அல்லது தேவையான வருவாய் விகிதத்தைக் கொண்டிருக்கின்றன, அவை முக்கிய அடையாளமாக செயல்படுகின்றன.

எனவே முடிவு அளவுகோல்கள்:

- ஐஆர்ஆர்> ஆர் (தேவையான வருவாய் / தடை வீதம்) என்றால் ஏற்றுக்கொள்ளுங்கள்.

- ஐஆர்ஆர் <r (தேவையான வருவாய் / தடை வீதம்) என்றால் நிராகரிக்கவும்.

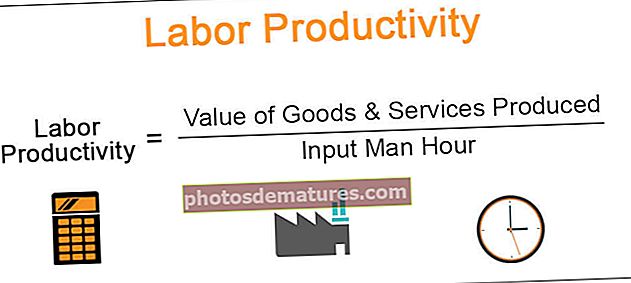

# 3 - திருப்பிச் செலுத்தும் காலம்

திருப்பிச் செலுத்தும் காலம் முறை திட்டத்தின் பணப்புழக்கங்களின் அடிப்படையில் ஆரம்ப முதலீட்டை மீட்டெடுப்பதற்குத் தேவையான காலம் அல்லது அதற்கு மேற்பட்ட ஆண்டுகளின் எண்ணிக்கையை கவனத்தில் கொள்கிறது.

# 4 - தள்ளுபடி செய்யப்பட்ட திருப்பிச் செலுத்தும் காலம்

திருப்பிச் செலுத்தும் காலத்தின் ஒரு குறைபாடு என்னவென்றால், பணப்புழக்கங்கள் பணத்தின் நேர மதிப்பின் தாக்கத்தை கருத்தில் கொள்ளாது. ஆகவே, தள்ளுபடி செய்யப்பட்ட திருப்பிச் செலுத்தும் காலம், பணப்புழக்கங்களை அவற்றின் தற்போதைய மதிப்புகளுக்கு தள்ளுபடி செய்வதன் மூலம் கருதுகிறது, பின்னர் திருப்பிச் செலுத்துவதைக் கணக்கிடுகிறது.

# 5 - லாபக் குறியீடு (PI)

இலாபத்தன்மைக் குறியீடு என்பது திட்டத்திலிருந்து எழும் எதிர்கால பணப்புழக்கங்களின் தற்போதைய மதிப்புகளைக் குறிக்கிறது, பின்னர் அது ஆரம்ப முதலீட்டால் வகுக்கப்படுகிறது.

முதலீட்டு அளவுகோல்கள்:

- PI> 1 என்றால் முதலீடு செய்யுங்கள்

- PI <1 எனில் நிராகரிக்கவும்

எடுத்துக்காட்டுகள்

இந்த பரஸ்பர பிரத்யேக திட்டங்கள் எக்செல் வார்ப்புருவை இங்கே பதிவிறக்கம் செய்யலாம் - பரஸ்பரம் பிரத்யேக திட்டங்கள் எக்செல் வார்ப்புருஎடுத்துக்காட்டு # 1

திட்டம் A மற்றும் திட்ட B இன் பின்வரும் பணப்புழக்கங்களைக் கவனியுங்கள்.

தீர்வு:

திட்டம் A க்கான NPV இன் கணக்கீடு இருக்கும் -

திட்டம் B க்கான NPV இன் கணக்கீடு இருக்கும் -

எக்செல் பணிப்புத்தகத்தைப் பயன்படுத்தி NPV மற்றும் IRR கணக்கீடு பிரிக்கப்பட்டுள்ளது. 13% தள்ளுபடி வீதத்தை அனுமானித்து (எதிர்கால பணப்புழக்கங்கள் அவற்றின் தற்போதைய மதிப்பை அடைய 13% தள்ளுபடி செய்யப்படுகின்றன), NPV செயல்பாட்டைப் பயன்படுத்தி ஆரம்ப செலவினத்தைக் கழித்த பின்னர் தேவையான NPV ஐ அடைய முடியும். (இந்த வழக்கில் ஆண்டு பூஜ்ஜியம்).

திட்டம் A க்கான ஐஆர்ஆரின் கணக்கீடு இருக்கும் -

இதேபோல், ஐ.ஆர்.ஆர் இப்போது ஐ.ஆர்.ஆர் செயல்பாட்டை எக்செல் இல் கீழே காட்டப்பட்டுள்ளபடி பயன்படுத்தலாம்.

திட்ட B க்கான ஐஆர்ஆரின் கணக்கீடு இருக்கும் -

இரண்டு திட்டங்களிலும் NPV நேர்மறையானது மற்றும் ஐஆர்ஆர் 13% தள்ளுபடி விகிதத்தை விட அதிகமாக உள்ளது.

திட்டங்கள் பரஸ்பரம் இருப்பதால், எல்லா திட்டங்களையும் ஒரே நேரத்தில் தேர்வு செய்ய முடியாது. இருப்பினும், திட்டம் A இன் விஷயத்தில் NPV மற்றும் IRR இரண்டும் அதிகமாக இருப்பதால், இவை பரஸ்பர திட்டங்கள் என்பதால் நாங்கள் திட்ட A ஐ தேர்வு செய்வோம்.

அத்தகைய திட்டங்களை மதிப்பிடும்போது NPV மற்றும் IRR ஒருவருக்கொருவர் முரண்படும் காட்சிகளை நீங்கள் கண்டிருக்கிறீர்களா?

ஆம், அத்தகைய திட்டங்களை மதிப்பிடும்போது NPV மற்றும் IRR க்கு இடையிலான மோதலை எதிர்கொள்ளும் சூழ்நிலைகள் நிச்சயமாக உள்ளன.

எடுத்துக்காட்டு # 2

2 திட்டங்களின் பின்வரும் பணப்புழக்கங்களைக் கவனியுங்கள்.

தீர்வு:

10% தள்ளுபடி வீதத்தைக் கருதி NPV மற்றும் IRR பின்வருமாறு காட்டப்படும்.

திட்டம் A க்கான NPV இன் கணக்கீடு இருக்கும் -

திட்டம் B க்கான NPV இன் கணக்கீடு இருக்கும் -

திட்டம் A க்கான ஐஆர்ஆரின் கணக்கீடு இருக்கும் -

திட்ட B க்கான ஐஆர்ஆரின் கணக்கீடு இருக்கும் -

நீங்கள் கவனிக்க நேர்ந்தால், திட்ட B இன் NPV A ஐ விட அதிகமாக உள்ளது, அதே சமயம் திட்டத்தின் A இன் திட்டமானது B ஐ விட பெரியது.

பரஸ்பர திட்ட உதாரணங்களின் விரிவான கணக்கீட்டிற்கு மேலே கொடுக்கப்பட்ட எக்செல் வார்ப்புருவைப் பார்க்கவும்.

ஒரு முறைக்கு மற்றொன்றுக்கு ஒரு நன்மை உண்டா?

- ஆரம்ப பணப்புழக்கங்கள் அதிகமாக இருக்கும் நிகழ்வுகளில், ஐ.ஆர்.ஆர் அதிக எண்ணிக்கையைக் காண்பிப்பதைக் காணலாம், திட்டத்திற்கு மாறாக, திட்டத்தின் பின்னர் பணப்புழக்கங்கள் உள்ளன. எனவே ஆரம்பத்தில் அதிக பணப்புழக்கங்கள் இருக்கும்போது ஐஆர்ஆர் அதிக வரம்பை நோக்கிச் செல்லும்.

- வழக்கமாக, தள்ளுபடி விகிதங்கள் நிறுவனத்தின் வாழ்க்கையில் மாறுகின்றன. ஐ.ஆர்.ஆர் செய்யும் ஒரு நம்பத்தகாத அனுமானம் என்னவென்றால், எதிர்காலத்தில் அனைத்து பணப்புழக்கங்களும் ஐ.ஆர்.ஆர் விகிதத்தில் முதலீடு செய்யப்படுகின்றன.

- ஒரு திட்டத்திற்கு பல ஐஆர்ஆர் அல்லது ஐஆர்ஆர் இல்லாத நிகழ்வுகளும் இருக்கலாம்.

NPV ஒரு சிறந்த விருப்பமாகத் தோன்றுகிறதா?

சரி ஆம். NPV செய்யும் ஒரு முக்கியமான அனுமானம் என்னவென்றால், எதிர்கால பணப்புழக்கங்கள் அனைத்தும் மிகவும் யதார்த்தமான தள்ளுபடி வீதம்-வாய்ப்பு செலவுகளில் மறு முதலீடு செய்யப்படுகின்றன. ஒரு திட்டத்தின் அளவை கருத்தில் கொள்ளாததால் NPV க்கும் அதன் தீமைகள் உள்ளன.

ஆயினும்கூட, பரஸ்பர திட்டங்களின் விஷயத்தில் ஐ.ஆர்.ஆர் மற்றும் என்.பி.வி இடையே ஒரு மோதலை எதிர்கொள்ளும்போது, நிறுவனத்திற்கு உண்மையான செல்வ ஆதாயத்தின் அளவைக் காண்பிப்பதற்காக இது நிகழும் என்பதால் என்.பி.வி முறையுடன் முன்னேற பரிந்துரைக்கப்படுகிறது.

நன்மைகள் மற்றும் தீமைகள்

நன்மைகள்

- சிறந்த வருமானத்தை வழங்கும் சிறந்த திட்டம் / முதலீட்டை நிறுவனம் உகந்ததாக தேர்ந்தெடுக்க முடியும்.

- வரையறுக்கப்பட்ட வளங்களைக் கருத்தில் கொண்டு உகந்த திட்டத்திற்கு மட்டுமே நிறுவனம் தங்கள் மூலதனத்தை செலுத்த முடியும்.

தீமைகள்

- இரண்டு திட்டங்களும் நேர்மறையான NPV களை உருவாக்கினாலும், நிறுவனங்கள் வெற்றியாளரைத் தேர்ந்தெடுத்து மீதமுள்ளவற்றை விட்டுவிட வேண்டும்.

பரஸ்பர பிரத்யேக திட்டங்களில் தாமதமாக ஏதேனும் மாற்றங்கள் உண்டா?

- ஆம், இரண்டு திட்டங்களும் சாத்தியமானதாகத் தோன்றும் போது அதிகரிக்கும் பகுப்பாய்வு என்று ஒன்று மேற்கொள்ளப்படுகிறது.

- இது 2 திட்டங்களின் மாறுபட்ட பணப்புழக்கங்களின் பகுப்பாய்வைக் குறிக்கிறது (சிறிய பணப்புழக்கங்கள் பெரிய திட்டத்தின் பணப்புழக்கங்களிலிருந்து கழிக்கப்படுகின்றன).

- இருப்பினும், இந்த பகுப்பாய்வு முக்கியமாகப் பயன்படுத்தப்படாததால் நிறுவனங்கள் பெரிதும் NPV மற்றும் IRR பகுப்பாய்வை நம்பியுள்ளன.

முடிவுரை

இந்த முறைகள் முதலீடுகளின் சாத்தியக்கூறு அல்லது நம்பகத்தன்மையை அளவிட நான் நினைக்கிறேன், இந்த முறைகள் கார்ப்பரேட்டுகளுக்கு ஒரு சிறந்த முடிவெடுக்கும் கருவியாக செயல்படுகின்றன, அவை நேர்மறையான NPV ஐ பரஸ்பர பிரத்தியேக திட்டங்களை உருவாக்கும் போது முதலீடு செய்யும் போது, அவை பங்குதாரர்களின் செல்வத்தை சேர்க்க முனைகின்றன. அதிகரித்து வரும் பங்கு விலைகளில் பிரதிபலிக்கிறது என்பதில் சந்தேகமில்லை.