நம்பிக்கை ரசீது (வரையறை, வடிவம்) | இது எப்படி வேலை செய்கிறது?

நம்பிக்கை ரசீது என்றால் என்ன?

அறக்கட்டளை ரசீது என்பது வங்கிக்கு உறுதிமொழிக் குறிப்பின் தன்மையில் குறுகிய கால நிதி, அங்கு பெறப்பட்ட கடன் வாடிக்கையாளருக்கு பொருட்கள் (உள்ளூர் அல்லது ஏற்றுமதி) விற்பனைக்கு திருப்பிச் செலுத்தப்படும்.

விளக்கம்

- வழக்கமாக, விற்பனைக்கு ஒரு விற்பனையாளரிடமிருந்து சரக்குகளை வாங்குவதற்கு நிறுவனங்களுக்கு போதுமான பணம் மற்றும் ரொக்க சமமானவை இருக்காது, ஆனால் வாடிக்கையாளர்களிடமிருந்து விற்பனை ஆர்டர்கள் இருக்கலாம். இந்த சந்தர்ப்பங்களில், அவர்கள் நம்பிக்கை ரசீது இயல்பில் குறுகிய கால கடனுக்காக வங்கியாளரை அணுகுகிறார்கள். வங்கியாளர் வெளிநாட்டு ஏற்றுமதியாளர் அல்லது உள்நாட்டு விற்பனையாளருக்கு பொருட்களை செலுத்துவார். விற்பனையாளரிடமிருந்து வாங்கிய சரக்குகளைப் பயன்படுத்தி, நிறுவனம் வாடிக்கையாளருக்கு மேலும் விற்பனையைச் செய்யலாம், பெறத்தக்கதை உணர்ந்து, வங்கியில் இருந்து பெறப்பட்ட கடன் பெயரளவு வட்டி விகிதத்துடன் திருப்பிச் செலுத்தப்படுகிறது.

- கடன் வாங்கியவர் (அதாவது) அறக்கட்டளை ரசீதுக்காக வங்கியை அணுகிய நபர் பெறப்பட்ட பொருட்களின் போதுமான அளவு பிரிக்கப்பட வேண்டும். நம்பிக்கை ரசீது ஒப்பந்தத்தின் அடிப்படையில் அவ்வப்போது அறிக்கை வங்கியாளருக்கு வழங்கப்படுகிறது.

நம்பிக்கை ரசீது வடிவம்

இவை ஒரே மாதிரியான வடிவம் இல்லாமல் உலகம் முழுவதும் பயன்படுத்தப்படுகின்றன. வேறு வார்த்தைகளில் கூறுவதானால், இங்கிலாந்தில் ஒரு வங்கி வழங்கிய இது அமெரிக்காவில் நடைமுறையில் இருப்பதைப் போல இருக்காது.

அடிப்படை தேவைகள் பின்வருமாறு:

- நம்பிக்கை ரசீது தேதி

- விற்பனை ஆர்டரின் இணைப்பு பெறப்பட்டது

- வாங்கிய பொருட்களின் தன்மை (பெறப்பட்டால் பிஓ இணைக்கப்பட்டுள்ளது)

- சம்பந்தப்பட்ட அதிகாரிகளிடமிருந்து பெறப்பட்ட ஒப்புதல்கள் (இறக்குமதி செய்தால்)

- வெளிநாட்டு ஏற்றுமதியாளரின் வங்கி கணக்கு விவரங்கள்

- வங்கிக்குத் தேவையான பிற விதிமுறைகள்

நம்பிக்கை ரசீது எவ்வாறு செயல்படுகிறது?

உள்ளூர் சுங்கச் சட்டத்தின் விதிகள் மற்றும் அதனுடன் செய்யப்பட்ட விதிகள் (ஏதேனும் இருந்தால்) இணங்குவதால், இறக்குமதி அல்லது ஏற்றுமதி பரிவர்த்தனைகளில் இந்த செயல்முறை நடைமுறையில் மிகவும் சிக்கலானது.

அடிப்படை செயல்முறை பின்வருமாறு:

- வாடிக்கையாளர் தேவையான படிவங்களை பூர்த்தி செய்து தேவையான செயல்முறையை பூர்த்தி செய்வதன் மூலம் நம்பிக்கை ரசீது பெற வங்கியை அணுகுகிறார்.

- ஆவணத்தில் திருப்தி அடைந்த வங்கி, வங்கியின் சார்பாக வாடிக்கையாளருக்குத் தேவையான நல்லவற்றை வாங்க அதன் முகவராக நியமிக்கிறது.

- பொருட்கள் கிடைத்தவுடன், ஒப்புக் கொள்ளப்பட்ட காலக்கெடுவிற்குள் பொருட்களை சப்ளையருக்கு வாங்குவதற்கான கருத்தை வங்கி செலுத்துகிறது.

- நம்பிக்கை ரசீது ஆவணத்தில் குறிப்பிடப்பட்டுள்ளபடி வங்கி கணக்கில் மட்டுமே கட்டணம் செலுத்தப்படுகிறது.

- பெறப்பட்ட பொருட்கள் பிரிக்கப்பட்டு விற்கப்படும் வரை கடன் வாங்கியவரின் கிடங்கில் சேமிக்கப்படும்.

- நன்மைக்கான இறுதி இருப்பு மற்றும் அதன் நிலை குறித்து குறிப்பிட்ட கால இடைவெளியில் வங்கி தெரிவிக்கப்படுகிறது.

- விற்கும்போது உணரப்பட்ட கொள்முதல் பரிசீலிப்பு நம்பக ரசீதுக்கான அசல் மற்றும் ஆர்வத்தைத் தீர்க்க முதலில் பயன்படுத்தப்படுகிறது.

வர்த்தக ரசீது கடன் கடிதத்திலிருந்து எவ்வாறு வேறுபடுகிறது?

எனவே அடுத்த கேள்வி என்னவென்றால், வர்த்தக கடன் கடன் கடிதத்திலிருந்து எவ்வாறு வேறுபடுகிறது?

- கடன் கடிதம் என்பது வெளிநாட்டு வங்கிக்கு உள்ளூர் வங்கியாளரால் பரிவர்த்தனைகளை செலுத்துவதற்கான உத்தரவாதமாகும். இது ஒரு கருவி அல்ல, அந்தத் தொகை வங்கியால் செலுத்தப்பட்டு பின்னர் கடன் பெறுநரிடமிருந்து அறக்கட்டளை ரசீது போல சேகரிக்கப்படுகிறது. சர்வதேச பரிவர்த்தனைகளில், கட்சிகள் ஒருவருக்கொருவர் தெரியாது.

- இந்த சந்தர்ப்பங்களில், வெளிநாட்டு விற்பனையாளர் தனது வெளிநாட்டு வாடிக்கையாளரின் இயல்புநிலை அபாயத்திலிருந்து பாதுகாக்கப்படுவதில்லை. விற்பனையாளர் எனவே வாங்குபவர் தனது வங்கியாளரிடமிருந்து ஒரு உத்தரவாதத்தை வழங்க விரும்புவார், வாடிக்கையாளர் இயல்புநிலைக்கு வந்தால் வங்கி தனது கருத்தை செலுத்த வேண்டியிருக்கும் என்று குறிப்பிட்டார். இந்த நோக்கத்திற்காக வங்கி வாடிக்கையாளரிடமிருந்து உத்தரவாதத்திற்காக ஒரு கமிஷனை வசூலிக்கும், நம்பிக்கை ரசீது வழக்கில் வட்டி அல்ல.

- வேறு வார்த்தைகளில் கூறுவதானால், வர்த்தக கடனில், வங்கி அதிபராகவும் கடன் வாங்குபவர் அதன் ’முகவராகவும் செயல்படுகிறார். கடன் கடிதத்தில், வங்கி வெளிநாட்டு விற்பனையாளருக்கு பணம் செலுத்துவதற்கு உத்தரவாதம் அளிக்கிறது மற்றும் உள்ளூர் வாடிக்கையாளர் இயல்புநிலைக்கு வந்தால் மட்டுமே பொறுப்பாகும். எனவே, கடன் கடிதத்தின் போது வங்கிக்கு முதல் கட்டணம் உள்ளது, ஆனால் நம்பிக்கை ரசீது வழக்கில் இரண்டாவது கட்டணம்.

எனவே, முதல் மற்றும் ஆரம்ப கட்டம், கடன் வாங்கியவர் நம்பிக்கைக் கடனைப் பெறுவதற்கான ஆவணங்களை வைத்திருப்பதை உறுதி செய்வதாகும், எனவே அடிப்படை முன்நிபந்தனைகள்:

- வாங்குபவரால் ஏற்றுக்கொள்ளப்பட்ட பரிமாற்ற மசோதா (BOE) (ஒரு விற்பனை ஆணை வாங்குவதற்கான நோக்கம் மட்டுமே, ஆனால் BOE செலுத்துவதை ஏற்றுக்கொள்வது!)

- ஏற்கனவே வாங்குபவர் மீது உயர்த்தப்பட்டிருந்தால் விலைப்பட்டியல்

- சுங்க அதிகாரிகளின் ஒப்புதல் (பெறப்பட்டால் - ஏற்றுமதி விஷயத்தில்)

மேலும், மேற்கூறியவை பொதுவானவை மற்றும் நாடுகளில் பொதுவானவை. உள்ளூர் சட்டங்களின் அடிப்படையில் வங்கிகள் கூடுதல் ஆவணங்களைத் தேடுகின்றன.

நன்மைகள்

# 1 - நிதி எளிதான ஆதாரம்

வழக்கமாக, வங்கிகள் நம்பிக்கைக் கடன் கொடுக்க தயங்குவதில்லை. ஏனென்றால், பொருட்கள் விற்கப்பட்டவுடன் பணம் வட்டியுடன் திருப்பிச் செலுத்தப்படும் என்பது உறுதி. வங்கி வட்டி வடிவத்தில் பணம் பெறுவதாலும், ஆரம்பத்தில் முதலீடு செய்யாமல் நிறுவனம் பணம் சம்பாதிப்பதாலும் இது வங்கி மற்றும் கடன் வாங்குபவருக்கு ஒரு வெற்றி-வெற்றி நிலைமை.

# 2 - உடனடி பணப்புழக்கம்

இல்லையெனில் கிடைக்கும் பணத்தை மற்ற பணி மூலதனம் மற்றும் முதலீட்டு நோக்கங்களுக்காகப் பயன்படுத்தலாம். இது திறமையான கருவூல நிர்வாகத்திற்கு நிறுவனத்திற்கு உதவுகிறது.

தீமைகள்

# 1 - அதிகப்படியான கட்டுப்பாடு

வங்கிகள் வாடிக்கையாளர் மீது நிறைய நிபந்தனைகளை வைக்கின்றன. சில நிபந்தனைகள்:

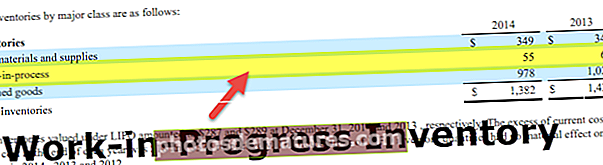

- கடனை நம்புவது தொடர்பான சரக்குகளை தனித்தனியாக பராமரித்தல்

- குறிப்பிட்ட கால இடைவெளியில் வங்கியில் அறிக்கைகளைப் பராமரித்து வெளியிடுங்கள்.

- “தேவைப்பட்டால் வங்கி பங்கு தணிக்கை நடத்தலாம்” என்ற பிரிவு

- செலவுக் கட்டுப்பாடு

வட்டி அடிப்படையில் மற்றும் வங்கிகளின் பிற நிபந்தனைகளுக்கு இணங்க நிறுவனம் கூடுதல் செலவுகளைச் சந்திக்கக்கூடும். இந்த செலவு செலவு-பயன் பகுப்பாய்வு நடத்தப்பட உள்ளது.

# 2 - அதிகப்படியான ஆவணம்

மேற்கண்ட ஆவணங்களின் குறைந்தபட்சம் சமர்ப்பிக்கப்படாவிட்டால் உங்களுக்கு நம்பகமான கடன் கிடைக்காது. நடைமுறையில் வாடிக்கையாளருக்கு பொருட்களை ஏற்றுமதி செய்வதற்கான சுங்க அனுமதியைப் பெற முடியாது.

(குறிப்பு: நீங்கள் முதலில் நல்லதை வாங்கி பின்னர் விற்பனைக்கு செயலாக்குகிறீர்கள்)

முடிவுரை

எனவே, ஒப்பீட்டளவில் நெகிழ்வான முதிர்வு காலத்துடன் கூடிய மலிவான நிதி ஆதாரம் நம்பிக்கை ரசீது. தேவையான செலவு-பயன் பகுப்பாய்வு மற்றும் தேவையான ஆவணங்களைச் சமர்ப்பிப்பதன் மூலம் மூலத்தைத் தேர்ந்தெடுக்கலாம்.