பெறத்தக்க கணக்குகள் (வரையறை) | கணக்கீடு எடுத்துக்காட்டுகள்

கணக்குகள் பெறத்தக்க வருவாய், கடனாளிகளின் வருவாய் என்றும் அழைக்கப்படுகிறது, வணிகம் ஆண்டுக்கு பெறக்கூடிய சராசரி கணக்குகளை எத்தனை முறை சேகரிக்கிறது என்பதைக் கணக்கிடுகிறது, மேலும் அதன் வாடிக்கையாளரின் கடன் வசதியையும் அதன் சரியான நேரத்தில் வசூலிப்பையும் வழங்க நிறுவனத்தின் செயல்திறனை மதிப்பிடுவதற்கான நோக்கத்திற்காக இது பயன்படுத்தப்படுகிறது. .

பெறத்தக்க கணக்குகள் என்றால் என்ன?

இது ஒரு செயல்திறன் விகிதமாகும், இது ஒரு குறிப்பிட்ட காலப்பகுதியில் ஒரு நிறுவனம் அதன் சராசரி பெறத்தக்கவைகளை எவ்வாறு சேகரிக்க முடியும் என்பதைக் குறிக்கிறது. கடன் வரியை வழங்குவது ஒரு விஷயம், ஆனால் கடனாளிகளிடமிருந்து இந்த ‘வட்டி இல்லாத கடனை’ சேகரிப்பது மற்றொரு விஷயம்.

இது ஒரு நிறுவனத்தின் செயல்திறனை மதிப்பிடுகிறது, அதன் கடனாளர்களிடமிருந்து கடன் சேகரிக்கிறது.

பெறத்தக்க கணக்குகளை எவ்வாறு கணக்கிடுவது?

பெறத்தக்க கணக்குகள் நிகர கடன் விற்பனையை பெறத்தக்க சராசரி கணக்குகளுடன் பிரிப்பதன் மூலம் கணக்கிடப்படுகிறது. நிகர விற்பனைக்கு பதிலாக நிகர கடன் விற்பனை கருதப்படுகிறது என்பதைக் கவனத்தில் கொள்ள வேண்டும், காரணம் நிகர விற்பனையில் பண விற்பனையும் அடங்கும், ஆனால் பண விற்பனை கடன் விற்பனையின் கீழ் வராது.

- பெறத்தக்க கணக்குகள் வருவாய் விகிதம் ஃபார்முலா = (நிகர கடன் விற்பனை) / (பெறத்தக்க சராசரி கணக்குகள்)

- நிகர கடன் விற்பனை = மொத்த கடன் விற்பனை - வருமானம் (அல்லது பணத்தைத் திருப்பிச் செலுத்துதல்)

பெறத்தக்க கணக்குகள் வருவாய் எடுத்துக்காட்டு

2010 ஆம் ஆண்டில் ஒரு நிறுவனத்தின் மொத்த கடன் விற்பனை $ 1000,000 மற்றும், 000 200,000 மதிப்புள்ள வருமானம் இருந்தது என்று வைத்துக்கொள்வோம். ஜனவரி 1, 2010 அன்று, பெறத்தக்க கணக்குகள், 000 300,000 மற்றும் டிசம்பர் 31, 2010 அன்று, 000 500,000

மேற்கண்ட தகவல்களின் அடிப்படையில்:

- பெறக்கூடிய சராசரி கணக்குகள் = (3,00,000 + 5,00,000) / 2 = ரூ. 4,00,000

- நிகர கடன் விற்பனை = 10,00,000 - 2,00,000 = 8,00,000

- பெறத்தக்க வருவாய் = 8,00,000 / 4,00,000 = 2

மேலேயுள்ள எடுத்துக்காட்டுக்கு, விற்றுமுதல் விகிதம் 2 ஆகும், அதாவது நிறுவனம் அதன் பெறத்தக்கவைகளை கொடுக்கப்பட்ட ஆண்டில் இரண்டு முறை அல்லது 182 நாட்களுக்கு ஒரு முறை (365/2) சேகரிக்க முடியும்.

வேறு வார்த்தைகளில் கூறுவதானால், கடன் விற்பனை செய்யப்படும்போது, விற்பனையிலிருந்து பணத்தை சேகரிக்க நிறுவனத்திற்கு 182 நாட்கள் ஆகும்.

விளக்கம்

- வழக்கமாக, அதிக வருவாய் விகிதம் விரும்பப்படுகிறது, ஏனெனில் இது நிறுவனத்தின் பெறத்தக்கவைகளை சேகரிப்பதற்கான செயல்திறனைக் குறிக்கிறது.

- அதிக விகிதம் என்பது நிறுவனம் அடிக்கடி பணத்தை சேகரிக்கிறது மற்றும் / அல்லது கடனாளர்களின் நல்ல தரத்தைக் கொண்டுள்ளது. இதையொட்டி, நிறுவனம் ஒரு சிறந்த பண நிலையை கொண்டுள்ளது, இது அதன் பில்கள் மற்றும் பிற கடமைகளை விரைவில் செலுத்த முடியும் என்பதைக் குறிக்கிறது. பல முறை, பெறத்தக்க கணக்குகள் விற்றுமுதல் கடன்களுக்கான பிணையமாக வெளியிடப்படுகின்றன, இது ஒரு நல்ல வருவாய் விகிதத்தை அவசியமாக்குகிறது.

- அதே நேரத்தில், அதிக வருவாய் விகிதம் நிறுவனம் முக்கியமாக பணமாக பரிவர்த்தனை செய்கிறது அல்லது கடுமையான கடன் கொள்கையைக் கொண்டுள்ளது என்பதையும் குறிக்கலாம்.

- குறைந்த விகிதம் என்பது கடன் வழங்குநரைச் சேகரிப்பதில் நிறுவனம் குறைந்த செயல்திறன் கொண்டது, மென்மையான கடன் கொள்கையைக் கொண்டுள்ளது அல்லது கடனாளிகளின் மோசமான தரத்தைக் கொண்டுள்ளது.

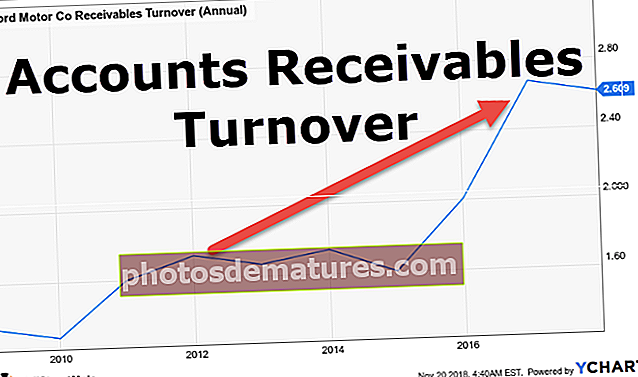

- எண்ணைப் பார்த்தால் (விற்றுமுதல் விகிதம்) முழுமையான படத்தைக் கொடுக்காது. நிறுவனங்களின் உண்மையான வசூல் செயல்திறனை மதிப்பிடுவதற்கு ஆண்டுகளில் வருவாய் விகித போக்குகளை சரிபார்க்க நல்லது. நிறுவனத்தின் விகிதம் அதன் வருவாயைப் பாதிக்கிறதா என்று பல விவேகமான ஆய்வாளர்கள் பகுப்பாய்வு செய்கின்றனர். ஒரே துறையில் இரண்டு நிறுவனங்களின் வருவாய் விகிதங்களை ஒப்பிடுவதும் பயனுள்ளது.

கணக்குகள் பெறத்தக்கவை கோல்கேட் வருவாய்

- சொத்து விற்றுமுதல் விகிதத்தை எவ்வாறு கணக்கிடுவது என்பதை இப்போது பார்த்தோம், கொல்கேட்டுக்கான வருவாய் விகிதம் எப்படி இருக்கிறது என்று பார்ப்போம்.

- கொல்கேட்டின் வருமான அறிக்கையில் உள்ள அனைத்து விற்பனையும் கடன் விற்பனை என்று நாங்கள் இங்கு கருதினோம்.

- 2014 மற்றும் 2015 ஆம் ஆண்டுகளின் சராசரி பெறத்தக்க வருவாய் கணக்கீட்டை பின்வரும் படம் காட்டுகிறது

- கடந்த 5-6 ஆண்டுகளாக கொல்கேட்டின் கணக்குகள் பெறத்தக்க வருவாய் 10 மடங்கு அதிகமாக உள்ளது.

- அதிக வருவாய் என்பது பெறத்தக்கவைகளை பணமாக மாற்றுவதற்கான அதிக அதிர்வெண்ணைக் குறிக்கிறது.

பி & ஜி மற்றும் யூனிலீவர் ஆகியவற்றுடன் ஒப்பிடும்போது கோல்கேட் கணக்குகள் பெறத்தக்க வருவாய் விகிதம் எவ்வாறு உள்ளது?

- பி & ஜி பெறத்தக்க வருவாய் விகிதம் கோல்கேட் (x 10x) ஐ விட 13.56x அதிகமாக உள்ளது என்பதை நாங்கள் கவனிக்கிறோம்.

- யூனிலீவரின் பெறத்தக்க வருவாய் கொல்கேட்டுடன் நெருக்கமாக உள்ளது.

இந்த விகிதத்தைப் பயன்படுத்தும் போது முன்னெச்சரிக்கைகள்

ஒரு முதலீட்டாளராக, நிறுவனம் விற்றுமுதல் விகிதத்தை எவ்வாறு கணக்கிட்டுள்ளது என்பதை கவனத்தில் கொள்ள வேண்டும். பல நிறுவனங்கள் நிகர கடன் விற்பனையை விட மொத்த கடன் விற்பனையை கருதுகின்றன. கவனம் செலுத்தப்படாவிட்டால் அது தவறாக வழிநடத்தும்.

மேலும், மேலே குறிப்பிட்டபடி, முதல் மற்றும் கடைசி மாதங்களை மட்டுமே கருத்தில் கொண்டு சராசரி பெறத்தக்க வருவாய் கணக்கிடப்படுகிறது. கணக்குகள் பெறத்தக்க வருவாய் ஆண்டு முழுவதும் கடுமையாக மாறுபட்டிருந்தால் அது சரியான படத்தைக் கொடுக்காது. இந்த குறைபாட்டை சமாளிக்க, ஒருவர் ஆண்டு முழுவதும் சராசரியை எடுத்துக் கொள்ளலாம், அதாவது 2 க்கு பதிலாக 12 மாதங்கள்.