பயனுள்ள வருடாந்திர வீதம் (EAR) - வரையறை, எடுத்துக்காட்டுகள், விளக்கம்

பயனுள்ள வருடாந்திர வீதம் (EAR) என்றால் என்ன?

பயனுள்ள வருடாந்திர வீதம் (EAR) என்பது ஒரு குறிப்பிட்ட காலப்பகுதியில் கூட்டுத்தொகைக்குப் பிறகு உண்மையில் முதலீட்டில் சம்பாதிக்கப்பட்ட அல்லது கடனில் செலுத்தப்பட்ட வீதமாகும், மேலும் நிதி தயாரிப்புகளை வெவ்வேறு கூட்டு காலங்களுடன் அதாவது வாராந்திர, மாதாந்திர, ஆண்டுதோறும் ஒப்பிட்டுப் பயன்படுத்தப்படுகிறது. அதிகரிக்கப்படுகின்றன, EAR அதிகரிக்கிறது.

ஃபார்முலா

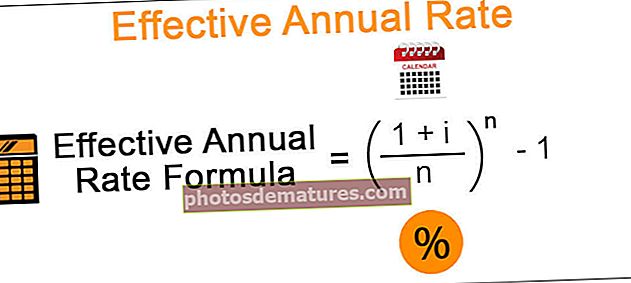

EAR பின்வருமாறு கணக்கிடப்படுகிறது:

பயனுள்ள வருடாந்திர வீதம் = (1 + i / n) n - 1

- எங்கே n = கூட்டு காலங்களின் எண்ணிக்கை

- i = பெயரளவு வீதம் அல்லது கொடுக்கப்பட்ட வருடாந்திர வட்டி விகிதம்

ஆண்டுதோறும் கூட்டு செய்தால் மட்டுமே EAR பெயரளவு விகிதத்திற்கு சமம். கூட்டு காலங்களின் எண்ணிக்கை அதிகரிக்கும்போது, EAR அதிகரிக்கிறது. இது தொடர்ச்சியான கூட்டு சூத்திரமாக இருந்தால், EAR பின்வருமாறு:

பயனுள்ள வருடாந்திர வீதம் (தொடர்ச்சியான கூட்டு விஷயத்தில்) = ei -

எனவே, பயனுள்ள வருடாந்திர வீதத்தின் கணக்கீடு இரண்டு காரணிகளைப் பொறுத்தது:

- பெயரளவு வட்டி விகிதம்

- கூட்டு காலங்களின் எண்ணிக்கை

காலங்களின் எண்ணிக்கையுடன் EAR அதிகரிப்பதால் கூட்டு காலங்களின் எண்ணிக்கை முக்கிய காரணியாகும்.

கணக்கிடுவது எப்படி?

எடுத்துக்காட்டு # 1

பின்வரும் உதாரணத்தைக் கருத்தில் கொள்வோம்:

பெயரளவு 12% வீதத்தைக் கவனியுங்கள். கூட்டு ஆண்டுதோறும், அரை ஆண்டு, காலாண்டு, மாதாந்திர, வாராந்திர, தினசரி மற்றும் தொடர்ச்சியாக ஒருங்கிணைக்கப்படும் போது பயனுள்ள வருடாந்திர வீதத்தைக் கணக்கிடுவோம்.

வருடாந்திர கூட்டு:

- EAR = (1 + 12% / 1) 1 - 1 = 12%

அரை - வருடாந்திர கூட்டு:

- EAR = (1 + 12% / 2) 2 - 1 = 12.36%

காலாண்டு கூட்டு:

- EAR = (1 + 12% / 4) 4 - 1 = 12.55%

மாதாந்திர கூட்டு:

- EAR = (1 + 12% / 12) 12 - 1 = 12.68%

வாராந்திர கூட்டு:

- EAR = (1 + 12% / 52) 52 - 1 = 12.73%

தினசரி கூட்டு:

- EAR = (1 + 12% / 365) 365 - 1 = 12.747%

தொடர்ச்சியான கலவை:

- EAR = e12% - 1 = 12.749%

ஆகவே, மேற்கண்ட எடுத்துக்காட்டில் இருந்து பார்க்க முடிந்தால், பயனுள்ள வருடாந்திர வீதத்தின் கணக்கீடு தொடர்ச்சியாக ஒருங்கிணைக்கப்படும்போது மிக உயர்ந்தது மற்றும் ஆண்டுதோறும் கூட்டு செய்யப்படும்போது மிகக் குறைவு.

எடுத்துக்காட்டு # 2

இரண்டு வெவ்வேறு முதலீடுகளை ஒப்பிடும் போது கணக்கீடு முக்கியமானது. பின்வரும் வழக்கைக் கருத்தில் கொள்வோம்.

ஒரு முதலீட்டாளருக்கு $ 10,000 உள்ளது, இது அவர் ஒரு நிதிக் கருவியில் முதலீடு செய்யலாம், இது ஆண்டுக்கு 10% கூட்டு வருடாந்திர வீதத்தைக் கொண்டுள்ளது அல்லது அவர் ஒரு நிதிக் கருவி B இல் முதலீடு செய்யலாம், இது ஆண்டுக்கு 8% கூட்டு மாதாந்திர வீதத்தைக் கொண்டுள்ளது. முதலீட்டாளருக்கு எந்த நிதி கருவி சிறந்தது என்பதை நாம் கண்டுபிடிக்க வேண்டும், ஏன்?

எந்த கருவி சிறந்தது என்பதைக் கண்டுபிடிக்க, ஒவ்வொரு முதலீடுகளிலிருந்தும் ஒரு வருடம் கழித்து அவர் பெறும் தொகையை நாம் கண்டுபிடிக்க வேண்டும்:

முதலீட்டு A இல் ஒரு வருடம் கழித்து தொகை = P * (1 + i / n) n

P முதன்மை எங்கே, நான் பெயரளவு விகிதம் மற்றும் n என்பது இந்த வழக்கில் 2 ஆகும் கூட்டு காலங்களின் எண்ணிக்கை

- எனவே, முதலீட்டில் ஒரு வருடம் கழித்து தொகை A = 10000 * (1 + 10% / 2) 2 A = $ 11025

முதலீட்டு B இல் ஒரு வருடம் கழித்து தொகை = P * (1 + i / n) n

P முதன்மையானது, நான் பெயரளவு விகிதம் மற்றும் n என்பது இந்த வழக்கில் 12 ஆகும் கூட்டு காலங்களின் எண்ணிக்கை

- எனவே, முதலீட்டில் ஒரு வருடம் கழித்து தொகை A = 10000 * (1 + 8% / 12) 12 = பி = $ 10830

எனவே, இந்த விஷயத்தில், ஒரு வருடத்திற்குப் பிறகு சம்பாதித்த தொகை முதலீட்டில் அதிகமாக இருப்பதால், முதலீடு A க்கு முதலீட்டாளர் ஒரு சிறந்த வழி.

வட்டி கூட்டப்பட்டால், அது அடுத்தடுத்த காலங்களில் அதிக ஆர்வத்தை விளைவிக்கும், இது கடைசி காலகட்டத்தில் மிக உயர்ந்ததாகும். இப்போது வரை, ஆண்டின் இறுதியில் மொத்த தொகையை நாங்கள் கருத்தில் கொண்டுள்ளோம்.

எடுத்துக்காட்டு # 3

ஒவ்வொரு காலகட்டத்தின் முடிவிலும் ஆர்வத்தைக் கண்டறிய பின்வரும் உதாரணத்தைப் பார்ப்போம்.

ஒரு நிதி கருவி ஆரம்ப முதலீட்டில் 5000 டாலர்களைக் கொண்டிருந்தது, ஆண்டு காலாண்டு 15% கூட்டு காலாண்டு. முதலீட்டில் பெறப்பட்ட காலாண்டு வட்டியைக் கணக்கிடுவோம்.

விகிதம் காலாண்டு கூட்டுகிறது, எனவே ஒவ்வொரு காலாண்டிற்கும் வட்டி விகிதம் = 15% / 4 = 3.75%

முதல் காலாண்டில் சம்பாதித்த வட்டி = பி (1 + i / n) n - பி = 5000 * (1 + 15% / 4) - 5000 = $ 187.5

- இப்போது, புதிய அதிபர் 5000 + 187.5 = $ 5187.5

இவ்வாறு, இரண்டாவது காலாண்டில் சம்பாதித்த வட்டி = P (1 + i / n) n - P = 5187.5 * (1 + 15% / 4) - 5187.5 = $ 194.53

- இப்போது, புதிய அதிபர் 5187.5+ 194.53 = $ 5382.03

இவ்வாறு, மூன்றாம் காலாண்டில் சம்பாதித்த வட்டி = P (1 + i / n) n - P = 5382.03 * (1 + 15% / 4) - 5382.03 = $ 201.82

- இப்போது, புதிய அதிபர் 5382.03+ 201.82 = $ 5583.85

இவ்வாறு, நான்காம் காலாண்டில் சம்பாதித்த வட்டி = P (1 + i / n) n - P = 5583.85 * (1 + 15% / 4) - 5583.85 = $ 209.39

- எனவே, ஒரு வருடம் கழித்து இறுதி தொகை 5583.85 + 209.39 = $ 5793.25 ஆக இருக்கும்

மேற்கண்ட எடுத்துக்காட்டில் இருந்து, நான்காம் காலாண்டில் சம்பாதித்த வட்டி மிக உயர்ந்தது என்பதைக் கண்டோம்.

முடிவுரை

பயனுள்ள வருடாந்திர வீதம் முதலீட்டாளர் தனது முதலீட்டில் சம்பாதிக்கும் அல்லது கடன் வாங்குபவர் கடனளிப்பவருக்கு செலுத்தும் உண்மையான வீதமாகும். இது கூட்டு காலங்களின் எண்ணிக்கை மற்றும் பெயரளவு வட்டி விகிதத்தைப் பொறுத்தது. அதே பெயரளவு விகிதத்திற்கான கூட்டு காலங்களின் எண்ணிக்கை அதிகரித்தால் EAR அதிகரிக்கிறது, கூட்டு தொடர்ச்சியாக செய்யப்பட்டால் மிக உயர்ந்தது.