பண ரசீது (வடிவம், பயன்கள்) | பண ரசீது ஜர்னல் எடுத்துக்காட்டுகள்

பண ரசீது என்றால் என்ன?

ரொக்க ரசீது என்பது ஒரு பரிவர்த்தனையின் போது பெறப்பட்ட பணத்தின் அளவு அல்லது பணத்தை சமமாக மாற்றுவது தொடர்பான அச்சிடப்பட்ட ஒப்புதல் ஆகும். இந்த ரசீது அசல் நகல் வாடிக்கையாளருக்கு வழங்கப்படுகிறது, மற்ற நகல் விற்பனையாளரால் கணக்கு நோக்கங்களுக்காக வைக்கப்படுகிறது.

வேறு வார்த்தைகளில் கூறுவதானால், ஒரு வாடிக்கையாளர் ஒரு வாடிக்கையாளர், முதலீட்டாளர் அல்லது வங்கி போன்ற வெளிப்புற மூலத்திலிருந்து பணம் அல்லது பணத்தை சமமாக ஏற்றுக்கொள்ளும்போது அது உருவாக்கப்படுகிறது. வழக்கமாக, கடன் விற்பனை பரிவர்த்தனை நடந்தபோது உருவாகும் நிலுவையில் உள்ள கணக்குகள் பெறத்தக்க நிலுவைகளை சரிசெய்ய வாடிக்கையாளரிடமிருந்து பணம் எடுக்கப்படும் போது பணம் ஒப்புக்கொள்ளப்படுகிறது. இது ஒரு நிறுவனத்தின் இருப்புநிலைப் பணத்தில் ரொக்கம் மற்றும் பணத்திற்கு சமமான இருப்பை அதிகரிக்கும் பணத் தொகுப்பாகக் காணலாம்.

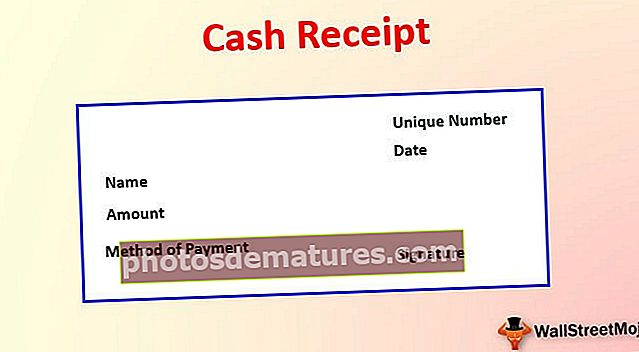

பண ரசீது வடிவம்

இயல்பாகவே, இந்த ரசீதில் பின்வரும் தகவல் அம்சங்கள்:

- பரிவர்த்தனை நடந்த தேதி

- அடையாளம் காண ஆவணத்திற்கு ஒதுக்கப்பட்ட தனிப்பட்ட எண்

- வாடிக்கையாளரின் பெயர்

- பெறப்பட்ட பணத்தின் அளவு

- கட்டணம் செலுத்தும் முறை, அதாவது, பணம், காசோலை போன்றவற்றால்;

- விற்பனையாளரின் கையொப்பம்

பண ரசீது இதழின் எடுத்துக்காட்டுகள்

பண ரசீது பத்திரிகைகளின் சில எடுத்துக்காட்டுகளை கீழே எடுத்துள்ளோம்.

எடுத்துக்காட்டு # 1

பண விற்பனை பரிவர்த்தனைக்கு ஒரு எடுத்துக்காட்டு எடுத்துக்கொள்வோம்.

வார இறுதி நாட்களில் வாடிக்கையாளர்களைப் பூர்த்தி செய்வதற்காக கோடைகாலத்தில் ஒரு எலுமிச்சைப் பழக்கம் அமைக்கப்பட்டுள்ளது என்று வைத்துக் கொள்வோம். இது ஒரு வெற்று வெண்ணிலா வணிக மாதிரியாகும், அங்கு விற்பனையாளர் ஒரு கிளாஸ் எலுமிச்சைப் பழத்தை $ 5 க்கு விற்கிறார், வாடிக்கையாளர்கள் உடனடியாக பணத்தை செலுத்த வேண்டும் என்ற எதிர்பார்ப்புடன்.

லெமனேட் விற்பனையாளர் லெமனேட் ஒரு கிளாஸ் கடனில் விற்க மாட்டார்; அதற்கு பதிலாக, உடனடி ரொக்க ரசீது விற்பனையுடன் அங்கீகரிக்கப்பட்டுள்ளது (பணக் கணக்கில் பற்று, விற்பனை கணக்கில் கடன்). இந்த எடுத்துக்காட்டில், விற்பனையாளர் ஒவ்வொரு கிளாஸ் எலுமிச்சைப் பழத்தையும் வாடிக்கையாளரிடமிருந்து $ 5 ரொக்கக் கட்டணத்திற்கு எதிராக விற்கிறார், பின்னர் விற்பனையாளர் வாடிக்கையாளருக்கு ரொக்க ரசீதை வழங்குகிறார்.

எடுத்துக்காட்டு # 2

இப்போது கடன் விற்பனையுடன் தொடர்புடைய ஒரு உதாரணத்தைப் பார்ப்போம்.

டி.வி.யின் பல்வேறு பிராண்டுகளை விற்கும் தொலைக்காட்சிகளின் பெரிய விநியோகஸ்தர் இருக்கிறார் என்று வைத்துக் கொள்வோம். விநியோகஸ்தர் நீண்ட காலமாக வணிகத்தில் இருந்து வருகிறார் மற்றும் வலுவான வணிக வலையமைப்பைக் கொண்டுள்ளார். விநியோகஸ்தர் பல தொலைக்காட்சி உற்பத்தியாளர்களிடமிருந்து தொலைக்காட்சிகளை வாங்குகிறார், மற்றும் நீண்டகால உறவின் காரணமாக, விநியோகஸ்தர் சாதகமான கடன் விதிமுறைகளை வழங்குகிறார், இது தேவைப்படும் போது தொலைக்காட்சிகளை ஆர்டர் செய்ய அனுமதிக்கிறது. வழங்கப்பட்ட கடன் காலம் 30 நாட்களுக்கு. இந்த எடுத்துக்காட்டில், ஒரு தொலைக்காட்சி உற்பத்தியாளர் விநியோகஸ்தருக்கு தொலைக்காட்சிகளை அனுப்பிய பின்னர் ஒரு விற்பனையை பதிவு செய்வார்; இருப்பினும், உற்பத்தியாளர் ரசீதை பதிவு செய்யும் போது இது இல்லை.

அதற்கு பதிலாக, உற்பத்தியாளர் விற்பனை அறிக்கையை வருமான அறிக்கையில் பதிவுசெய்து, பெறத்தக்க நிலுவைத் தொகையை 30 நாட்களில் வரவுள்ளார் (பெறத்தக்க கணக்கில் பற்று, விற்பனை கணக்கில் கடன்). உண்மையான கட்டணம் பணம் அல்லது காசோலை வடிவத்தில் உணரப்படும் போது மட்டுமே ரசீது இறுதியாக வழங்கப்படும். அவ்வாறான நிலையில், பெறத்தக்க நிலுவைத் தொகை குறைகிறது, மேலும் பண இருப்பு அதிகரிக்கும் (பணக் கணக்கில் பற்று, பெறத்தக்க கணக்கில் கடன்).

சம்பந்தம் மற்றும் பயன்கள்

இது உரிமையின் சான்று மட்டுமல்ல, வேறு பல்வேறு நோக்கங்களுக்கும் பயன்படுத்தப்படுகிறது. எடுத்துக்காட்டாக, சில்லறை விற்பனையாளர் ஒரு வாடிக்கையாளரிடம் பண ரசீது தயாரிக்கும்படி கேட்கும் நிகழ்வுகள் உள்ளன, இதனால் வாங்கிய பொருட்களின் பரிமாற்றம் அல்லது வருவாயை அங்கீகரிக்க முடியும். தயாரிப்பு உத்தரவாதத்தின் விஷயத்திலும், விற்பனையாளர் தயாரிப்பு விற்பனையின் போது வழங்கப்பட்ட ரசீதைக் கேட்கலாம்.

மற்றொரு முதன்மை ஆனால் அத்தியாவசிய நன்மை என்னவென்றால், பதிவு செய்யும் பரிவர்த்தனைகளின் இருப்பை ஆதரிக்கும் கணக்கியல் பதிவுகளின் முழுமை. ஒரு தணிக்கைக்கான குறிப்பிடத்தக்க காரணங்களில் ஒன்று, பரிவர்த்தனை இருப்பதை ஆதரிப்பதற்கான ஆவணங்கள் (பண ரசீதுகள் போன்றவை) இல்லாதது. எனவே, அத்தகைய ரசீதுகள் மற்றும் முறையான தாக்கல் ஆகியவை தணிக்கை சிக்கல்களின் அபாயத்தைத் தவிர்க்கும். இந்த ரசீதுகள் இல்லாமல், கணக்கியல் பதிவு முழுமையடையாது, இது நீண்ட காலத்திற்கு ஆபத்தானது.

மேலும், கொள்முதல் அல்லது கொடுப்பனவுகளின் போது கேட்கப்படும் ரசீது ஒரு செலவாகக் கோர செல்லுபடியாகும், பின்னர் வாங்குபவர் விற்பனை வரி பதிவுசெய்யப்பட்டால் விற்பனைக்கு விலக்கு அளிக்கப்படலாம். உள்ளீட்டு வரியின் நன்மை (செலவினங்களுக்கான விற்பனை வரி) வெளியீட்டு வரியை (விற்பனையின் விற்பனை வரி) மீறுகிறது, பின்னர் விற்பனையாளர் அதிகப்படியான அல்லது வேறுபாட்டைத் திரும்பப்பெறக் கோரலாம்.

பண ரசீதுகளின் மற்றொரு முக்கியத்துவம் என்னவென்றால், சில நேரங்களில் இது வரி நோக்கங்களுக்கும் பயனுள்ளதாக இருக்கும். செலுத்த வேண்டிய வரி சட்டப்பூர்வமாகக் குறைக்க அல்லது குறைக்க இதைப் பயன்படுத்தலாம். இது விற்பனையில் கழிக்கப்படும் செலவுகளாகப் பயன்படுத்தப்படலாம் என்பதால், நிகர வருமானம் குறைவாக இருப்பதால் இது கட்டணத்தைக் குறைக்கும்.