ஈக்விட்டி ஃபார்முலாவின் செலவு | ஈக்விட்டி (கே) செலவை எவ்வாறு கணக்கிடுவது?

ஈக்விட்டி கேபிடல் ஃபார்முலாவின் விலை என்ன?

ஈக்விட்டி செலவு (கே) என்பது பங்குதாரர்கள் தங்கள் பங்குகளை நிறுவனத்தில் முதலீடு செய்ய எதிர்பார்க்கிறார்கள். ஈக்விட்டி சூத்திரத்தின் செலவு இரண்டு முறைகள் மூலம் கணக்கிடப்படலாம்:

- முறை 1 - டிவிடெண்ட் நிறுவனங்களுக்கான ஈக்விட்டி ஃபார்முலாவின் செலவு

- முறை 2 - சிஏபிஎம் மாதிரியைப் பயன்படுத்தி ஈக்விட்டி ஃபார்முலாவின் செலவு

ஒவ்வொரு முறைகளையும் விரிவாக விவாதிப்போம்.

முறை # 1 - டிவிடெண்ட் நிறுவனங்களுக்கான ஈக்விட்டி ஃபார்முலாவின் செலவு

எங்கே,

- டி.பி.எஸ் = ஒரு பங்குக்கு ஈவுத்தொகை

- எம்.பி.எஸ் = ஒரு பங்குக்கு சந்தை விலை

- r = ஈவுத்தொகைகளின் வளர்ச்சி விகிதம்

ஈவுத்தொகை வளர்ச்சி மாதிரிக்கு ஒரு நிறுவனம் ஈவுத்தொகையை செலுத்த வேண்டும், அது வரவிருக்கும் ஈவுத்தொகையை அடிப்படையாகக் கொண்டது. சமன்பாட்டின் பின்னணியில் உள்ள தர்க்கம் என்னவென்றால், ஈவுத்தொகையை செலுத்த நிறுவனத்தின் கடமை அதன் பங்குதாரர்களுக்கு செலுத்துவதற்கான செலவு மற்றும் எனவே, கே, அதாவது, பங்கு செலவு. செலவுகள் பற்றிய அதன் விளக்கத்தில் இது ஒரு வரையறுக்கப்பட்ட மாதிரி.

பங்கு கணக்கீடுகளின் செலவு

ஈக்விட்டி ஃபார்முலாவின் விலையை நன்கு புரிந்துகொள்ள பின்வரும் உதாரணத்தை நீங்கள் பரிசீலிக்கலாம்:

இந்த செலவு ஈக்விட்டி ஃபார்முலா எக்செல் வார்ப்புருவை இங்கே பதிவிறக்கம் செய்யலாம் - ஈக்விட்டி ஃபார்முலா எக்செல் வார்ப்புருவின் செலவு

எடுத்துக்காட்டு # 1

ஒரு நிறுவனம் வழக்கமான ஈவுத்தொகையை செலுத்துவதாக நாங்கள் கருதும் 1 வது சூத்திரத்துடன் ஈக்விட்டி செலவு சூத்திரத்திற்கான கணக்கீட்டை முயற்சிப்போம்.

XYZ என்ற நிறுவனம் வழக்கமாக செலுத்தும் ஈவுத்தொகை நிறுவனம் என்று வைத்துக்கொள்வோம், அதன் பங்கு விலை தற்போது 20 ஆக வர்த்தகம் செய்யப்படுகிறது, மேலும் அடுத்த ஆண்டு 3.20 டிவிடெண்ட் செலுத்த எதிர்பார்க்கிறது டிவிடெண்ட் செலுத்தும் வரலாற்றைப் பின்பற்றுகிறது. நிறுவனத்தின் பங்கு செலவைக் கணக்கிடுங்கள்.

தீர்வு:

ஈவுத்தொகைகளின் சராசரி வளர்ச்சி விகிதத்தை முதலில் கணக்கிடுவோம். கீழே உள்ள அதே சூத்திரத்தைத் தொடர்ந்தால் ஆண்டு வளர்ச்சி விகிதங்கள் கிடைக்கும்.

எனவே அனைத்து ஆண்டுகளுக்கான வளர்ச்சி விகிதம் இருக்கும்-

இப்போது ஒரு எளிய சராசரி வளர்ச்சி விகிதத்தை எடுத்துக் கொள்ளுங்கள், இது 1.31% ஆக வரும்.

இப்போது எங்களிடம் அனைத்து உள்ளீடுகளும் உள்ளன, அதாவது அடுத்த ஆண்டுக்கான டி.பி.எஸ் = 3.20, எம்.பி.எஸ் = 20 மற்றும் ஆர் = 1.31%

எனவே

- ஈக்விட்டி ஃபார்முலா செலவு = (3.20 / 20) + 1.31%

- ஈக்விட்டி ஃபார்முலா செலவு = 17.31%

- எனவே, XYZ நிறுவனத்திற்கான பங்கு செலவு 17.31% ஆக இருக்கும்.

எடுத்துக்காட்டு # 2 - இன்போசிஸ்

இந்நிறுவனத்தின் ஈவுத்தொகை வரலாறு கீழே உள்ளது, இடைக்காலத்தையும் எந்தவொரு சிறப்பு ஈவுத்தொகையையும் புறக்கணிக்கிறது.

இன்போசிஸின் பங்கு விலை 678.95 (பிஎஸ்இ), மற்றும் அதன் சராசரி ஈவுத்தொகை வளர்ச்சி விகிதம் 6.90% ஆகும், இது மேலே உள்ள அட்டவணையில் இருந்து கணக்கிடப்படுகிறது, மேலும் இது ஒரு பங்கிற்கு 20.50 கடைசி ஈவுத்தொகையை செலுத்தியது.

எனவே,

- ஈக்விட்டி ஃபார்முலா செலவு = {[20.50 (1 + 6.90%)] / 678.95} + 6.90%

- ஈக்விட்டி ஃபார்முலாவின் செலவு = 10.13%

முறை # 2 - சிஏபிஎம் மாதிரியைப் பயன்படுத்தி ஈக்விட்டி ஃபார்முலாவின் செலவு

மூலதன சொத்து விலை மாதிரியைப் பயன்படுத்தி ஈக்விட்டி செலவின் சூத்திரம் கீழே உள்ளது.

எங்கே,

- ஆர் (எஃப்) = ஆபத்து இல்லாத வருவாய் விகிதம்

- β = பங்குகளின் பீட்டா

- மின் (மீ) = சந்தை வருவாய் விகிதம்

- [E (m) -R (f)] = பங்கு ஆபத்து பிரீமியம்

இருப்பினும், மூலதன சொத்து விலை மாதிரி (சிஏபிஎம்) அவர்கள் ஈவுத்தொகையை செலுத்தாவிட்டாலும் கூட, n எண்ணிக்கையிலான பங்குகளில் பயன்படுத்தலாம். சி.ஏ.பி.எம்-க்குப் பின்னால் உள்ள தர்க்கம் மிகவும் சிக்கலானது, இது பங்குகளின் ஏற்ற இறக்கத்தை அடிப்படையாகக் கொண்டது, இது பீட்டாவால் கணக்கிடப்படுகிறது மற்றும் பொதுச் சந்தையுடன் ஒப்பிடும்போது ஆபத்து நிலை, அதாவது பங்கு சந்தை ஆபத்து பிரீமியம் இது சந்தை வருவாய் மற்றும் இடர்-இலவச விகிதத்தின் வேறுபாட்டைத் தவிர வேறில்லை.

சிஏபிஎம் சமன்பாட்டில், ஆபத்து இல்லாத விகிதம் (ஆர்எஃப்) என்பது அரசாங்க பத்திரங்கள் அல்லது கருவூலங்கள் போன்ற ஆபத்து இல்லாத முதலீடுகளுக்கு செலுத்தப்படும் வருமான வீதமாகும். பீட்டாவின் ஆபத்து அளவீடானது நிறுவனத்தின் சந்தை விலையின் பின்னடைவாக கணக்கிடப்படலாம். அதிக ஏற்ற இறக்கம் செல்கிறது, அதிக பீட்டா வரும், மற்றும் பொது பங்குச் சந்தையுடன் ஒப்பிடும்போது அதன் தொடர்புடைய ஆபத்து. வருவாய் சந்தை வீதம் எம் (ஆர்) என்பது சராசரி சந்தை வீதமாகும், இது பொதுவாக கடந்த எண்பது ஆண்டுகளில் பதினொரு முதல் பன்னிரண்டு% வரை கருதப்படுகிறது. பொதுவாக, அதிக பீட்டா கொண்ட ஒரு நிறுவனத்திற்கு அதிக அளவு ஆபத்து இருக்கும் மற்றும் பங்குக்கு அதிக கட்டணம் செலுத்தும்.

எடுத்துக்காட்டு # 1

கீழே, மூன்று நிறுவனங்களுக்கான உள்ளீடுகள் வந்துள்ளன, அதன் பங்கு செலவைக் கணக்கிடுங்கள்.

தீர்வு:

முதலில், ஈக்விட்டி ரிஸ்க் பிரீமியத்தை கணக்கிடுவோம், இது சந்தை வருவாய் மற்றும் இடர்-இலவச வருவாய் விகிதத்திற்கு இடையிலான வித்தியாசம், அதாவது [E (m) - R (f)]

CAPM ஐப் பயன்படுத்தி ஈக்விட்டி செலவைக் கணக்கிடுவோம், அதாவது Rf + β [E (m) - R (f)] அதாவது ஆபத்து இல்லாத வீதம் + பீட்டா (ஈக்விட்டி ரிஸ்க் பிரீமியம்).

எல்லா நிறுவனங்களுக்கும் மேலே குறிப்பிட்ட அதே சூத்திரத்தைத் தொடர்ந்தால், பங்குச் செலவைப் பெறுவோம்.

எனவே, எக்ஸ், ஒய் மற்றும் இசட் நிறுவனங்களுக்கான பங்கு முறையே 7.44%, 6.93% மற்றும் 8.20% ஆக உள்ளது.

எடுத்துக்காட்டு # 2 - CAPM மாதிரியைப் பயன்படுத்தி TCS ஈக்விட்டி செலவு

சிஏபிஎம் மாடல் மூலம் டிசிஎஸ்ஸிற்கான ஈக்விட்டி செலவைக் கணக்கிட முயற்சிப்போம்.

தற்போதைக்கு, 10 ஆண்டு அரசு பாண்ட் விளைச்சலை ஆபத்து இல்லாத விகிதமாக 7.46% ஆக எடுத்துக்கொள்வோம்

ஆதாரம்: //countryeconomy.com

இரண்டாவதாக, நாம் ஈக்விட்டி ரிஸ்க் பிரீமியம் வரை வர வேண்டும்,

ஆதாரம்: //pages.stern.nyu.edu/

இந்தியாவைப் பொறுத்தவரை, ஈக்விட்டி ரிஸ்க் பிரீமியம் 7.27%.

இப்போது யாகூ பைனான்ஸ் இந்தியாவிலிருந்து நாங்கள் எடுத்த டி.சி.எஸ்ஸுக்கு பீட்டா தேவை.

ஆதாரம்: //in.finance.yahoo.com/

எனவே டி.சி.எஸ்ஸிற்கான ஈக்விட்டி (கே) செலவு-

- ஈக்விட்டி ஃபார்முலா செலவு = Rf + β [E (m) - R (f)]

- ஈக்விட்டி ஃபார்முலா செலவு = 7.46% + 1.13 * (7.27%)

- ஈக்விட்டி ஃபார்முலா செலவு = 15.68%

பங்கு கணக்கீடுகளின் செலவு

நீங்கள் பின்வரும் ஈக்விட்டி ஃபார்முலா கால்குலேட்டரைப் பயன்படுத்தலாம்.

| ஒரு பங்குக்கு ஈவுத்தொகை | |

| ஒரு பங்குக்கு சந்தை விலை | |

| ஈவுத்தொகைகளின் வளர்ச்சி விகிதம் | |

| ஈக்விட்டி ஃபார்முலா செலவு = | |

| ஈக்விட்டி ஃபார்முலா செலவு = = |

| |||||||||

|

பொருத்தமும் பயன்பாடும்

- ஒரு நிறுவனம் அதன் வாய்ப்புகளின் ஒப்பீட்டு ஈர்ப்பை முதலீடுகளின் வடிவத்தில் மதிப்பிடுவதற்கு ஈக்விட்டி (கே) செலவைப் பயன்படுத்துகிறது, இதில் வெளி திட்டங்கள் மற்றும் உள் கையகப்படுத்தல் ஆகியவை அடங்கும். நிறுவனங்கள் பொதுவாக கடன் மற்றும் பங்கு நிதி ஆகியவற்றின் கலவையைப் பயன்படுத்தும், பங்கு மூலதனம் அதிக விலை என்பதை நிரூபிக்கிறது.

- பங்குகளில் முதலீடு செய்ய விரும்பும் முதலீட்டாளர்கள் பங்குச் செலவைப் பயன்படுத்தி, நிறுவனம் அதைவிட அதிக வருமான விகிதத்தை ஈட்டுகிறதா, அதைவிடக் குறைவானதா அல்லது அந்த விகிதத்திற்கு சமமானதா என்பதைக் கண்டறியவும்.

- ஈக்விட்டி ஆய்வாளர், ஆராய்ச்சி ஆய்வாளர், பக்க ஆய்வாளரை வாங்குவது அல்லது விற்பது போன்றவை முக்கியமாக நிதியளிப்பு மாடலிங் மற்றும் ஆராய்ச்சி அறிக்கைகளை வெளியிடுவது போன்றவை, அவர்கள் பின்பற்றும் நிறுவனங்களின் மதிப்பீட்டை அடைவதற்கு ஈக்விட்டி செலவைப் பயன்படுத்துகின்றன, அதன்படி பங்கு முடிந்ததா அல்லது மதிப்பின் கீழ், அதன் அடிப்படையில் முதலீட்டு முடிவை எடுக்கவும்.

- ஈக்விட்டி செலவைக் கணக்கிடுவதற்கு வேறு பல முறைகள் பயன்படுத்தப்படுகின்றன, அவை பின்னடைவு பகுப்பாய்வு, பல காரணி மாதிரி, கணக்கெடுப்பு முறை போன்றவற்றை இயக்குகின்றன.

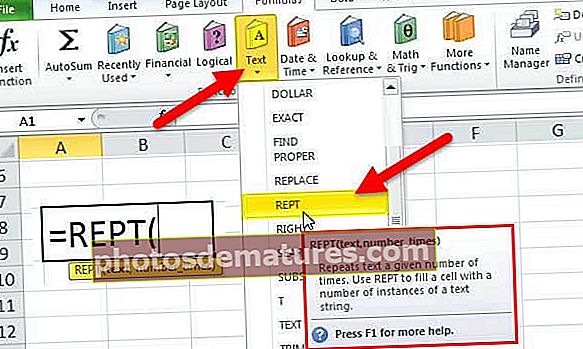

எக்செல் இல் ஈக்விட்டி ஃபார்முலாவின் விலை (எக்செல் வார்ப்புருவுடன்)

கீழேயுள்ள எக்செல் வார்ப்புருவில் இதை விளக்குவதற்கு மேலே உள்ள செலவு ஈக்விட்டி ஃபார்முலா எடுத்துக்காட்டு # 1 இல் குறிப்பிடப்பட்டுள்ள வழக்கை எடுத்துக் கொள்வோம்.

XYZ என்ற நிறுவனம் தவறாமல் செலுத்தும் ஈவுத்தொகை நிறுவனம் என்று வைத்துக்கொள்வோம். அதன் பங்கு விலை தற்போது 20 க்கு வர்த்தகம் செய்யப்படுகிறது, அடுத்த ஆண்டு 3.20 ஈவுத்தொகையை செலுத்த எதிர்பார்க்கிறது பின்வரும் ஈவுத்தொகை செலுத்தும் வரலாறு உள்ளது.

கீழே கொடுக்கப்பட்டுள்ள அட்டவணையில் பங்கு செலவைக் கணக்கிடுவதற்கான தரவு உள்ளது.

கீழே கொடுக்கப்பட்டுள்ள எக்செல் வார்ப்புருவில், ஈக்விட்டி செலவைக் கண்டுபிடிக்க ஈக்விட்டி சமன்பாட்டின் செலவு கணக்கீட்டைப் பயன்படுத்தினோம்.

எனவே பங்கு செலவின் கணக்கீடு இருக்கும்-