இழப்பு விகிதம் (ஃபார்முலா, கணக்கீடு) | இழப்பு விகித காப்பீடு என்றால் என்ன?

இழப்பு விகிதம் என்றால் என்ன?

இழப்பு விகிதம் பொதுவாக காப்பீட்டுத் துறையில் பயன்படுத்தப்படுகிறது மற்றும் இது ஒரு சதவீதமாக வெளிப்படுத்தப்படுகிறது, இது உரிமைகோரல்களில் ஏற்படும் இழப்புகளின் விகிதத்தையும், காலகட்டத்தில் சம்பாதித்த பிரீமியங்களுடன் ஒப்பிடும்போது சரிசெய்தல் செலவுகளையும் குறிக்கிறது.

- பிரீமியங்கள் சேகரிக்கப்பட்டன: பிரீமியம் என்பது காப்பீட்டு நிறுவனத்திற்கு அவ்வப்போது அல்லது ஒரே நேரத்தில் ஆபத்து காப்பீட்டை வாங்க காப்பீட்டாளர் செலுத்திய தொகை.

- கூற்றுக்கள்: உரிமைகோரல்கள் என்பது ஆபத்து நிகழ்வு நிகழும்போது காப்பீட்டு நிறுவனம் சேதங்களுக்கு செலுத்துகிறது.

- சரிசெய்தல் செலவுகள்: சரிசெய்தல் செலவுகள் காப்பீட்டுக் கோரிக்கையை விசாரிப்பதற்கும் தீர்வு காண்பதற்கும் காப்பீட்டு நிறுவனத்தால் ஏற்படும் செலவுகள் ஆகும்.

காப்பீட்டில் இழப்பு விகிதத்தின் வகைகள்

பின்வருபவை இரண்டு வகைகள் -

# 1 - மருத்துவ இழப்பு விகிதம்

இது பொதுவாக சுகாதார காப்பீட்டில் பயன்படுத்தப்படுகிறது மற்றும் பெறப்பட்ட பிரீமியங்களுக்கு செலுத்தப்படும் சுகாதார உரிமைகோரல்களின் விகிதமாகக் குறிப்பிடப்படுகிறது. ஐக்கிய மாநிலங்களில் உள்ள சுகாதார காப்பீட்டாளர்கள் பெறப்பட்ட பிரீமியங்களில் 80% உரிமைகோரல்கள் மற்றும் கவனிப்பின் தரத்தை மேம்படுத்தும் நடவடிக்கைகளுக்கு செலவிட கட்டாயப்படுத்தியுள்ளனர். நிபந்தனை தோல்வியுற்றால், காப்பீட்டாளர்கள் அதிகப்படியான நிதியை நுகர்வோருக்கு திருப்பித் தர வேண்டும்.

# 2 - வணிக காப்பீட்டு இழப்பு விகிதம்

இது காப்பீட்டாளருக்கானது, இதில் காப்பீட்டாளர் போதுமான இழப்பு விகிதத்தை பராமரிக்க வேண்டும், இது தோல்வியுற்றால் வணிகமானது காப்பீட்டை புதுப்பிக்காதது அல்லது காப்பீட்டுக்கான பிரீமியத்தை அதிகரிக்கும். எடுத்துக்காட்டாக, ஒரு தளபாடக் கடை சரக்குகளை உறுதிப்படுத்த $ 3,000 பிரீமியத்தில் செலுத்துகிறது, மற்றும் ஒரு ஆலங்கட்டி மழை $ 4000 சேதத்தை ஏற்படுத்துகிறது, ஒரு வருடத்திற்கான விகிதம் $ 4000 / $ 3000 அல்லது 133% ஆகிறது. இந்த வழக்கில், காப்பீட்டாளர் காப்பீட்டாளரின் நீண்டகால உரிமைகோரல் வரலாற்றைப் பார்த்து, பிரீமியத்தை அதிகரிப்பது அல்லது பாலிசியைப் புதுப்பிக்காதது குறித்து அழைப்பார்.

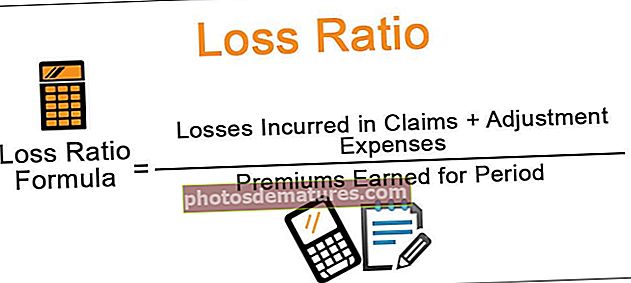

இழப்பு விகிதம் காப்பீட்டு சூத்திரம்

இழப்பு விகிதம் உரிமைகோரல்களில் ஏற்படும் இழப்புகள் மற்றும் சரிசெய்தல் செலவுகள் காலகட்டத்தில் சம்பாதித்த பிரீமியங்களால் வகுக்கப்படுகிறது.

இழப்பு விகித சூத்திரம் = உரிமைகோரல்களில் ஏற்படும் இழப்புகள் + சரிசெய்தல் செலவுகள் / காலத்திற்கு சம்பாதித்த பிரீமியங்கள்.

இழப்பு விகிதத்தின் எடுத்துக்காட்டுகள்

சில எடுத்துக்காட்டுகளைப் பற்றி விவாதிக்கலாம்.

எடுத்துக்காட்டு # 1

ஒரு காப்பீட்டாளர் பிரீமியத்தில், 000 120,000 வசூலிக்கிறார் மற்றும் உரிமைகோரல்கள் மற்றும் சரிசெய்தல் செலவுகளில், 000 60,000 செலுத்துகிறார். காப்பீட்டாளரின் இழப்பு விகிதம் $ 60,000 / $ 120,000 = 50% ஆக இருக்கும்.

எடுத்துக்காட்டு # 2

காப்பீடு செய்யப்பட்ட சொத்துக்கள் வெள்ளம், சூறாவளிகள் அல்லது ஆலங்கட்டி மழை போன்ற பேரழிவு தரும் நிகழ்வுகளை அனுபவித்தால், சொத்து மற்றும் விபத்து காப்பீட்டு நிறுவனங்கள் சில நேரங்களில் அதிக இழப்பு விகிதத்தைக் கொண்டுள்ளன. இத்தகைய சூழ்நிலைகளில், இந்த விகிதங்கள் 100% ஐ விட அதிகமாக உள்ளன, மேலும் நிறுவனங்கள் அந்த காலகட்டத்தில் அவர்கள் சேகரித்த பிரீமியத்தை விட மிக அதிகமாக செலுத்துகின்றன. ஒரு அறிக்கையின்படி, 2018 ஆம் ஆண்டில், பெரும்பாலான சொத்து மற்றும் விபத்து காப்பீட்டாளர்கள் இத்தகைய விகிதங்களை 100% க்கு மேல் தெரிவித்தனர், அவர்களில் ஒருவர் 250% க்கும் அதிகமான விகிதத்தை வெளியிட்டார்.

உழவர் காப்பீடு 155% இழப்பு விகிதத்தையும், ஆல்ஸ்டேட் கார்ப் 257% விகிதத்தையும் பதிவு செய்தது.

காப்பீட்டு நிறுவனங்களுக்கான இழப்பு விகிதத்தின் தாக்கங்கள்

காப்பீட்டு நிறுவனங்கள் ஒரு குறிப்பிட்ட காலகட்டத்தில் அவர்கள் சேகரிக்கும் (பிரீமியங்களை) விட குறைவாக (உரிமைகோரல்களை) செலுத்தும்போது பணம் சம்பாதித்து கரைப்பான். ஒரு காப்பீட்டு நிறுவனம் வழக்கமாக அதிக அளவு பிரீமியங்களை இழப்புகளில் செலுத்தும்போது, அது நிதி சிக்கலில் சிக்கி, அதன் மூலதனத்தை இழக்கக்கூடும், எதிர்கால உரிமைகோரல்களில் இயல்புநிலையாக இருக்கலாம். எனவே, காப்பீட்டு நிறுவனங்கள் தொடர்ந்து வணிகத்தில் இருக்க போதுமான இழப்பு விகிதங்களை பராமரிப்பது எப்போதும் அறிவுறுத்தப்படுகிறது.

காப்பீட்டுத் துறைகளில் இந்த விகிதம் வேறுபடுகிறது, மேலும் சில துறைகள் மற்ற துறைகளை விட அதிக விகிதத்தைக் கொண்டிருக்கலாம். எடுத்துக்காட்டாக, சொத்து மற்றும் விபத்து காப்பீடு சுகாதார காப்பீட்டை விட குறைந்த இழப்பு விகிதத்தைக் கொண்டிருக்கின்றன.

நன்மை செலவு விகிதம்

ஒரு குறிப்பிட்ட காலகட்டத்தில் பெறப்பட்ட மொத்த பிரீமியங்களால் பாலிசிகளுக்கு அண்டர்ரைட் செய்ய காப்பீட்டு நிறுவனங்கள் செய்த செலவுகளை வகுப்பதன் மூலம் நன்மை செலவு விகிதம் கணக்கிடப்படுகிறது. இழப்பு விகிதத்தைப் போலவே, காப்பீட்டு நிறுவனமும் அதன் இலாபத்தையும் கடனையும் அபாயப்படுத்த விரும்பவில்லை என்றால் இந்த விகிதமும் கட்டுப்பாட்டில் இருக்க வேண்டும்.

ஒருங்கிணைந்த விகிதம்

ஒருங்கிணைந்த விகிதம் இழப்பு விகிதம் மற்றும் நன்மைகள் செலவு விகிதத்தின் கூட்டுத்தொகை ஆகும். பிரீமியங்களிலிருந்து மொத்த வருவாயுடன் ஒப்பிடும்போது இது ஒரு காலகட்டத்தில் மொத்த வெளிச்சத்தை தீர்மானிக்கிறது. காப்பீட்டு நிறுவனங்கள் இந்த விகிதத்தை கவனமாக பராமரிக்க வேண்டும், அதே போல் வணிகத்தில் நீண்ட நேரம் இருக்க வேண்டும்.

நன்மைகள்

இழப்பு விகிதத்தின் சில நன்மைகள் பின்வருமாறு:

- இது காப்பீட்டு நிறுவனத்தின் லாபத்தை தீர்மானிக்க உதவுகிறது.

- வெவ்வேறு காப்பீட்டு நிறுவனங்களிடையே இழப்பு விகிதங்களை ஒப்பிட்டுப் பார்ப்பது, இந்த நிறுவனங்களின் வணிகங்கள் மற்றும் வணிக மாதிரிகளில் உள்ள வேறுபாடுகள் குறித்த பயனுள்ள நுண்ணறிவுகளை நமக்குத் தரும்.

- இந்த விகிதம் எதிர்கால பாலிசிகளின் பிரீமியத்தை தீர்மானிக்க உதவுகிறது, ஏனெனில் நிறுவனங்கள் வெளியிடப்பட்ட கொள்கைகளுக்கு வழக்கமான கருத்துக்களை எடுத்துக்கொள்வதோடு, போட்டி மற்றும் லாபகரமானதாக இருக்க விலைகளை மாற்றவும்.

முக்கிய புள்ளிகள்

- வெவ்வேறு காப்பீட்டு நிறுவனங்கள் அவர்கள் இழக்கும் வகையைப் பொறுத்து வெவ்வேறு இழப்பு விகிதங்களைக் கொண்டிருக்கும்.

- காப்பீட்டாளரின் கட்டுப்பாட்டின் கீழ் அல்லது அதற்கு அப்பாற்பட்ட காரணங்களால் இந்த விகிதம் அவ்வப்போது மாறுபடும்.

- மோசடி உரிமைகோரல்களுக்கு அவர்கள் பணம் செலுத்தாமல் இருப்பதை உறுதி செய்வதற்காக, காப்பீட்டு நிறுவனங்கள் இழப்பு சரிசெய்தல் செலவுகளை தங்கள் லாபத்தில் சாப்பிட்டாலும் செலுத்துகின்றன.

- மோசடி உரிமைகோரல்களை சில நேரங்களில் காப்பீட்டு நிறுவனங்களுக்கு மோசடி உரிமைகோரல்கள் சரியாக மதிப்பிடுவதற்கு பல்வேறு காசோலைகளைப் பயன்படுத்தினாலும், இந்த விகிதத்தை உயர்த்துகின்றன.

- சில வணிக பொறுப்புக் கொள்கைகளின் போது காப்பீட்டு நிறுவனங்கள் இழப்பு சரிசெய்தல் செலவினங்களை திருப்பிச் செலுத்தலாம்.

- இழப்பு விகிதங்கள் எப்போதும் ஒருங்கிணைந்த விகிதங்களுடன் இணைந்து பயன்படுத்தப்படுகின்றன.

முடிவுரை

- காப்பீட்டுத் துறையில் கண்காணிக்க இது ஒரு முக்கியமான மெட்ரிக் ஆகும். காப்பீட்டு நிறுவனத்தின் அதன் முக்கிய வணிகத்திலிருந்து லாபம் ஈட்டுவது குறித்த முதல் மதிப்பீட்டை இது வழங்குகிறது. இது மற்ற வணிகங்களுக்கான மொத்த ஓரங்களை (வருவாய் மற்றும் மூலப்பொருட்கள் மற்றும் எரிபொருள் போன்ற நேரடி செலவுகளுக்கு இடையிலான வேறுபாடு) கணக்கிடுவது போன்றது. ஒரு உற்பத்தி அல்லது சேவை வணிகமானது அதன் முக்கிய வணிகத்திலிருந்து மற்ற இயக்க மற்றும் நிர்வாக மேல்நிலைகளில் காரணியின்றி என்ன செய்கிறது என்பதை மொத்த விளிம்பு உங்களுக்குக் கூறுகிறது.

- இருப்பினும், இழப்பு விகிதங்களை தனிமையில் பார்க்க முடியாது; முழு படத்தையும் கண்டுபிடிக்க ஒருங்கிணைந்த விகிதத்தைப் பார்க்க வேண்டும். நிறுவனங்கள் மிதப்பில் வருமானத்தை ஈட்டுகின்றன, இது முந்தைய ஆண்டுகளிலிருந்து அவர்கள் தக்கவைத்துள்ள ஒட்டுமொத்த பிரீமியமாகும்.

- சேகரிக்கப்பட்ட பிரீமியங்களை விட செலவுகள் அதிகமாக இருக்கும்போது இந்த நிறுவனங்கள் உரிமைகோரல்களையும் செலவுகளையும் செலுத்த மிதவை உதவுகிறது. மிதவையிலிருந்து திரும்புவது நிறுவனங்கள் லாபத்தை பராமரிக்க உதவுகிறது, மேலும் அதிக உரிமைகோரல்களையும் செலவுகளையும் செலுத்தும் காலங்களில் ஒரு மெத்தை வழங்குகிறது.