எல்லா காலத்திலும் மிகவும் பொதுவான 9 ஹெட்ஜ் நிதி உத்திகளின் பட்டியல்!

ஹெட்ஜ் நிதி உத்திகள் சந்தையில் பங்குகள் அல்லது பத்திரங்களின் இயக்கங்களுக்கு எதிராக தங்களைக் காப்பாற்றிக் கொள்வதற்கும், முழு பட்ஜெட்டையும் பணயம் வைக்காமல் மிகச் சிறிய பணி மூலதனத்தில் லாபம் ஈட்டுவதற்கும் ஒரு ஹெட்ஜ் நிதியைப் பின்பற்றும் கொள்கைகள் அல்லது அறிவுறுத்தல்கள்.

மிகவும் பொதுவான ஹெட்ஜ் நிதி உத்திகளின் பட்டியல்

- # 1 நீண்ட / குறுகிய ஈக்விட்டி உத்தி

- # 2 சந்தை நடுநிலை உத்தி

- # 3 மத்தியஸ்த மூலோபாயத்தை இணைக்கவும்

- # 4 மாற்றக்கூடிய நடுவர் உத்தி

- # 5 மூலதன அமைப்பு நடுவர் உத்தி

- # 6 நிலையான-வருமான நடுவர் உத்தி

- # 7 நிகழ்வு உந்துதல் உத்தி

- # 8 உலகளாவிய மேக்ரோ வியூகம்

- # 9 குறுகிய மட்டும் உத்தி

அவை ஒவ்வொன்றையும் விரிவாக விவாதிப்போம் -

# 1 நீண்ட / குறுகிய ஈக்விட்டி உத்தி

- இந்த வகை ஹெட்ஜ் ஃபண்ட் வியூகத்தில், முதலீட்டு மேலாளர் ஈக்விட்டி மற்றும் ஈக்விட்டி டெரிவேடிவ்களில் நீண்ட மற்றும் குறுகிய நிலைகளை பராமரிக்கிறார்.

- இதனால், நிதி மேலாளர் குறைமதிப்பிற்கு உட்பட்டதாக அவர்கள் கருதும் பங்குகளை வாங்குவார் மற்றும் மிகைப்படுத்தப்பட்டவற்றை விற்கிறார்.

- முதலீட்டு முடிவுக்கு வருவதற்கு பலவிதமான நுட்பங்கள் பயன்படுத்தப்படுகின்றன. இது அளவு மற்றும் அடிப்படை நுட்பங்களை உள்ளடக்கியது.

- அத்தகைய ஹெட்ஜ் நிதி மூலோபாயம் குறிப்பிட்ட துறைகளில் பரவலாக பன்முகப்படுத்தப்படலாம் அல்லது குறுகியதாக கவனம் செலுத்தப்படலாம்.

- இது வெளிப்பாடு, அந்நியச் செலாவணி, வைத்திருக்கும் காலம், சந்தை மூலதனத்தின் செறிவுகள் மற்றும் மதிப்பீடுகள் ஆகியவற்றின் அடிப்படையில் பரவலாக இருக்கும்.

- அடிப்படையில், ஒரே துறையில் போட்டியிடும் இரண்டு நிறுவனங்களில் இந்த நிதி நீண்ட மற்றும் குறுகியதாக செல்கிறது.

- ஆனால் பெரும்பாலான மேலாளர்கள் தங்களது முழு நீண்ட சந்தை மதிப்பை குறுகிய நிலைகளுடன் பாதுகாக்க மாட்டார்கள்.

உதாரணமாக

- ஹூண்டாயுடன் ஒப்பிடும்போது டாடா மோட்டார்ஸ் மலிவானதாகத் தெரிந்தால், ஒரு வர்த்தகர் 100,000 டாலர் மதிப்புள்ள டாடா மோட்டார்ஸை வாங்கலாம் மற்றும் ஹூண்டாய் பங்குகளின் சம மதிப்பைக் குறைக்கலாம். அத்தகைய விஷயத்தில் நிகர சந்தை வெளிப்பாடு பூஜ்ஜியமாகும்.

- ஆனால் டாடா மோட்டார்ஸ் ஹூண்டாயை விட சிறப்பாக செயல்பட்டால், ஒட்டுமொத்த சந்தையில் என்ன நடந்தாலும் முதலீட்டாளர் பணம் சம்பாதிப்பார்.

- ஹூண்டாய் 20% மற்றும் டாடா மோட்டார்ஸ் 27% உயர்கிறது என்று வைத்துக்கொள்வோம்; வர்த்தகர் டாடா மோட்டார்ஸை 7 127,000 க்கு விற்கிறார், ஹூண்டாய் குறும்படத்தை 120,000 டாலருக்கும், பைகளில், 000 7,000 க்கும் விற்கிறார்.

- ஹூண்டாய் 30% மற்றும் டாடா மோட்டார்ஸ் 23% வீழ்ச்சியடைந்தால், அவர் டாடா மோட்டார்ஸை, 000 77,000 க்கு விற்கிறார், ஹூண்டாய் குறும்படத்தை, 000 70,000 க்கு விற்கிறார், இன்னும், 000 7,000 பைகளில் இருக்கிறார்.

- வர்த்தகர் தவறாக இருந்தால், ஹூண்டாய் டாடா மோட்டார்ஸை விட சிறப்பாக செயல்பட்டால், அவர் பணத்தை இழப்பார்.

# 2 சந்தை நடுநிலை உத்தி

- இதற்கு நேர்மாறாக, சந்தை-நடுநிலை உத்திகளில், ஹெட்ஜ் நிதிகள் பூஜ்ஜிய நிகர சந்தை வெளிப்பாட்டை குறிவைக்கின்றன, அதாவது குறும்படங்கள் மற்றும் நீளங்கள் சம சந்தை மதிப்பைக் கொண்டுள்ளன.

- அத்தகைய சந்தர்ப்பத்தில், மேலாளர்கள் பங்கு தேர்விலிருந்து தங்கள் முழு வருமானத்தையும் உருவாக்குகிறார்கள்.

- இந்த மூலோபாயம் நாங்கள் விவாதித்த முதல் மூலோபாயத்தை விட குறைவான ஆபத்தைக் கொண்டுள்ளது, ஆனால் அதே நேரத்தில், எதிர்பார்க்கப்படும் வருமானமும் குறைவாக உள்ளது.

உதாரணமாக

- ஒரு நிதி மேலாளர் 10 பயோடெக் பங்குகளில் நீண்ட நேரம் செல்லக்கூடும், அவை செயல்திறன் மிக்கதாக இருக்கும் 10 பயோடெக் பங்குகளை விட அதிகமாக இருக்கும்.

- எனவே, அத்தகைய சந்தர்ப்பத்தில், உண்மையான சந்தை எவ்வாறு செயல்பட்டாலும், லாபங்கள் மற்றும் இழப்புகள் ஒருவருக்கொருவர் ஈடுசெய்யும்.

- எனவே துறை எந்த திசையிலும் நகர்ந்தாலும் நீண்ட பங்குகளின் லாபம் குறுகிய காலத்தில் ஏற்படும் இழப்பால் ஈடுசெய்யப்படுகிறது.

# 3 மத்தியஸ்த மூலோபாயத்தை இணைக்கவும்

- அத்தகைய ஒரு ஹெட்ஜ் நிதி மூலோபாயத்தில், ஒன்றிணைக்கும் இரண்டு நிறுவனங்களின் பங்குகள் ஒரே நேரத்தில் வாங்கப்பட்டு விற்கப்படுகின்றன.

- இந்த குறிப்பிட்ட ஹெட்ஜ் நிதி மூலோபாயம் இணைப்பு ஒப்பந்தம் சரியான நேரத்தில் மூடப்படாது அல்லது எல்லாவற்றையும் பார்க்காது.

- இந்த சிறிய நிச்சயமற்ற தன்மையால், இதுதான் நடக்கிறது:

- இணைப்பு செய்யப்படும்போது ஒருங்கிணைந்த நிறுவனம் பெறும் விலைக்கு இலக்கு நிறுவனத்தின் பங்கு தள்ளுபடியில் விற்கப்படும்.

- இந்த வேறுபாடு நடுவரின் லாபம்.

- இணைப்பு நடுவர்கள் ஒப்புதல் பெறப்படுகிறார்கள் மற்றும் ஒப்பந்தத்தை முடிக்க எடுக்கும் நேரம்.

உதாரணமாக

இந்த இரண்டு நிறுவனங்களையும் கவனியுங்கள்- ஏபிசி கோ மற்றும் எக்ஸ்ஒய்இசட் கோ.

- XYZ Co. உடன் வரும்போது ABC Co ஒரு பங்கிற்கு $ 20 க்கு வர்த்தகம் செய்கிறது மற்றும் 25% பிரீமியமாக இருக்கும் ஒரு பங்கிற்கு $ 30 ஏலம் விடுகிறது.

- ஏபிசியின் பங்கு உயரும், ஆனால் விரைவில் $ 20 க்கும் அதிகமாகவும், கையகப்படுத்தும் ஒப்பந்தம் முடிவடையும் வரை $ 30 க்கும் குறைவாகவும் இருக்கும்.

- இந்த ஒப்பந்தம் $ 30 ஆகவும், ஏபிசி பங்கு $ 27 ஆகவும் முடிவடையும் என்று எதிர்பார்க்கலாம்.

- இந்த விலை-இடைவெளி வாய்ப்பைப் பயன்படுத்த, ஒரு இடர் நடுவர் ஏபிசியை $ 28 க்கு வாங்குவார், ஒரு கமிஷனை செலுத்துவார், பங்குகளை வைத்திருப்பார், மற்றும் இணைப்பு மூடப்பட்டவுடன் ஒப்புக்கொண்ட $ 30 கையகப்படுத்தல் விலைக்கு அவற்றை விற்கிறார்.

- இதனால் நடுவர் ஒரு பங்குக்கு $ 2 லாபம் அல்லது 4% ஆதாயம், வர்த்தக கட்டணத்தை குறைக்கிறார்.

# 4 மாற்றக்கூடிய நடுவர்

- ஈக்விட்டி விருப்பத்துடன் ஒரு பிணைப்பின் சேர்க்கை உள்ளிட்ட கலப்பின பத்திரங்கள்.

- மாற்றத்தக்க நடுவர் ஹெட்ஜ் நிதி பொதுவாக நீண்ட மாற்றத்தக்க பத்திரங்களை உள்ளடக்கியது மற்றும் அவை மாற்றும் பங்குகளின் விகிதத்தை குறைக்கிறது.

- எளிமையான சொற்களில், இது பத்திரங்கள் குறித்த நீண்ட நிலை மற்றும் பொதுவான பங்கு அல்லது பங்குகளின் குறுகிய நிலைகளை உள்ளடக்கியது.

- மாற்று காரணியில் விலை நிர்ணயம் செய்யப்படும்போது அது லாபத்தை சுரண்ட முயற்சிக்கிறது, அதாவது மாற்றத்தக்க பத்திரத்திற்கும் அதன் அடிப்படை பங்குக்கும் இடையில் தவறான விலையை பயன்படுத்துவதை நோக்கமாகக் கொண்டுள்ளது.

- மாற்றத்தக்க பத்திரம் மலிவானதாக இருந்தால் அல்லது அது அடிப்படை பங்குடன் ஒப்பிடும்போது குறைவாக மதிப்பிடப்பட்டால், நடுவர் மாற்றத்தக்க பத்திரத்தில் நீண்ட இடத்தையும் பங்குகளில் ஒரு குறுகிய நிலையையும் எடுப்பார்.

- மறுபுறம், மாற்றத்தக்க பத்திரமானது அடிப்படை பங்குடன் ஒப்பிடும்போது அதிக விலை நிர்ணயிக்கப்பட்டால், நடுவர் மாற்றத்தக்க பிணைப்பில் ஒரு குறுகிய நிலையையும் நீண்ட நிலையையும் எடுப்பார்.

- அத்தகைய ஒரு மூலோபாய மேலாளர் ஒரு டெல்டா-நடுநிலை நிலையைத் தக்க வைத்துக் கொள்ள முயற்சி செய்க, இதனால் சந்தை ஏற்ற இறக்கத்துடன் பத்திர மற்றும் பங்கு நிலைகள் ஒருவருக்கொருவர் ஈடுசெய்யும்.

- (டெல்டா நடுநிலை நிலை- மூலோபாயம் அல்லது நிலை, இதன் காரணமாக அடிப்படை பாதுகாப்பின் மதிப்பில் சிறிய மாற்றங்கள் நிகழும்போது போர்ட்ஃபோலியோவின் மதிப்பு மாறாமல் இருக்கும்.)

- மாற்றக்கூடிய நடுவர் பொதுவாக நிலையற்ற தன்மையை வளர்க்கிறது.

- அதற்கான காரணம் என்னவென்றால், பங்குகள் அதிகமாக குதிக்கும்போது, டெல்டா-நியூட்ரல் ஹெட்ஜ் மற்றும் புத்தக வர்த்தக இலாபங்களை சரிசெய்ய அதிக வாய்ப்புகள் எழுகின்றன.

உதாரணமாக

- 5% கூப்பன் வீதத்தைக் கொண்ட 1 ஆண்டு பத்திரத்தை வழங்க விஷன்ஸ் கோ. எனவே வர்த்தகத்தின் முதல் நாளில், அதன் மதிப்பு value 1,000 ஆகும், நீங்கள் அதை முதிர்ச்சியுடன் (1 வருடம்) வைத்திருந்தால் $ 50 வட்டி வசூலித்திருப்பீர்கள்.

- பத்திரதாரர் அவற்றை மாற்ற விரும்பும் போதெல்லாம் பத்திரமானது விஷனின் பொதுவான பங்குகளின் 50 பங்குகளாக மாற்றப்படும். அந்த நேரத்தில் பங்கு விலை $ 20 ஆக இருந்தது.

- விஷனின் பங்கு விலை $ 25 ஆக உயர்ந்தால், மாற்றத்தக்க பத்திரதாரர் தங்கள் மாற்று சலுகையைப் பயன்படுத்தலாம். அவர்கள் இப்போது விஷனின் பங்குகளின் 50 பங்குகளைப் பெறலாம்.

- Shares 25 இல் 50 பங்குகள் 50 1250 மதிப்புடையவை. எனவே மாற்றத்தக்க பத்திரதாரர் பத்திரத்தை வெளியீட்டில் ($ 1000) வாங்கியிருந்தால், அவர்கள் இப்போது $ 250 லாபம் ஈட்டியுள்ளனர். அதற்கு பதிலாக, அவர்கள் பத்திரத்தை விற்க வேண்டும் என்று முடிவு செய்தால், அவர்கள் பத்திரத்திற்கு 50 1250 கட்டளையிடலாம்.

- ஆனால் பங்கு விலை $ 15 ஆகக் குறைந்துவிட்டால் என்ன செய்வது? மாற்றம் $ 750 ($ 15 * 50) க்கு வருகிறது. இது நடந்தால், பொதுவான பங்குகளாக மாற்றுவதற்கான உங்கள் உரிமையை நீங்கள் ஒருபோதும் பயன்படுத்த முடியாது. நீங்கள் கூப்பன் கொடுப்பனவுகளையும் உங்கள் அசல் அசல் முதிர்ச்சியிலும் சேகரிக்கலாம்.

# 5 மூலதன அமைப்பு நடுவர்

- இது ஒரு மூலோபாயமாகும், இதில் ஒரு நிறுவனத்தின் மதிப்பிடப்படாத பாதுகாப்பு வாங்கப்பட்டு அதன் மிகைப்படுத்தப்பட்ட பாதுகாப்பு விற்கப்படுகிறது.

- வழங்கும் நிறுவனத்தின் மூலதன கட்டமைப்பில் விலை திறனற்ற தன்மையிலிருந்து லாபம் பெறுவதே இதன் நோக்கம்.

- இது பல திசை, அளவு மற்றும் சந்தை நடுநிலை கடன் ஹெட்ஜ் நிதிகளால் பயன்படுத்தப்படும் ஒரு உத்தி.

- இது ஒரு நிறுவனத்தின் மூலதன கட்டமைப்பில் ஒரு பாதுகாப்பில் நீண்ட நேரம் செல்வதும், அதே நேரத்தில் அதே நிறுவனத்தின் மூலதன கட்டமைப்பில் மற்றொரு பாதுகாப்பைக் குறைப்பதும் அடங்கும்.

- எடுத்துக்காட்டாக, துணை-பிணைப்பு பத்திரங்கள் மற்றும் மூத்த பத்திரங்களை சுருக்கவும் அல்லது நீண்ட பங்கு மற்றும் குறுகிய சி.டி.எஸ்.

உதாரணமாக

ஒரு உதாரணம் இருக்கலாம் - ஒரு குறிப்பிட்ட நிறுவனம் மோசமாக செயல்படும் செய்தி.

அத்தகைய சந்தர்ப்பத்தில், அதன் பத்திரம் மற்றும் பங்கு விலைகள் இரண்டும் பெரிதும் குறைய வாய்ப்புள்ளது. ஆனால் பல காரணங்களுக்காக பங்கு விலை அதிக அளவில் குறையும்:

- பத்திரதாரர்களின் முன்னுரிமை உரிமைகோரல் காரணமாக நிறுவனம் கலைக்கப்பட்டால் பங்குதாரர்கள் இழக்க அதிக ஆபத்து உள்ளது

- ஈவுத்தொகை குறைக்க வாய்ப்புள்ளது.

- செய்திகளுக்கான சந்தை மிகவும் வியத்தகு முறையில் செயல்படுவதால் பங்குகளின் சந்தை பொதுவாக அதிக திரவமாக இருக்கும்.

- அதேசமயம் வருடாந்திர பத்திர கொடுப்பனவுகள் சரி செய்யப்படுகின்றன.

- ஒரு புத்திசாலித்தனமான நிதி மேலாளர் பத்திரங்களை விட பங்குகள் ஒப்பீட்டளவில் மிகவும் மலிவானதாக மாறும் என்ற உண்மையைப் பயன்படுத்திக் கொள்வார்.

# 6 நிலையான-வருமான நடுவர்

- இந்த குறிப்பிட்ட ஹெட்ஜ் நிதி மூலோபாயம் வட்டி வீத பத்திரங்களில் நடுவர் வாய்ப்புகளிலிருந்து லாபம் ஈட்டுகிறது.

- சிறிய விலை முரண்பாடுகளைப் பயன்படுத்தி, வட்டி வீத அபாயத்தைக் கட்டுப்படுத்த சந்தையில் எதிர்க்கும் நிலைகள் சந்தையில் கருதப்படுகின்றன. நிலையான-வருமான நடுவர் மிகவும் பொதுவான வகை இடமாற்று-பரவல் நடுவர்.

- இடமாற்று-பரவல் நடுவர் நீண்ட மற்றும் குறுகிய நிலைகளை எதிர்க்கும் ஒரு இடமாற்று மற்றும் கருவூலப் பத்திரத்தில் எடுக்கப்படுகிறது.

- கவனிக்க வேண்டிய விஷயம் என்னவென்றால், இத்தகைய உத்திகள் ஒப்பீட்டளவில் சிறிய வருவாயை அளிக்கின்றன, சில சமயங்களில் பெரும் இழப்பை ஏற்படுத்தும்.

- எனவே இந்த குறிப்பிட்ட ஹெட்ஜ் ஃபண்ட் மூலோபாயம் என குறிப்பிடப்படுகிறது ‘நீராவிக்கு முன்னால் நிக்கல்களை எடுப்பது!’

உதாரணமாக

ஒரு ஹெட்ஜ் நிதி பின்வரும் நிலையை எடுத்துள்ளது: நீண்ட 1,000 2 ஆண்டு நகராட்சி பத்திரங்கள் $ 200.

- 1,000 x $ 200 =, 000 200,000 ஆபத்து (unhedged)

- நகராட்சி பத்திரங்கள் 6% வருடாந்திர வட்டி விகிதம் - அல்லது 3% அரை.

- காலம் 2 ஆண்டுகள், எனவே நீங்கள் 2 ஆண்டுகளுக்குப் பிறகு அதிபரைப் பெறுவீர்கள்.

உங்கள் முதல் வருடத்திற்குப் பிறகு, வேறு சொத்தில் ஆர்வத்தை மறு முதலீடு செய்ய நீங்கள் தேர்வுசெய்தீர்கள் என்று கருதி நீங்கள் செய்த தொகை:

$ 200,000 x .06 = $ 12,000

2 ஆண்டுகளுக்குப் பிறகு, நீங்கள் $ 12000 * 2 = $ 24,000 செய்திருப்பீர்கள்.

ஆனால் இதன் முழு நேரமும் உங்களுக்கு ஆபத்து:

- நகராட்சி பத்திரம் திருப்பிச் செலுத்தப்படவில்லை.

- உங்கள் ஆர்வத்தைப் பெறவில்லை.

எனவே இந்த கால அபாயத்தை நீங்கள் பாதுகாக்க விரும்புகிறீர்கள்

6% வருடாந்திர வட்டி விகிதத்தை (3% அரை ஆண்டுக்கு) செலுத்தி 5% வரி விதிக்கப்படும் இரண்டு நிறுவனங்களுக்கான ஹெட்ஜ் நிதி மேலாளர் வட்டி வீதத்தை மாற்றுகிறார்.

$ 200,000 x .06 = $ 12,000 x (0.95) = $ 11,400

எனவே 2 ஆண்டுகளுக்கு இது இருக்கும்: $ 11,400 x 2 = 22,800

இப்போது இதுதான் மேலாளர் செலுத்துகிறது என்றால், நகராட்சி பத்திரத்தில் வட்டி வைத்து இதை நாம் கழிக்க வேண்டும்: $ 24,000- $ 22,800 = 200 1,200

இவ்வாறு 00 1200 என்பது லாபம்.

# 7 நிகழ்வு இயக்கப்படுகிறது

- அத்தகைய ஒரு மூலோபாயத்தில், முதலீடுகள் மேலாளர்கள் இணைப்புகள், மறுசீரமைப்பு, டெண்டர் சலுகைகள், பங்குதாரர் வாங்குதல், கடன் பரிமாற்றம், பாதுகாப்பு வழங்கல் அல்லது பிற மூலதன கட்டமைப்பு மாற்றங்களில் ஈடுபட்டுள்ள நிறுவனங்களில் பதவிகளைப் பராமரிக்கின்றனர்.

உதாரணமாக

நிகழ்வு உந்துதல் மூலோபாயத்தின் ஒரு எடுத்துக்காட்டு துன்பகரமான பத்திரங்கள்.

இந்த வகை மூலோபாயத்தில், ஹெட்ஜ் நிதிகள் நிதி நெருக்கடியில் இருக்கும் அல்லது ஏற்கனவே திவால்நிலைக்கு தாக்கல் செய்த நிறுவனங்களின் கடனை வாங்குகின்றன.

நிறுவனம் திவால்நிலைக்கு இன்னும் தாக்கல் செய்யவில்லை என்றால், மேலாளர் குறுகிய பங்குகளை விற்கலாம், அது தாக்கல் செய்யும்போது பங்குகள் வீழ்ச்சியடையும்.

# 8 உலகளாவிய மேக்ரோ

- இந்த ஹெட்ஜ் நிதி மூலோபாயம் பல்வேறு நாடுகளில் பெரிய பொருளாதார மற்றும் அரசியல் மாற்றங்களிலிருந்து வட்டி விகிதங்கள், இறையாண்மை பத்திரங்கள் மற்றும் நாணயங்கள் ஆகியவற்றில் சவால் செய்வதன் மூலம் லாபம் ஈட்டுவதை நோக்கமாகக் கொண்டுள்ளது.

- முதலீட்டு மேலாளர்கள் பொருளாதார மாறிகள் மற்றும் அவை சந்தைகளில் என்ன தாக்கத்தை ஏற்படுத்தும் என்பதை பகுப்பாய்வு செய்கின்றன. அதன் அடிப்படையில் அவர்கள் முதலீட்டு உத்திகளை உருவாக்குகிறார்கள்.

- மேக்ரோ பொருளாதார போக்குகள் உலகெங்கிலும் உள்ள வட்டி விகிதங்கள், நாணயங்கள், பொருட்கள் அல்லது பங்குகளை எவ்வாறு பாதிக்கும் என்பதை மேலாளர்கள் பகுப்பாய்வு செய்கிறார்கள் மற்றும் அவர்களின் பார்வையில் மிகவும் உணர்திறன் கொண்ட சொத்து வகுப்பில் பதவிகளை எடுப்பார்கள்.

- இத்தகைய சந்தர்ப்பங்களில் முறையான பகுப்பாய்வு, அளவு மற்றும் அடிப்படை அணுகுமுறைகள், நீண்ட மற்றும் குறுகிய கால ஹோல்டிங் காலங்கள் போன்ற பல்வேறு நுட்பங்கள் பயன்படுத்தப்படுகின்றன.

- இந்த மூலோபாயத்தை செயல்படுத்துவதற்கு மேலாளர்கள் பொதுவாக எதிர்கால மற்றும் நாணய முன்னோக்குகள் போன்ற அதிக திரவ கருவிகளை விரும்புகிறார்கள்.

உதாரணமாக

உலகளாவிய மேக்ரோ வியூகத்தின் ஒரு சிறந்த எடுத்துக்காட்டு 1992 இல் ஜார்ஜ் சொரெஸ் பவுண்டு ஸ்டெர்லிங் குறைக்கப்பட்டது. பின்னர் அவர் 10 பில்லியன் டாலர் மதிப்புள்ள பவுண்டுகள் ஒரு பெரிய குறுகிய நிலையை எடுத்தார்.

இதன் விளைவாக, அதன் வட்டி விகிதங்களை மற்ற ஐரோப்பிய பரிவர்த்தனை வீத பொறிமுறை நாடுகளுடன் ஒப்பிடக்கூடிய அளவிற்கு உயர்த்தவோ அல்லது நாணயத்தை மிதக்கவோ வங்கியின் தயக்கத்திலிருந்து அவர் லாபம் ஈட்டினார்.

இந்த குறிப்பிட்ட வர்த்தகத்தில் சொரெஸ் 1.1 பில்லியனை ஈட்டினார்.

# 9 குறுகிய மட்டும்

- குறுகிய விற்பனை, மதிப்பு குறையும் என்று எதிர்பார்க்கப்படும் பங்குகளை விற்பது அடங்கும்.

- இந்த மூலோபாயத்தை வெற்றிகரமாக செயல்படுத்த, நிதி மேலாளர்கள் நிதி அறிக்கைகள், சப்ளையர்கள் அல்லது போட்டியாளர்களுடன் பேச வேண்டும், அந்த குறிப்பிட்ட நிறுவனத்திற்கு ஏதேனும் சிக்கலின் அறிகுறிகளைத் தோண்டி எடுக்க வேண்டும்.

2014 இன் சிறந்த ஹெட்ஜ் நிதி உத்திகள்

அந்தந்த ஹெட்ஜ் நிதி உத்திகளுடன் 2014 இன் சிறந்த ஹெட்ஜ் நிதிகள் கீழே உள்ளன-

மூல: Prequin

மூல: Prequin

மேலும், ஹெட்ஜ் நிதிகள் ப்ரெக்வின் தொகுத்த முதல் 20 ஹெட்ஜ் நிதிகளின் மூலோபாய விநியோகத்தைக் கவனியுங்கள்

மூல: Prequin

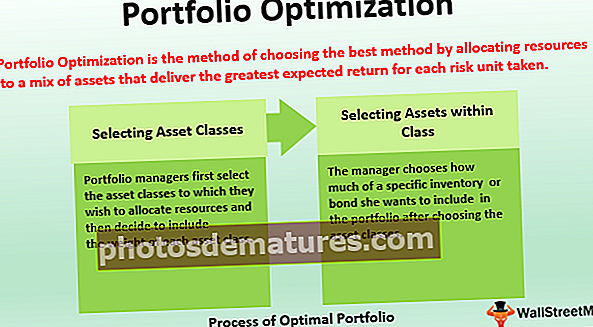

- டாப் ஹெட்ஜ் நிதிகள் ஈக்விட்டி வியூகத்தைப் பின்பற்றுகின்றன என்பது முதல் 20 நிதிகளில் 75% ஐப் பின்பற்றுகிறது.

- உறவினர் மதிப்பு மூலோபாயம் முதல் 20 ஹெட்ஜ் நிதிகளில் 10% பின்பற்றப்படுகிறது

- மேக்ரோ வியூகம், நிகழ்வு-உந்துதல் மற்றும் பல-மூலோபாயம் மீதமுள்ள 15% மூலோபாயத்தை உருவாக்குகிறது

- மேலும், ஹெட்ஜ் ஃபண்ட் வேலைகள் பற்றிய கூடுதல் தகவல்களை இங்கே பாருங்கள்.

- ஹெட்ஜ் நிதிகள் முதலீட்டு வங்கிகளிலிருந்து வேறுபட்டதா? - இந்த முதலீட்டு வங்கி மற்றும் ஹெட்ஜ் நிதியை சரிபார்க்கவும்

முடிவுரை

ஹெட்ஜ் நிதிகள் சில அற்புதமான கூட்டு வருடாந்திர வருவாயை உருவாக்குகின்றன. இருப்பினும், இந்த வருமானம் உங்கள் முதலீட்டாளர்களுக்கு அந்த அழகான வருவாயைப் பெற ஹெட்ஜ் ஃபண்ட்ஸ் உத்திகளை சரியாகப் பயன்படுத்துவதற்கான உங்கள் திறனைப் பொறுத்தது. ஹெட்ஜ் நிதிகளில் பெரும்பாலானவை ஈக்விட்டி வியூகத்தைப் பயன்படுத்துகின்றன, மற்றவர்கள் உறவினர் மதிப்பு, மேக்ரோ வியூகம், நிகழ்வு-உந்துதல் போன்றவற்றைப் பின்பற்றுகின்றன. சந்தைகளைக் கண்காணிப்பதன் மூலமும், முதலீடு செய்வதன் மூலமும், தொடர்ச்சியாகக் கற்றுக்கொள்வதன் மூலமும் இந்த ஹெட்ஜ் நிதி உத்திகளை நீங்கள் மாஸ்டர் செய்யலாம்.

எனவே, எந்த ஹெட்ஜ் நிதி உத்திகளை நீங்கள் அதிகம் விரும்புகிறீர்கள்?

- ஹெட்ஜ் நிதியில் சேருவது எப்படி?

- ஹெட்ஜ் ஃபண்ட் பாடநெறி

- ஹெட்ஜ் நிதி எவ்வாறு செயல்படுகிறது?

- ஹெட்ஜ் ஃபண்ட்ஸ் தொழில் <