துரிதப்படுத்தப்பட்ட தேய்மான முறை (வரையறை, எடுத்துக்காட்டுகள்)

முடுக்கப்பட்ட தேய்மானம் என்றால் என்ன?

முடுக்கப்பட்ட தேய்மானம் என்பது நேர்-வரி முறையை விட வேகமான விகிதத்தில் சொத்து செலவு தேய்மானம் செய்யப்படும் முறைகளுக்கு குறிப்பிடப்படுகிறது, எனவே இது முந்தைய ஆண்டுகளில் சொத்தின் பயனுள்ள வாழ்க்கையின் காலத்தை விட பெரிய தேய்மான செலவுகளுக்கு வழிவகுக்கிறது. இந்த முறையைப் பயன்படுத்துவதன் முக்கிய நோக்கம், பிற்கால ஆண்டுகளை விட ஆரம்ப ஆண்டுகளில் சொத்துக்கள் அதிக உற்பத்தி செய்கின்றன என்ற நம்பிக்கை. குறைந்து வரும் இருப்பு முறை மற்றும் ஆண்டுகளின் தொகை எண் முறை போன்ற இரண்டு பிரபலமான முறைகள்.

முடுக்கப்பட்ட தேய்மான முறை வகைகள்

மிகவும் பொதுவாக பயன்படுத்தப்படும் முறைகள் தேய்மானத்தின் சரிவு இருப்பு முறை மற்றும் ஆண்டின் கூட்டுத்தொகை தேய்மானத்தின் முறை ஆகும். அவை ஒவ்வொன்றையும் விரிவாக விவாதிப்போம் -

# 1 - தேய்மானத்தின் இருப்பு முறை குறைதல்

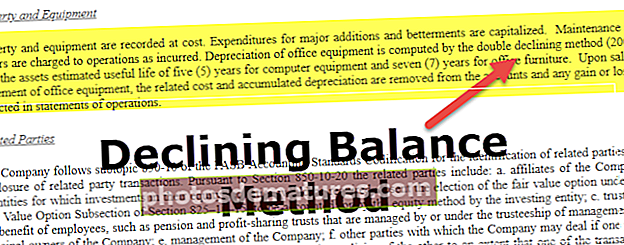

இந்த சரிந்து வரும் சமநிலை முறையின் கீழ், ஒவ்வொரு ஆண்டும் ஒரு சொத்தின் புத்தக மதிப்புக்கு நிலையான தேய்மான வீதம் பயன்படுத்தப்படுகிறது, இதன் விளைவாக விரைவான தேய்மானம் ஏற்படுகிறது (ஒரு சொத்தின் வாழ்க்கையின் ஆரம்ப ஆண்டுகளில் அதிக தேய்மான மதிப்புகள்). தேய்மானத்தின் வீதம் இரட்டை-சரிவு தேய்மான முறை என அழைக்கப்படும் நேர்-வரி முறையின் 2 எக்ஸ் ஆகும்.

இரட்டை-சரிவு முறையைப் பயன்படுத்தி தேய்மானத்தைக் கணக்கிடுவதற்கான அடிப்படை சூத்திரம்

குறைந்து வரும் இருப்பு முறை எடுத்துக்காட்டு

$ 10,000 மதிப்புள்ள ஒரு சொத்து 5 ஆண்டுகள் ஆயுளைக் கொண்டுள்ளது, மேலும் அதன் காப்பு மதிப்பு 5 ஆண்டுகளுக்குப் பிறகு 0 ஆகும்.

எனவே நேர் கோடு தேய்மான முறைப்படி:

- ஒவ்வொரு ஆண்டும் தேய்மானம் = (ஒரு சொத்தின் புத்தக மதிப்பு- காப்பு மதிப்பு) / ஒரு சொத்தின் வாழ்க்கை

- ஒவ்வொரு ஆண்டும் டெப் = (10000-0) / 5 = $ 2000 அல்லது வருடத்திற்கு 20%;

இப்போது நாம் 2X காரணி மூலம் துரிதப்படுத்தப்பட்ட தேய்மான முறையைப் பயன்படுத்துகிறோம் என்றால், அதாவது வருடத்திற்கு 40%

- முதல் ஆண்டில் தேய்மானம் செலவு = புத்தக மதிப்பு * டெப் விகிதம். ஆண்டு 1 இல் = 10000 * 40% = 000 4000

- ஆண்டு 2 தேய்மானம் = புத்தக மதிப்பு * விகிதம் டெப் = 6000 * 40% = $ 2400 ஆண்டு 2 இல்

- 3 ஆம் ஆண்டில் தேய்மானம் = 3400 * 40% = $ 1360 ஆண்டு 3 இல்.

- ஆண்டு 4 = 2040 * 40% = $ 816 இல் தேய்மானம்

- கடந்த ஆண்டில் இது 0 மீதமுள்ள மதிப்புடன் முழுமையாக தேய்மானம் செய்யப்படும்.

ஆகவே, துரிதப்படுத்தப்பட்ட தேய்மானம் முறையில், முதல் சில ஆண்டுகளில் நாம் சொத்தை பெரிதும் மதிப்பிடுகிறோம், மேலும் படிப்படியாக இது மேலும் ஆண்டுகளில் குறைகிறது.

இது தேய்மான முறையை துரிதப்படுத்தினாலும் சில நிதி ஒழுங்குமுறை தாக்கங்களைக் கொண்டுள்ளது, ஆனால் இது நிறுவனத்திற்கு பயன்படுத்த நன்மைகளைத் தருகிறது.

# 2 - வருடங்களின் இலக்க முறை

ஆண்டின் தொகை தேய்மானம் என்பது ஒரு விரைவான தேய்மானம் ஆகும், இதில் தேய்மானம் பின்வரும் சூத்திரத்தைப் பயன்படுத்தி கணக்கிடப்படுகிறது

ஆண்டு தேய்மானத்தின் தொகை = மீதமுள்ள பயனுள்ள ஆண்டுகளின் எண்ணிக்கை / பயனுள்ள ஆண்டுகளின் தொகை * (மதிப்பிழந்த தொகை)

ஆண்டு தேய்மானத்தின் எடுத்துக்காட்டு

5 ஆண்டுகள் பயனுள்ள ஆயுள் மற்றும் மீதமுள்ள மதிப்பு இல்லாத $ 10,000 சொத்தை கருத்தில் கொள்வோம்.

பயனுள்ள வாழ்க்கையின் தொகை = 5 + 4 + 3 + 2 + 1 = 15

தேய்மானம் காரணிகள் பின்வருமாறு

- ஆண்டு 1 - 5/15

- ஆண்டு 2 - 4/15

- ஆண்டு 3 - 3/15

- ஆண்டு 4 - 2/15

- ஆண்டு 5 - 1/15

ஒவ்வொரு ஆண்டும் தேய்மானம் செலவு இருக்கும்

- ஆண்டு 1 இல் தேய்மானம் = $ 10,000 x 5/15 = $ 3333.3

- ஆண்டு 2 இல் தேய்மானம் = $ 10,000 x 4/15 = $ 2666.7

- ஆண்டு 3 = $ 10,000 x 3/15 = $ 2000 இல் தேய்மானம்

- 4 ஆம் ஆண்டில் தேய்மானம் = $ 10,000 x 2/15 = $ 1333.3

- 5 ஆம் ஆண்டில் தேய்மானம் = $ 10,000 x 1/15 = $ 666.7

ஆரம்ப ஆண்டுகளில் பெரும்பாலான தேய்மான செலவினங்கள் வசூலிக்கப்படுகின்றன என்பதை நாங்கள் மீண்டும் கவனிக்கிறோம்.

முடுக்கப்பட்ட தேய்மானம் முறை எவ்வாறு வரி விலக்கைக் குறைக்கிறது?

விரைவான தேய்மானம் முறையைப் பயன்படுத்துவது ஆரம்ப ஆண்டுகளில் குறைந்த வரி விலக்குக்கு வழிவகுக்கிறது என்பதை நிரூபிக்க ஒரு எடுத்துக்காட்டு எடுத்துக்கொள்வோம். வரி நோக்கங்களுக்காக வருமான அறிக்கையை இங்கே தயாரிப்போம்.

வழக்கு # 1 - தேய்மானத்தின் நேர் கோடு முறையுடன் வரி வருமான அறிக்கை

3 வருடங்களின் பயனுள்ள ஆயுளுடன் சொத்து $ 1,000 மதிப்புடையது என்றும், நேர்-வரி தேய்மானம் முறையைப் பயன்படுத்தி ஆண்டு 1 - $ 333, ஆண்டு 2 - $ 333, மற்றும் ஆண்டு 3 $ 334 என மதிப்பிடப்படுகிறது என்றும் இங்கே கருதினோம்.

- மூன்று ஆண்டுகளுக்கும் வரிச் செலவு $ 350 என்பதை நாங்கள் கவனிக்கிறோம்.

வழக்கு 2 # துரிதப்படுத்தப்பட்ட தேய்மான முறைப்படி வரி வருமான அறிக்கை

வரி அறிக்கையிடல் நோக்கங்களுக்காக, நிறுவனம் விரைவான தேய்மான முறையைப் பயன்படுத்துகிறது என்று இப்போது கருதுவோம். தேய்மான சுயவிவரம் இது போன்றது - ஆண்டு 1 - $ 500, ஆண்டு 2 - $ 500, மற்றும் ஆண்டு 3 - $ 0.

- ஆண்டு 1 க்கு செலுத்த வேண்டிய வரி $ 300, ஆண்டு 2 $ 300, ஆண்டு 3 $ 450 என்று நாங்கள் கவனிக்கிறோம்.

நேர் கோடு முறைக்கு பதிலாக துரிதப்படுத்தப்பட்ட தேய்மான முறையைப் பயன்படுத்தினால், தொடக்க ஆண்டுகளில் வரி செலுத்துதல் குறைவாக இருப்பதை இங்கே கவனிக்கிறோம், இதன் காரணமாக, ஆரம்ப ஆண்டுகளில் அதிக நிகர வருமானமும் அதிக பணமும் கையில் இருக்கும்.

மேலும், ஒத்திவைக்கப்பட்ட வரி பொறுப்பு என்ன என்பதைப் பாருங்கள்?

நன்மைகள்

# 1 - தொடக்க வணிக விலக்குகளில் குறைப்பு:

இந்த முறை ஆரம்ப ஆண்டுகளில் அதிக செலவுகளைப் புகாரளிக்க அனுமதிக்கிறது, ஏனெனில் இந்த முறை கணக்கீட்டில் பயன்படுத்தப்பட்டால் தேய்மான செலவு அதிக கட்டணம் வசூலிக்கப்படுகிறது, இது அதிக செலவுக்கு வழிவகுக்கிறது, மேலும் இது காகிதத்தில் நிகர வருமானத்தை குறைக்கும் (காகிதத்தில் தேய்மானம் ஒரு பணமில்லாத செலவு, நிதி உண்மையில் நிறுவனத்திலிருந்து வெளியேறாது). எனவே இந்த நிறுவனங்களால் ஆரம்ப ஆண்டுகளில் குறைந்த வரிகளை செலுத்த வேண்டும், மேலும் அவர்கள் இந்த நிதியை தங்கள் முக்கிய வணிக நடவடிக்கைகளில் பயன்படுத்தலாம்.

# 2 - அதிக வெளிப்படையான கழித்தல்

துரிதப்படுத்தப்பட்ட தேய்மானம் முறையின் மற்றொரு பெரிய நன்மை என்னவென்றால், இது தொடக்க ஆண்டுகளில் அதிக விலக்குகளைச் செய்ய நிறுவனங்களை அனுமதிக்கும், மேலும் இது அவர்களின் தற்போதைய ஆண்டு வரியைச் சேமிக்கும், இது உங்கள் வணிகம் புதியதாக இருக்கும்போது நேரடியாக உதவும், மேலும் உங்களுக்கு குறுகிய கால பணப்புழக்க சிக்கல்கள் உள்ளன.

# 3 - வரி ஒத்திவைப்பு வழிமுறை

கார்ப்பரேட்டுகள் தங்கள் கணக்கியலில் விரைவான தேய்மான முறைகளைப் பயன்படுத்துவதற்கான மிகப்பெரிய மற்றும் காரணங்களில் ஒன்று வரி ஒத்திவைப்பு ஆகும், அதாவது, நீங்கள் இந்த முறையைப் பயன்படுத்துகிறீர்கள் என்றால், வரியின் ஒரு பகுதியை எதிர்கால ஆண்டுகளில் தள்ளிவைக்க முடியும், ஏனெனில் இது ஒரு விதிமுறையை உருவாக்கும் கணக்குகளின் புத்தகங்களில் ஒத்திவைக்கப்பட்ட வரி பொறுப்பு (டி.டி.எல்) வரியை ஒத்திவைப்பதிலும், எதிர்கால ஆண்டுகள் அவர்களுக்கு அதிக லாபம் தரும் என்று அவர்கள் எதிர்பார்க்கும்போது பின்னர் செலுத்துவதிலும் இதை தங்கள் நன்மையாக எடுத்துக் கொள்ளலாம், மேலும் அந்த நேரத்தில் அவர்கள் எளிதாக பணம் செலுத்தி இதை கொண்டு வரலாம் டி.டி.எல் முதல் 0 வரை.

தீமைகள்

# 1 - முன்னுரிமை சிகிச்சை

இந்த முறை வணிகமானது அவர்களின் செலவுகளை உண்மையில் தேய்ந்துபோன சொத்தை விட விரைவாக / விரைவாகக் கழிக்க அனுமதிக்கிறது, மேலும் இது எப்போது முதலீடு செய்வது, எவ்வளவு முதலீடு செய்வது போன்ற முடிவு சார்புகளுக்கு வழிவகுக்கும்.

# 2 - வளர்ந்து வரும் வணிகத்திற்கான எதிர்கால கழித்தல் ஒரு சிக்கல்

முடுக்கப்பட்ட முறை ஆரம்ப ஆண்டுகளில் அதிக விலக்குகளை மட்டுமே அனுமதிக்கிறது, ஆனால் உண்மையான வகையில் பெரிய வரி விலக்குகளை உருவாக்காது, மேலும் இந்த ஒத்திவைக்கும் தொகை அவர்களின் வருமான அதிகரிப்புடன் வளர்ந்து வரும் வணிகத்திற்கு ஒரு பெரிய பிரச்சினையை ஏற்படுத்தக்கூடும், மேலும் அவை அதிக வரி அடைப்பில் விழுந்து அதிக தொகையை செலுத்த.

# 3 - மீட்டெடுக்கப்பட்ட நீக்குதல் ஆபத்து

இந்த முறையின் கீழ், காகிதங்களில் முழு தேய்மானம் காட்டப்பட்டவுடன் நீங்கள் சொத்தை விற்கலாம். ஆனால் உண்மையில், சொத்து இன்னும் பயனுள்ள வாழ்க்கையை கொண்டிருக்கிறது, ஏனெனில் அது முற்றிலும் தேய்ந்து போகவில்லை. இது இன்னும் பொருளாதார மதிப்பைக் கொண்டுள்ளது.

இத்தகைய சூழ்நிலைகளில், வருமான வரித் துறையானது விலக்குகளை முழுமையாக மதிப்பிழந்த சொத்தாக இல்லாததால் திரும்பப் பெறும், எனவே இது இழப்பை ஏற்படுத்தும் சூழ்நிலையாக மாறும்.