தேவை வைப்பு (பொருள், எடுத்துக்காட்டு) | தேவை வைப்புகளின் முதல் 3 வகைகள்

தேவை வைப்பு பொருள்

டிமாண்ட் டெபாசிட் என்பது ஒரு வங்கி அல்லது நிதி நிறுவனத்தில் டெபாசிட் செய்யப்பட்ட பணம், இது எந்த முன் அறிவிப்பும் கொடுக்காமல் திரும்பப் பெறலாம் மற்றும் வழக்கமாக, இது ஒரு நேர வைப்புடன் ஒப்பிடும்போது குறுகிய பூட்டு-காலத்தின் காரணமாக எந்த வட்டி அல்லது ஒரு குறிப்பிடத்தக்க வட்டி செலுத்தாது. இது ஒரு குறிப்பிட்ட பூட்டு-காலத்திற்காக தயாரிக்கப்படுகிறது மற்றும் ஒரு குறிப்பிட்ட அளவு அதிக வட்டியை செலுத்துகிறது.

தேவை வைப்புகளின் முதல் 3 வகைகள்

# 1 - கணக்குகளைச் சரிபார்க்கிறது

கணக்குகளைச் சரிபார்ப்பது மிகவும் பொதுவானது மற்றும் பயன்படுத்த எளிதானது. ஏடிஎம்கள், வங்கியின் சொல்பவர், டெபிட் கார்டுகள் மற்றும் வங்கி வழங்கிய காசோலைகளை எப்போது வேண்டுமானாலும் திரும்பப் பெறுவதன் மூலம் பணத்தை எளிதாக அணுக இது அனுமதிக்கிறது. மேலும், கணக்குகளை சரிபார்ப்பது பெரும்பாலான வங்கிகளில் அவற்றின் தேவைக்கேற்ப எந்தவொரு வட்டியையும் செலுத்துவதில்லை.

கணக்குகளைச் சரிபார்ப்பது, மூலதனத் தேவைகள் காரணமாக தேவைப்படும் போது பணத்தை எளிதாக அணுகுவதன் மூலம் சிறு வணிகங்களுக்கான குறுகிய கால பணப்புழக்கத்தை மேம்படுத்த உதவுகிறது.

# 2 - சேமிப்பு / கால வைப்பு கணக்குகள்

சேமிப்பு கணக்குடன் ஒப்பிடும்போது சேமிப்பு / கால வைப்பு கணக்குகள் நீண்ட காலத்திற்கு. சரிபார்ப்புக் கணக்குடன் ஒப்பிடும்போது அவை குறைந்த பணப்புழக்கம் மற்றும் அதிக வட்டி விகிதங்களை வழங்குகின்றன. குறைபாடு என்னவென்றால், அவர்கள் எந்த காசோலை எழுதும் வசதியையும் வழங்கவில்லை, ஆனால் ஒரு பயனர் வங்கியின் சொல்பவர் மூலமாகவும் ஆன்லைன் வங்கி மூலமாகவும் நிதிகளை திரும்பப் பெற முடியும். சில நேரங்களில் முன்கூட்டியே திரும்பப் பெறுவது பல வங்கிகளால் சில கூடுதல் கட்டணங்களுக்கு வழிவகுக்கிறது, ஆனால் இந்த கணக்குகளை பராமரிக்க எந்த கட்டணமும் இல்லை.

இந்த தயாரிப்பில் ஸ்வீப்-இன் மற்றும் ஸ்வீப்-அவுட் வசதியும் உள்ளன. இதில், வங்கிக்கு நீங்கள் நிற்கும் அறிவுறுத்தல்களின்படி ஒரு வைப்புத் தயாரிப்பிலிருந்து இன்னொருவருக்கு எளிதாக பணத்தை மாற்றலாம். எ.கா., பார்க்லே போன்ற வங்கிகள் மொத்த கால வைப்பு எனப்படும் கார்ப்பரேட் வாடிக்கையாளர்களுக்கு கால வைப்புத்தொகையை வழங்குகின்றன, அதேசமயம், சில்லறை வாடிக்கையாளர்களுக்கு வழங்கப்படும் போது, இது சில்லறை வைப்புத்தொகை என்று அழைக்கப்படுகிறது.

# 3 - பணச் சந்தை கணக்குகள்

பண சந்தைக் கணக்குகள் ஒரு நாட்டின் மத்திய வங்கியால் நிர்ணயிக்கப்பட்ட மேக்ரோ மாறி காரணிகளை அடிப்படையாகக் கொண்ட சந்தை வட்டி விகிதங்களை அடிப்படையாகக் கொண்டவை, ஏனெனில் வட்டி விகிதங்கள் தினசரி அடிப்படையில் ஏற்ற இறக்கமாக இருப்பதால், இது மிகவும் கணிக்க முடியாததாகிவிடுகிறது, ஏனெனில் இது சில நேரங்களில் சேமிப்புக் கணக்குகளை விட அதிக வட்டி மற்றும் சில நேரங்களில் குறைவாக இருக்கும் . சேமிப்புக் கணக்குகளுக்கு நாங்கள் மேலே விவாதித்ததைப் போலவே இது மற்ற அம்சங்களையும் அதிகமாகவோ அல்லது குறைவாகவோ வழங்குகிறது. இந்த வசதியை அதன் வாடிக்கையாளர்கள் பராமரிக்க வங்கிகள் பொதுவாக எந்த கட்டணத்தையும் வசூலிப்பதில்லை.

தேவை வைப்புக்கான எடுத்துக்காட்டு

ஆகஸ்ட் 1 ஆம் தேதி நிலவரப்படி ஜான் தனது சேமிப்பு வங்கி கணக்கில், 000 100,000 இருப்பு வைத்திருக்கிறார். ஆகஸ்ட் 15 ஆம் தேதி, அவர், 000 200,000 பெறுகிறார், இது கால காப்பீட்டுக் கொள்கை தொகையின் வருமானம் முதிர்ச்சியடைகிறது. ஆகஸ்ட் 25 ஆம் தேதி, அவர் தனது வீட்டைப் புதுப்பிப்பதற்காக 200,000 டாலர் தொகையைத் திரும்பப் பெறுகிறார், இதன் மூலம் தனது சேமிப்பு வங்கி கணக்கு நிலுவைத் தொகையை, 000 100,000 ஆகக் குறைக்கிறார்.

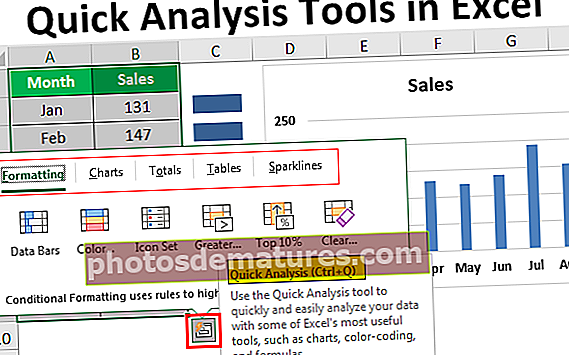

வட்டி 4% p.a. இல் கணக்கிடப்படுகிறது என்று வைத்துக் கொள்ளுங்கள். தினசரி தயாரிப்பு முறையில் அவரது சேமிப்புக் கணக்கில். வட்டி கணக்கீடு பின்வருமாறு:

- ஆகஸ்ட் 1 முதல் 14 வரை அவருக்கு 14 நாட்களுக்கு, 000 100,000 வட்டி வழங்கப்படும்.

- 15 முதல் 25 வரை, வட்டி கணக்கீடு 10 நாட்களுக்கு, 000 300,000 ஆகும்.

- மீதமுள்ள ஆறு நாட்களுக்கு, வட்டி கணக்கீடு £ 50,000 ஆகும்

- ஆக, ஆகஸ்ட் மாதத்தில் அவர் சம்பாதிக்கும் வட்டி 581 டாலர் (வட்டமானது).

எனவே, சேமிப்பு வங்கி கணக்கில் வைத்திருக்கும் ஒவ்வொரு ரூபாயும் வட்டி சம்பாதிக்கிறது, ஏனெனில் இது தினசரி தயாரிப்பு முறையில் கணக்கிடப்படுகிறது. பிப்ரவரியில், நாட்களின் எண்ணிக்கை 28 அல்லது 29 நாட்கள் இருக்கும்.

நன்மைகள்

- அணுக எளிதாக: கணக்குகளை சரிபார்ப்பது போன்ற தேவை வைப்புக்கள் எப்போதும் ஏடிஎம்கள், ஆன்லைன் வங்கி, வங்கி சொல்பவர், காசோலை எழுதுதல் போன்ற பல்வேறு வழிகளில் வங்கியின் வாடிக்கையாளருக்கு விரைவான மற்றும் எளிதான அணுகலை வழங்கும்.

- நீர்மை நிறை: பெயர் குறிப்பிடுவது போல, நீங்கள் எப்போது வேண்டுமானாலும் திரும்பப் பெறுவதற்கு பணத்தை ‘கோரலாம்’. எனவே, எந்தவொரு தனிப்பட்ட மற்றும் வணிகத் தேவைகளுக்கும் உங்களிடம் பணப்புழக்கம் உள்ளது.

- கூடுதல் கட்டணம் இல்லை: அத்தகைய கணக்கிலிருந்து திரும்பப் பெறுவதற்கு எந்தவிதமான திரும்பப் பெறும் கட்டணங்களும் இல்லை.

தீமைகள்

- அதிக கட்டணம் மற்றும் குறைந்த வட்டி: அவர்கள் எப்போதும் நேர வைப்புகளை விட குறைந்த அளவு வட்டியை செலுத்துகிறார்கள். மேலும், இந்த வசதிகளை அவற்றின் குறைந்த திரவ தன்மை காரணமாக பராமரிக்க வங்கிகளின் கட்டணக் கட்டணங்கள் கால வைப்பு வசதிகளுடன் ஒப்பிடுகையில் எப்போதும் உயர்ந்த பக்கத்தில் இருக்கும்.

- குறைந்த மூலதன பாராட்டு: கோரிக்கை வைப்புகளுக்கான வட்டி சில நேரங்களில் "கருவூல பத்திரங்கள்" போன்ற ஆபத்து இல்லாத முதலீடுகளை விட குறைவாக இருக்கும், இது சந்தை பணவீக்க விகிதங்களுடன் ஒப்பிடும்போது குறைந்த மூலதன மதிப்பீட்டிற்கு வழிவகுக்கிறது. சந்தையில் இன்னும் பல முதலீட்டு வாய்ப்புகள் உள்ளன, அவை ஒரு முறை ஆராய்ந்தால், தேவை வைப்புகளை விட அதிக வருமானத்தை அளிக்கிறது.

நிதி அறிக்கைகளில் தேவை வைப்பு

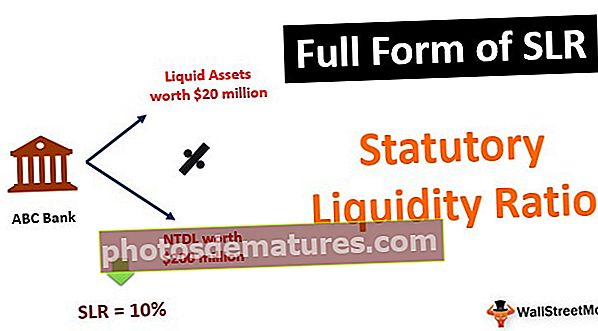

ஐ.எஃப்.ஆர்.எஸ் 9 வெளிப்படுத்தல் தேவைகளின்படி, தேவை வைப்புக்கள் கடனளிக்கப்பட்ட செலவு வைப்புகளாகக் காட்டப்படுகின்றன. இவை நடப்பு கணக்குகள் மற்றும் ஏபிசி வங்கியின் இருப்புநிலைக் குறிப்பில் ஒரே இரவில் வைப்பு என வகைப்படுத்தப்படுகின்றன. அத்தகைய வைப்புத்தொகையின் வட்டி வருமானம் ஒரு வங்கி நிறுவனத்தின் காலத்திற்கான லாபம் மற்றும் இழப்பு அறிக்கையில் நிகர வட்டி வருமானமாகக் காட்டப்படுகிறது. இந்த நிகர வட்டி வருமானம் கடன்களின் மொத்த வட்டி வருமானம் மற்றும் வாடிக்கையாளர்களிடமிருந்து வங்கி எடுத்துள்ள வைப்புத்தொகை மற்றும் பிற வைப்புகளுக்கான வட்டி செலவினங்களின் நிகர நிகரமாகும்.

இதற்கு ஏபிசி வங்கியின் வெளிப்படுத்தல் குறிப்புகளில் தொழில்துறை துறை பிரித்தல், புவியியல் விநியோகம் மற்றும் தயாரிப்பு வகைப்பாடு தேவை. வருடாந்திர வெளிப்பாடுகளில் வைப்பு மற்றும் குடியுரிமை விநியோகம் கட்டாயமாகும்.

முடிவுரை

- வணிக வங்கி அமைப்பின் இருப்புநிலைக் குறிப்பில் முக்கியத்துவம் சீராகக் குறைந்து வருகின்ற போதிலும், அத்தகைய வைப்புத்தொகைகள் ஒரு முக்கியமான நிதி ஆதாரமாக இருக்கின்றன. உண்மையில், 1990 களில் தனியாருக்குச் சொந்தமான கோரிக்கை வைப்பு மொத்த வைப்புகளில் 30 சதவீதத்திற்கும் அதிகமாக இருந்தது.

- வணிக வங்கிகளுக்கு கோரிக்கை வைப்புத்தொகையை வழங்குவதில் மிக முக்கியமான இரண்டு வீடுகள் மற்றும் நிதி அல்லாத வணிகங்கள். மொத்த தனியார் தேவை நிலுவைகளில் 35 சதவிகிதம் வீடுகளுக்கு சொந்தமானது, அதே நேரத்தில் நிதி அல்லாத வணிகங்கள் அமெரிக்காவில் 50 சதவீதத்தை சொந்தமாக்கியுள்ளன.

- வேறு எந்த வைப்பு தயாரிப்புகளையும் விட தேவை வைப்பு அதிக பணப்புழக்கத்தை வழங்குகிறது. இது தனிநபர்களுக்கும் வணிகங்களுக்கும் எளிதில் கிடைக்கக்கூடிய பண ஆதாரமாகும். வருவாய் விகிதம் குறைவாக இருந்தாலும், இது ஆபத்து இல்லாத வருமானத்தை வழங்குகிறது.

- சந்தையில் கிடைக்கும் பிற வெளிநாட்டு முதலீட்டு தயாரிப்புகளுடன் ஒப்பிடும்போது இந்த வைப்புத்தொகையை பராமரிக்கவும் இயக்கவும் கட்டணம் மிகக் குறைவு.