கணக்கியல் பணப்புழக்கம் (வரையறை, ஃபார்முலா) | முதல் 3 கணக்கியல் பணப்புழக்க விகிதம்

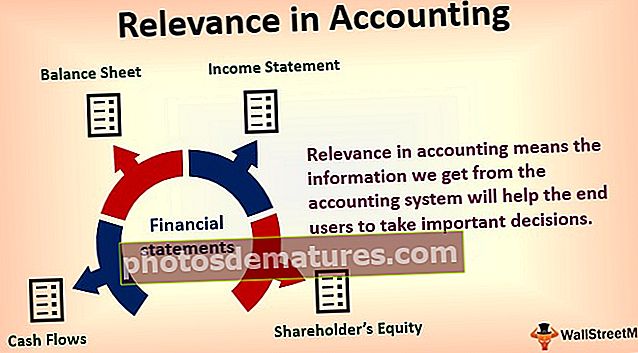

கணக்கியலில் பணப்புழக்கம் என்றால் என்ன?

கணக்கியல் பணப்புழக்கம் நிறுவனத்தின் கடனாளியின் திறனை அவர்களின் கடன் கொடுப்பனவுகளுடன் அளவிடுகிறது மற்றும் இது வழக்கமாக தற்போதைய கடன்களின் சதவீதத்தின் அடிப்படையில் வெளிப்படுத்தப்படுகிறது, எடுத்துக்காட்டாக, நடப்பு விகிதத்தை தற்போதைய சொத்துகளாக வகுக்க முடியும் நிறுவனத்தின் பணப்புழக்கத்தை அறிந்து கொள்வதில் நிறுவனம் எதிர்காலத்தில் எந்தவொரு பணப்புழக்க நெருக்கடியையும் எதிர்கொள்ளாது.

கணக்கியல் பணப்புழக்க சூத்திரம்

ஒரு நபரின் கணக்கியல் பணப்புழக்கத்தை அளவிடும் பல்வேறு விகிதங்கள் பின்வருமாறு:

# 1 - தற்போதைய விகிதம்

நடப்பு விகிதம் நிறுவனத்தின் தற்போதைய சொத்துக்களை அடுத்த ஒரு வருட காலத்திற்குள் செலுத்த வேண்டிய தற்போதைய கடன்களை பணம், சரக்குகள் மற்றும் பெறத்தக்க கணக்குகள் போன்றவற்றுடன் செலுத்தும் திறனை அளவிடுகிறது. தற்போதைய விகிதம் உயர்ந்தது, நிறுவனத்தின் பணப்புழக்க நிலை சிறந்தது.

தற்போதைய விகிதத்தைக் கணக்கிட சூத்திரம்:

தற்போதைய விகிதம் = தற்போதைய சொத்துக்கள் / தற்போதைய பொறுப்புகள்# 2 - அமில சோதனை / விரைவான விகிதம்

விரைவான விகிதம் நிறுவனத்தின் மிக அதிக திரவ சொத்துக்களைப் பொறுத்து அடுத்த ஒரு வருட காலத்திற்குள் செலுத்த வேண்டிய தற்போதைய கடன்களை செலுத்தும் திறனை அளவிடுகிறது. மிகவும் திரவ சொத்துக்களைக் கணக்கிடுவதற்காக, சரக்குகள் மற்றும் ப்ரீபெய்ட் செலவுகள் தற்போதைய சொத்துகளிலிருந்து விலக்கப்படுகின்றன.

விரைவான விகிதத்தைக் கணக்கிடுங்கள்:

விரைவான விகிதம் = (ரொக்கம் மற்றும் ரொக்க சமமான + பெறத்தக்க கணக்குகள் + குறுகிய கால முதலீடுகள்) / தற்போதைய பொறுப்புகள்அல்லது

விரைவான விகிதம் = (தற்போதைய சொத்துக்கள் - சரக்குகள் - ப்ரீபெய்ட் செலவுகள்) / தற்போதைய பொறுப்புகள்# 3 - பண விகிதம்

ரொக்க விகிதம் நிறுவனத்தின் தற்போதைய கடன்களை அடுத்த ஒரு வருட காலத்திற்குள் செலுத்த வேண்டிய திறனை அதன் ரொக்கம் அல்லது ரொக்க சமமான தொகையுடன் செலுத்துகிறது. பண விகிதம் திரவ சொத்துக்களை கண்டிப்பாக பணம் அல்லது பணத்திற்கு சமமானதாக வரையறுக்கிறது. எதிர்பாராத நிகழ்வுகளைச் சந்திக்க எந்தவிதமான பணப்புழக்கமும் இல்லாவிட்டால், அதிக லாபம் ஈட்டும் நிறுவனம் கூட சில சமயங்களில் சிக்கலுக்குள்ளாகக்கூடும் என்பதால், ஏதேனும் அவசரநிலை ஏற்பட்டால், கரைப்பான் தங்குவதற்கான திறனை இது மதிப்பிடுகிறது. பண விகிதத்தைக் கணக்கிடுவதற்கான அதன் சூத்திரம்:

பண விகிதம் = (ரொக்கம் மற்றும் ரொக்க சமமான + குறுகிய கால முதலீடுகள்) / தற்போதைய பொறுப்புகள்கணக்கியல் பணப்புழக்கத்தின் எடுத்துக்காட்டு

ஒரே தொழிலில் பணிபுரியும் எக்ஸ் எல்.டி.டி மற்றும் ஒய் எல்.டி.டி ஆகிய இரண்டு நிறுவனங்கள் பின்வரும் விவரங்களைக் கொண்டுள்ளன.

இந்த கணக்கியல் பணப்புழக்க எக்செல் வார்ப்புருவை இங்கே பதிவிறக்கம் செய்யலாம் - கணக்கியல் பணப்புழக்க எக்செல் வார்ப்புரு

X ltd க்கு:

- தற்போதைய சொத்துக்கள்: $ 35

- தற்போதைய பொறுப்புகள்: $ 10

- சரக்குகள்: $ 10

Y ltd க்கு:

- தற்போதைய சொத்துக்கள்: $ 12

- தற்போதைய பொறுப்புகள்: $ 20

- சரக்குகள்: $ 6

இரு நிறுவனங்களின் கணக்கியல் பணப்புழக்கம் குறித்து கருத்து தெரிவிக்கவும்.

பகுப்பாய்வு

எக்ஸ் எல்.டி.டி மற்றும் ஒய் எல்.டி.டி பணப்புழக்க விகிதங்களின் கணக்கியல் பணப்புழக்க நிலையை பகுப்பாய்வு செய்வதற்காக கிடைக்கக்கூடிய தகவல்களிலிருந்து கணக்கிடப்படும்,

- தற்போதைய விகிதம் = தற்போதைய சொத்துக்கள் / தற்போதைய பொறுப்புகள் மற்றும்

- விரைவான விகிதம் = (தற்போதைய சொத்துக்கள் - சரக்குகள்) / தற்போதைய பொறுப்புகள்

X ltd க்கு:

இதேபோல், ஒய் லிமிடெட் நிறுவனத்திற்கும்,

Y ltd க்கு:

X ltd இன் தற்போதைய விகிதம் Y ltd ஐ விட அதிகமாக உள்ளது, இது X ltd அதிக அளவு பணப்புழக்கத்தைக் கொண்டுள்ளது என்பதைக் காட்டுகிறது. X ltd இன் விரைவான விகிதம். தற்போதைய சொத்துகளிலிருந்து $ 2 இன் சரக்குகளைத் தவிர்த்தபின்னும், போதுமான அளவு பணப்புழக்கத்தை சுட்டிக்காட்டுகிறது, தற்போதைய கடன்களின் ஒவ்வொரு டாலருக்கும் $ 2.5 ரொக்கம் உள்ளது.

கணக்கியல் பணப்புழக்கத்தின் நன்மைகள்

நிறுவனம் அல்லது ஒரு தனிநபருக்கான கணக்கியல் பணப்புழக்கத்தின் பல்வேறு நன்மைகள் உள்ளன. சில நன்மைகள் பின்வருமாறு:

- நிறுவனம் அதன் குறுகிய கால கடமைகளை பூர்த்தி செய்ய போதுமான பணப்புழக்கம் உள்ளதா இல்லையா என்பதை தீர்மானிக்க இது உதவுகிறது, இதனால் நிறுவனம் அதன் எதிர்கால நடவடிக்கைகளை அதற்கேற்ப திட்டமிட முடியும்.

- கணக்கியல் பணப்புழக்கத்தை அளவிடுவது மற்றும் கணக்கிடுவது எளிது.

- நிறுவனத்தின் செயல்திறனை மதிப்பிடுவதில் நிறுவனத்தின் நிர்வாகத்திற்கு இது உதவியாக இருக்கும்.

- வங்கிகள், முதலீட்டாளர்கள், கடன் வழங்குநர்கள் மற்றும் பிற பங்குதாரர்கள் தங்கள் பகுப்பாய்வின் ஒரு பகுதியாக கடன் வழங்குவதற்கு முன் அல்லது தங்கள் பணத்தை நிறுவனத்தில் முதலீடு செய்வதற்கு முன்பு பயன்படுத்துகின்றனர்.

தீமைகள்

கணக்கியல் பணப்புழக்கத்தின் வரம்புகள் மற்றும் குறைபாடுகள் பின்வருவனவற்றை உள்ளடக்குகின்றன:

- கணக்கியல் பணப்புழக்கம் புள்ளிவிவரங்களின் அடிப்படையில் கணக்கிடப்படுகிறது, மேலும் இந்த புள்ளிவிவரங்கள் நிறுவனத்தால் கையாளப்படுவதற்கான வாய்ப்புகள் உள்ளன. அவ்வாறான நிலையில், கணக்கிடப்பட்ட கணக்கியல் பணப்புழக்கம் நிறுவனத்தின் பணப்புழக்க நிலையின் சரியான படத்தைக் காட்டாது.

- குறுகிய கால கடமைகளை பூர்த்தி செய்ய போதுமான பணப்புழக்கம் குறிப்பிட்ட நிறுவனத்துடன் இருக்கிறதா இல்லையா என்பதை அறிய கணக்கியல் பணப்புழக்கம் உதவுகிறது. இருப்பினும், இந்த விகிதங்கள் வெவ்வேறு தொழில்களுக்கு வெவ்வேறு விளக்கங்களைக் கொண்டிருக்கக்கூடும் என்பதால் இது தொழில் புள்ளிவிவரங்கள் அல்லது போட்டியாளர்களுடன் ஒப்பிடவில்லை.

- கணக்கியல் பணப்புழக்கத்தை அளவிடும் பல விகிதங்கள் உள்ளன மற்றும் அவற்றில் ஒரு திரவ சொத்து எவ்வளவு கண்டிப்பாக வரையறுக்கப்படுகிறது என்பதன் அடிப்படையில் வேறுபடுகின்றன. ஒவ்வொரு விகிதமும் திரவ சொத்துக்களை வித்தியாசமாக வரையறுக்கிறது, எனவே கணக்கியல் பணப்புழக்கத்தை அளவிட எந்த விகிதம் சிறந்தது என்ற உறுதியான முடிவு இல்லை.

முக்கிய புள்ளிகள்

- கணக்கியல் பணப்புழக்கம் என்பது ஒரு நிறுவனம் அல்லது ஒரு தனிநபர் தங்களுக்குக் கிடைக்கும் திரவ சொத்துக்களைப் பயன்படுத்தி அவர்களின் நிதிக் கடமைகளை பூர்த்தி செய்யக்கூடிய எளிதான ஒரு நடவடிக்கையாகும்.

- கணக்கியல் பணப்புழக்கம் நிலுவையில் உள்ள கடன்களை அதன் திரவ சொத்துக்களைப் பயன்படுத்தி எப்போது செலுத்த வேண்டும் என்பதை அளவிடுகிறது.

- தற்போதைய கடன்கள் அல்லது குறுகிய கால கடமைகளுடன் இருக்கும் திரவ சொத்துக்களை ஒப்பிடுவதன் மூலம் கணக்கியல் பணப்புழக்கத்தை மதிப்பிட முடியும், அவை ஒரு வருடத்திற்குள் செலுத்தப்பட உள்ளன.

- வெளிப்புற மூலதனத்தை திரட்ட வேண்டிய அவசியமின்றி அடுத்த வருடத்திற்குள் செலுத்த வேண்டிய ஒரு நபரின் தற்போதைய கடன் கடமைகளை செலுத்துவதற்கான திறனை அறிந்து கொள்ள பயன்படுத்தப்படும் முக்கியமான நடவடிக்கைகளில் ஒன்று கணக்கியல் பணப்புழக்கம்.

- வெவ்வேறு விகிதங்கள் தற்போதைய விகிதம், விரைவான விகிதம் மற்றும் பண விகிதம் ஆகியவற்றை உள்ளடக்கிய கணக்கியல் பணப்புழக்கத்தை அளவிடுகின்றன. நபர் அதன் தற்போதைய கடன்கள் அல்லது குறுகிய கால கடமைகளுடன் ஒப்பிடும்போது அதிக திரவ சொத்துக்களைக் கொண்டிருந்தால், அந்த நபரின் கணக்கியல் பணப்புழக்கம் போதுமானது என்பதைக் காட்டுகிறது, இல்லையெனில் அது சரியான நேரத்தில் அதன் கடமைகளை பூர்த்தி செய்ய முடியும்.