விற்பனையாளர் நிதி (பொருள், எடுத்துக்காட்டு) | எப்படி இது செயல்படுகிறது?

விற்பனையாளர் நிதி பொருள்

வர்த்தக கடன் என்றும் அழைக்கப்படும் விற்பனையாளர் நிதியுதவி, விற்பனையாளரால் அதன் வாடிக்கையாளர்களுக்கு கடன் வழங்குவதாகும், அவர்கள் அதே விற்பனையாளரிடமிருந்து தயாரிப்புகள் / சேவைகளை வாங்க பணத்தை பயன்படுத்துகிறார்கள். வாடிக்கையாளர் பொருட்களை வாங்கும் போது தயாரிப்புக்கு முன்பணம் செலுத்த வேண்டியதில்லை, ஆனால் தயாரிப்பு விற்பனைக்குப் பிறகு. விற்பனையாளர் தனது வாடிக்கையாளருக்கு அவர்களின் நல்லெண்ணம் மற்றும் ஒரு குறிப்பிட்ட காலத்திற்குப் பிறகு அல்லது ஒரு குறிப்பிட்ட காலத்திற்குப் பிறகு தயாரிப்புகளுக்கு பணம் செலுத்துவதற்கான நல்லுறவை அடிப்படையாகக் கொண்டு கடன் வழங்குகிறார்.

விற்பனையாளர் நிதி வகைகள்

# 1 - கடன் நிதி

கடன் நிதியளிப்பில், கடன் வாங்குபவர் தயாரிப்புகள் / சேவைகளை விற்பனை விலையில் பெறுகிறார், ஆனால் ஒப்புக்கொள்ளப்பட்ட வட்டி விகிதத்துடன். கடன் வாங்குபவர் தவணைகளை செலுத்தும்போது கடன் வழங்குபவர் இந்த வட்டி விகிதத்தை சம்பாதிப்பார். கடன் வாங்கியவர் இயல்புநிலையாக இருந்தால், அவர் கடனளிப்பவர் எனக் குறிக்கப்படுவார் மற்றும் மோசமான கடன்களின் கீழ் கடன் எழுதப்படும்.

# 2 - பங்கு நிதி

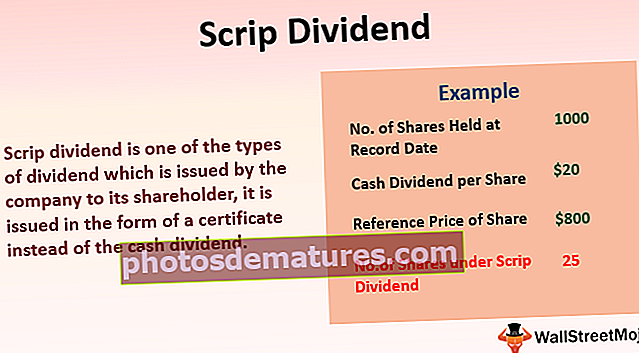

பங்கு நிதியுதவியில், கடன் வாங்கியவர் பங்குகளின் ஒப்புக்கொள்ளப்பட்ட எண்ணிக்கைக்கு ஈடாக தயாரிப்புகள் / சேவைகளைப் பெறுகிறார். விற்பனையாளர் பங்குகளில் (முன்பணம் அல்லது ஒரு குறிப்பிட்ட நேரத்தில்) செலுத்தப்படுவதால், கடன் வாங்குபவர் சப்ளையருக்கு பரிவர்த்தனைக்கு எந்த பணத்தையும் செலுத்த வேண்டியதில்லை. விற்பனையாளர் பங்குதாரராகி, ஈவுத்தொகையைப் பெறத் தொடங்குவார். விற்பனையாளர் கடன் வாங்கும் நிறுவனத்தில் ஒரு முக்கிய முடிவை எடுப்பார், ஏனெனில் அவர் கடன் வாங்கிய நிறுவனத்தின் உரிமையாளர் (வைத்திருக்கும் பங்குகளின் எண்ணிக்கையின் அளவிற்கு).

விற்பனையாளர் நிதியுதவிக்கான எடுத்துக்காட்டு

ஒரு உற்பத்தி நிறுவனத்தை ஏ என்று கருதுங்கள் B நிறுவனத்திடமிருந்து 10 மில்லியன் மதிப்புள்ள மூலப்பொருட்களை வாங்க விரும்புகிறார்கள். நிறுவனம் A அதன் பணப்புழக்க நெருக்கடியால் B நிறுவனத்திற்கு 4 மில்லியனை மட்டுமே செலுத்த முடியும். இந்த வழக்கில் பி நிறுவனம் 4 மில்லியன் எடுத்து 10 மில்லியன் மதிப்புள்ள மூலப்பொருட்களை கொடுக்க ஒப்புக்கொள்கிறது. மீதமுள்ள 6 மில்லியன் நிலுவைத் தொகைக்கு, நிறுவனம் B ஒரு குறிப்பிட்ட காலத்திற்கு பெயரளவு வட்டி விகிதத்தை 10% வசூலிக்கிறது. இப்போது நிறுவனம் A நிறுவனம் 10 மில்லியன் மதிப்புள்ள மூலப்பொருட்களை 4 மில்லியனுக்கும் முன்பணமாகவும், மீதமுள்ள 6 மில்லியனை தவணைகளாகவும் 10% வட்டி விகிதத்தில் வாங்கலாம்.

முக்கியத்துவம்

விற்பனையாளர் நிதியளிப்பு வணிக உரிமையாளர்களுக்கு நிதி நிறுவனத்தை நிதிக்காக அணுக முடியாமல் தேவையான பொருட்கள் மற்றும் சேவைகளை வாங்க அனுமதிக்கிறது. கடன் வாங்கிய தொகையில் நல்ல வட்டியைச் சேமிக்க இது அவர்களுக்கு உதவும். சில நேரங்களில் வங்கிகள் கடனளிப்பதற்கு கடனளிப்பதைக் கேட்கின்றன, அவை விற்பனையாளர் நிதியுதவியைத் தேர்வுசெய்தால் குறைக்கப்படலாம். வணிக உரிமையாளர்கள் வங்கிகளால் வழங்கப்பட்ட கடன் வரம்பை பிற முயற்சிகளுக்கு (விரிவாக்கம், இயந்திரங்கள், விநியோகச் சங்கிலி, வள) பயன்படுத்தலாம். இது வருவாயை அதிகரிக்கும். முக்கியமான விஷயம் என்னவென்றால், அது கடன் வாங்குபவருக்கும் விற்பனையாளருக்கும் இடையிலான உறவை நிறுவுகிறது.

பொருட்கள் / சேவைகளின் விற்பனைக்கு பணத்தைப் பெறாதது வணிகத்தைப் பொறுத்தவரை உகந்ததல்ல, ஆனால் விற்பனையைச் செய்யாமல் இருப்பது மற்றும் விற்பனையை உருவாக்குவது நல்லது. விற்பனையாளர் அவர்களின் நிதித் தொகையிலும் வட்டி பெறுகிறார். சிறு வணிகம் செய்யும் ஒரு நிறுவனத்திற்கு, இது பெரும்பாலும் பங்கு விற்பனையாளர் நிதியுதவியைப் பயன்படுத்துகிறது, இது சில நேரங்களில் சரக்கு நிதி என்றும் குறிப்பிடப்படுகிறது. வணிக உரிமையாளருக்கு நிதியுதவி வழங்குவதில் விற்பனையாளர் விதிமுறைகளுடன் பரிவர்த்தனைகளின் அனைத்து விவரங்களையும் குறிப்பிடும் ஒரு விற்பனையாளர் குறிப்பைப் பெறுகிறார்.

நன்மைகள்

- விற்பனையாளர் தனது விற்பனையை ஒரு குறிப்பிடத்தக்க அளவு அதிகரிக்கிறார்.

- விற்பனையாளர் கடன் வாங்கியவரிடம் நிலுவையில் உள்ள தொகைக்கு வட்டி பெறுகிறார். இந்த ஆர்வம் பொதுவாக மற்ற நிதி நிறுவனங்களை விட அதிகமாக இருக்கும்.

- விற்பனையாளர் மற்றும் கடன் வாங்கும் நிறுவனத்துடனான உறவு சிறந்த புரிதலுடன் மேம்படுகிறது.

- கடன் வாங்குபவர் விற்பனையாளருக்கு பங்குகளை வழங்குகிறார், வேறுவிதமாகக் கூறினால், இது நிறுவனத்தின் பகுதி உரிமையை வழங்குகிறது.

- பரிவர்த்தனை மற்றும் பொருட்களை வாங்குவது கவர்ச்சிகரமானதாக மாறும், இதனால் விலை உணர்திறன் குறைகிறது.

- கடன் வாங்கும் நிறுவனத்திற்கான கொள்முதல் சீராகி, பரிவர்த்தனைக்கு நிதியளிப்பதற்காக கடனளிப்பவரைத் தேட தேவையில்லை.

- வாங்குபவர் நிதி வரம்புகள் காரணமாக வாங்க முடியாத பொருட்களை வாங்க முடியும்.

- அடுத்த ஆண்டுகளுக்கான கொடுப்பனவுகளை அவர்கள் நிர்ணயித்திருப்பதால் கடன் வாங்குபவரின் பணப்புழக்கம் எளிதாக்கப்படுகிறது.

- சில விற்பனையாளர்கள் கடன் வாங்கும் நிறுவனங்களுக்கான குத்தகை விருப்பங்களையும் வழங்குகிறார்கள், இது முழு கட்டணத்தையும் குறைக்கிறது மற்றும் வரி மிகவும் பயனுள்ளதாக இருக்கும்.

வரம்புகள்

- கடன் வாங்குபவர் நிறுவனம் விற்பனையாளர் நிதியுதவியைத் தேர்வுசெய்வதற்கான முக்கிய காரணம் பணப்புழக்க பண நெருக்கடி. அத்தகைய நிறுவனங்களுக்கு கடன்களை வழங்குவது பணம் செலுத்துவதில் இயல்புநிலைக்கு வழிவகுக்கும் மற்றும் கடன் வழங்கும் நிறுவனத்தின் (விற்பனையாளர்) புத்தகங்களில் மோசமான கடனின் கீழ் கடன் கணக்கிடப்படும்.

- கடன் வாங்குபவர் நிறுவனம் திரவமாகவும், திவால்நிலைக்கு கோப்புகளாகவும் சென்றால், பங்குதாரர் நிதி விஷயத்தில் விற்பனையாளரால் பெறப்பட்ட பங்குகளுக்கு மதிப்பு இருக்காது.

- ப்ளூ-சிப் நிறுவனங்களுக்கு நிதியளிப்பதற்காக விற்பனையாளரைக் கண்டுபிடிக்கும் முகவர் நிறுவனங்கள் உள்ளன, சேவைக்காக இந்த முகவர் ஒரு கமிஷனை வசூலிக்கிறார், இது கடன் வழங்கும் நிறுவனத்திற்கு செலவு மற்றும் செலவு ஆகும், இதில் விற்பனையாளர். சில நேரங்களில் அவர்கள் கடன் வாங்கும் நிறுவனத்திற்கும் கமிஷன் வசூலிக்கிறார்கள்.

- மந்தநிலையின் போது அல்லது பொருளாதாரம் சிறப்பாக செயல்படாதபோது, நிறுவனங்கள் வழக்கமாக தங்கள் பணப்புழக்க சிக்கல்களைத் தீர்க்க விற்பனையாளர் நிதியுதவிக்குச் செல்வதற்கான விருப்பத்தைத் தேர்ந்தெடுத்து, மூலதன நிர்வாகத்துடன் செயல்படுவதற்கு உதவுகின்றன.

- விற்பனையாளர் கடன் வாங்கியவருக்கு வழக்கமான வங்கிகளை விட அதிக வட்டி வசூலிக்கிறார்.

- இயல்புநிலை அபாயத்தை விற்பனையாளரால் எடுக்க வேண்டும், கடன் வாங்கியவர் இயல்புநிலை மற்றும் பணம் செலுத்தவில்லை என்றால், விற்பனையாளரின் லாபம் ஒரு வெற்றியைப் பெறும்.

முடிவுரை

விற்பனையாளர் நிதியளிப்பு என்பது வணிகத்தில் ஒரு சிறந்த அம்சமாகும், இது கடன் வாங்கும் (வாடிக்கையாளர்) நிறுவனம் மற்றும் கடன் வழங்கும் (விற்பனையாளர்) நிறுவனம் பயன்படுத்திக் கொள்ளலாம். பணப்புழக்க நெருக்கடி சூழ்நிலையில் கடன் வாங்குபவர் பயனடையலாம் மற்றும் கடன் வழங்குபவர் தனது வாடிக்கையாளர்களிடம் வசூலிக்கப்படும் வட்டி விகிதத்தின் மூலம் கூடுதல் பணம் சம்பாதிக்க கடன் கொடுக்க முடியும். இந்த விருப்பத்தைப் பெறுவதற்கு முன்னர் விற்பனையாளர் உறுதியாக இருக்க வேண்டும், மேலும் கடன் வாங்குபவர் பணம் செலுத்துவதில் தவறிழைத்தால் அல்லது மோசமான சூழ்நிலையில் கலைக்கப்பட்டால் ஆபத்தை எடுக்க வேண்டும். எனவே, இது வணிகத் துறையில் ஒரு வரம் மற்றும் தடை ஆகிய இரண்டுமே மிகுந்த எச்சரிக்கையுடன் செயல்படுத்தப்பட வேண்டும் மற்றும் சில நிபந்தனைகளின் கீழ் தேவைக்கேற்ப மட்டுமே. பரிவர்த்தனை சீராக இயங்கினால், இந்த வகை நிதி ஒரு விற்பனையாளருக்கும் கடன் வாங்குபவருக்கும் இடையிலான உறவை மட்டுமே மேம்படுத்தும்.