முதலீட்டு உத்திகள் (வரையறை) | முதலீட்டு உத்திகளின் முதல் 7 வகைகள்

முதலீட்டு உத்திகள் என்றால் என்ன?

முதலீட்டு உத்திகள் முதலீட்டாளர்கள் எதிர்பார்க்கும் வருமானம், இடர் பசி, கார்பஸ் தொகை, நீண்ட கால குறுகிய கால இருப்பு, ஓய்வூதிய வயது, தொழில்துறையின் தேர்வு போன்றவற்றின் அடிப்படையில் எங்கு, எப்படி முதலீடு செய்ய வேண்டும் என்பதைத் தேர்வுசெய்ய உதவும் உத்திகள். அவர்கள் அடைய விரும்பும் குறிக்கோள்கள் மற்றும் குறிக்கோள்கள்.

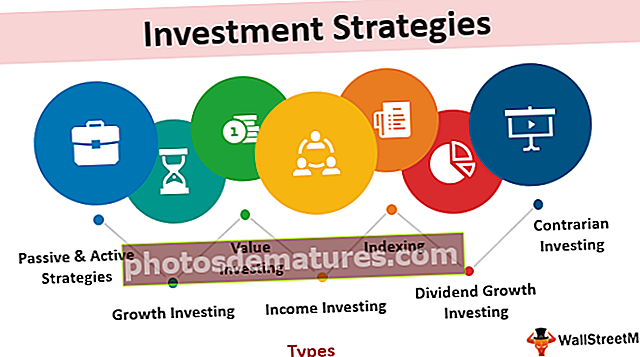

முதலீட்டு உத்திகளின் முதல் 7 வகைகள்

வெவ்வேறு வகையான முதலீட்டு உத்திகளை ஒவ்வொன்றாக விவாதிப்போம்.

# 1 - செயலற்ற மற்றும் செயலில் உள்ள உத்திகள்

செயலற்ற மூலோபாயம் பங்குகளை வாங்குவது மற்றும் வைத்திருப்பது மற்றும் அதிக பரிவர்த்தனை செலவுகளைத் தவிர்ப்பதற்காக அவற்றில் அடிக்கடி ஈடுபடுவதில்லை. சந்தையின் ஏற்ற இறக்கம் காரணமாக தங்களால் அதை விட சிறப்பாக செயல்பட முடியாது என்று அவர்கள் நம்புகிறார்கள், எனவே செயலற்ற உத்திகள் குறைவான ஆபத்தானவை. மறுபுறம், செயலில் உள்ள உத்திகள் அடிக்கடி வாங்குவதும் விற்பதும் அடங்கும். அவர்கள் சந்தையை விட சிறப்பாக செயல்பட முடியும் என்றும் சராசரி முதலீட்டாளரை விட அதிக வருவாயைப் பெற முடியும் என்றும் அவர்கள் நம்புகிறார்கள்.

# 2 - வளர்ச்சி முதலீடு (குறுகிய கால மற்றும் நீண்ட கால முதலீடுகள்)

முதலீட்டாளர்கள் தங்கள் போர்ட்ஃபோலியோவில் உருவாக்க விரும்பும் மதிப்பின் அடிப்படையில் வைத்திருக்கும் காலத்தைத் தேர்ந்தெடுத்தனர். வரவிருக்கும் ஆண்டுகளில் ஒரு நிறுவனம் வளரும் என்றும் ஒரு பங்கின் உள்ளார்ந்த மதிப்பு உயரும் என்றும் முதலீட்டாளர்கள் நம்பினால், அவர்கள் தங்கள் நிறுவன மதிப்பை உருவாக்க அத்தகைய நிறுவனங்களில் முதலீடு செய்வார்கள். இது வளர்ச்சி முதலீடு என்றும் அழைக்கப்படுகிறது. மறுபுறம், ஒரு நிறுவனம் ஒன்று அல்லது இரண்டு ஆண்டுகளில் நல்ல மதிப்பை வழங்கும் என்று முதலீட்டாளர்கள் நம்பினால், அவர்கள் குறுகிய கால இருப்புக்கு செல்வார்கள். வைத்திருக்கும் காலம் முதலீட்டாளர்களின் விருப்பத்தைப் பொறுத்தது. உதாரணமாக, ஒரு வீட்டை வாங்க அவர்கள் எவ்வளவு விரைவில் பணம் வேண்டும் என்று விரும்புகிறார்கள், குழந்தைகளின் பள்ளி கல்வி, ஓய்வூதிய திட்டங்கள் போன்றவை.

# 3 - மதிப்பு முதலீடு

மதிப்பு முதலீட்டு மூலோபாயம் நிறுவனத்தில் அதன் உள்ளார்ந்த மதிப்பைப் பார்ப்பதன் மூலம் முதலீடு செய்வதை உள்ளடக்குகிறது, ஏனெனில் அத்தகைய நிறுவனங்கள் பங்குச் சந்தையால் குறைவாக மதிப்பிடப்படுகின்றன. அத்தகைய நிறுவனங்களில் முதலீடு செய்வதன் பின்னணியில் உள்ள யோசனை என்னவென்றால், சந்தை திருத்தம் செய்யும்போது, அது மதிப்பிடப்படாத நிறுவனங்களுக்கான மதிப்பை சரிசெய்யும், மேலும் விலை முதலீட்டாளர்களை விற்கும்போது அதிக வருவாயைக் கொடுக்கும். இந்த மூலோபாயத்தை மிகவும் பிரபலமான வாரன் பஃபே பயன்படுத்துகிறார்.

# 4 - வருமான முதலீடு

இந்த வகை மூலோபாயம் உங்கள் போர்ட்ஃபோலியோவின் மதிப்பை மட்டுமே அதிகரிக்கும் பங்குகளில் முதலீடு செய்வதை விட பங்குகளிலிருந்து பண வருமானத்தை உருவாக்குவதில் கவனம் செலுத்துகிறது. ஒரு முதலீட்டாளர் சம்பாதிக்கக்கூடிய இரண்டு வகையான பண வருமானம் உள்ளன - (1) ஈவுத்தொகை மற்றும் (2) பத்திரங்களிலிருந்து நிலையான வட்டி வருமானம். முதலீடுகளிலிருந்து நிலையான வருமானத்தை எதிர்பார்க்கும் முதலீட்டாளர்கள் அத்தகைய ஒரு மூலோபாயத்தைத் தேர்வு செய்கிறார்கள்.

# 5 - ஈவுத்தொகை வளர்ச்சி முதலீடு

இந்த வகை முதலீட்டு மூலோபாயத்தில், முதலீட்டாளர் ஒவ்வொரு ஆண்டும் தொடர்ந்து ஈவுத்தொகையை செலுத்திய நிறுவனங்களைத் தேடுகிறார். ஈவுத்தொகையை தொடர்ச்சியாக செலுத்துவதில் தடமறியும் நிறுவனங்கள் மற்ற நிறுவனங்களுடன் ஒப்பிடும்போது நிலையானவை மற்றும் குறைந்த நிலையற்றவை மற்றும் ஒவ்வொரு ஆண்டும் தங்கள் ஈவுத்தொகை செலுத்துதலை அதிகரிக்கும் நோக்கத்தைக் கொண்டுள்ளன. முதலீட்டாளர்கள் அத்தகைய ஈவுத்தொகைகளை மறு முதலீடு செய்கிறார்கள் மற்றும் நீண்ட காலத்திற்கு கூட்டுப்படுதலிலிருந்து பயனடைவார்கள்.

# 6 - முரண்பாடான முதலீடு

இந்த வகையான மூலோபாயம் முதலீட்டாளர்கள் கீழ் சந்தையின் நேரத்தில் நிறுவனங்களின் பங்குகளை வாங்க அனுமதிக்கிறது. இந்த மூலோபாயம் குறைந்த விலையில் வாங்குவதற்கும் அதிக விலைக்கு விற்பதற்கும் கவனம் செலுத்துகிறது. பங்குச் சந்தையில் வேலையில்லா நேரம் பொதுவாக மந்தநிலை, போர்க்காலம், பேரழிவு போன்றவற்றில் இருக்கும். இருப்பினும், முதலீட்டாளர்கள் எந்த நிறுவனத்தின் பங்குகளையும் வேலையில்லா நேரத்தில் வாங்கக்கூடாது. மதிப்பை வளர்ப்பதற்கான திறனைக் கொண்ட நிறுவனங்களையும், அவர்களின் போட்டிக்கான அணுகலைத் தடுக்கும் ஒரு பிராண்டிங்கையும் அவர்கள் கவனிக்க வேண்டும்.

# 7 - அட்டவணைப்படுத்தல்

இந்த வகை முதலீட்டு உத்தி முதலீட்டாளர்களை சந்தைக் குறியீட்டில் பங்குகளில் ஒரு சிறிய பகுதியை முதலீடு செய்ய அனுமதிக்கிறது. இவை எஸ் அண்ட் பி 500, மியூச்சுவல் ஃபண்ட்ஸ், எக்ஸ்சேஞ்ச்-டிரேடட் ஃபண்டுகள்.

முதலீட்டு உதவிக்குறிப்புகள்

ஆரம்பிக்க சில முதலீட்டு உதவிக்குறிப்புகள் இங்கே உள்ளன, அவை முதலீடு செய்வதற்கு முன் மனதில் கொள்ளப்பட வேண்டும்.

- இலக்குகள் நிறுவு: வரவிருக்கும் காலகட்டத்தில் உங்களுக்கு எவ்வளவு பணம் தேவைப்படுகிறது என்பதற்கான இலக்குகளை அமைக்கவும். நீங்கள் நீண்ட கால அல்லது குறுகிய கால முதலீடுகளில் முதலீடு செய்ய வேண்டுமா, எவ்வளவு வருமானத்தை எதிர்பார்க்க வேண்டும் என்பதை உங்கள் மனதை நேராக அமைக்க இது உங்களை அனுமதிக்கும்.

- ஆராய்ச்சி மற்றும் போக்கு பகுப்பாய்வு: பங்குச் சந்தை எவ்வாறு இயங்குகிறது மற்றும் பல்வேறு வகையான கருவிகள் எவ்வாறு செயல்படுகின்றன (பங்கு, பத்திரங்கள், விருப்பங்கள், வழித்தோன்றல்கள், பரஸ்பர நிதிகள் போன்றவை) புரிந்துகொள்வதன் அடிப்படையில் உங்கள் ஆராய்ச்சியை சரியாகப் பெறுங்கள். மேலும், நீங்கள் முதலீடு செய்யத் தேர்ந்தெடுத்த பங்குகளின் விலை மற்றும் வருவாய் போக்குகளைப் பற்றி ஆராய்ச்சி செய்து பின்பற்றவும்.

- போர்ட்ஃபோலியோ உகப்பாக்கம்: உங்கள் நோக்கத்தை பூர்த்தி செய்யும் இலாகாக்களின் தொகுப்பிலிருந்து சிறந்த போர்ட்ஃபோலியோவைத் தேர்ந்தெடுக்கவும். குறைந்த ஆபத்தில் அதிகபட்ச வருவாயைக் கொடுக்கும் போர்ட்ஃபோலியோ ஒரு சிறந்த போர்ட்ஃபோலியோ ஆகும்.

- சிறந்த ஆலோசகர் / ஆலோசனை: உங்களை ஒரு நல்ல ஆலோசனை நிறுவனம் அல்லது தரகு நிறுவனமாகக் கண்டறியவும். உங்கள் முதலீட்டு நோக்கங்களை பூர்த்தி செய்வதற்காக, எங்கு, எப்படி முதலீடு செய்வது என்பது குறித்து அவர்கள் வழிகாட்டும் மற்றும் ஆலோசனை வழங்குவார்கள்.

- ஆபத்து சகிப்புத்தன்மை: விரும்பிய வருவாயைப் பெறுவதற்கு நீங்கள் எவ்வளவு ஆபத்தை பொறுத்துக்கொள்ள தயாராக இருக்கிறீர்கள் என்பதை அறிந்து கொள்ளுங்கள். இது உங்கள் குறுகிய கால மற்றும் நீண்ட கால இலக்குகளையும் சார்ந்துள்ளது. நீங்கள் குறுகிய காலத்தில் அதிக வருவாயை எதிர்பார்க்கிறீர்கள் என்றால், ஆபத்து அதிகமாகவும் நேர்மாறாகவும் இருக்கும்.

- ஆபத்தை வேறுபடுத்துங்கள்: கடன், பங்கு மற்றும் வழித்தோன்றல்களின் கலவையாக ஒரு போர்ட்ஃபோலியோவை உருவாக்கவும், இதனால் ஆபத்து பன்முகப்படுத்தப்படுகிறது. மேலும், இரண்டு பத்திரங்களும் ஒருவருக்கொருவர் முழுமையாக தொடர்புபடுத்தப்படவில்லை என்பதை உறுதிப்படுத்தவும்.

முதலீட்டு உத்திகளின் நன்மைகள்

முதலீட்டு உத்திகளின் சில நன்மைகள் பின்வருமாறு:

- முதலீட்டு உத்திகள் நேரம் மற்றும் எதிர்பார்க்கப்படும் வருமானத்தின் அடிப்படையில் பல்வேறு வகையான முதலீடுகள் மற்றும் தொழில்களில் முதலீடு செய்வதன் மூலம் போர்ட்ஃபோலியோவில் ஆபத்தை வேறுபடுத்த அனுமதிக்கின்றன.

- ஒரு போர்ட்ஃபோலியோ முதலீட்டாளர்களின் விருப்பங்களுக்கும் தேவைகளுக்கும் ஏற்ப ஒரு மூலோபாயம் அல்லது உத்திகளின் கலவையால் உருவாக்கப்படலாம்.

- மூலோபாய ரீதியாக முதலீடு செய்வது முதலீட்டாளர்கள் தங்கள் முதலீடுகளில் இருந்து அதிகபட்சத்தைப் பெற அனுமதிக்கிறது.

- முதலீட்டு உத்திகள் பரிவர்த்தனை செலவைக் குறைக்கவும் குறைந்த வரி செலுத்தவும் உதவுகின்றன.

முதலீட்டு உத்திகளின் வரம்புகள்

முதலீட்டு உத்திகளின் சில வரம்புகள் பின்வருமாறு:

- சராசரி முதலீட்டாளர்கள் சந்தையை விஞ்சுவது கடினம். முதலீடுகளிலிருந்து சராசரி வருவாயைப் பெறுவதற்கு, அவர்களுக்கு பல ஆண்டுகள் ஆகலாம், அதே நேரத்தில் தொழில்முறை முதலீட்டாளர்கள் வாரங்கள் அல்லது மாதங்களில் அதே வருவாயைப் பெறுவார்கள்.

- முதலீடு செய்வதற்கு முன்னர் நிறைய ஆராய்ச்சி, பகுப்பாய்வு மற்றும் வரலாற்றுத் தரவுகள் கருதப்பட்டாலும், பெரும்பாலான முடிவுகள் முன்கணிப்பு அடிப்படையில் எடுக்கப்படுகின்றன. சில நேரங்களில், முடிவுகள் மற்றும் வருமானம் எதிர்பார்த்தபடி இருக்கக்கூடாது மற்றும் முதலீட்டாளர்கள் தங்கள் இலக்குகளை அடைவதில் தாமதப்படுத்தக்கூடும்.

முடிவுரை

முதலீட்டு மூலோபாயம் இருப்பது மிகவும் முக்கியம். இது மோசமான இலாகாக்களை நிராகரிக்க உங்களுக்கு உதவும் மற்றும் வெற்றிக்கான வாய்ப்புகளை அதிகரிக்கும். நான் எவ்வளவு முதலீடு செய்ய விரும்புகிறேன் போன்ற சில அடிப்படை கேள்விகளை நீங்களே கேட்டுக்கொள்ளுங்கள். எனக்கு எவ்வளவு வருமானம் தேவை? எனது ஆபத்து சகிப்புத்தன்மை எவ்வளவு? எனது முதலீட்டு அடிவானம் என்னவாக இருக்கும்? நான் ஏன் முதலீடு செய்ய வேண்டியிருந்தது? முதலியன உங்கள் குறிக்கோள்களுடன் நீங்கள் தெளிவாக இருக்கிறீர்கள், உங்கள் முதலீடு குறித்து நீங்கள் எடுக்கும் சிறந்த முடிவு. எப்போதும் நல்ல வாய்ப்புகளைத் தேடுங்கள், ஒருபோதும் ஒரே நேரத்தில் முதலீடு செய்யாதீர்கள். ஒரு போர்ட்ஃபோலியோவை உருவாக்குவது என்பது செங்கல் மூலம் ஒரு வீடு செங்கல், பணத்தால் பணம் கட்டுவது போன்றது.