சிறந்த 15 கடன் ஆய்வாளர் நேர்காணல் கேள்விகள் மற்றும் பதில்கள்

சிறந்த கடன் ஆய்வாளர் நேர்காணல் கேள்விகள் மற்றும் பதில்கள்

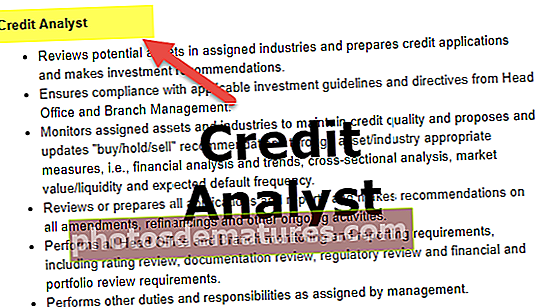

கடன் ஆய்வாளர்கள் தனிநபர் அல்லது ஒரு நிறுவனத்தின் கடன் தகுதியை அளவிடுவதன் மூலம் கடன் இடர் நிர்வாகத்தை எளிதாக்குகின்றனர். கடன் ஆய்வாளர்கள் பொதுவாக வங்கிகள், கிரெடிட் கார்டு நிறுவனங்கள், மதிப்பீட்டு முகவர் மற்றும் முதலீட்டு நிறுவனங்களால் பணியாற்றப்படுகிறார்கள்.

எங்கள் சிறந்த கடன் ஆய்வாளர் நேர்காணல் கேள்விகள் கீழே உள்ளன.

# 1 - கடன் பகுப்பாய்வு என்றால் என்ன?

கடன் பகுப்பாய்வு என்பது அபாயங்களை பகுப்பாய்வு செய்தல் மற்றும் அடையாளம் காண்பது, அதில் கடன் வழங்குவதற்கான சாத்தியக்கூறுகள் வங்கிகளால் காணப்படுகின்றன. வங்கிகள் தங்கள் வாடிக்கையாளர்களின் தரமான மற்றும் அளவு மதிப்பீட்டை செய்கின்றன.

# 2 - கடன் பகுப்பாய்வின் செயல்முறையை விளக்குங்கள்?

வரைபடத்திற்கு கீழே ஒட்டுமொத்த கடன் பகுப்பாய்வு செயல்முறையை தொகுக்கிறது.

# 3 - கடன் பகுப்பாய்வின் 5 சி கள் என்ன?

- எழுத்து - கடனைத் திருப்பிச் செலுத்துவதற்கான நிறுவனத்தின் நம்பகத்தன்மை குறித்த அகநிலை கருத்து இது.

- திறன் - 5 காரணிகளில் மிக முக்கியமானது, கடன் பெறுபவர் தனது முதலீடுகளால் கிடைக்கும் இலாபங்களிலிருந்து கடனைச் சேவையாற்றுவதற்கான திறனுடன் தொடர்புடையது.

- மூலதனம் - இதன் பொருள் கடன் வாங்குபவர் திட்டத்திற்கு எவ்வளவு பங்களித்திருக்கிறார் (விளையாட்டில் சொந்த தோல்)

- இணை (அல்லது உத்தரவாதங்கள்) - கடன் பெறுபவர் கடனளிப்பவருக்கு வழங்கும் பாதுகாப்பு, வசதியைப் பெறும் நேரத்தில் நிறுவப்பட்ட வருமானத்திலிருந்து திருப்பிச் செலுத்தப்படாவிட்டால் கடனைப் பொருத்தமாக இருக்கும்.

- நிபந்தனைகள் - கடனின் நோக்கம் மற்றும் வசதி அனுமதிக்கப்பட்ட விதிமுறைகள்.

# 4 - வட்டி பாதுகாப்பு விகிதம் என்றால் என்ன?

இது மிக முக்கியமான கடன் ஆய்வாளர் நேர்காணல் கேள்விகளில் ஒன்றாகும். ஒரு நிறுவனம் கடன் எடுக்கும்போது, அவர்கள் வட்டி செலுத்த வேண்டும். வட்டி பாதுகாப்பு விகிதம் நிறுவனம் தங்கள் வட்டி செலவுகளை எவ்வாறு செலுத்துவதில் எவ்வளவு திறனைக் காட்டுகிறது என்பதைக் காட்டுகிறது. நாம் செய்ய வேண்டியது, ஈபிஐடியை (வட்டி மற்றும் வரிகளுக்கு முந்தைய வருவாய்) வட்டி செலவில் பிரிப்பதுதான். அதிக விகிதம் சிறந்ததாக இருக்கும், இது வட்டி செலவுகளைச் செலுத்துவதற்கான நிறுவனத்தின் திறன் மற்றும் நேர்மாறாக இருக்கும்.

# 5 - ஒரு நிறுவனத்தை எவ்வாறு மதிப்பிடுவது?

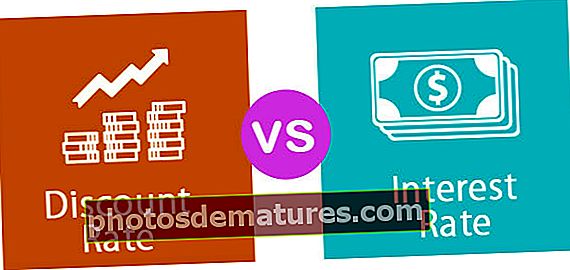

நிதி ஆய்வாளர்கள் ஒரு நிறுவனத்தை மதிக்க பல வழிகள் உள்ளன. மதிப்பீட்டின் மிகவும் பொதுவான முறைகள் தள்ளுபடி செய்யப்பட்ட பணப்புழக்கம் (டி.சி.எஃப்) முறை மற்றும் தொடர்புடைய மதிப்பீட்டு முறை. முதல் முறையில், இலவச பணப்புழக்கத்தைக் கண்டுபிடிக்க வேண்டும், அதன் அடிப்படையில், ஒரு வணிகத்தின் தற்போதைய மதிப்பைக் கண்டுபிடிப்போம். இரண்டாவது முறையில், ஒப்பிடக்கூடிய பிற நிறுவனங்களைப் பார்த்து, அவற்றின் அளவீடுகள் மற்றும் புள்ளிவிவரங்களைப் பயன்படுத்தி ஒரு முடிவுக்கு வருகிறோம்.

# 6 - வங்கிகள் குறிவைக்கும் ஒரு குறிப்பிட்ட கடன்-மூலதன விகிதம் உள்ளதா?

கடன்-மூலதன விகிதம் தொழில்துறையிலிருந்து தொழிலுக்கு வேறுபடக்கூடும் என்பதால், நியாயமான கடன்-மூலதன விகிதம் இல்லை.

- தொடக்கநிலைகளுக்கு, கடன் மிகவும் குறைவாக இருக்கும் அல்லது கிட்டத்தட்ட எதுவும் இல்லை. இதன் விளைவாக, தொடக்கங்களுக்கான கடன்-மூலதன விகிதம் 0-10% ஆக இருக்கும்.

- ஆனால் நீங்கள் சிறு வணிகங்களைப் பற்றி பேசினால், கடன் மூலதன விகிதம் 10-30% வரை அதிகமாக இருக்கும்.

- வங்கி அல்லது காப்பீட்டுத் தொழில்களைப் பற்றி நீங்கள் நினைத்தால், கடன் மிக அதிகமாக இருக்கும். இதன் விளைவாக, கடன்-மூலதன விகிதம் 70-90% ஆக இருக்கும். கடன்-மூலதன விகிதம் ஒரு முக்கியமான விகிதமாகும், ஆனால் பல முதலீட்டாளர்கள் / ஆய்வாளர்கள் கடன்-பங்கு விகிதத்தையும் பயன்படுத்துகின்றனர்.

# 7 - வழக்கமான கடன் பகுப்பாய்வு விகிதங்கள் யாவை?

இந்த கடன் ஆய்வாளர் நேர்காணல் கேள்வியை நீங்கள் எதிர்பார்க்க வேண்டும். வங்கிகள் தொடர்ந்து பயன்படுத்தும் சில சிறந்த விகிதங்கள் உள்ளன. கடன்-பங்கு விகிதம், வட்டி பாதுகாப்பு விகிதம், உறுதியான நிகர மதிப்பு விகிதம், நிலையான கட்டண பாதுகாப்பு விகிதம், கடன்-ஈபிஐடிடிஏ விகிதம், கடன்-மூலதன விகிதம் ஆகியவை மிகவும் பொதுவானவை. இந்த விகிதங்கள் வணிகங்களின் நிதி ஆரோக்கியத்தை எளிதில் சித்தரிக்க முடியும் என்பதால், வங்கிகள்தான் அதிகம் பயன்படுத்த வேண்டியவை.

# 8 - கடன் மதிப்பீட்டு முகவர் என்ன செய்கிறது?

நிலுவையில் உள்ள கடன்களைப் பார்த்து வணிகத்தின் கடன் தகுதியைப் புரிந்துகொள்ள கடன் முகவர் சந்தைக்கு உதவுகிறது. ஆனால் கடன் மதிப்பீட்டு நிறுவனங்களின் மதிப்பீடுகளை கண்மூடித்தனமாக நம்புவது விவேகமானதாக இருக்காது. அந்த நிறுவனத்திற்கு கடன் வழங்கலாமா வேண்டாமா என்பது குறித்து உறுதியாக இருக்க ஒவ்வொரு நிறுவனத்தின் ஆபத்து விவரத்தையும் பல கடன் நிறுவனங்களின் மதிப்பீடுகளையும் நாம் பார்க்க வேண்டும்.

# 9 - நீங்கள் ஒரு நிறுவனத்திற்கு கடன் கொடுக்க வேண்டுமா என்று உங்களுக்கு எப்படித் தெரியும்?

நான் பார்க்க வேண்டிய பல விஷயங்கள் உள்ளன.

- முதலாவதாக, கடந்த 5 ஆண்டுகளாக நான்கு நிதிநிலை அறிக்கைகளையும் பார்த்து, நிறுவனம் எவ்வாறு நிதி ரீதியாக செயல்பட்டு வருகிறது என்பதை பகுப்பாய்வு செய்யுங்கள்.

- மொத்த சொத்துக்களைப் பார்த்து, எந்த சொத்துக்களை பிணையமாகப் பயன்படுத்தலாம் என்பதைக் கண்டறியவும். நிறுவனம் தனது சொத்துக்களை எவ்வாறு பயன்படுத்துகிறது என்பதையும் நான் அறிந்து கொள்வேன்.

- அதன்பிறகு, பணப்புழக்கம் மற்றும் வெளிச்செல்லல் ஆகியவற்றைப் பாருங்கள், மொத்த கடன் மற்றும் வட்டி செலவினத்தை செலுத்த பணப்புழக்கம் போதுமானதா என்பதைப் பார்ப்போம்.

- மேலும், கடன் முதல் மூலதன விகிதம், கடன் முதல் பங்கு விகிதம், வட்டி பாதுகாப்பு விகிதம், ஈபிஐடிடிஏவுக்கான கடன் போன்ற அளவீடுகளை சரிபார்க்கவும்.

- நிறுவனத்தின் அனைத்து அளவீடுகளையும் சரிபார்க்கவும் வங்கியின் அளவுருக்கள்

- இறுதியாக, நிதி புள்ளிவிவரங்களை விட முற்றிலும் மாறுபட்ட ஒன்றை வெளிப்படுத்தக்கூடிய பிற தரமான காரணிகளைப் பாருங்கள்.

# 10 - கடன் பத்திரத்திற்கும் பத்திரத்திற்கும் என்ன வித்தியாசம்?

| கடன் பத்திரங்கள் | பத்திரங்கள் |

| குறுகிய கால மூலதனத்தை திரட்டுவதற்கு கடன் பத்திரங்கள் ஒரு குறிப்பிட்ட நோக்கத்தைக் கொண்டுள்ளன. இது பொதுவாக உடனடி செலவுகளைச் சந்திப்பதற்கோ அல்லது விரிவாக்கத்திற்காக செலுத்துவதற்கோ ஆகும். | அவை நீண்ட கால விரிவாக்க திட்டங்களுக்கு அரசாங்கமும் பெரிய நிறுவனமும் பயன்படுத்துகின்றன. |

| அவை பாதுகாப்பாக இல்லை | அவை மிகவும் பாதுகாப்பானவை. |

| ஒரு வருடத்திற்கும் குறைவாக இருக்கக்கூடிய குறுகிய காலத்திற்கு அவை வழங்கப்படலாம். | பத்திரங்கள் 5 ஆண்டுகள் முதல் 30 ஆண்டுகள் வரை நீண்ட காலத்திற்கு இருக்கும். |

‘அனைத்து கடன் பத்திரங்களும் பத்திரங்கள் ஆனால் எல்லா பத்திரங்களும் கடனீடுகள் அல்ல’ என்றும் கூறலாம்.

# 11 - டி.எஸ்.சி.ஆர் என்றால் என்ன?

டி.எஸ்.சி.ஆர் = நிகர இயக்க வருமானம் / மொத்த கடன் சேவை

டி.எஸ்.சி.ஆர் விகிதம் நிறுவனம் தனது கடன் தொடர்பான கடமைகளை அது உருவாக்கும் நிகர இயக்க வருமானத்துடன் ஈடுசெய்யும் திறன் கொண்டதா என்ற கருத்தை அளிக்கிறது.

- டி.எஸ்.சி.ஆர் <1 என்றால், இதன் பொருள், நிறுவனத்தின் நிகர இயக்க வருமானம் நிறுவனத்தின் கடன் தொடர்பான அனைத்து கடமைகளையும் ஈடுகட்ட போதுமானதாக இல்லை.

- டி.எஸ்.சி.ஆர்> 1 என்றால், அதன் கடன் தொடர்பான அனைத்து கடமைகளையும் ஈடுகட்ட போதுமான இயக்க வருமானத்தை நிறுவனம் உருவாக்குகிறது என்பதாகும்.

வ .12. ஒரு பத்திரத்தின் மதிப்பீடு எவ்வாறு தீர்மானிக்கப்படுகிறது?

பதில்: பத்திரத்தின் மதிப்பீடு கடன் தரத்தை குறிக்கிறது மற்றும் முதிர்ச்சியடைந்தவுடன் பத்திரத்தை எவ்வளவு வெற்றிகரமாக திருப்பிச் செலுத்த முடியும். பத்திரத்தை வெளியிடும் போது மதிப்பீடு காண்பிக்கப்படுவதால் இது ஒரு முக்கியமான அங்கமாகும், உடனடியாக வழங்கப்பட்ட கருவியின் தரம் குறித்து ஒரு படத்தை உருவாக்குகிறது. பிரபலமான மதிப்பீட்டு முகவர் நிறுவனங்கள்:

- ஸ்டாண்டர்ட் & புவர்ஸ்

- மூடிஸ்

- ஃபிட்ச்

- கிரிசில்

மதிப்பீடுகள் மேலும் ‘AAA +’, ‘AA’, ‘A’, ‘BBB +’ என வகைப்படுத்தப்படுகின்றன, மேலும் அந்தந்த மதிப்பீட்டு நிறுவனத்தால் வரையறுக்கப்பட்ட பிளவுபடுத்தலைப் பொறுத்து. அதிக மதிப்பீடு வழங்குபவரின் கோரிக்கையை திருப்பிச் செலுத்துவதற்கான நிகழ்தகவு மற்றும் குறைவாக இருக்கும். வழங்குபவர் தங்கள் நிதி நிலையின் வலிமையைக் குறிப்பிடுவதால் இந்த வழியில் அதிக பணம் கோரப்படலாம். மதிப்பீடுகள் உடனடியாக முதலீட்டாளருக்கு வழங்குபவரின் நிலை குறித்து ஒரு கருத்தைத் தருகின்றன.

# 13 - நிறுவனங்களுக்கான கடன் வசதிகள் என்ன?

இரண்டு வகையான கடன் வசதிகள் உள்ளன:

- குறுகிய கால கடன்கள், முக்கியமாக மூலதன தேவைகளுக்கு. குறுகிய கால கடன்களில் ஓவர் டிராஃப்ட், கடன் கடிதம், காரணி, ஏற்றுமதி கடன் மற்றும் பல உள்ளன.

- நீண்ட கால கடன்கள், கேபெக்ஸ் அல்லது கையகப்படுத்துதலுக்கு தேவை. இதில் வங்கி கடன்கள், குறிப்புகள், மெஸ்ஸானைன் கடன்கள், பத்திரமயமாக்கல் மற்றும் பாலம் கடன்கள் ஆகியவை அடங்கும்.

# 14 - உங்கள் மதிப்பீடு பாதுகாப்பானது அல்ல என்று கூறும் கடனை விரும்பும் நீண்ட கால வணிக வாடிக்கையாளரை எவ்வாறு கையாள்வீர்கள்?

இது தந்திரமான கடன் ஆய்வாளர் நேர்காணல் கேள்வி, ஏனெனில் இந்த கேள்வி உங்கள் வாடிக்கையாளர் சேவை திறனை புரிந்து கொள்ள முயற்சிக்கிறது, அதே நேரத்தில் ஒரு முரண்பட்ட சூழ்நிலையை நீங்கள் எவ்வளவு சிறப்பாக நிர்வகிக்கிறீர்கள். இந்த இரு முரண்பாடான நலன்களும் ஒரு நடுத்தர நிலையைக் கண்டறியும் வகையில் இந்த கேள்விக்கு நீங்கள் பதிலளிக்க வேண்டும்.

- முதலாவதாக, வாடிக்கையாளர் வணிகத்திற்கு முக்கியம் என்பதால், நீங்கள் கோரிக்கையை முற்றிலும் வேறுபட்ட முறையில் கையாள வேண்டும். சாதாரண சூழ்நிலைகளில், நீங்கள் கடன் விண்ணப்பத்தை நிராகரிக்கலாம், ஏனெனில் நீங்கள் உங்கள் மதிப்பீட்டை மதிப்பிடுவீர்கள், அதே நேரத்தில், வங்கியின் வாய்ப்பு குறித்து நீங்கள் சிந்திக்க வேண்டும். இந்த சூழ்நிலையில், நீங்கள் கடன் விண்ணப்பத்தை நிராகரிக்க மாட்டீர்கள், ஆனால் ஒரு நடுத்தர நிலத்தைக் கண்டுபிடிப்பீர்கள்.

- வங்கியை பாதிக்காத ஒரு சிறிய கடனை நீங்கள் அவருக்கு வழங்கலாம் மற்றும் மீதமுள்ள கடனுக்கு, மதிப்பீட்டை உள்ளடக்கிய ஒரு படிப்படியான முறையை நீங்கள் பரிந்துரைக்கிறீர்கள். நீங்கள் பல மில்லியன் டாலர் வாடிக்கையாளரை இழக்க நேரிடும் என்பதால், அதே நேரத்தில் வங்கியின் எதிர்காலத்தை நீங்கள் பணயம் வைக்க முடியாது என்பதால், இந்த சூழ்நிலையை கையாள இதுவே சிறந்த வழியாகும் என்று நான் நினைக்கிறேன்.

# 15 - கடன் ஆய்வாளர் என்ன திறன்களைக் கொண்டிருக்க வேண்டும்?

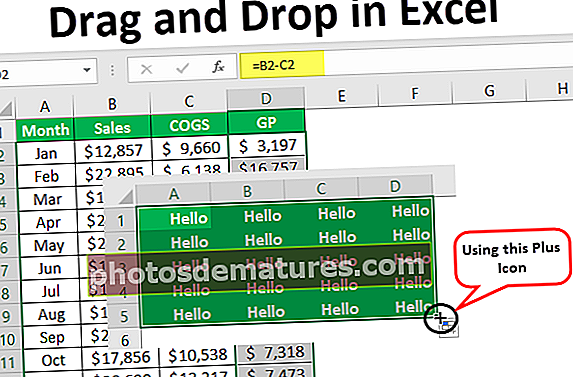

கடன் ஆய்வாளராக, உங்களுக்கு பல திறமைகள் இருக்கலாம். ஆனால் நீங்கள் மிகவும் நல்லவர்களை மட்டுமே பகிர்கிறீர்கள் என்பதை உறுதிப்படுத்திக் கொள்ளுங்கள். நீங்கள் கற்றுக்கொண்ட ஒன்றை நீங்கள் குறிப்பிட்டால், அதையும் குறிப்பிடவும். உங்களுக்கு ஏதாவது தெரியாது என்பதைக் கண்டுபிடிப்பதை விட நேர்மை விரும்பத்தக்கது. கடன் ஆய்வாளர்கள் விவரம் சார்ந்தவர்கள் மற்றும் கணக்கியல் மற்றும் நிதி திறன்களுடன் சிறந்தவர்கள். மேலும், அவை நிதி மாடலிங் மற்றும் எக்செல் இல் முன்னறிவிப்பதில் சிறந்தவை.

பரிந்துரைக்கப்பட்ட நேர்காணல் வழிகாட்டிகள்

இது கடன் ஆய்வாளர் நேர்காணல் கேள்விகளுக்கு வழிகாட்டியாக இருந்துள்ளது. சிறந்த கடன் ஆய்வாளர் நேர்காணல் கேள்விகள் மற்றும் நேர்காணலின் பட்டியலை வழங்க கூடுதல் உதவிக்குறிப்புகளுடன் பதில்களை இங்கே நாங்கள் உங்களுக்கு வழங்குகிறோம். மேலும் அறிய பின்வரும் நேர்காணல் வழிகாட்டிகளையும் நீங்கள் குறிப்பிடலாம் -

- எக்செல் நேர்காணல் கேள்விகள்

- மதிப்பீட்டு நேர்காணல் கேள்விகள்

- கார்ப்பரேட் நிதி நேர்காணல் கேள்விகள்

- ஹெட்ஜ் ஃபண்ட் நேர்காணலின் கேள்விகள் <