சந்தை ஆபத்து (வரையறை, எடுத்துக்காட்டுகள்) | சந்தை அபாயத்தின் முதல் 4 வகைகள்

சந்தை ஆபத்து என்றால் என்ன?

சந்தை ஆபத்து என்பது ஒரு முதலீட்டாளர் எதிர்கொள்ளும் ஆபத்து, முழு சந்தையையும் பாதிக்கும் காரணிகளிலிருந்து எழும் ஒரு நிதி உற்பத்தியின் சந்தை மதிப்பு குறைவதால் ஒரு குறிப்பிட்ட நிதிப் பொருளுக்கு மட்டும் அல்ல. பெரும்பாலும் முறையான ஆபத்து என்று அழைக்கப்படுபவர், பொருளாதாரம், அரசியல் சூழல், இயற்கை அல்லது மனிதனால் உருவாக்கப்பட்ட பேரழிவுகள் அல்லது மந்தநிலை ஆகியவற்றின் நிச்சயமற்ற தன்மையால் சந்தை ஆபத்து எழுகிறது, மேலும் அவை பாதுகாக்கப்படலாம், இருப்பினும், பல்வகைப்படுத்தலால் அகற்ற முடியாது.

சந்தை ஆபத்து வகைகள்

சந்தை அபாயத்தில் நான்கு முக்கிய வகைகள் உள்ளன.

# 1 - வட்டி வீத ஆபத்து

நடைமுறையில் மற்றும் நீண்ட கால வட்டி விகிதங்களில் அதிகரிப்பு மற்றும் குறைவு காரணமாக பாதுகாப்பின் மதிப்பு வீழ்ச்சியடையும் போது வட்டி வீத ஆபத்து ஏற்படுகிறது. இது ஒரு பரந்த காலமாகும், இது அடிப்படை ஆபத்து, மகசூல் வளைவு ஆபத்து, விருப்பங்கள் ஆபத்து மற்றும் மறுபயன்பாட்டு ஆபத்து போன்ற பல கூறுகளை உள்ளடக்கியது.

# 2 - அந்நிய செலாவணி ஆபத்து

உள்நாட்டு நாணயத்திற்கும் அந்நிய செலாவணிக்கும் இடையிலான மாற்று விகிதங்களில் ஏற்ற இறக்கங்கள் இருப்பதால் அந்நிய செலாவணி ஆபத்து எழுகிறது. இந்த அபாயத்தால் மிகவும் பாதிக்கப்படுவது MNC க்கள் புவியியல் முழுவதும் செயல்படுகின்றன மற்றும் அவற்றின் கொடுப்பனவுகள் வெவ்வேறு நாணயங்களில் வருகின்றன.

# 3 - பொருட்களின் விலை ஆபத்து

அந்நிய செலாவணி அபாயத்தைப் போலவே, கச்சா, தங்கம், வெள்ளி போன்ற பொருட்களின் விலையில் ஏற்ற இறக்கங்கள் இருப்பதால் பொருட்களின் விலை அபாயமும் எழுகிறது. இருப்பினும், அந்நிய செலாவணி அபாயத்தைப் போலல்லாமல், பொருட்களின் அபாயங்கள் பன்னாட்டு நிறுவனங்களை மட்டுமல்ல, விவசாயிகள் போன்ற சிறிய மக்களையும் பாதிக்கின்றன வணிக நிறுவனங்கள், வணிக வர்த்தகர்கள், ஏற்றுமதியாளர்கள் மற்றும் அரசாங்கங்கள்.

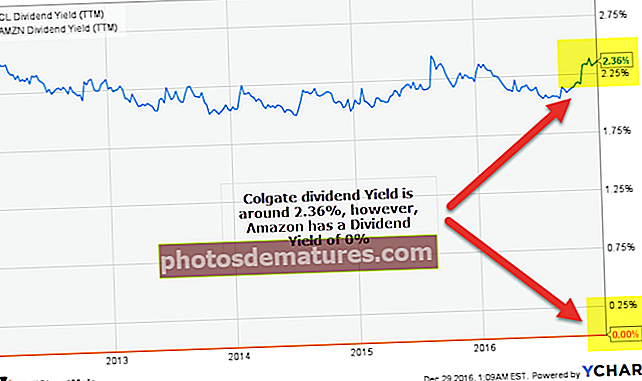

# 4 - பங்கு விலை ஆபத்து

சந்தை அபாயத்தின் கடைசி கூறு நிதி தயாரிப்புகளில் பங்கு விலைகளில் ஏற்பட்ட மாற்றத்தைக் குறிக்கும் பங்கு விலை ஆபத்து ஆகும். பொருளாதாரத்தில் ஏற்படும் எந்த மாற்றத்திற்கும் ஈக்விட்டி மிகவும் உணர்திறன் கொண்டிருப்பதால், பங்கு விலை ஆபத்து என்பது சந்தை அபாயத்தின் மிகப்பெரிய பகுதிகளில் ஒன்றாகும்.

சந்தை இடர் பிரீமியம் ஃபார்முலா

சந்தை சந்தை அபாயத்தை கணக்கிட பயன்படுத்தப்படும் ஒரு காரணி சந்தை ஆபத்து பிரீமியத்தை கணக்கிடுவது. வெறுமனே சந்தை ஆபத்து பிரீமியம் என்பது எதிர்பார்க்கப்படும் வருவாய் வீதத்திற்கும் நடைமுறையில் உள்ள ஆபத்து இல்லாத வருவாய் விகிதத்திற்கும் உள்ள வித்தியாசமாகும்.

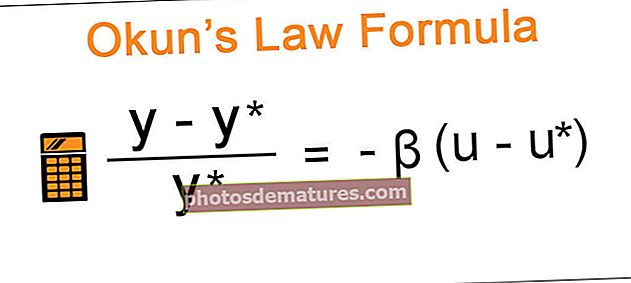

கணித ரீதியாக சந்தை ஆபத்து பிரீமியம் சூத்திரம் பின்வருமாறு:

சந்தை இடர் பிரீமியம் = எதிர்பார்க்கப்படும் வருவாய்-இடர்-இலவச விகிதம்

சந்தை ஆபத்து பிரீமியம் இரண்டு முக்கிய அம்சங்களைக் கொண்டுள்ளது-தேவைப்படும் குறிக்கப்பட்ட இடர் பிரீமியம் மற்றும் வரலாற்று பிரீமியம். இது எதிர்காலத்தில் முதலீட்டாளர் சமூகம் கொண்டிருக்கும் எதிர்பார்ப்புகளின் அடிப்படையில் அல்லது வரலாற்று வடிவங்களை அடிப்படையாகக் கொண்டது.

ஆபத்து இல்லாத விகிதம் எந்தவொரு ஆபத்தையும் எடுக்காமல் எதிர்பார்க்கப்படும் வருமானமாக வரையறுக்கப்படுகிறது. அமெரிக்க இறையாண்மை ஆபத்து கிட்டத்தட்ட பூஜ்ஜியமாக இருப்பதால் பெரும்பாலும் அமெரிக்க கருவூல வீதம் ஆபத்து இல்லாத வீதமாக குறிப்பிடப்படுகிறது.

சந்தை அபாயத்தின் எடுத்துக்காட்டு

ஒரு எடுத்துக்காட்டு எடுத்துக்கொள்வோம்.

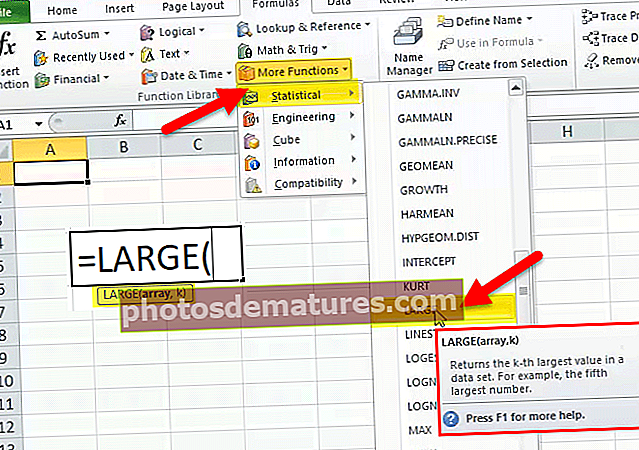

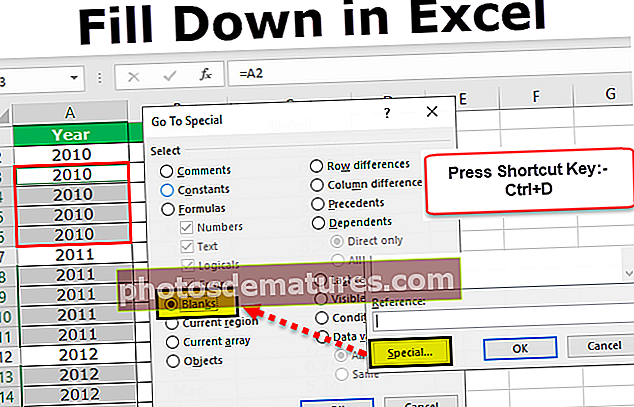

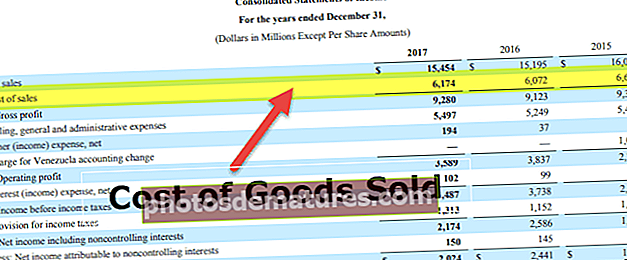

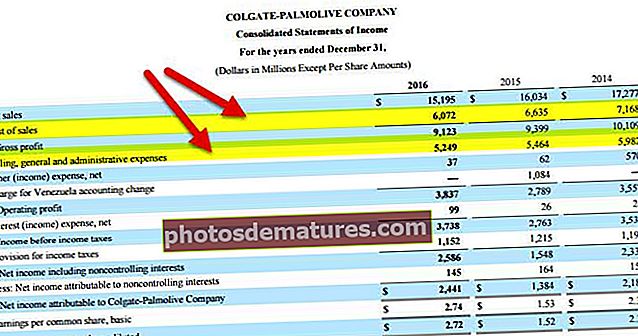

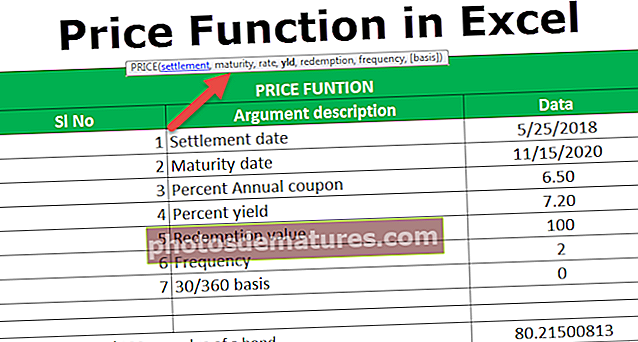

இந்த சந்தை இடர் எக்செல் வார்ப்புருவை இங்கே பதிவிறக்கம் செய்யலாம் - சந்தை இடர் எக்செல் வார்ப்புருஐடி முக்கிய நிறுவனமான ஹெச்பி உதாரணத்தைக் கருத்தில் கொள்வோம். ஒரு முதலீட்டாளர் பங்கு விலையுடன் தொடர்புடைய சந்தை ஆபத்து பிரீமியத்தை தற்போது $ 1000 எனக் கணக்கிட விரும்புகிறார். எதிர்பார்த்த வளர்ச்சியின் காரணமாக முதலீட்டாளர் பங்கு விலை 1100 டாலராக இருக்கும் என்று எதிர்பார்க்கலாம். எக்செல் இல் உள்ள கணக்கீடு பின்வருகிறது.

இடர் பிரீமியத்தின் கணக்கீடு இருக்கும் -

சந்தை இடர் பிரீமியம் = 11%

நன்மைகள்

சில நன்மைகள் பின்வருமாறு.

- பெரும்பாலும், நிதி தயாரிப்புகள் முதலீட்டாளர் சமூகத்திற்கு ஆக்கிரமிப்பு சந்தைப்படுத்தல் மூலமாகவும், அபாயங்கள் மற்றும் வீழ்ச்சிகளை முற்றிலுமாக புறக்கணித்து வளர்ச்சி பகுதியை மட்டுமே வழங்குவதன் மூலமும் விற்கப்படுகின்றன. பொருளாதார மந்தநிலையில், முதலீட்டாளர்கள் குறிப்பாக சில்லறை விற்பனையாளர்கள் சிக்கிக்கொண்டிருக்கும்போது, பொருளாதார விரிவாக்க சுழற்சிகளில் இத்தகைய தயாரிப்புகள் அதிகமாக வாங்கப்படுவதை நாங்கள் காண்கிறோம். சந்தை ஆபத்து மற்றும் அதன் கணக்கீடுகளின் கருத்தை முதலீட்டாளர் அறிந்திருந்தால், அவர்கள் நிதி தயாரிப்புகளை மிகச் சிறந்த முறையில் புரிந்துகொண்டு, அத்தகைய நிலையற்ற தன்மைகளுக்கு இது பொருந்துமா என்பதை அவர்கள் தீர்மானிக்க முடியும்.

- சந்தை ஆபத்து பிரீமியம், மேலே உள்ள எடுத்துக்காட்டில் விளக்கப்பட்டுள்ளபடி, முதலீட்டாளருக்கு உண்மையான வருவாய் விகிதத்தைக் கணக்கிட உதவுகிறது. நிதி தயாரிப்பு ஒரு இலாபகரமான வருவாயை வழங்குவதை அனுபவித்தாலும், முதலீட்டாளர் முதலீட்டை அது வழங்கும் உண்மையான வீதத்தின் அடிப்படையில் அளவிட வேண்டும். நடைமுறையில் உள்ள ஆபத்து இல்லாத வட்டி வீதத்தையும் பணவீக்க வீதத்தையும் கணக்கில் எடுத்துக்கொள்வதன் மூலம் இதைக் கணக்கிட முடியும்.

தீமைகள்

சில குறைபாடுகள் பின்வருமாறு.

- அவற்றை நாம் முற்றிலுமாக புறக்கணிக்க முடியாது. இது செலவு மற்றும் தீவிர கணக்கீடுகளுடன் வரும் ஹெட்ஜ் செய்ய முடியும். எந்த தரவை பகுப்பாய்வு செய்ய வேண்டும், எந்த தரவை வடிகட்ட வேண்டும் என்பதைப் புரிந்து கொள்ள முதலீட்டாளர் பொருத்தமாக இருக்க வேண்டும்.

- இது பொருளாதாரத்தில் மந்தநிலை அல்லது சுழற்சி மாற்றங்களுக்கு மிகவும் வாய்ப்புள்ளது. பதில் முழு சந்தையையும் ஒரே நேரத்தில் பாதிக்கும் என்பதால், பல்வகைப்படுத்தல் உதவாது என்பதால் நிர்வகிப்பது இன்னும் கடினம். கடன் அபாயத்தைப் போலல்லாமல், இது மிகவும் எதிர்மாறானது, இது அனைத்து சொத்து வகுப்புகளையும் பாதிக்கிறது.

முக்கிய புள்ளிகள்

- இது இடர் நிர்வாகத்தின் ஒரு முக்கிய பகுதியாகும். இது முழு சந்தையையும் ஒரே நேரத்தில் பாதிக்கும் என்பதால், ஒரு முதலீட்டாளர் ஒரு போர்ட்ஃபோலியோவை உருவாக்கும் போது சந்தை அபாயத்தை புறக்கணிப்பது ஆபத்தானது.

- ஒரு போர்ட்ஃபோலியோவின் அதிகபட்ச சாத்தியமான இழப்பை அளவிட அவை உதவுகின்றன. இங்கே இரண்டு முக்கிய கூறுகள் உள்ளன-கால அளவு மற்றும் நம்பிக்கை நிலை. சந்தை ஆபத்து பிரீமியத்தை கணக்கிட வேண்டிய கால அளவு என்பது முதலீட்டாளரின் ஆறுதல் மட்டத்தில் நம்பிக்கை அளவை அடிப்படையாகக் கொண்டது. 95% அல்லது 99% போன்ற% சொற்களில் இதை வெளிப்படுத்துகிறோம். நம்பிக்கை நிலை என்பது ஒரு முதலீட்டாளர் அல்லது போர்ட்ஃபோலியோ மேலாளர் எவ்வளவு ஆபத்தை எடுக்க முடியும் என்பதை தீர்மானிக்கிறது.

- இது ஒரு புள்ளிவிவரக் கருத்தாகும், எனவே அதன் கணக்கீடுகள் எண்ணிக்கையில் மிகவும் கனமானவை. கணக்கீட்டிற்குப் பயன்படுத்தப்படும் பல்வேறு கருவிகள் / வழிமுறைகள் - ஆபத்து எதிர்பார்க்கப்படும் பற்றாக்குறை, மாறுபாடு-கோவாரன்ஸ், வரலாற்று உருவகப்படுத்துதல் மற்றும் மான்டே கார்லோ உருவகப்படுத்துதல்.

- சந்தை ஆபத்து முழு முதலீட்டாளர் சமூகத்தையும் அவர்களின் நம்பகத்தன்மை அல்லது அவர்கள் செயல்படும் சொத்து வகுப்பைப் பொருட்படுத்தாமல் பாதிக்கும் என்பதால், இது உலகெங்கிலும் உள்ள கட்டுப்பாட்டாளர்களால் உன்னிப்பாகக் கவனிக்கப்படுகிறது. உண்மையில், கடந்த 25 ஆண்டுகளில், நாங்கள் 4 முக்கிய விதிமுறைகளையும் இன்னும் பல சிறிய மேம்பாடுகளையும் கண்டிருக்கிறோம். இந்த விதிகள் அல்லது ஆலோசனைகளுடன் வரும் முக்கிய ஒழுங்குமுறை அமைப்பு பாஸல் கமிட்டி. உறுப்பு நாடுகள் தங்களது வங்கி அமைப்புகளை மிகவும் வலுவானதாக மாற்றுவதற்காக இந்த விதிமுறைகளுக்கு ஏற்ப அல்லது கூடுதல் ஆய்வுகளைச் சேர்க்க சுதந்திரமாக உள்ளன.

முடிவுரை

இது எந்தவொரு போர்ட்ஃபோலியோவின் ஒருங்கிணைந்த பகுதியாகும். முதலீட்டாளர் முதலீட்டில் இருந்து எதிர்பார்க்கும் கூடுதல் வருவாய் காரணமாக இது எழுகிறது. ஹெட்ஜ் என்றால், இது சிறந்த முடிவுகளுக்கு வழிவகுக்கும் மற்றும் சந்தை கீழ்நோக்கிய சுழற்சிகளை அனுபவிக்கும் போது உங்கள் இழப்புகளைப் பாதுகாக்கும்.