வட்டி பாதுகாப்பு விகிதம் (பொருள், எடுத்துக்காட்டு) | விளக்குவது எப்படி?

வட்டி பாதுகாப்பு விகிதம் என்றால் என்ன?

வட்டி கவரேஜ் விகிதம் என்பது நிறுவனத்தின் வட்டி மற்றும் வரிகளுக்கு முன் தற்போதைய வருவாயுடன் ஒரு நிறுவனம் எத்தனை முறை தனது வட்டியை செலுத்த முடியும் என்பதை தீர்மானிக்க பயன்படும் விகிதமாகும், மேலும் நிறுவனம் எவ்வளவு எளிதாக வட்டி செலுத்த முடியும் என்பதைக் கணக்கிடுவதன் மூலம் நிறுவனத்தின் பணப்புழக்க நிலையை தீர்மானிக்க உதவுகிறது. அதன் நிலுவைக் கடன்.

பெரும்பாலான நிறுவனங்களில் கடன்கள் உள்ளன (நீண்ட கால மற்றும் குறுகிய கால), அதற்காக அவர்கள் வட்டி செலுத்த வேண்டும். நிறுவனம் வட்டி சரியான நேரத்தில் செலுத்த முடியுமா என்பதை முதலீட்டாளர்கள் சரிபார்க்க வேண்டும். மேலேயுள்ள அட்டவணையில் இருந்து நாம் காணக்கூடியபடி, நிசான் அதன் சகாக்களுடன் ஒப்பிடும்போது மிகவும் ஆரோக்கியமான வட்டி பாதுகாப்பு விகிதத்தைக் கொண்டுள்ளது - ஃபோர்டு மற்றும் டைம்லர்.

வட்டி பாதுகாப்பு விகிதம் ஒரு நிறுவனம் அதன் நிலுவையில் உள்ள கடன் / கடன்களுக்கு எவ்வளவு எளிதாக வட்டி செலுத்த முடியும் என்பதை தீர்மானிக்க உதவுகிறது. இது ஒரு என வகைப்படுத்தப்பட்டுள்ளது கடன் விகிதம் - இது நிதி அமைப்பு மற்றும் ஒரு நிறுவனம் எதிர்கொள்ளும் நிதி ஆபத்து பற்றிய பொதுவான கருத்தை அளிக்கிறது. இதை a என்றும் வகைப்படுத்தலாம் கடன் விகிதம் - இது அமைப்பு கரைப்பான் என்பதையும், திவால்நிலை தொடர்பான ஏதேனும் அச்சுறுத்தல்கள் உள்ளதா என்பதையும் புரிந்து கொள்ள உதவுகிறது.

திரு. பெஞ்சமின் கிரஹாம் (தி இன்டெலிஜென்ட் இன்வெஸ்டர் என்ற புகழ்பெற்ற புத்தகத்தின் ஆசிரியர் “பாதுகாப்பு விளிம்பின்” ஒரு பகுதியாக வட்டி பாதுகாப்பு விகிதத்தை கணக்கிட்டார். இந்த வார்த்தையை ஒரு பாலத்தின் பொறியியலுடன் ஒப்பிட்டு விளக்கினார். ஒரு பாலத்தின் கட்டுமானத்தில், இது சுமக்கக்கூடிய எடை 10,000 பவுண்டுகள் என அறிவிக்கப்படுகிறது, அதே நேரத்தில் அது கட்டப்பட்ட உண்மையான அதிகபட்ச எடை வரம்பு 30,000 பவுண்டுகள் ஆகும். இந்த கூடுதல் 20,000 பவுண்டுகள் பாதுகாப்பு விளிம்பு எதிர்பாராத சூழ்நிலைகளுக்கு இடமளிக்க. அதேபோல், ஒரு நிறுவனத்தின் வட்டி செலுத்துதல்களைப் பொறுத்தவரை ஐ.சி.ஆர் பாதுகாப்பின் விளிம்பைக் குறிக்கிறது.

ஒரு குறிப்பிட்ட அளவிற்கு, இந்த விகிதம் நிறுவனத்தின் நிதி ஸ்திரத்தன்மையை அல்லது அதன் கடன்களின் காரணமாக அது எதிர்கொள்ளக்கூடிய கஷ்டங்களை அளவிட உதவுகிறது.

ஈக்விட்டி மற்றும் கடன் ஆகியவை எந்தவொரு நிறுவனத்திற்கும் இரண்டு நிதி ஆதாரங்கள். வட்டி என்பது நிறுவனத்திற்கான கடன் செலவு. ஒரு நிறுவனம் இந்த செலவைச் செலுத்தக்கூடிய நிலையில் உள்ளதா என்பதை பகுப்பாய்வு செய்வது மிகவும் முக்கியம். எனவே, இது பங்குதாரர்களுக்கும் நிறுவனத்தின் கடன் வழங்குபவர்களுக்கும் மிகவும் முக்கியமான விகிதமாகும்.

வட்டி பாதுகாப்பு விகித சூத்திரம்

ஐ.சி.ஆர் ஒரு எளிய சூத்திரத்துடன் பின்வருமாறு கணக்கிடப்படுகிறது:

# 1 - ஈபிஐடியைப் பயன்படுத்துதல்

வட்டி பாதுகாப்பு விகிதம் = காலத்திற்கான ஈபிஐடி given கொடுக்கப்பட்ட காலகட்டத்தில் செலுத்த வேண்டிய மொத்த வட்டி

இங்கே, ஈபிஐடி என்பது வட்டி மற்றும் வரிக்கு முந்தைய வருவாயைக் குறிக்கிறது

பின்வரும் உதாரணத்தின் உதவியுடன் இந்த சூத்திரத்தை நன்கு புரிந்துகொள்வோம்.

| M / s உயர் வருவாய் லிமிடெட் | ||

| 01-ஜனவரி -2015 முதல் 31-டிசம்பர் -2015 வரையிலான வருவாய் அறிக்கையின் சுருக்கம் 01-ஜனவரி -2014 முதல் 31-டிசம்பர் -2014 வரையிலான காலத்திற்கான ஒப்பீட்டு வருவாய் அறிக்கை | ||

| விவரங்கள் | ஆண்டு | |

| 2015 | 2014 | |

| வருவாய்: | ||

| திட்ட ஆலோசனைக் கட்டணம் | $ 1,30,000 | $ 1,50,000 |

| ஆலோசனைக் கட்டணம் | $ 70,000 | $ 36,000 |

| மொத்த வருவாய் (அ) | $ 2,00,000 | $ 1,86,000 |

| செலவுகள்: | ||

| நேரடி செலவுகள் | $ 1,00,000 | $ 95,000 |

| விளம்பர செலவுகள் | $ 2,000 | $ 1,800 |

| கமிஷன் கட்டணம் | $ 1,140 | $ 600 |

| இதர செலவுகள் | $ 360 | $ 300 |

| தேய்மானம் | $ 8,300 | $ 8,600 |

| மொத்த இயக்க செலவுகள் (பி) | $ 1,11,800 | $ 1,06,300 |

| இயக்க வருமானம் (ஒரு கழித்தல் பி) | $ 88,200 | $ 79,700 |

| சேர்: பிற வருமானம் | $ 2,000 | $ 2,100 |

| குறைவாக: பிற செலவுகள் (ஏதேனும் இருந்தால்) | $ 100 | $ 76 |

| வட்டி மற்றும் வரிக்கு முந்தைய வருவாய் | $ 90,100 | $ 81,724 |

| குறைவாக: வட்டி | $ 9,200 | $ 8,000 |

| வரிக்கு முன் லாபம் | $ 80,900 | $ 73,724 |

| குறைவாக: வரி (@ 10% என்று கருதப்படுகிறது) | $ 8,090 | $ 7,372 |

| வரிக்குப் பிறகு லாபம் | $ 72,810 | $ 66,352 |

2015 ஆம் ஆண்டிற்கான ஐ.சி.ஆர் = $ 90,100 ÷, 200 9,200 = 9.99

2014 ஆம் ஆண்டிற்கான ஐ.சி.ஆர் = $ 81,724 ÷ $ 8,000 = 10.07

# 2 - ஈபிஐடிடிஏவைப் பயன்படுத்துதல்

மேலே உள்ள சூத்திரத்தின் ஒரு சிறிய மாறுபாடு என்னவென்றால், எந்தவொரு பணமில்லாத செலவுகளையும் ஈபிஐடி (ஈபிஐடிடிஏ) இல் சேர்ப்பது, பின்னர் ஐ.சி.ஆரைக் கணக்கிடுவது.

அதற்கான சூத்திரம் பின்வருமாறு:

வட்டி பாதுகாப்பு விகிதம் ஃபார்முலா = (காலத்திற்கான ஈபிஐடி + பணமில்லாத செலவுகள்) given கொடுக்கப்பட்ட காலகட்டத்தில் செலுத்த வேண்டிய மொத்த வட்டி.

பணமில்லாத செலவு என்பது பெரும்பாலான நிறுவனங்களுக்கு தேய்மானம் மற்றும் கடன் பெறுதல் ஆகும்.

இந்த சூத்திரத்தைப் புரிந்து கொள்ள, முதலில், பணமில்லாத செலவுகள் என்பதன் அர்த்தம் என்ன என்பதைப் புரிந்துகொள்வோம். பெயரே குறிப்பிடுவது போல, இவை கணக்கு புத்தகங்களில் செய்யப்பட்ட செலவுகள், ஆனால் இந்த செலவுகள் காரணமாக உண்மையான பணப்பரிமாற்றம் இல்லை. இதற்கு மிகச் சிறந்த எடுத்துக்காட்டு தேய்மானம். தேய்மானம் ஆண்டு அடிப்படையில் நிலையான சொத்துக்களின் உடைகள் மற்றும் கண்ணீரை அளவிடுகிறது, ஆனால் எந்தவொரு பணப்பரிமாற்றத்திற்கும் வழிவகுக்காது.

இந்த பணமல்லாத செலவுகளைச் சேர்ப்பதன் பின்னணியில் உள்ள தர்க்கம், புத்தக இலாபத்தின்படி மட்டுமல்லாமல், உண்மையான அர்த்தத்தில் வட்டி செலுத்துவதற்கு கிடைக்கக்கூடிய ஒரு நபரை அடைவது. இந்த செலவுகளை நாங்கள் சேர்த்தால், வட்டி பாதுகாப்பு விகிதம் நிச்சயமாக அதிகரிக்கும்.

மேற்கண்ட உதாரணத்தை எடுத்துக் கொண்டால்,

2015 ஆம் ஆண்டிற்கான ஐ.சி.ஆர் = ($ 90,100 + $ 8,300) ÷, 200 9,200 = 10.58

2014 ஆம் ஆண்டிற்கான ஐ.சி.ஆர் = ($ 81,724 + $ 8,600) ÷ $ 8,000 = 12.04

நிதி ஆய்வாளர்கள் முதல் சூத்திரம் அல்லது இரண்டாவது சூத்திரத்தைப் பயன்படுத்துகிறார்கள், இது மிகவும் பொருத்தமானது என்று அவர்கள் கருதுகிறார்கள்.

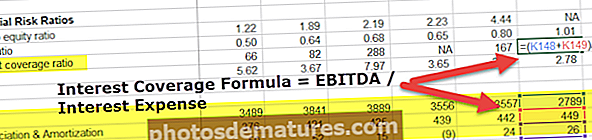

கோல்கேட்டின் வட்டி பாதுகாப்பு விகிதம் (ஈபிஐடிடிஏ முறையைப் பயன்படுத்தி)

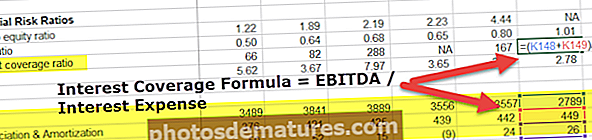

இப்போது கொல்கேட்டின் வட்டி பாதுகாப்பு விகிதத்தை கணக்கிடுவோம். இந்த எடுத்துக்காட்டில், நாங்கள் ஈபிஐடிடிஏ சூத்திரம் = ஈபிஐடிடிஏ / வட்டி செலவு (2 வது சூத்திரத்தைப் பயன்படுத்தி) பயன்படுத்துவோம்

- கோல்கேட் ஐ.சி.ஆர் = ஈபிஐடிடிஏ / வட்டி செலவு

- கோல்கேட்டில், வருமான அறிக்கையில் டெப் & கடன்தொகை செலவுகள் வழங்கப்படவில்லை. செயல்பாடுகள் பிரிவில் இருந்து பணப்புழக்கத்தில் இருப்பவர்களை நீங்கள் எளிதாகக் காணலாம்.

- மேலும், வட்டி செலவு என்பது வருமான அறிக்கையின் நிகர தொகை என்பதை நினைவில் கொள்க (வட்டி செலவு - வட்டி வருமானம்)

- நாம் கவனிக்கிறபடி, கோல்கேட்டின் வட்டி பாதுகாப்பு மிகவும் ஆரோக்கியமானது. இது கடந்த இரண்டு ஆண்டுகளாக 100x க்கும் அதிகமான வட்டி பாதுகாப்பு விகிதத்தை பராமரித்து வருகிறது.

- மேலும், 2013 ஆம் ஆண்டில், நிகர வட்டி செலவு எதிர்மறையாக இருந்தது (வட்டி செலவு - வட்டி வருமானம்). எனவே விகிதம் கணக்கிடப்படவில்லை.

வட்டி பாதுகாப்பு விகிதத்தின் விளக்கம்

வட்டி கவரேஜ் விகிதம் நிறுவனத்திற்கான ஒரு கடன் சோதனை. எளிமையான சொற்களில், நிறுவனத்தின் கொடுக்கப்பட்ட வருவாயுடன் எத்தனை முறை வட்டி செலுத்த முடியும் என்பதை விகிதம் அளவிடும். எனவே, அதிக விகிதம், சிறந்தது. அதிக விகிதம் என்றால் வட்டி செலுத்திய பின்னரும் நிறுவனத்திற்கு போதுமான இடையகம் உள்ளது. மேலேயுள்ள எடுத்துக்காட்டில், M / s High Earners Limited 2014 ஆம் ஆண்டிற்கான ஏறத்தாழ 10 ஐ.சி.ஆரைக் கொண்டுள்ளது. இதன் பொருள், வட்டிக்கு 9 மடங்கு மற்றும் அதற்கு மேல் செலுத்த வேண்டிய உண்மையான வட்டிக்கு மேல் 9 மடங்கு வட்டிக்கு செலுத்த போதுமான இடையகம் இருந்தது.

வேறு வார்த்தைகளில் கூறுவதானால், விகிதம் குறைவாக இருப்பதால், கடன் செலவைச் சுமக்க அமைப்புக்கு அதிக சுமை என்று ஒருவர் கூறலாம். விகிதம் 1.5 க்கு கீழே குறையும் போது, இது நிறுவனத்திற்கு ஒரு சிவப்பு எச்சரிக்கை என்று பொருள். அதன் வட்டி செலவுகளை ஈடுகட்ட முடியாது என்பதை இது குறிக்கிறது. 1.5 க்குக் கீழே உள்ள எதையும், அதன் கடன்களுக்கு வட்டி செலுத்த முடியாது. இந்த வழக்கில் இயல்புநிலைக்கு அதிக வாய்ப்புகள் உள்ளன. அனைத்து கடன் வழங்குநர்களும் தங்கள் முதலீடு செய்த மூலதனத்தைப் பற்றி மிகவும் எச்சரிக்கையாக இருப்பதால், நிறுவனத்தின் நல்லெண்ணத்தில் இது மிகவும் எதிர்மறையான தாக்கத்தை ஏற்படுத்தக்கூடும், மேலும் எந்தவொரு வருங்கால கடன் வழங்குநர்களும் வாய்ப்பிலிருந்து வெட்கப்படுவார்கள்.

மேலும், நிறுவனம் வட்டி செலுத்த முடியாவிட்டால், அது அதிக கடன் வாங்குவதற்கு முடிவடையும். இது பொதுவாக நிலைமையை மோசமாக்குகிறது மற்றும் நிறுவனம் அதன் வட்டி செலவை ஈடுசெய்ய அதிக கடன் வாங்குவதைத் தொடரும்.

இப்போது, வட்டி பாதுகாப்பு விகிதம் உண்மையில் 1 க்குக் கீழே இருந்தால் என்ன ஆகும்? இந்த வழக்கில், நிறுவனம் போதுமான வருவாயை ஈட்டவில்லை என்று அர்த்தம், அதனால்தான் செலுத்த வேண்டிய மொத்த வட்டி விட அதிகம் வட்டி மற்றும் வரிக்கு முன் வருவாய். இது இயல்புநிலையின் வலுவான குறிகாட்டியாகும். இது பெரும்பாலும் திவால்நிலைக்குள்ளாகும் அபாயத்திற்கு வழிவகுக்கிறது.

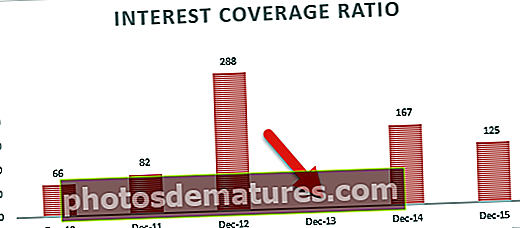

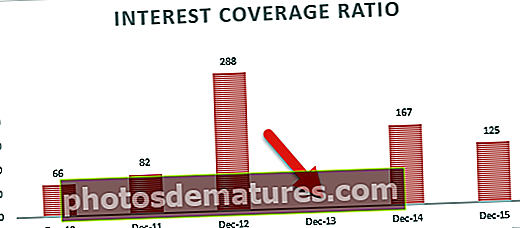

கீழே உள்ள வரைபடத்தைப் பாருங்கள். கனடிய இயற்கை ஐ.சி.ஆர் இப்போது -0.91x (0 க்கும் குறைவாக) உள்ளது. அத்தகைய நிலைப்பாடு நிறுவனத்திற்கு நல்லதல்ல, ஏனெனில் அதன் வட்டி செலவைச் செலுத்த அவர்களுக்கு போதுமான வருவாய் இல்லை.

மூல: ycharts

பெரும்பாலான சந்தர்ப்பங்களில், குறைந்தபட்ச வட்டி பாதுகாப்பு விகிதம் 2.5 முதல் 3 வரை இருக்க வேண்டும். இது ஒரு சிவப்புக் கொடியைத் தூண்டாமல் இருக்க போதுமானது. இருப்பினும், ஒரு நிறுவனம் அதிக விகிதத்தை பராமரிக்க வேண்டிய பல நிகழ்வுகள் இருக்கலாம், அவை:

- அதிக விகிதத்தை பராமரிக்க நிர்வாகம் கட்டாயப்படுத்திய ஒரு வலுவான உள் கொள்கை;

- அதிக விகிதத்தை பராமரிக்க நிறுவனத்தின் பல்வேறு கடன் வாங்குபவர்களின் ஒப்பந்தத் தேவையும் இருக்கலாம்.

மேலும், வெவ்வேறு தொழில்கள் ஐ.சி.ஆரின் வேறுபட்ட ஏற்றுக்கொள்ளத்தக்க தன்மையைக் கொண்டிருக்கலாம். பொதுவாக, அடிப்படை பயன்பாடுகள் போன்ற விற்பனை நிலையானதாக இருக்கும் தொழில்கள் குறைந்த வட்டி பாதுகாப்பு விகிதத்துடன் செய்ய முடியும். ஏனென்றால், அவர்கள் ஒப்பீட்டளவில் நிலையான ஈபிஐடியைக் கொண்டுள்ளனர், மேலும் கடினமான காலங்களில் கூட அவர்களின் ஆர்வத்தை எளிதில் மறைக்க முடியும்.

அதேசமயம், தொழில்நுட்பம் போன்ற ஏற்ற இறக்கமான விற்பனையைக் கொண்டிருக்கும் தொழில்கள் ஒப்பீட்டளவில் அதிக விகிதத்தைக் கொண்டிருக்க வேண்டும். இங்கே, ஈபிஐடி விற்பனைக்கு ஏற்ப ஏற்ற இறக்கமாக இருக்கும், மேலும் பணப்புழக்கத்தை நிர்வகிப்பதற்கான சிறந்த வழி, அதிக விகிதத்தை பராமரிப்பதன் மூலம் இடையக பணத்தை வைத்திருப்பது.

இந்த விகிதத்தைப் பற்றி கவனிக்க வேண்டிய மற்றொரு சுவாரஸ்யமான விஷயம் என்னவென்றால், அதிக ஈபிஐடி அதிக ஐ.சி.ஆருக்கு ஆதாரம் அல்ல. இரண்டு வருட வருவாயின் மேலே உள்ள ஒப்பீட்டு பகுப்பாய்விலிருந்து M / s உயர் வருவாய் லிமிடெட், நாம் அதை முடிக்க முடியும். 2014 ஆம் ஆண்டு குறைந்த லாபத்தைக் கொண்டுள்ளது, ஆனால் இன்னும், 2015 ஆம் ஆண்டை ஒப்பிடும்போது அதன் வட்டி செலவைச் செலுத்துவது சற்று சிறந்த நிலையில் உள்ளது. 2014 ஆம் ஆண்டில் இலாபம் குறைவாக இருந்தபோதிலும், வட்டி ஆண்டு குறைவாகவும் உள்ளது, எனவே அதிக வட்டி பாதுகாப்பு விகிதம்.

பயன்

- இந்த விகிதத்தின் போக்கு பகுப்பாய்வு நிறுவனத்தின் வட்டி செலுத்துதல்கள் மற்றும் இயல்புநிலைகள் ஏதேனும் இருந்தால் அதன் ஸ்திரத்தன்மை குறித்த தெளிவான படத்தைக் கொடுக்கும். எடுத்துக்காட்டாக, வட்டி பாதுகாப்பு விகிதம் ஆண்டு அடிப்படையில் ஏற்ற இறக்கத்துடன் இருக்கும் ஒரு நிறுவனத்துடன் ஒப்பிடும்போது, 5 ஆண்டுகளில் நிலையான ஐ.சி.ஆரைக் கொண்ட நிறுவனம் ஒப்பீட்டளவில் எளிமையானது.

| நிறுவனம் ஏ | 2015 | 2014 | 2013 | 2012 | 2011 |

| வட்டி மற்றும் வரிக்கு முந்தைய வருவாய் | $ 12,000 | $ 10,000 | $ 8,000 | $ 6,000 | $ 4,000 |

| ஆர்வம் | $ 1,150 | $ 950 | $ 800 | $ 660 | $ 450 |

| வட்டி பாதுகாப்பு விகிதம் | 10.43 | 10.53 | 10.00 | 9.09 | 8.89 |

| நிறுவனம் பி | 2015 | 2014 | 2013 | 2012 | 2011 |

| வட்டி மற்றும் வரிக்கு முந்தைய வருவாய் | $ 12,000 | $ 10,000 | $ 8,000 | $ 6,000 | $ 4,000 |

| ஆர்வம் | $ 8,000 | $ 5,500 | $ 4,000 | $ 4,100 | $ 3,500 |

| வட்டி பாதுகாப்பு விகிதம் | 1.50 | 1.82 | 2.00 | 1.46 | 1.14 |

மேலே உள்ள ஐ.சி.ஆரிலிருந்து, கம்பெனி ஏ அதன் வட்டி பாதுகாப்பு விகிதத்தை சீராக அதிகரித்துள்ளது மற்றும் கடனுதவி மற்றும் வளர்ச்சியின் அடிப்படையில் நிலையானதாகத் தோன்றுகிறது. அதே நேரத்தில், கம்பெனி பி மிகக் குறைந்த விகிதத்தைக் கொண்டுள்ளது, மேலும், விகிதத்தில் ஏற்ற தாழ்வுகளும் உள்ளன. நிறுவனம் B நிலையானது அல்ல என்பதையும், எதிர்காலத்தில் பணப்புழக்க சிக்கல்களை எதிர்கொள்ளக்கூடும் என்பதையும் இது குறிக்கிறது.

- குறுகிய கால / நீண்ட கால கருவிகள் மூலம் கடன் வழங்குவதற்கு முன், கடன் வழங்குநர்கள் பட்ஜெட் செய்யப்பட்ட தரவுகளின் வட்டி பாதுகாப்பு விகிதத்தை மதிப்பீடு செய்யலாம் மற்றும் நிறுவனத்தின் கடன் தகுதியை மதிப்பீடு செய்யலாம். அதிக விகிதம் கடன் வழங்குநர்கள் பார்ப்பார்கள்.

- முதலீட்டாளர்கள், கடன் வழங்குநர்கள், பணியாளர்கள் போன்ற பிற பங்குதாரர்களுக்கு சரியான நேரத்தில் முடிவுகளை எடுக்க ஐ.சி.ஆர் ஒரு நல்ல குறிகாட்டியாகும்.

கம்பெனி ஏ மற்றும் கம்பெனி பி ஆகியவற்றின் மேற்கூறிய எடுத்துக்காட்டுகளை எடுத்துக்கொண்டால், ஒரு ஊழியர் தனது வேலை பாதுகாப்பை உறுதி செய்வதற்காக கம்பெனி பி ஐ விட கம்பெனி ஏ நிறுவனத்தில் பணியாற்ற விரும்புவார். அதே வழியில், ஒரு முதலீட்டாளர் பி நிறுவனத்தில் பணத்தை முதலீடு செய்திருந்தால், அவர் தனது முதலீடுகளை திரும்பப் பெற விரும்பலாம், மேற்கண்ட போக்கு பகுப்பாய்வைக் குறிப்பிடுகிறார்.

வரம்புகள்

மற்ற நிதி விகிதங்களைப் போலவே, இந்த விகிதமும் அதன் சொந்த வரம்புகளைக் கொண்டுள்ளது. சில வரம்புகள் பின்வருமாறு:

- ஒரு குறிப்பிட்ட காலத்திற்கான விகிதத்தைப் பார்ப்பது நிறுவனத்தின் நிலையைப் பற்றிய உண்மையான படத்தை உங்களுக்கு வழங்காது, ஏனெனில் விகிதத்தை மறைக்க / சிதைக்கக்கூடிய பருவகால காரணிகள் இருக்கலாம்.

எடுத்துக்காட்டாக, ஒரு குறிப்பிட்ட காலகட்டத்தில், நிறுவனம் ஒரு புதிய தயாரிப்பு அறிமுகத்தின் காரணமாக விதிவிலக்கு வருவாயைக் கொண்டுள்ளது, இது ஏற்கனவே அரசாங்கம் முன்னோக்கிச் செல்வதால் தடைசெய்யப்பட்டுள்ளது. இந்த காலகட்டத்தில் மட்டுமே வட்டி பாதுகாப்பு விகிதத்தைப் பார்த்தால், நிறுவனம் சிறப்பாக செயல்படுகிறது என்ற எண்ணத்தைத் தரக்கூடும். இருப்பினும், இந்த விகிதம் அடுத்த காலகட்டத்துடன் ஒப்பிடப்பட்டால், அது முற்றிலும் மாறுபட்ட படத்தைக் காட்டக்கூடும்.

- விகிதத்தின் ஒரு முக்கிய குறைபாடு என்னவென்றால், இந்த விகிதம் நிறுவனத்திற்கு வரிச் செலவின் விளைவைக் கருத்தில் கொள்ளாது. வட்டி மற்றும் வரிக்கு முந்தைய வருவாய்க்குப் பிறகு வருமான வரி செலவு கழிக்கப்படுகிறது. வரி நிறுவனத்தின் பணப்புழக்கத்தை பாதிக்கிறது, மேலும் இது சிறந்த முடிவுகளுக்கு வருவதற்கான விகிதத்தின் எண்ணிக்கையிலிருந்து கழிக்கப்படலாம்.

- நிதி அறிக்கைகளைத் தயாரிக்கும் போது பின்பற்றப்படும் கணக்கியலில் நிலைத்தன்மைக் கொள்கை கடந்த கால போக்குகளை பகுப்பாய்வு செய்வதிலும், ஐ.சி.ஆரைக் கணக்கிடும்போது தொழில்துறை சகாக்களை ஒப்பிடுவதிலும் ஒரு முக்கியமான காரணியாக இருக்கலாம்.

இந்த விகிதத்தைப் பயன்படுத்த சிறந்த வழி

நிதி விகிதங்களைப் பயன்படுத்துவதற்கான சிறந்த வழி, ஒரு குறிப்பிட்ட நேரத்தில் விகிதங்களின் குடையைப் பயன்படுத்துவது. நிதி அறிக்கைகள் திறம்பட பகுப்பாய்வு செய்ய வட்டி பாதுகாப்பு விகிதத்துடன் பண விகிதம், விரைவான விகிதம், தற்போதைய விகிதம், கடன்-பங்கு விகிதம், விலை வருவாய் விகிதம் போன்ற பல நிதி விகிதங்கள் பயன்படுத்தப்பட வேண்டும். இந்த விகிதங்களின் நன்மைகளை அதிகரிக்கவும், அதே நேரத்தில், அவற்றின் வரம்புகளைக் குறைக்கவும் இது உதவுகிறது.

தொழில் உதாரணம்

2015-16 நிதியாண்டிற்கான ஒரு சில முக்கிய தொலைத் தொடர்புத் துறை வீரர்களின் லாபம் மற்றும் இழப்பு கணக்கியலின் சாறு பின்வருமாறு

| விவரங்கள் | ஐடியா செல்லுலார் | பாரதி ஏர்டெல் | டாடா கம் |

| (ரூபாய் கோடியில் உள்ள அனைத்து தொகைகளும்) | |||

| வருமானம் | |||

| விற்பனை விற்றுமுதல் | 35816.55 | 60300.2 | 4790.32 |

| வேறு வருமானம் | 183.44 | 805.7 | -89.6 |

| மொத்த வருமானம் (அ) | 35999.99 | 61105.9 | 4700.72 |

| செலவு | |||

| மூல பொருட்கள் | 0 | 51.6 | 20.77 |

| சக்தி மற்றும் எரிபொருள் செலவு | 2460.36 | 4038.7 | 83.56 |

| பணியாளர் செலவு | 1464.44 | 1869.3 | 789.65 |

| பிற உற்பத்தி செலவுகள் | 18708.9 | 15074.7 | 1828.73 |

| இதர செலவுகள் | 1358.59 | 16929.7 | 896.76 |

| மொத்த செலவுகள் (பி) | 23992.29 | 37964 | 3619.47 |

| தேய்மானம், வட்டி மற்றும் வரிக்கு முன் லாபம் (எ - பி) | 12007.7 | 23141.9 | 1081.25 |

| குறைவாக: தேய்மானம் | 6199.5 | 9543.1 | 745.56 |

| வட்டி மற்றும் வரிக்கு முன் வருவாய் | 5808.2 | 13598.8 | 335.69 |

| ஆர்வம் | 1797.96 | 3559 | 20.45 |

| வட்டி பாதுகாப்பு விகிதம் | 3.23 | 3.82 | 16.42 |

மேற்கூறிய மூன்று நிறுவனங்களின் விகிதத்தை ஒப்பிட்டுப் பார்த்தால், டாடா கம்யூனிகேஷன் அதன் அனைத்து வட்டி கடன்களையும் செலுத்த போதுமான இடையகப் பணத்தை வைத்திருப்பதை நாம் எளிதாகக் காணலாம், ஆனால் அதே நேரத்தில், அது லாபத்தைக் கொண்டுள்ளது, இது மற்ற இரண்டு நிறுவனங்களை விட கணிசமாகக் குறைவாக உள்ளது.

மறுபுறம், ஐடியா மற்றும் பாரதி ஏர்டெல் இரண்டும் குறைந்த பக்கத்தில் விகிதங்களைக் கொண்டிருக்கின்றன, ஆனால் சிவப்புக் கொடியை உயர்த்தும் அளவுக்கு குறைவாக இல்லை. அதிக ஸ்திரத்தன்மை மற்றும் பாதுகாப்பைப் பார்க்கும் ஒரு விவேகமான முதலீட்டாளர் டாடா கம்யூனிகேஷன்களைத் தேர்வுசெய்யலாம், அதேசமயம் சற்று அதிக ஆபத்து எடுக்க விரும்பும் முதலீட்டாளர்கள் அதிக லாப நிறுவனங்களுடன் செல்வார்கள், ஆனால் பாரதி ஏர்டெல் போன்ற குறைந்த வட்டி பாதுகாப்பு விகிதங்கள்.

பயனுள்ள இடுகை

- நிதி திறன் என்றால் என்ன?

- இயக்க திறன் எடுத்துக்காட்டு

- ஈவுத்தொகை செலுத்துதல் விகித பகுப்பாய்வு

- மூலதன கியரிங் விகிதம் என்றால் என்ன? <