மொழிபெயர்ப்பு ஆபத்து (வரையறை, எடுத்துக்காட்டுகள்) | மொழிபெயர்ப்பு ஆபத்து நிறுவனத்தை எவ்வாறு பாதிக்கிறது?

மொழிபெயர்ப்பு ஆபத்து என்றால் என்ன?

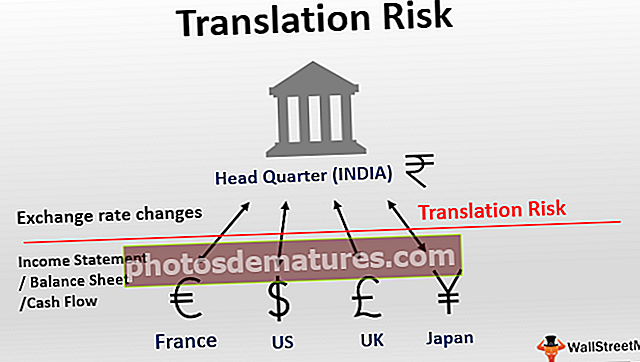

மொழிபெயர்ப்பு ஆபத்து என்பது பரிமாற்ற வீத மாற்றங்கள் காரணமாக நிறுவனத்தின் நிதி நிலையில் (சொத்துக்கள், பொறுப்புகள், பங்கு) மாற்றுவதற்கான ஆபத்து மற்றும் உள்நாட்டு நாணயத்தில் வெளிநாடுகளில் இயங்கும் பல துணை நிறுவனங்களின் ஒருங்கிணைந்த நிதி அறிக்கைகளைப் புகாரளிக்கும் போது பொதுவாகக் காணப்படுகிறது.

இதன் விளைவு முக்கியமாக சர்வதேச பரிவர்த்தனைகளில் தங்கள் வாடிக்கையாளர் மற்றும் சப்ளையர் தளத்தின் காரணமாக வேண்டுமென்றே செயல்படும் பன்னாட்டு நிறுவனங்களில் உள்ளது. இந்த சூழ்நிலையில் மொழிபெயர்ப்பு ஆபத்து என்பது ஒவ்வொரு ஆண்டும் நிதிநிலை அறிக்கைகளில் பதிவு செய்யப்பட வேண்டிய தொடர்ச்சியான நிகழ்வு போன்றது. கூடுதலாக, இது வெளிநாட்டு நாணயத்தில் சொத்துக்களைக் கொண்ட நிறுவனங்களையும் பாதிக்கிறது மற்றும் உள்நாட்டு நாணயத்தில் உணரப்பட வேண்டும் அல்லது தெரிவிக்கப்பட வேண்டும். இது பெரும்பாலும் ஒரு முறை நிகழ்வு மற்றும் சரியான கணக்கியல் நடைமுறைகளை செயல்படுத்த வேண்டும், இல்லையெனில் அது சட்டரீதியான இடையூறுகளுக்கு வழிவகுக்கும்.

நாணய ஏற்ற இறக்கங்களை கணிப்பது கடினம் என்பதால், மொழிபெயர்ப்பு ஆபத்து கணிக்க முடியாதது, இது புகாரளிப்பது மிகவும் சிக்கலானது, எனவே ஒழுங்குமுறை அமைப்புகளால் உன்னிப்பாக கவனிக்கப்படுகிறது. மொழிபெயர்ப்பு ஆபத்து பரிவர்த்தனை அபாயத்திலிருந்து வேறுபட்டது, இது நாணய ஏற்ற இறக்கம் ஆபத்து காரணமாக நிறுவனத்தின் பணப்புழக்கத்தை பாதிக்கிறது.

மொழிபெயர்ப்பு அபாயத்தின் எடுத்துக்காட்டு

மொழிபெயர்ப்பு ஆபத்து மற்றும் இது நிறுவனங்களை எவ்வாறு பாதிக்கிறது என்பதற்கான எளிய எடுத்துக்காட்டைக் கருத்தில் கொள்வோம். இங்கிலாந்து மற்றும் அமெரிக்க புவியியலில் இயங்கும் பல தேசிய நிறுவனத்தைக் கவனியுங்கள். செயல்படுவதன் மூலம், நிறுவனம் இரு நாடுகளிலும் சொத்துக்கள் மற்றும் பொறுப்புகளைக் கொண்டுள்ளது.

இந்த நிறுவனத்தின் அமெரிக்க அலுவலகம் $ 10,000 இயக்க இழப்பை சந்திக்கிறது என்று வைத்துக் கொள்வோம். இருப்பினும், அதே அறிக்கையிடல் காலத்தில் இங்கிலாந்து பிரிவு 8,000 டாலர் நிகர லாபத்தை ஈட்டுகிறது. இப்போது டாலர் மற்றும் பவுண்டின் மாற்று விகிதம் 0.80 ஆக இருப்பதால், நிறுவனம் எந்த இழப்பையும் லாபத்தையும் ஈட்டாது.

அமெரிக்க கிளையில் ஏற்பட்ட இழப்பால் இங்கிலாந்தில் அதன் லாபம் ரத்து செய்யப்பட்டுள்ளது. இதுவரை மிகவும் நல்ல. இப்போது பெற்றோர் நிறுவனம் இந்த புள்ளிவிவரங்கள் அனைத்தையும் ஒருங்கிணைத்து இடைக்கால அறிக்கைகளைத் தயாரிப்பதற்கு முன்பு, பெரிய பொருளாதார சூழ்நிலைகளில் மாற்றம் உள்ளது.

ப்ரெக்ஸிட் விவாதங்கள் தீவிரமடைந்துள்ளன, இது பவுண்ட் ஸ்டெர்லிங் விலையை பாதித்துள்ளது. இதேபோல், மத்திய கிழக்கில் அமெரிக்காவிற்கும் ஈரானுக்கும் இடையிலான பொருளாதார பதட்டங்கள் காரணமாக, கச்சா விலை மற்றும் டாலர் விலை ஏற்ற இறக்கத்துடன் உள்ளன. இந்த காட்சிகள் டாலர் பவுண்டு பரிமாற்ற வீதத்தை .80 முதல் 1.0 வரை மாற்ற வழிவகுக்கிறது.

இங்கிலாந்து பிரிவில் கிடைத்த லாபம் காரணமாக ரத்து செய்யப்பட்ட இலாபம் திடீரென்று மிகச் சிறியதாக மாறியது, இது பெற்றோர் நிறுவனத்திற்கு நிகர லாபத்திற்கு வழிவகுத்தது. கீழேயுள்ள அட்டவணை இரண்டு காட்சிகளையும் சுருக்கமாகக் கூறுகிறது.

இது திறம்பட அர்த்தம் என்னவென்றால், உணரப்பட்ட நேரத்தில் லாபம் / இழப்பு இல்லை என்றாலும், நாணய ஏற்ற இறக்கங்கள் காரணமாக காட்சிகள் மாறிவிட்டதால் இப்போது நிறுவனம் இழப்பைப் புகாரளிக்க வேண்டும். கற்பனையானது என்றாலும், இது மொழிபெயர்ப்பு ஆபத்துக்கான எளிய எடுத்துக்காட்டுகளில் ஒன்றாகும்.

மொழிபெயர்ப்பு அபாயத்தில் மாற்றம் குறித்து கவனிக்க வேண்டிய முக்கிய புள்ளிகள்

- மொழிபெயர்ப்பு ஆபத்து என்பது வழக்கமாக கட்டுப்பாட்டாளர்களால் தேவைப்படும் சட்டத்தால் இயக்கப்படும் மாற்றமாகும். ஒருங்கிணைந்த நிதி அறிக்கையை புகாரளிக்க பெற்றோர் நிறுவனம் முடிவு செய்யும் போதுதான் இது எழுகிறது. எடுத்துக்காட்டாக, எஃப்.எம்.சி.ஜி முக்கிய யூனிலீவர் அதன் அமெரிக்கா, இங்கிலாந்து மற்றும் ஐரோப்பாவின் துணை நிறுவனங்களுக்கான ஒருங்கிணைந்த நிதி அறிக்கையை அறிவித்தால், அது மொழிபெயர்ப்பு அபாயத்தை எதிர்கொள்ளும். இருப்பினும், இந்த துணை நிறுவனங்களை சுயாதீனமாக வைத்திருந்தால், மொழிபெயர்ப்பு ஆபத்து தொடர்பான எந்தவொரு சந்தர்ப்பமும் ஏற்படாது. எளிமையாக மொழிபெயர்ப்பு ஆபத்து என்பது பணப்புழக்கத்தில் மாற்றம் அல்ல, ஆனால் ஒருங்கிணைந்த நிதிகளைப் புகாரளித்ததன் விளைவாகும்.

- இந்த ஆபத்து பணப்புழக்கத்தை பாதிக்காது, ஆனால் அறிக்கையிடல் கட்டமைப்பை மட்டுமே பாதிக்கும் என்பதால், நிறுவனம் பயன்படுத்தக்கூடிய எந்தவொரு வரி விலக்கையும் கேள்விக்குள்ளாக்குகிறது. மேலும், மற்ற ஆபத்து மற்றும் வெளிப்பாடுகளைப் போலல்லாமல், மொழிபெயர்ப்பு ஆபத்து காரணமாக நிறுவனத்தின் மதிப்பில் எந்த மாற்றமும் இல்லை. எளிமையான சொற்களில், இது பணப்புழக்கக் கருத்தை விட அளவிடக்கூடிய கருத்தாகும். கவனிக்க வேண்டிய ஒரு முக்கியமான விஷயம் என்னவென்றால், அது புகாரளிக்கப்படும்போது பதிவு செய்யப்படுகிறது, உணரப்படும்போது அல்ல. எனவே இது கற்பனையான ஆதாயம் அல்லது இழப்புகளில் மட்டுமே விளைகிறது என்று சொல்வது தவறல்ல.

- மொழிபெயர்ப்பு ஆபத்து காரணமாக ஏற்படும் ஆபத்து மொழிபெயர்ப்பு வெளிப்பாடாக நிறுவனத்தின் இருப்புநிலைக் குறிப்பில் அமர்ந்திருக்கிறது. நடப்பு / தற்போதைய முறை இல்லை, நாணய / நாணயமற்ற முறை, தற்காலிக முறை மற்றும் தற்போதைய வீத முறை போன்றவற்றை அளவிட பல முறைகள் இருக்கலாம். இதேபோல், நாணய விருப்பங்கள், நாணய இடமாற்றங்கள் மற்றும் முன்னோக்கி ஒப்பந்தங்கள் போன்ற வழித்தோன்றல் / கவர்ச்சியான நிதி தயாரிப்புகளைப் பயன்படுத்துவது போன்ற இந்த வெளிப்பாட்டை நிர்வகிக்க நிறுவனங்கள் பல வழிகளைப் பயன்படுத்தலாம். இவை சிக்கலான தலைப்புகள் மற்றும் தனித்தனியாக மறைக்கப்படலாம் என்பதால் இவற்றைச் சுற்றியுள்ள விவரங்களைத் தவிர்ப்போம்.

- எதிர்பாராத புள்ளிவிவரங்களை முன்னரே வழங்குவதன் அடிப்படையில் மொழிபெயர்ப்பு ஆபத்து அச்சுறுத்தலை ஏற்படுத்துகிறது, இது நிர்வாகத்திற்காக பங்குதாரர்கள் எழுப்பும் சில கடுமையான கேள்விகளுக்கு வழிவகுக்கும். இருப்பினும், நிலைமை தற்காலிகமானது மற்றும் நாணயத்தின் எதிர்பாராத ஏற்ற இறக்கங்கள் இயல்பு நிலைக்கு திரும்பினால், அது நிறுவனத்தை அதிகம் பாதிக்கக்கூடாது. ஏனென்றால், அடுத்த கணக்கியல் காலகட்டத்தில் இவை பொருளாதார பொருளாதார சூழ்நிலைகள் மேம்பட்டுள்ளன, மேலும் நாணயச் சந்தை நிறுவனத்தின் சாதகமான திசையில் நகர்ந்துள்ளது. இருப்பினும், மொழிபெயர்ப்பு அபாயத்திற்குத் தயாராகாததற்கு இது ஒரு காரணமாக இருக்கக்கூடாது மற்றும் நாணயத்தில் இதுபோன்ற சாதகமற்ற இயக்கங்களை எதிர்கொள்ள நிர்வாகத்திற்கு சரியான நடைமுறைகள் இருக்க வேண்டும்.

முடிவுரை

மொழிபெயர்ப்பு அபாயத்திலிருந்து எழும் மொழிபெயர்ப்பு வெளிப்பாடு வெளிநாட்டு பரிவர்த்தனைகளில் செயல்படும் அல்லது வெளிநாட்டு நாணயங்களில் கையாளும் நிறுவனங்களுக்கு நிச்சயம். வெளிநாட்டு வாடிக்கையாளர்களுடன் வெளிநாட்டு பரிவர்த்தனைகளை கையாளும் போது ஒரு நிறுவனம் எதிர்கொள்ளும் அபாயங்களை விவரிக்க பயன்படுத்தப்படும் ஒரு பெருநிறுவன கருவூல கருத்து இது.

இந்த வெளிநாட்டு பரிவர்த்தனைகள் தங்கள் சப்ளையர்களுக்கு வேறு நாணயத்தில் பணம் செலுத்துவது அல்லது தங்கள் வாடிக்கையாளர்களிடமிருந்து வெளிநாட்டு நாணயத்தில் பணம் பெறுவது போன்றவை. மொழிபெயர்ப்பு அபாயத்தைத் தணிக்க விரும்பும் ஒரு நிறுவனம் வழித்தோன்றல்கள் அல்லது கவர்ச்சியான நிதி தயாரிப்புகள் மூலம் ஹெட்ஜிங்கில் ஈடுபட வேண்டும், இதனால் நாணய ஏற்ற இறக்கங்கள் அதன் எண்ணிக்கையில் குறைந்த விளைவைக் கொண்டிருக்கின்றன.

அவ்வாறு செய்யத் தவறினால், சட்டரீதியான இடையூறுகள் ஏற்படாது, ஆனால் முதலீட்டாளர் கோபமும் ஏற்படக்கூடும், இருப்பினும் நிறுவனம் ஒரு முறை சர்வதேச பரிவர்த்தனையில் மட்டுமே செயல்படுகிறது. பட்டியலிடப்பட்ட ஒரு நிறுவனத்திற்கு இது மிகவும் முக்கியமானது என்று சொல்ல தேவையில்லை, அத்தகைய சிவப்புக் கொடி முதலீட்டாளர்கள் நிறுவனத்தின் மீதான நம்பிக்கையை இழக்க வழிவகுக்கும்.