பரிவர்த்தனை பல மதிப்பீடு (எம் & ஏ) | கையகப்படுத்தல் பெருக்கங்கள்

பரிவர்த்தனை பெருக்கங்கள் (எம் & ஏ) என்றால் என்ன?

பரிவர்த்தனை மடங்குகள் அல்லது கையகப்படுத்தல் பல என்பது கடந்தகால இணைப்பு மற்றும் கையகப்படுத்தல் (எம் & ஏ) பரிவர்த்தனைகளைப் பார்த்து, முன்னோடிகளைப் பயன்படுத்தி ஒப்பிடக்கூடிய நிறுவனத்தை மதிப்பிடும் ஒரு முறையாகும்.

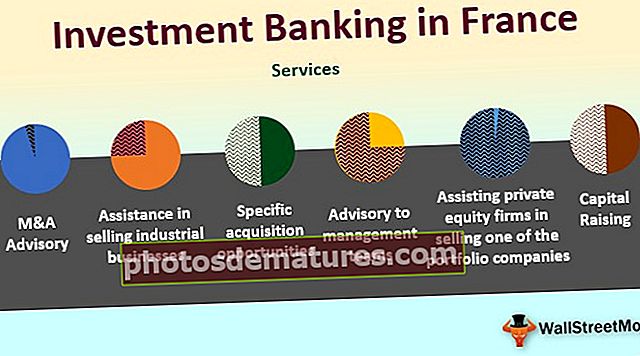

கையகப்படுத்தும் நிறுவனத்தின் ஒப்பிடமுடியாத கையகப்படுத்துதல்களால் செலுத்தப்பட்ட விலையை பகுப்பாய்வு செய்வதன் மூலம் நிறுவனத்தின் மதிப்பை மதிப்பிட முடியும் என்ற அடிப்படையில் இது அமைந்துள்ளது. இந்த மதிப்பீட்டு முறை பொதுவாக பெருநிறுவன வளர்ச்சி, தனியார் பங்கு நிறுவனங்கள் மற்றும் முதலீட்டு வங்கி பிரிவுகளில் நிதி ஆய்வாளர்களால் பயன்படுத்தப்படுகிறது.

மேலும், ஒப்பிடக்கூடிய நிறுவன பகுப்பாய்வைப் பாருங்கள்.

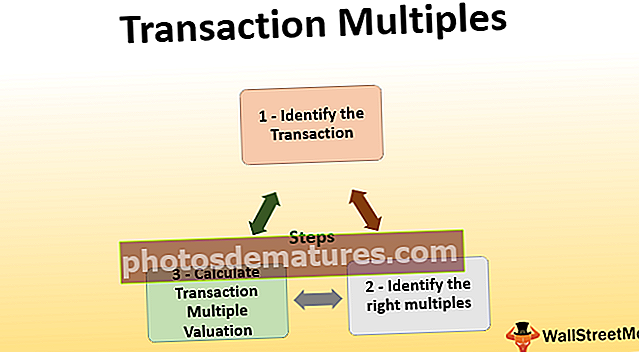

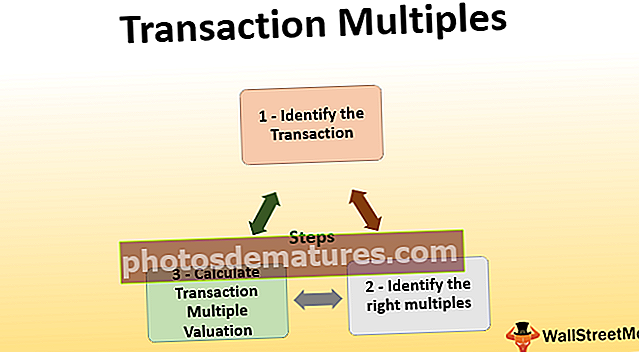

பரிவர்த்தனை பல கணக்கீடு

நிதி ஆய்வாளர்கள் இந்த பன்மடங்கை எவ்வாறு கணக்கிடுகிறார்கள் என்பது வெளிப்படையான கேள்வி. இதற்கு இரண்டு பதில்கள் உள்ளன. ஒன்று குறுகியது, மற்றொன்று நீளமானது.

சுருக்கமாக, இவை அனைத்தும் ஒத்த வணிகங்களை எவ்வாறு அடையாளம் கண்டுகொள்வது மற்றும் அவற்றின் சமீபத்திய எம் & ஏ ஒப்பந்தங்களைப் பார்ப்பது என்பதைப் பொறுத்தது. அதைப் பொறுத்து, அவர்கள் இலக்கு நிறுவனத்தை மதிக்கிறார்கள்.

நீண்ட பதில் இன்னும் கொஞ்சம் விரிவானது. அதை படிப்படியாக விரிவாக்குவோம்.

படி 1 - பரிவர்த்தனையை அடையாளம் காணவும்

பின்வரும் ஆதாரங்களைப் பயன்படுத்தி பரிவர்த்தனையை நாம் அடையாளம் காணலாம் -

- நிறுவனத்தின் வலைத்தளங்கள் - ஒப்பிடக்கூடிய நிறுவனத்தின் செய்தி வெளியீடுகள் மற்றும் சமீபத்திய செயல்பாடுகள் பிரிவு வழியாக செல்லுங்கள். நிறுவனம் அதிகம் விவாதிக்கும் பரிவர்த்தனைகளைக் காண மற்ற பொது மூலோபாய பிரிவுகளின் வழியாகச் செல்லுங்கள்.

- தொழில் வலைத்தளங்கள் - Thedeal.com போன்ற தொழில் வலைத்தளங்களையும் நீங்கள் குறிப்பிடலாம், இதில் பல்வேறு துறைகளின் அனைத்து ஒப்பந்தங்களும் உள்ளன.

- ப்ளூம்பெர்க் சிஏசிஎஸ் - உங்களுக்கு ப்ளூம்பெர்க் முனையத்திற்கு அணுகல் இருந்தால், ஒப்பிடக்கூடிய நிறுவனங்களின் சிஏசிஎஸ் பகுதியையும் நீங்கள் பார்க்கலாம்.

படி 2 - சரியான மடங்குகளை அடையாளம் காணவும்.

இது குறித்து மேலும் தெளிவு பெற, பின்வரும் காரணிகளைப் பாருங்கள் -

- பரிவர்த்தனை நேரம்: எம் & ஏ பரிவர்த்தனைகளைப் பார்க்கும்போது நீங்கள் பயன்படுத்த வேண்டிய மிக முக்கியமான வடிப்பான் ஒவ்வொரு பரிவர்த்தனையின் நேரமாகும். பரிவர்த்தனைகள் மிக சமீபத்தியதாக இருக்க வேண்டும்.

- பரிவர்த்தனைகளில் ஈடுபட்டுள்ள நிறுவனங்களின் வருவாய்: சமீபத்திய வருவாயைக் கண்டுபிடிக்க நிறுவனங்களின் வருடாந்திர அறிக்கையைப் பார்க்க வேண்டும். வருவாய் / வருவாயில் ஒத்த நிறுவனங்களைத் தேர்ந்தெடுப்பதுதான் யோசனை.

- வணிக வகை: கவனிக்க வேண்டிய முக்கிய காரணிகளில் இதுவும் ஒன்றாகும். ஒத்த வகையிலான வணிகங்களை நீங்கள் பார்க்க வேண்டும். இதன் பொருள் நீங்கள் தயாரிப்புகள், சேவைகள், வணிகங்களின் வாடிக்கையாளர்களை குறிவைத்து, அந்த வணிகங்களை ஒப்பிடத்தக்கதாக தேர்ந்தெடுக்க வேண்டும்.

- இறுதியாக, இடம்: நீங்கள் பார்க்க வேண்டிய கடைசி காரணி ஒப்பிடக்கூடிய வணிகங்களின் இருப்பிடமாகும். இதேபோன்ற இருப்பிடம் நியாயப்படுத்தும், ஏனென்றால் நீங்கள் பிராந்திய காரணிகளையும் பார்க்க முடியும், மேலும் அதே இடத்தில் அந்த வணிகங்கள் எதிர்கொள்ளும் சவால்களை நீங்கள் காணலாம்.

படி 3 - பரிவர்த்தனை பல மதிப்பீட்டைக் கணக்கிடுங்கள்

முந்தைய பரிவர்த்தனைகளில் ஒற்றுமையைத் தேடும்போது நீங்கள் கவனிக்க வேண்டிய மூன்று மடங்குகள் உள்ளன. இந்த மடங்குகள் வணிகத்தைப் பற்றிய மிகத் துல்லியமான படத்தைக் கொடுக்காமல் போகலாம், ஆனால் இந்த மடங்குகள் ஒரு முடிவை எடுக்கும் அளவுக்கு முடிவாக இருக்கும்.

- EV / EBITDA: நிதி ஆய்வாளர்கள் பயன்படுத்தும் பொதுவான கையகப்படுத்தல் மடங்குகளில் இதுவும் ஒன்றாகும். முதலீட்டாளர் / நிதி நிபுணர் இந்த பன்மடங்கைப் பயன்படுத்துவதற்கான காரணம் என்னவென்றால், ஈ.வி (நிறுவன மதிப்பு) மற்றும் ஈபிஐடிடிஏ (வட்டி, வரி, தேய்மானம் மற்றும் கடன்தொகைக்கு முந்தைய வருவாய்) இரண்டும் கடனை கணக்கில் எடுத்துக்கொள்கின்றன. EV / EBITDA இன் சரியான வரம்பு 6X முதல் 15X வரை.

- ஈ.வி / விற்பனை: இது நிதி ஆய்வாளர்கள் / முதலீட்டாளர்களால் பயன்படுத்தப்படும் மற்றொரு பொதுவான பன்மடங்கு ஆகும். EV / EBITDA வேலை செய்யாத சில நிகழ்வுகளுக்கு இந்த பன்மடங்கு முக்கியமானது. ஒரு தொடக்கத்திற்கு எதிர்மறை EV / EBITDA உள்ளது. அதனால்தான் இப்போது தொடங்கப்பட்ட சிறு வணிகங்கள், ஆய்வாளர்கள் ஈ.வி / விற்பனை பலவற்றைப் பயன்படுத்துகின்றனர். EV / Sales இன் வழக்கமான வரம்பு 1X முதல் 3X வரை.

- EV / EBIT: முதலீட்டாளர்கள் மற்றும் நிதி ஆய்வாளர்கள் பயன்படுத்தும் மற்றொரு கையகப்படுத்தல் பல இது. இது அவசியம், ஏனெனில் இது நிறுவனத்தின் உடைகள் மற்றும் கண்ணீரை கணக்கில் எடுத்துக்கொள்கிறது. தொழில்நுட்பம் மற்றும் ஆலோசனை நிறுவனங்களுக்கு (அவ்வளவு மூலதன தீவிரம் இல்லாத நிறுவனங்கள்), ஈபிஐடி மற்றும் ஈபிஐடிடிஏ ஆகியவை அதிக வித்தியாசத்தை ஏற்படுத்தாது. EBITDA ஐ விட EBIT குறைவாக உள்ளது, ஏனெனில் தேய்மானம் மற்றும் கடன்தொகுப்பு EBIT இல் சரிசெய்யப்படுகிறது. இதன் விளைவாக, EV / EBIT பொதுவாக EV / EBITDA ஐ விட அதிகமாக இருக்கும். EV / EBIT இன் வழக்கமான வரம்பு 10X முதல் 20X வரை.

உதாரணமாக

ஒப்பிடக்கூடிய கையகப்படுத்துதல்களின் கையகப்படுத்தல் விவரங்கள் கீழே.

| தேதி | இலக்கு | பரிவர்த்தனையின் மதிப்பு ($ மில்லியனில்) | வாங்குபவர்கள் | EV / EBITDA | ஈ.வி / விற்பனை | EV / EBIT |

| 05/11/2017 | க்ரஷ் இன்க். | 2034 | லிமிடெட். | 7.5 எக்ஸ் | 1.5 எக்ஸ் | 12 எக்ஸ் |

| 08/09/2017 | தூரிகை கோ. | 1098 | டாக்டர் ஹூ இன்க். | 10 எக்ஸ் | 2.5 எக்ஸ் | 15 எக்ஸ் |

| 03/06/2017 | ரஷ் இன்க். | 569 | நல்ல இன்க். | 8.5 எக்ஸ் | 1.9 எக்ஸ் | 17 எக்ஸ் |

| 10/04/2017 | ஹஷ் லிமிடெட். | 908 | பீட்ஸ் & பீஸ் லிமிடெட். | 15 எக்ஸ் | 1.1 எக்ஸ் | 11 எக்ஸ் |

| சராசரி | 10.25 எக்ஸ் | 1.75 எக்ஸ் | 13.75 எக்ஸ் | |||

| சராசரி | 9.25 எக்ஸ் | 1.7 எக்ஸ் | 13.5 எக்ஸ் |

நீங்கள் சரியான பரிவர்த்தனைகளைத் திரையிட்டு, மீதமுள்ளவற்றை வடிகட்ட வேண்டும். நீங்கள் அதை எப்படி செய்வீர்கள்? நீங்கள் நிறுவனத்தின் சுயவிவரங்களைப் பார்ப்பீர்கள் மற்றும் பரிவர்த்தனைகளை நெருக்கமாகப் புரிந்துகொள்வீர்கள், மேலும் அவை மசோதாவுக்கு பொருந்தக்கூடியவற்றை மட்டுமே தேர்வு செய்யும்.

பின்னர், நீங்கள் சரியான மடங்குகளைப் பயன்படுத்துவீர்கள் (இந்த விஷயத்தில், நாங்கள் மூன்றைப் பயன்படுத்தினோம்) மற்றும் நீங்கள் மதிப்பிட முயற்சிக்கும் இலக்கு நிறுவனத்திற்கு கையகப்படுத்தல் பெருக்கங்களைப் பயன்படுத்துவீர்கள்.

அடுத்து, சரியான கையகப்படுத்தல் மடங்குகளைப் பயன்படுத்தி நிறுவனத்தை மதிப்பிடுவீர்கள்.

- முதலில், நீங்கள் கையகப்படுத்தல் மடங்குகளின் வரம்பைப் பார்ப்பீர்கள் - அவை அதிகமாகவோ அல்லது குறைவாகவோ இருக்கின்றன.

- அதைப் பொறுத்து, மதிப்பீடு செய்யப்படும். நாங்கள் குறைந்த வரம்பு மற்றும் உயர் தூர மதிப்பீட்டைக் கொண்டிருப்போம்.

- ஒப்பிடக்கூடிய அனைத்து பரிவர்த்தனைகளுக்கும் நீங்கள் இதைச் செய்ய வேண்டும். பின்னர், இறுதியாக, பொதுவான நூலைக் கண்டுபிடிக்க ஒரு விளக்கப்படத்தை உருவாக்குவோம்.

- உங்கள் நிறுவனத்திற்கான சரியான கையகப்படுத்தல் பல EV / EBITDA ஆக இருந்தால், இலக்கு நிறுவனத்திற்கு சராசரியாக 10.25x பொருந்தும்.

நன்மைகள்

- கிடைக்கும் தகவல்களை யார் வேண்டுமானாலும் அணுகலாம்; ஏனெனில் இது பொது.

- மதிப்பீடு வரம்பின் அடிப்படையில் செய்யப்படுவதால், இது மிகவும் யதார்த்தமானது.

- நீங்கள் வெவ்வேறு வீரர்களைப் பார்ப்பதால், அவர்களின் மூலோபாயத்தை நீங்கள் புரிந்து கொள்ளலாம்.

- இது சந்தையை நன்கு புரிந்துகொள்ள உதவுகிறது.

தீமைகள்

- இலக்கு நிறுவனத்தை மதிப்பிடும்போது தனிப்பட்ட சார்பு நிலைகள் வரும்; யாரும் அதை தவிர்க்க முடியாது.

- பல்வேறு காரணிகளை கவனத்தில் எடுத்துக் கொண்டாலும், இன்னும் பல காரணிகள் கருதப்படவில்லை.

- ஒப்பந்தங்கள் ஒப்பிடப்பட்டாலும், எந்த ஒப்பந்தமும் ஒரே மாதிரியாக இருக்க முடியாது. ஒன்று அல்லது அதற்கு மேற்பட்ட காரணிகள் வித்தியாசமாக இருக்கும்.