முதலீட்டு வங்கி மற்றும் முதலீட்டு மேலாண்மை | (வேறுபாடுகள்)

முதலீட்டு வங்கி மற்றும் மேலாண்மைக்கு இடையிலான வேறுபாடு

வழக்கில் முதலீட்டு வங்கி, முதலீட்டு வங்கியாளர்கள் தங்கள் வாடிக்கையாளர்களுக்கு சந்தையிலிருந்து மூலதனத்தை திரட்ட உதவுகிறார்கள், அதேசமயம் முதலீட்டு மேலாண்மை, முதலீட்டு மேலாளர்கள் தங்கள் வாடிக்கையாளர்களுக்கு நிதி பகுப்பாய்வு, பங்கு ஆராய்ச்சி போன்றவற்றைச் செய்வதன் மூலம் தங்கள் பணத்தை மிகவும் திறமையான முறையில் நிர்வகிக்க உதவுகிறார்கள்.

முதலீட்டு வங்கி மற்றும் மேலாண்மை என்பது வணிக மற்றும் நிதி இளங்கலை பட்டதாரிகளுக்கு மிகவும் விரும்பப்படும் இரண்டு தொழில்கள் ஆகும், இது சிறந்த சலுகைகள் மற்றும் போனஸுடன் உயர் தொழில் வாழ்க்கையை உறுதிப்படுத்துகிறது. இருப்பினும், அவை ஒவ்வொன்றும் எதைக் குறிக்கின்றன என்பதைப் புரிந்து கொள்ளாமல் தகவலறிந்த தேர்வு செய்ய முடியாது, மேலும் அவர்கள் ஒரு தொழிலாக சரியாக என்ன வழங்க வேண்டும் என்பதற்கான அபாயகரமான தன்மை.

முதலீட்டு வங்கி என்றால் என்ன?

முதலீட்டு வங்கிகள் எழுத்துறுதி அளிப்பதில் ஈடுபட்டுள்ள நிதி நிறுவனங்கள், நிறுவனங்களுக்கு ஐபிஓக்கள் அல்லது எஃப்.பி.ஓக்கள் மூலம் பங்கு மற்றும் கடன் பத்திரங்களை வழங்க உதவுகின்றன, ஒப்பந்தங்கள் வாங்குவது மற்றும் விற்பது மற்றும் கார்ப்பரேட் மறுசீரமைப்பு மற்றும் பரந்த அளவிலான பிற செயல்பாடுகளுடன் இணைப்புகள் மற்றும் கையகப்படுத்துதல் (எம் & அஸ்) ஆகியவற்றை எளிதாக்குகின்றன. சுருக்கமாக, ஒரு நிறுவனத்திற்கு நிதி தேவைப்படும்போது, இந்த முக்கிய பரிவர்த்தனைகளை திறம்பட செயல்படுத்த முதலீட்டு வங்கியாளர்களின் உதவியை அது நாடுகிறது. இது ஒரு தீவிரமான போட்டித் துறையாகும் மற்றும் தொழில்துறையில் சில சிறந்த சலுகைகளுடன் விவாதிக்கக்கூடியது.

முதலீட்டு மேலாண்மை என்றால் என்ன?

சொத்து மேலாண்மை / நிதி மேலாண்மை அல்லது போர்ட்ஃபோலியோ மேலாண்மை என்றும் அழைக்கப்படுகிறது, இது ஒரு தனிநபர் அல்லது நிறுவன முதலீட்டாளர்கள் தங்கள் வளர்ச்சி நோக்கங்களை அடைய உதவும் பொருத்தமான முதலீட்டு வழிகளைக் கண்டறிய உதவுவதை உள்ளடக்குகிறது. முதலீட்டு மேலாளர்கள் அல்லது சொத்து மேலாளர்களிடமிருந்து உதவி பெறும் நபர்கள் பொதுவாக உயர்-நெட்வொர்த் தனிநபர்கள் (HNI கள்). ஒரு சொத்து மேலாளரின் பங்கு, பங்கு, நிலையான வருமான பத்திரங்கள், ரியல் எஸ்டேட் மற்றும் ஹெட்ஜ் நிதிகளில் முதலீடு செய்ய உதவுவது. சொத்து மேலாளர்கள் தங்கள் வாடிக்கையாளர்களின் செல்வத்தை உருவாக்கும் தேவைகளுக்கு ஏற்ப முதலீட்டு தயாரிப்புகளை வாங்குவதற்கு அடிப்படையில் தேவைப்படுவதால் சிலர் இதை "வாங்க-பக்க" என்று அழைக்க விரும்புகிறார்கள்.

முதலீட்டு வங்கி மற்றும் மேலாண்மை - கல்வி மற்றும் திறன்கள்

# 1 - முதலீட்டு வங்கி

வெறுமனே, ஒரு தனிநபருக்கு நிதி குறித்த நிபுணத்துவ அறிவு மட்டுமல்லாமல், இந்தத் துறையில் வெற்றிபெற சிறந்த வணிகத் திறன்களும் விதிவிலக்கான நெட்வொர்க்கிங் திறன்களும் இருக்க வேண்டும். நிதி சார்ந்த சான்றிதழ்கள் பெரும்பாலானவை நெட்வொர்க்கிங் மீது கவனம் செலுத்தாததால், எம்பிஏக்கள் இயற்கையாகவே ஒரு முதலீட்டு வங்கிப் பாத்திரத்திற்கான சிறந்த பொருத்தமாக இருக்கின்றன, அவை அவற்றின் வசம் இருக்கும் நெட்வொர்க்கிங் வாய்ப்புகளைப் பொறுத்தவரை.

நிதி மற்றும் முதலீடு தொடர்பான பகுதிகளில் இளங்கலை பட்டதாரிகள் இந்த களத்திற்கு அதிக பொருத்தப்பாட்டைக் கொண்டிருக்கலாம், ஆனால் மற்ற சீடர்களிடமிருந்து வந்தவர்களும் கருதப்படலாம், அவர்கள் விரும்பிய திறன் தொகுப்பைக் கொண்டுள்ளனர். பொதுவாக, முதலீட்டு வங்கி வேலைவாய்ப்பு தூய நிதியத்தில் சில நுழைவு நிலை நிலைகளுடன் ஒப்பிடும்போது நுழைவு நிலை நிலைகளை விட மிகவும் போட்டித்தன்மை வாய்ந்தது. பெரும்பாலான முதலீட்டு வங்கியாளர்கள் வி.பி., இயக்குநர் மற்றும் நிர்வாக இயக்குநர் பதவிகளுக்கு பட்டம் பெறுவதற்கு முன்பு ஒரு ஆய்வாளர் மற்றும் முதலீட்டு வங்கி கூட்டாளராகத் தொடங்குகிறார்கள்.

தேவையான சில முக்கிய திறன்கள்:

- சிறந்த பகுப்பாய்வு திறன்கள் மற்றும் விவரங்களுக்கு ஒரு கண்

- மேம்பட்ட கணித திறன்கள் மற்றும் தொழில்நுட்ப அம்சங்களில் தேர்ச்சி

- வாடிக்கையாளர் மேலாண்மை திறன்கள் மற்றும் பேச்சுவார்த்தை திறன்கள் சமமானவை

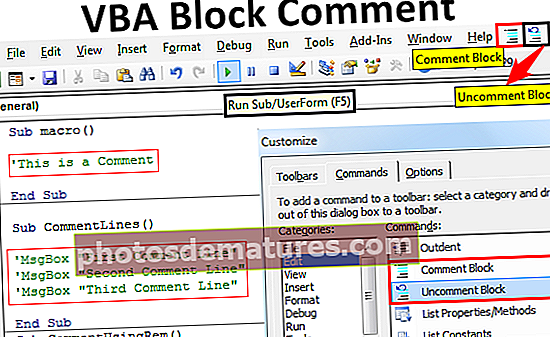

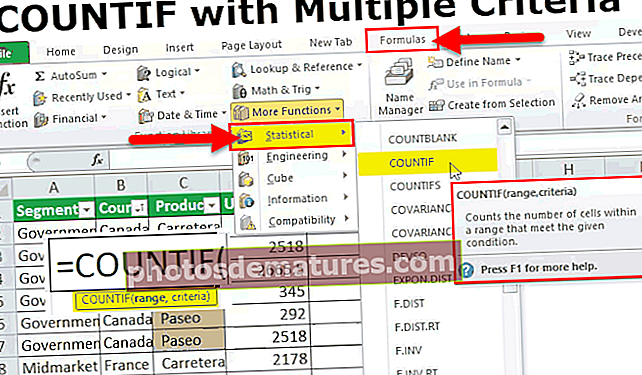

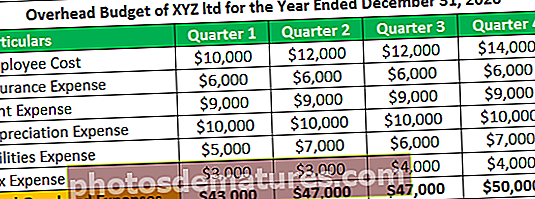

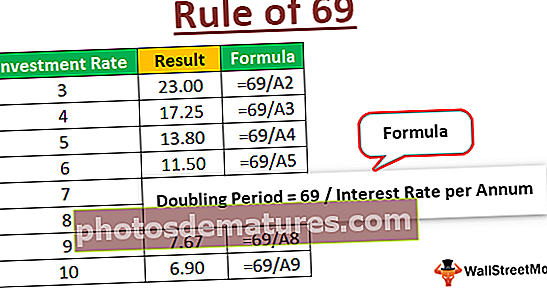

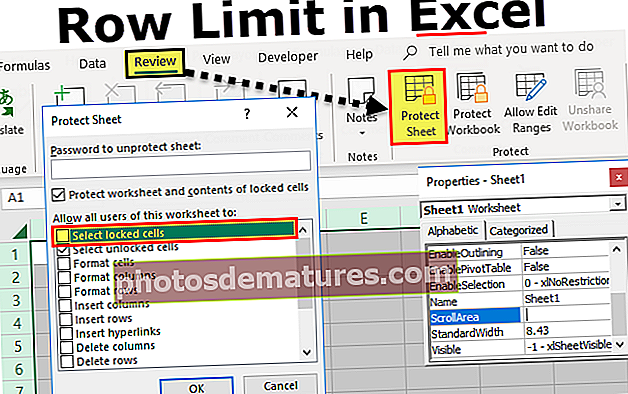

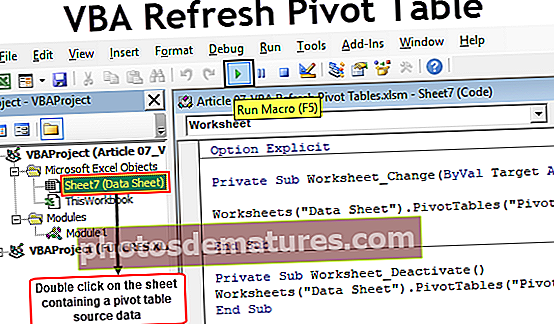

- எக்செல், நிதி மாடலிங், மதிப்பீடுகள், பிபிடி மற்றும் பல.

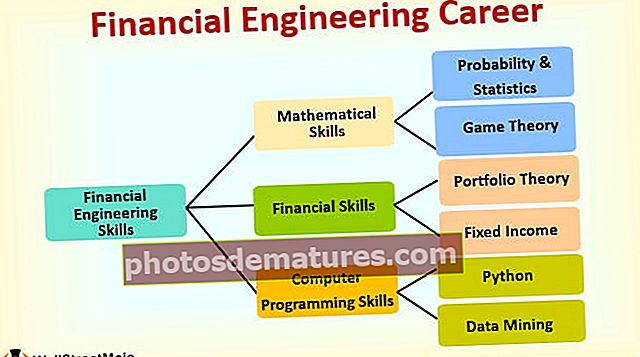

# 2 - முதலீட்டு மேலாண்மை

நிதி, பொருளாதாரம், வணிகம் மற்றும் முதலீட்டு பகுப்பாய்வு ஆகியவற்றில் இளங்கலை பட்டதாரிகள் இந்தத் துறைக்கு சிறந்த பொருத்தமாக இருக்கும். இன்று, தொழில்நுட்ப ரீதியாக திறமையான வேட்பாளர்களுக்கு அதிக விருப்பம் உள்ளது மற்றும் தொடர்புடைய தொழில்முறை சான்றிதழ்கள் நிச்சயமாக தொழில் வாய்ப்புகளை அதிகரிக்க உதவும்.

நீங்கள் சி.எஃப்.ஏ (பட்டய நிதி ஆய்வாளர்) பதவியை வைத்திருந்தால், கணக்கு, போர்ட்ஃபோலியோ மேலாண்மை மற்றும் பாதுகாப்பு பகுப்பாய்வு பற்றிய நிபுணத்துவ அறிவைப் பெறுவதில் இது ஒரு தனித்துவமான நன்மையாக இருக்கலாம், இது ஒரு சொத்து மேலாளருக்குப் பெரிதும் பயன்படும். சிஐஎம்ஏ (சான்றளிக்கப்பட்ட முதலீட்டு மேலாண்மை ஆய்வாளர்) சான்றிதழ் என்பது சொத்து நிர்வாகத்தில் ஒரு தொழிலை உருவாக்க விரும்புவோருக்கு மிகவும் பொருத்தமான மற்றொரு சான்றிதழாகும்.

வேலைக்கு அவசியமான திறன்கள் பின்வருமாறு:

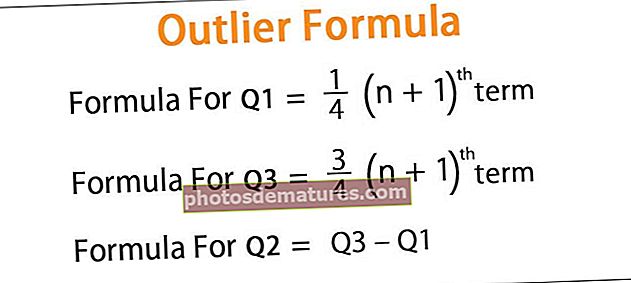

- சிறந்த கணித திறன்கள் மற்றும் முதலீட்டு கருவிகளின் பரந்த அடிப்படையிலான அறிவு

- மேக்ரோ பார்வையை எடுத்து எளிமைப்படுத்தப்பட்ட முதலீட்டு முடிவுகளை எடுக்கும் திறன்

- நீண்ட கால நிதி நோக்கங்களைத் திட்டமிட்டு பூர்த்தி செய்யும் திறன்

வேலைவாய்ப்பு அவுட்லுக்

இந்த இரண்டு துறைகளும் ஒவ்வொரு ஆண்டும் பல உயர் தொழில் திறப்புகளைக் கொண்டு சிறந்த தொழில் வாய்ப்புகளை வழங்குகின்றன, ஏனெனில் நிதித் தொழில் தொடர்ந்து அதிகமாகவோ அல்லது குறைவாகவோ நிலையான வேகத்தில் வளர்ந்து வருகிறது. உண்மையில், அமெரிக்க தொழிலாளர் புள்ளிவிவர பணியகத்தின் மதிப்பீட்டின்படி, 2012 மற்றும் 2022 க்கு இடையில் நிதித்துறை 11% வேலை வளர்ச்சியை அனுபவிக்கும்.

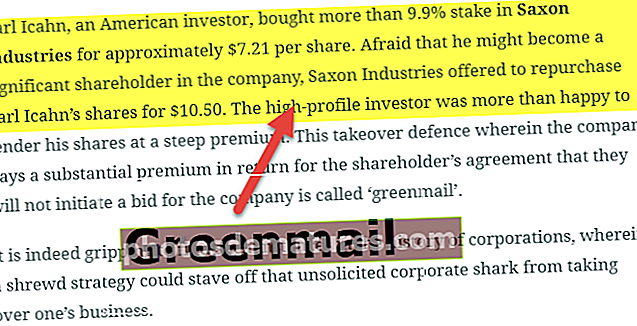

சுமார் ஒரு தசாப்தத்திற்கு முன்னர், முதலீட்டு வங்கியானது நிதித்துறையில் மறுக்கமுடியாத தேர்வாக இருந்தது, இது அரிய வளர்ச்சி வாய்ப்புகளை வழங்குவதோடு, முதலீட்டு வங்கியாளர்களால் தரப்படுத்தப்பட்ட உயர்நிலை ஒப்பந்தங்களை வழங்கிய கவர்ச்சியான முறையீடும். மறுபுறம், சொத்து மேலாண்மை என்பது ஒரு போட்டித் துறையாக இல்லை, ஆனால் விஷயங்கள் கடல் மாற்றத்திற்கு ஆளாகியுள்ளன, இன்று, சொத்தின் மேலாண்மை என்பது வார்த்தையின் ஒவ்வொரு அர்த்தத்திலும் முதலீட்டு வங்கியுடன் இணையாகக் கருதப்படுகிறது.

முதலீட்டு கருவிகள் மிகவும் சிக்கலானவையாகவும், முதலீட்டு விருப்பங்களின் பன்முகத்தன்மை தொடர்ந்து வெளிவருவதாலும், எச்.என்.ஐ.க்களுக்கும் நிறுவன முதலீட்டாளர்களுக்கும் பொருத்தமான முதலீட்டு வாய்ப்புகளை அடையாளம் காண்பது கடினமாகிவிட்டது. இதன் விளைவாக, தங்கள் வாடிக்கையாளர்களின் குறிக்கோள்களை பூர்த்தி செய்ய பயனுள்ள முதலீட்டு உத்திகளை உருவாக்கி செயல்படுத்த தேவையான சரியான நிபுணத்துவம் மற்றும் தொழில்நுட்ப புலமை கொண்ட சொத்து மேலாண்மை நிபுணர்களின் கோரிக்கையில் செங்குத்தான உயர்வு ஏற்பட்டுள்ளது.

பெருகிய முறையில் போட்டி சந்தை காரணமாக, ஒரு குறிப்பிட்ட பகுதியில் கூடுதல் நம்பகத்தன்மை மற்றும் நிபுணத்துவத்தின் நன்மைக்காக சொத்து மேலாண்மை பாத்திரங்களில் சான்றளிக்கப்பட்ட மற்றும் அங்கீகாரம் பெற்ற நிபுணர்களை வேலைக்கு அமர்த்த முதலாளிகள் விரும்புகிறார்கள். மறுபுறம், முதலீட்டு வங்கி நிபுணர்களுக்கான தேவையும் கடந்த சில ஆண்டுகளில் படிப்படியாக அதிகரித்து வருகிறது, மேலும் பார்ச்சூன் 500 நிறுவனங்கள் இந்த துறையில் தங்கள் நிபுணத்துவத்தை மேம்படுத்த தொடர்ந்து முயல்கின்றன.

சம்பளம்

ஏறக்குறைய ஒரு தசாப்தத்திற்கு முன்னர், முதலீட்டு வங்கி நிலைகள் தொழில்துறையின் சிறந்த இழப்பீட்டுத் தொகுப்புகளை வழங்கின, சொத்து புள்ளிவிவரங்கள் இந்த புள்ளிவிவரங்களின் அடிப்படையில் எங்கும் இல்லை. எவ்வாறாயினும், விஷயங்கள் கடுமையாக மாற்றமடைந்துள்ளன, ஒரு சிந்தனைக் குழுவான நியூ பைனான்சலின் ஒரு ஆய்வின்படி, முதலீட்டு வங்கிகளுக்கான ஊழியருக்கு சராசரி ஊதியம் 2006 முதல் 2014 வரை சுமார் 25 சதவீதம் குறைந்து 8,000 288,000 ஆக மதிப்பிடப்பட்டுள்ளது, அதே நேரத்தில் அது வளர்ந்தது உலகளாவிய சொத்து மேலாளர்களுக்கு சுமார் 22 சதவிகிதம் 263,000 டாலர் என மதிப்பிடப்பட்டுள்ளது. இது இந்த இரண்டு துறைகளுக்கான சமன்பாட்டைச் சுருக்கமாகக் கூறுவது மட்டுமல்லாமல், முதலீட்டு வங்கியாளர்களுடன் ஒப்பிடும்போது சொத்து மேலாளர்களுக்கான பெருகிய முறையில் போட்டி ஊதிய தொகுப்பின் தனித்துவமான வடிவத்தையும் காட்டுகிறது.

கடன் நெருக்கடிக்கு பிந்தைய சகாப்தத்தில் லேசான சரிவு இருந்தபோதிலும், எல்லாவற்றையும் சொல்லி முடித்திருந்தாலும், முதலீட்டு வங்கிக்கான வேலைச் சந்தை மிதந்து கொண்டிருக்கிறது, மேலும் நுழைவு நிலை பதவிகளில் இருந்தே சில சிறந்த ஊதியப் பொதிகளை தொடர்ந்து வழங்கி வருகிறது. விஷயங்களை முன்னோக்குக்கு அமைப்பதற்கு, வங்கி பயிற்சியாளர்கள் கூட, 000 70,000 முதல், 000 80,000 வரை எளிதாக சம்பாதிக்க முடியும், அவர்கள் ஒரு ஆய்வாளராக சேர்ந்தவுடன், அது 5,000 115,000 முதல், 000 130,000 வரை எங்கும் சென்று போனஸாக கிட்டத்தட்ட $ 30,000. ஒரு வங்கி கூட்டாளியாக அவர்கள் சுமார் 3 வருட அனுபவத்தை குவித்தவுடன், அவர்களின் தொகுப்பு, 000 200,000 மற்றும் கூடுதலாக இருக்கும்.

தொழில் நன்மை தீமைகள்

ஒரு சிறந்த ஒப்பீட்டிற்கு வருவதற்கு இந்த இரு தொழில்களின் நன்மை தீமைகளைப் படிக்க நாங்கள் முயற்சிப்போம்.

# 1 - முதலீட்டு வங்கி நிபுணர்

நன்மை:

- சிக்கலான கார்ப்பரேட் ஒப்பந்தங்களை புரோக்கரிங் செய்வதில் ஈடுபட்டுள்ள சிறந்த ஈடுசெய்யும் நிபுணர்களில் சிலர் அவர்கள். முதலீட்டு வங்கியுடன் தொடர்புடைய ஒரு குறிப்பிட்ட அளவு கவர்ச்சி அளவு உள்ளது.

- முக்கிய சந்தை வீரர்களுடனான நுழைவு-நிலை இணை அல்லது ஆய்வாளர் பதவிகளில் இருந்து, அவர்கள் அதிக ஊதியப் பொதிகளைப் பெறுகிறார்கள், மேலும் வளர்ச்சி வாய்ப்புகள் ஏராளமாக உள்ளன. சில வருட கடின உழைப்பால், அவர்கள் ஒரு நிறுவனத்தில் துணைத் தலைவர் அல்லது நிர்வாக இயக்குநர் பதவிகளுக்கு உயர முடியும்.

- முதலீட்டு வங்கிப் பாத்திரங்களில் பெரும்பாலானவை செல்வோருக்கு வெளியே இருக்க வேண்டும், ஏனெனில் அவர்கள் வெளியே இருக்க வேண்டும் மற்றும் சிறந்த வாடிக்கையாளர் உறவுகளை வளர்த்துக் கொள்ள வேண்டும், எந்தவொரு பெரிய நிறுவன ஒப்பந்தங்களிலும் இரு தரப்பினருக்கும் இடையே ஒருமித்த கருத்தை உருவாக்க உதவுவதோடு, தேவையான இடங்களில் வேலை செய்ய அவர்களின் பேச்சுவார்த்தை திறன்களை வைக்கவும் உதவுகிறார்கள். நிச்சயமாக, அனைத்து கடின உழைப்பையும் மதிப்புக்குரியதாக மாற்றுவதற்கு போதுமான சலுகைகள் மற்றும் போனஸ் உள்ளன.

பாதகம்:

- சொல்லாமல், இது நிதித்துறையில் உள்ள பிற வேலைகளை விட அதிக ஆபத்து-வெகுமதி கூறுகளைக் கொண்ட ஒரு தீவிரமான போட்டித் துறையாகும். சந்தேகத்திற்கு இடமின்றி, சலுகைகள் மிகச் சிறந்தவை, ஆனால் எதிர்மறையாக, பெரிய கார்ப்பரேட் ஒப்பந்தங்களை புரோக்கரிங் செய்வது என்பது சராசரி பணி அல்ல, சிலர் அதைச் செய்யக்கூடும்.

- இது ஒரு சராசரி மனிதனை விட ஒரு வேலையாட்களின் வேலை என்பதில் ஆச்சரியமில்லை. வாரத்திற்கு கிட்டத்தட்ட 75 முதல் 100 வேலை நேரம் இருப்பதால், தனிப்பட்ட விவகாரங்களை நிர்வகிக்கவும் ஓய்வெடுக்கவும் சிறிது நேரம் மட்டுமே உள்ளது. களத்தில் புதிதாக நுழைபவர்கள் அழுத்தத்தை நன்கு சமாளிக்கக்கூடும், ஆனால் சில வருடங்கள் கழித்து, அசாதாரண வேலை திரிபு ஒரு நபரின் உடல் மற்றும் மன நலனை மோசமாக பாதிக்கும்.

- பிந்தைய கடன் நெருக்கடி சகாப்தத்தில், முதலீட்டு வங்கி ஒரு வகையான சரிவைக் கண்டது, இருப்பினும் பெரிய நிறுவனங்கள் திறமையான நிபுணர்களைத் தேடி வருகின்றன. இருப்பினும், ஒரு பெரிய சந்தை சரிவு அவர்களுக்கு விஷயங்களை மோசமாக்கும்.

# 2 - முதலீட்டு மேலாண்மை நிபுணர்

நன்மை:

- பாரம்பரியமாக மிகவும் கவர்ச்சிகரமான தொழில் விருப்பமாக கருதப்படவில்லை என்றாலும், இந்த கட்டுரையின் போக்கில் நாம் விவாதித்தபடி கடந்த சில ஆண்டுகளில் இவை அனைத்தும் மாறிவிட்டன. சொத்து மேலாண்மை நிபுணர்களுக்கான தேவை தொடர்ந்து வளர்ந்து வருகிறது, மேலும் ஊதிய சலுகைகள் மற்றும் வளர்ச்சி வாய்ப்புகள் ஆகியவற்றின் அடிப்படையில் முதலீட்டு வங்கியை தேர்வு செய்யும் தொழிலாக விஞ்சிவிடும்.

- முதலீட்டு வங்கியை எதிர்ப்பது போல, தனிநபர்கள் மற்றும் நிறுவனங்களின் சார்பாக செல்வத்தை நிர்வகிக்க வேண்டியிருப்பதால் சொத்து மேலாண்மை ஒரு பாதுகாப்பான விருப்பமாக கருதப்படுகிறது. அவர்களின் ஊதியம் அவர்கள் நிர்வகிக்கும் நிதிகளின் எண்ணிக்கையை அடிப்படையாகக் கொண்டிருப்பதால், அதிக அளவு பாதுகாப்பு மற்றும் குறைந்த அளவு ஆபத்து உள்ளது.

- முதலீட்டு வங்கி நிபுணர்களுடன் ஒப்பிடும்போது வேலை நேரம் நிச்சயமாக மிகவும் சிறந்தது. ஒரு சொத்து மேலாண்மை பாத்திரத்தில் பணியாற்றுவதன் நன்மைகளில் இதுவும் ஒன்றாகும், இது ஒரு சீரான வாழ்க்கையை நடத்துவதை ஒப்பீட்டளவில் எளிதாக்குகிறது.

பாதகம்:

- ஒப்பீட்டளவில் பாதுகாப்பான தொழில் விருப்பமாக இருந்தபோதிலும், இந்த நாட்களில், CFA மற்றும் CIMA போன்ற தொழில்முறை சான்றிதழ்கள் தொழில் வளர்ச்சியைப் பொறுத்தவரை நல்ல உலகத்தை செய்ய முடியும். இருப்பினும், இந்த சான்றிதழ்கள் பெரும்பாலானவை இயற்கையில் விரிவானவை (குறிப்பாக சி.எஃப்.ஏ) மற்றும் உங்கள் பங்கில் விடாமுயற்சியுடன் ஆய்வு தேவை. எல்லோரும் இந்த தொழில்முறை பெயர்களை சம்பாதிக்க முடியாது.

- இது சமீபத்திய ஆண்டுகளில் பெருகிய முறையில் சிக்கலான துறையாக மாறியுள்ளதுடன், ஒரு சொத்து மேலாண்மை நிபுணர் நிதி கருவிகள் மற்றும் முதலீட்டு முறைகள் பற்றிய ஒட்டுமொத்த அறிவுக்கு பதிலாக மேம்பட்ட கணித திறன்கள் மற்றும் தொழில்நுட்ப நிபுணத்துவத்தைக் கொண்டிருக்க வேண்டும். தொழில்நுட்ப ரீதியாக தேர்ச்சி பெறாமல், ஒரு தொழில்முறை நிபுணராக வளர்வது கடினம்.

வேலை வாழ்க்கை சமநிலை

தொழில் தேர்வு செய்யும்போது, சலுகைகள், போனஸ் மற்றும் வளர்ச்சி வாய்ப்புகள் உள்ளிட்ட பிற கருத்தாய்வுகளைத் தவிர, ஒரு குறிப்பிட்ட வகையான பாத்திரம் உங்களுக்கு சிறந்த வேலை-வாழ்க்கை சமநிலையை அளிக்குமா இல்லையா என்பதைக் கண்டுபிடிப்பது எப்போதும் முக்கியம்.

முதலீட்டு வங்கி

தனிப்பட்ட வாழ்க்கைக்கு எதிரான வேலையை நிர்வகிக்க முடிந்தவரை முதலீட்டு வங்கி பாத்திரங்கள் மோசமான நற்பெயரைக் கொண்டுள்ளன. அர்ப்பணிப்புள்ள நிபுணர்களுக்கு ஓய்வெடுக்க சிறிது நேரம் இல்லாமல், வேலை நேரம் நீண்ட மற்றும் தீவிரமானது. ஒர்க்ஹோலிக் என்று அழைக்கப்படுவது ஒரு பாராட்டுக்குரியது என்று நீங்கள் கருதினாலும், பல ஆண்டுகளாக வாரத்திற்கு கிட்டத்தட்ட 75 முதல் 100 மணிநேரம் வேலை செய்வது எளிதல்ல.

உங்கள் உடல்நலம் மற்றும் தனிப்பட்ட வாழ்க்கையில் ஒரு பாதிப்பை ஏற்படுத்துவது உறுதி, சற்று ஆரோக்கியமற்ற முறையில் ஒரு பின்சீட்டை எடுக்கலாம். இந்த சீரற்ற வேலை-வாழ்க்கை இருப்பைத் தவிர்க்க, ஒரு வளமான வாழ்க்கையுடன் ஆரோக்கியமான இருப்பை உறுதிப்படுத்த தேவையான வாழ்க்கை முறை மாற்றங்களை நீங்கள் கருத்தில் கொள்ள வேண்டும்.

முதலீட்டு மேலாண்மை

முதலீட்டு மேலாண்மை என்பது இந்த அர்த்தத்தில் வாழ்க்கையின் மகிழ்ச்சியான தேர்வாகும். வாய்ப்புகள் தொடர்ந்து மேம்படுவதோடு மட்டுமல்லாமல், வேலை நேரங்களும் தொடர்புடைய வேலை வேடங்களில் அதிகமாகவோ அல்லது குறைவாகவோ சமநிலையில் இருக்கும். வேலை-வாழ்க்கை சமநிலையைப் பொருத்தவரை முதலீட்டு வங்கியுடன் ஒப்பிடும்போது இது ஒரு சிறந்த தேர்வாக அமைகிறது.

எவ்வாறாயினும், அடுத்த ஆண்டுகளில், இந்த நுட்பமான இருப்பு அச்சுறுத்தலுக்கு உள்ளாகாது என்பதற்கு எந்த உத்தரவாதமும் இல்லை, ஆனால் அது கூட முதலீட்டு வங்கியுடன் இணையாக இருக்க வாய்ப்பில்லை. எனவே, இது ஒரு சீரான தொழில் விருப்பமாக தொடர்கிறது.

நீங்கள் எதை தேர்வு செய்ய வேண்டும்?

அவற்றின் அனைத்து நன்மைகள் மற்றும் தீமைகள் இருந்தபோதிலும், தொழில் வாழ்க்கையின் அனைத்து முக்கியமான தேர்வையும் செய்வது உங்களுக்கு அவ்வளவு சுலபமாக இருக்காது. நிச்சயமாக, இந்த பகுதிகளின் ஆரம்ப பகுப்பாய்வு, முதலீட்டு வங்கி என்பது ஆற்றல்மிக்க மற்றும் வேகமான நபர்களுக்கானது, இது எண்ணிக்கையை குறைப்பதில் மட்டுமல்லாமல் மதிப்புமிக்க வாடிக்கையாளர் உறவுகளை வளர்ப்பதிலும் நிர்வகிப்பதிலும் விதிவிலக்காக நல்லதாக இருக்கும். வேலையைச் செய்ய உங்கள் வழியிலிருந்து வெளியேறும்படி கோரும் ஒரு பாத்திரமே இது, மேலும் நீங்கள் வலது பக்கத்தில் முடிவடைந்தால் அது நிச்சயமாக பலனளிக்கும்.

வெளிச்சம் தரும் அணுகுமுறையில் அதிகம் இல்லாத, ஆனால் ஆர்வமுள்ள ஆர்வமுள்ள நபர்களுக்கு, சொத்து மேலாண்மை ஒரு சிறந்த தேர்வாக வெளிப்படும். குறுகிய மற்றும் நீண்ட கால முதலீட்டு உத்திகளை உருவாக்குவது மற்றும் பணக்கார வாடிக்கையாளர்களின் நிதி நோக்கங்களை அடைய அவற்றை செயல்படுத்துவது அனைவரின் தேநீர் கோப்பையாக இருக்காது, ஆனால் அது நிச்சயமாக மோசமாக இல்லை. முதலீட்டு வங்கியுடன் ஒப்பிடும்போது இது சற்றே வசதியான தேர்வாக சிலர் கருதினாலும், இது ஒரு உண்மையை விட ஒரு கண்ணோட்டமாகும். நிச்சயமாக, இது சமமான தொழில் வாய்ப்புகள் மற்றும் சலுகைகளுடன் சிறந்த வேலை-வாழ்க்கை சமநிலையை வழங்குகிறது, ஆனால் இது ஒரு தொழில் வாழ்க்கையில் தேட வேண்டியதல்ல.

உங்கள் அழைப்பை நீண்ட காலத்திற்கு உங்களுக்காக வேலைசெய்கிறதா என்பதை உறுதிப்படுத்த ஒரு புறநிலை அளவுகோலை அதிகமாகவோ அல்லது குறைவாகவோ அளவிட முயற்சிக்கும்போது நீங்கள் அதை அடையாளம் காண வேண்டும். மிக முக்கியமான விஷயம் என்னவென்றால், நீங்கள் நீண்ட காலமாக அதை வெற்றிகரமாக மாற்ற முடியும் என்பதை நோக்கமாகக் கொண்ட வேலை வகைகளுடன் நீங்கள் தொடர்புபடுத்த முடியும். அவர்கள் சொல்வது போல், தலை ஒரு காரணத்திற்காக இதயத்திற்கு மேலே உள்ளது, ஆனால் நாம் கொஞ்சம் உணர்ச்சிவசப்படாமல் இருக்கிறோம்.