முதலீட்டு வங்கி மற்றும் வணிக வங்கி | ஆழமான ஒப்பீடு

முதலீடு மற்றும் வணிக வங்கிக்கு இடையிலான வேறுபாடு

முதலீட்டு வங்கி முதன்மையாக பங்குகளை வாங்குதல் மற்றும் விற்பனை செய்தல், சேர்க்கை மற்றும் கையகப்படுத்துதல், மற்றும் ஆரம்ப பொது சலுகையில் உதவுதல் போன்ற நிதி ஏற்பாட்டில் இறங்க விரும்பும் நிறுவனங்களுக்கு இடையில் தரகராக செயல்படுகிறது, அதே நேரத்தில் வணிக வங்கி சேவைகளை வழங்கும் வைப்புத்தொகை மற்றும் தனிநபர்களுக்கும் நிறுவனங்களுக்கும் கடன்களை வழங்குதல்.

முதலீட்டு வங்கியியல் தொடர்பான 9 பகுதி மேலோட்டத் தொடரின் முதல் பகுதி இது.

- பகுதி 1 - முதலீட்டு வங்கி மற்றும் வணிக வங்கி

- பகுதி 2 - பங்கு ஆராய்ச்சி

- பகுதி 3 - ஏ.எம்.சி.

- பகுதி 4 - விற்பனை மற்றும் வர்த்தகம்

- பகுதி 5 - பங்குகளின் தனியார் இடங்கள்

- பகுதி 6 - அண்டர்ரைட்டர்ஸ்

- பகுதி 7 - சேர்க்கை மற்றும் கையகப்படுத்துதல்

- பகுதி 8 - மறுசீரமைப்பு மற்றும் மறுசீரமைப்பு

- பகுதி 9 - முதலீட்டு வங்கி பாத்திரங்கள்

இந்த முதலீட்டு வங்கி வீடியோ டுடோரியலில், முதன்மையாக மூன்று விஷயங்களைப் பற்றி விவாதிக்கிறோம்.

- முதலீட்டு வங்கி என்றால் என்ன?

- கொமர்ஷல் வங்கி என்றால் என்ன

- முதலீட்டு வங்கி மற்றும் வணிக வங்கி.

இவற்றை விரிவாகப் புரிந்துகொள்ள இப்போது கீழேயுள்ள வீடியோவைப் பார்ப்போம்.

முதலீட்டு வங்கி Vs. வணிக வங்கி வீடியோ டிரான்ஸ்கிரிப்ட்

முதலீட்டு வங்கி கண்ணோட்டம்

வணக்கம் நண்பர்களே; EDU CBA இன் திட்டம் மற்றும் முதலீட்டு வங்கி கண்ணோட்டத்திற்கு வருக. முதலீட்டு வங்கி கண்ணோட்டம் குறித்த இந்த குறுகிய அறிமுக திட்டத்தில், முதலீட்டு வங்கியில் உள்ள முக்கிய பாத்திரங்கள் மற்றும் பொறுப்புகள் அல்லது வெவ்வேறு செயல்பாடுகள் என்ன என்பதை நீங்கள் அறிந்து கொள்வீர்கள்.

உதாரணமாக, ஆராய்ச்சி என்றால் என்ன? விற்பனை மற்றும் வர்த்தக பிரிவு என்றால் என்ன? பல்வேறு நிறுவனங்களுக்கான மூலதனத்தை உயர்த்துவதற்கும், முதலீடு செய்வதற்கும் வங்கிகள் எவ்வாறு உதவுகின்றன? இந்த வாசகங்கள் எவை? எழுத்துறுதி என்றால் என்ன? சந்தை தயாரித்தல் என்றால் என்ன? முதலீட்டு வங்கி எம் & ஏ நடவடிக்கைகள் முதலீட்டு வங்கி பிரிவின் அடிப்படை மற்றும் இதயம் மற்றும் ஆன்மா ஏன் என்று சொல்லலாம். மறுசீரமைப்பு மற்றும் மறுசீரமைப்பு என்றால் என்ன என்ற கேள்விகளுக்கும் பதிலளிக்க முயற்சிப்போம். முதலீட்டு வங்கிகளையும் வங்கிகளையும் நான் ஒரு காலமாகக் குறிப்பிடுகிறேன் என்று உங்களுக்குத் தெரியும் என்று நீங்கள் புரிந்து கொண்டிருக்கலாம், இப்போது இந்த இரண்டு விஷயங்களும் மிகவும் குழப்பமான நிறைய காரணங்களாக இருக்கின்றன, ஏனெனில் வணிக வங்கிகளுக்கு வெவ்வேறு வேலைகள் உள்ளன என்பது உங்களுக்குத் தெரியும் நாங்கள் முதலீட்டு வங்கியைப் பேசும்போது உங்களுக்குத் தெரியும், ஒருவருக்கொருவர் மிகவும் வித்தியாசமாக இருக்கிறார்கள், எனவே முதலீட்டு வங்கி மற்றும் வணிக வங்கியியல் ஆகியவற்றைப் புரிந்துகொள்ள எங்களுக்கு உதவும் முதல் விஷயம்.

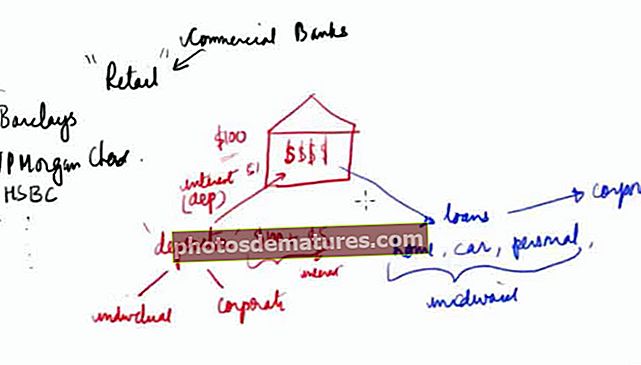

கொமர்ஷல் வங்கி என்றால் என்ன?

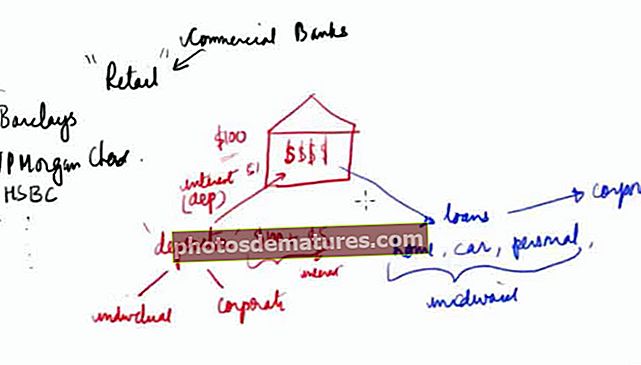

வணிக வங்கி என்றால் என்ன என்று இப்போது பார்ப்போம்? இப்போது வணிக வங்கிகள் சில நேரங்களில் சில்லறை வங்கிகள் சரி என்று குறிப்பிடப்படுகின்றன, மேலும் வணிக வங்கி அல்லது சில்லறை வங்கியின் எடுத்துக்காட்டு பார்க்லேஸ், ஜே.பி. மோர்கன் சேஸ் வங்கி போன்றதாக இருக்கலாம், பின்னர் நாங்கள் எச்எஸ்பிசியையும் சேர்க்கலாம். வணிக வங்கிகள் உங்களுக்குத் தெரிந்த முழு பட்டியலும் இருக்கும், ஆனால் இங்குள்ள முதன்மை கேள்வி என்னவென்றால், வணிக வங்கி என்றால் என்ன, அவற்றின் பொறுப்புகள் என்ன? அவர்கள் எவ்வாறு பணம் சம்பாதிக்கிறார்கள்? எனவே இதை மிகவும் கசப்பான முறையில் வைக்கிறேன்.

இது ஒரு வணிக வங்கி என்று வைத்துக் கொள்வோம், மேலும் இதில் இரண்டு வெவ்வேறு கட்சிகள் உள்ளன என்பது உங்களுக்குத் தெரியும். உங்களையும் என்னையும் நினைத்துப் பாருங்கள்; எங்களிடம் அதிகப்படியான பணம் இருக்கும்போது, அந்த பணத்தை நாங்கள் வங்கியில் வைப்போம் என்பது உங்களுக்குத் தெரியும். எனவே நாம் அடிப்படையில் வைப்புத்தொகையாளர்கள், இல்லையா? ஒரு வங்கி என்பது அவர்கள் பல்வேறு வைப்புத்தொகையாளர்களிடமிருந்து பணம் சேகரிக்கும் இடம். எனவே வைப்புத்தொகையாளர்கள் தனிநபர்களின் வடிவத்தில் இருக்கலாம், அல்லது அவர்கள் கார்ப்பரேட்டுகளாகவும் இருக்கலாம், ஒரு வணிக பையன். எனவே அடிப்படையில், இந்த வைப்புத்தொகையாளர்களிடமிருந்து வங்கி உண்மையில் டாலர்களை சேகரிக்கிறது என்று நாங்கள் சொல்கிறோம்.

எனவே ஒரு வைப்புத்தொகையாளருக்கு என்ன கிடைக்கும்? ஒன்று, டெபாசிட் செய்யப்பட்ட பணம் பாதுகாப்பானது, இரண்டாவதாக, அவர்கள் சம்பாதித்தவை வட்டி வீதம் என்று அழைக்கப்படுகிறது. எனவே இதை வைப்புத்தொகைக்கான வட்டி என்று அழைப்போம். எனவே நீங்கள் $ 100 டெபாசிட் செய்திருந்தால் மற்றும் வட்டி விகிதம் 5% ஆக இருந்தால், ஒரு வருடத்தின் முடிவில் வங்கி உங்களுக்கு $ 100 மட்டுமல்ல, இது உங்கள் ஆரம்பத் தொகையாகும், ஆனால் உங்கள் கணக்கிலும், நீங்கள் $ 5 ஐக் காண்பீர்கள், அதாவது வட்டி செலுத்துதலுடன் தொடர்புடையது. எனவே நீங்கள் வங்கியில் 100 $ டெபாசிட் செய்தால் ஒரு வருடத்தின் முடிவில் $ 105 இருக்கும். இப்போது, இது வங்கி உண்மையில் பணத்தை ஆதாரமாகக் கொண்ட ஒரு பக்கமாகும். இரண்டாவதாக அவர்கள் பணத்தின் தொகுப்பை வரிசைப்படுத்துகிறார்கள்.

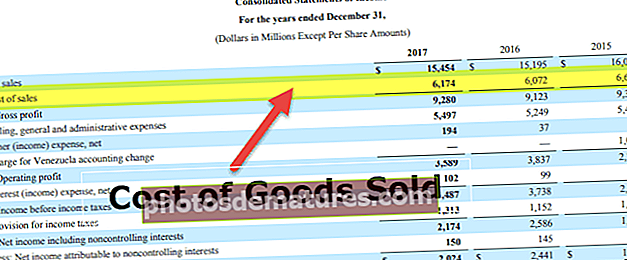

எனவே உங்களைப் பற்றி சிந்தியுங்கள் கடன்கள் தெரியும். உங்கள் வடிவத்தில் உள்ள கடன்களுக்கு வீட்டு அடமானக் கடன்கள் தெரியும். அவர்கள் கார் கடன்களைப் பெற விரும்பும் நபர்களாக இருக்கலாம் என்பது உங்களுக்குத் தெரியும், இது தனிப்பட்ட கடன்களாக இருக்கலாம் என்பது உங்களுக்குத் தெரியும், இது வேறு எந்த வடிவிலான கடன்களாகவும் இருக்கலாம். எனவே இது தனிநபர்களைப் பொறுத்தவரை இருக்கலாம், ஆனால் கார்ப்பரேட்டுக்கு வழங்கப்படும் கடன்களின் சில பகுதிகளையும் நாம் காணலாம். எனவே நாம் அடிப்படையில் சொல்வது என்னவென்றால், வங்கி வைப்பாளர்களிடமிருந்து பணத்தை சேகரித்து பணம் தேவைப்படும் நபர்களுக்கு கொடுக்கிறது. எனவே இங்குள்ள வங்கியின் நலனுக்காக அவர்கள் என்ன வசூலிக்கிறார்கள்? வங்கியின் நன்மை என்னவென்றால், அவர்கள் மீண்டும் வட்டியை சம்பாதிக்கிறார்கள், இதை நாங்கள் அறியாதவர்கள் என்று அழைப்போம், இது அவர்களின் வட்டி வருமானம் என்று உங்களுக்குத் தெரியும், இது அவர்களின் வட்டி செலவு.

எனவே அவர்கள் கொடுக்கும் கடன்களுக்கான வட்டி அவர்கள் கொடுக்கும் வைப்புத்தொகையை விட அதிகமாக இருப்பதை உறுதிசெய்து வங்கி பணம் சம்பாதிக்கிறது. எனவே இது வட்டி வருமானம், மறுபுறம் இது ஒரு செலவு. எனவே ஒரு வங்கியால் இதை நிர்வகிக்க முடிந்தால், வங்கி லாபகரமாக இருக்கும். எனவே பாரம்பரியமாக, வங்கிகள் கடன்களைக் கொடுக்கும் ஒரு வகையான வியாபாரத்தைச் செய்து வருகின்றன, மேலும் இது குறைந்த ஆபத்துள்ள ஒரு வணிகத்தைப் போன்றது என்பதை நீங்கள் அறிவீர்கள், இது வணிக அல்லது சில்லறை வங்கி என்று அழைக்கப்படுகிறது. எனவே ஒரு வணிக வங்கியின் இந்த புரிதலுடன், இப்போது ஒரு முன்னோக்கி நகர்வோம்

முதலீட்டு வங்கி என்றால் என்ன?

எனவே முதலீட்டு வங்கி என்றால் என்ன என்று இப்போது பார்ப்போம்? முதலில், முதலீட்டு வங்கி பாரம்பரிய அல்லது வணிக வங்கியிலிருந்து வேறுபட்டது என்பதை நினைவில் கொள்க. எனவே முதலீட்டு வங்கி உங்கள் வைப்புகளை வங்கி போலவே எடுத்துக்கொள்ளாது. வைப்புத்தொகையாளர்களின் பணத்தைப் பாதுகாப்பதற்கான உத்தரவாதமாக அவர்கள் எங்கள் செயலை உண்மையில் செலுத்தவில்லையா? எனவே முதலீட்டு வங்கிகள் அதைச் செய்யவில்லை. எனவே முதலீட்டு வங்கிகள் உண்மையில் என்ன செய்கின்றன என்று பார்ப்போம்?

ஒரு சொத்து தரகரின் ஒப்புமை

எனவே ஒரு முதலீட்டு வங்கியை நன்கு புரிந்து கொள்ள, ஒரு சொத்து தரகரைப் பொறுத்தவரை ஒரு ஒப்புமையை உங்களுக்குத் தருகிறேன். இப்போது, சொத்து தரகர் யார்? ஒருபுறம், ஒரு குடியிருப்பை வாங்குபவர்கள், வாங்குபவர்கள், மறுபுறம், குடியிருப்பை விற்பவர்கள் உள்ளனர் என்று வைத்துக் கொள்வோம்.

எனவே வாங்குவோர் மற்றும் அபார்ட்மெண்ட் விற்பனையாளர்கள் உள்ளனர். இப்போது வெளிப்படையாக, அவர்கள் பரிவர்த்தனை செய்து இந்த சந்தையை நடக்க விரும்புகிறார்கள். இப்போது ஒரு பக்கத்தில், தனிப்பட்ட வாங்குபவர்களாக இருக்கும் வாங்குபவர்கள் சில நேரங்களில் உங்களுக்குத் தெரிந்த விற்பனையாளர்களைத் தேடும்போது அல்லது உண்மையில், பல முறை, வாங்குபவர்களுக்கு அபார்ட்மெண்ட் தொடர்பாக உரிய அனைத்து விடாமுயற்சியையும் செய்வது மிகவும் கடினம் அல்லது உங்களுக்குத் தெரிந்திருக்கலாம், நிதிக் கருத்துக்களைப் பார்த்து பேச்சுவார்த்தை நடத்தவும்.

எனவே, கூடுதலாக, தேடுவதும் அவர்களுக்கு ஒரு பிரச்சினையாகும். எனவே என்ன நடக்கிறது என்றால், இந்த வாங்குவோர் உண்மையில் சொத்து தரகர்கள் என்று அழைக்கப்படும் நபர்களுடன் தொடர்பு கொள்ளலாம். இப்போது, இந்த சொத்து தரகர்கள் உங்களுக்குத் தெரிந்த இரண்டு பணிகளைச் செய்வார்கள், அவர்கள் பிராந்தியத்தில் எத்தனை விற்பனையாளர்கள் இருக்கிறார்கள் என்பதை அவர்கள் அடையாளம் காண்பார்கள், அவர்கள் தொடர்புகொள்வார்கள் என்று உங்களுக்குத் தெரியும், மேலும் அவர்கள் அபார்ட்மெண்ட்டுடன் தொடர்புடைய சட்டபூர்வமானவை குறித்து ஒரு சரிபார்ப்பு பட்டியலை தயாரிப்பார்கள். நிதிக் கருத்தாய்வு மற்றும் ஆராய்ச்சி என்னவென்று உங்களுக்குத் தெரிந்த விடாமுயற்சி மற்றும் வாங்குபவரின் தேவையைப் பொறுத்து அவை பண்புகளை பரிந்துரைக்கும். எனவே ஒரு சொத்து தரகர் இந்த பணிகளை யார் செய்கிறார் என்பதற்கு இடையில் உள்ள ஒருவர்.

இப்போது, இந்த சொத்து தரகர்கள் பொதுவாக பணம் சம்பாதிப்பது எப்படி? இது அவர்கள் சம்பாதிக்கும் கமிஷன்கள் மூலம், மற்றும் கமிஷன்கள் முதன்மையாக வெற்றிகரமான பரிவர்த்தனைகளில் உள்ளன. எனவே ஒரு வாங்குபவர் ஒரு விற்பனையாளரிடமிருந்து 10 மில்லியன் டாலருக்கு ஒரு பிளாட் வாங்கியிருந்தால் சொல்லலாம். எனவே ஒரு குறிப்பிட்ட சதவீதம் உண்மையில் கமிஷன்கள் அல்லது கட்டணங்களாக சொத்து தரகரின் ஒரு பகுதியாக இருக்கும். எனவே ஒரு சொத்து தரகர் எவ்வாறு செயல்படுகிறார். ஒரு சொத்து தரகர் எவ்வாறு செயல்படுகிறார் என்பதை இப்போது புரிந்து கொண்டு, இப்போது முதலீட்டு வங்கியாளரைப் பற்றி சிந்தியுங்கள்.

நான் ஒரு முதலீட்டு வங்கியாளரை நிதி தரகர் என்று அழைக்கிறேன். எனவே ஒரு சொத்து தரகருக்கு பதிலாக, இதை நான் நிதி தரகர் என்று அழைக்கிறேன். அவரது வேலை என்னவென்றால், வாங்குபவர்களை ஒரு பக்கம் ஆக்குவதும், விற்பனையாளர்கள் எப்படியாவது சந்திப்பதும் ஆகும். இந்த சூழலில் வாங்குவோர் மற்றும் விற்பனையாளர்களின் வரையறையை இப்போது விரைவாக மாற்றுகிறேன், ஏனெனில் நான் இங்கு முதலீட்டு வங்கியைப் பற்றி பேசுகிறேன்.

- இப்போது வாங்குபவர் அல்லது விற்பனையாளருக்கு பதிலாக நிறுவனத்தைப் பற்றி சிந்தியுங்கள். நான் நிறுவனத்தைப் பற்றி பேசுகிறேன். இப்போது இந்த நிறுவனம் இந்த நிறுவனங்களின் பெயர் ஏபிசி என்று சொல்லலாம், மேலும் அவர்கள் நிதி திரட்ட விரும்புகிறார்கள். நிதிகளை திரட்டுங்கள், அவர்களுக்கு நிதி திரட்ட வேண்டிய தேவை இருப்பதை நீங்கள் அறிவீர்கள், ஏனென்றால் அவர்கள் ஒரு சிறிய நகரத்திலிருந்து பெருமளவில் முதலீடு செய்து விரிவாக்கப் போகிறார்கள், அவர்கள் உலகளாவிய இருப்பை முழுவதுமாக விரும்புகிறார்கள் என்பதை நீங்கள் அறிவீர்கள். எனவே அதற்கு, அவர்களுக்கு நிதி தேவைப்படுகிறது. எனவே வெளிப்படையாக, அதைச் செய்வதற்கு இரண்டு அணுகுமுறைகள் உள்ளன, ஒன்று அவர்கள் ஒரு வங்கியை அணுகலாம், இரண்டாவதாக அவர்கள் சந்தையில் இருந்து பங்குகளை உயர்த்த முடியும், நாங்கள் அதை ஒரு ஐபிஓ என்று அழைக்கிறோம். எனவே ஒரு ஐபிஓ செய்வது, அவர்கள் சந்தையில் இருந்து பணம் திரட்ட முடியும் என்பது உங்களுக்குத் தெரியும். எனவே மேலும் நிதி திரட்ட அவர்கள் வங்கிக்குச் செல்ல விரும்பவில்லை என்று வைத்துக் கொள்வோம். எனவே அவர்கள் மதிப்பீடு செய்யும் விருப்பம் ஈக்விட்டி நீர்த்தல் மூலம். எனவே அவர்கள் என்ன சொல்கிறார்கள் என்றால், அவர்கள் தங்கள் நிறுவனத்தின் ஒரு பங்கை சில முதலீட்டாளர்களுக்கு கொடுக்கத் தயாராக இருக்கிறார்கள், அவர்கள் ஆரம்ப பொது வழங்கல் மூலம் அதைச் செய்யத் தயாராக இருப்பார்கள். இப்போது, நிறுவனம் ஏபிசி ஒரு வகையான முன்னோக்கி சென்று இந்த ஆரம்ப பொது சலுகையை வழங்க விரும்பினால், அவர்கள் அதை மிகவும் கடினமாகக் காண்பார்கள், ஏனென்றால் ஓரிரு விஷயங்கள் நடக்கும், அதனுடன் தொடர்புடைய சட்டபூர்வமானவை உள்ளன, பின்னர் உங்களைப் பற்றி பேசினால் எப்படி விழிப்புடன் இருக்க வேண்டும் என்று உங்களுக்குத் தெரியும் செயல்முறைகள். அவர்களுக்கு அது கூட தெரியாது என்று உங்களுக்குத் தெரியும். மூன்றாவது, எந்த மதிப்பீடுகளில்? இந்த விஷயங்கள் அனைத்தையும் நீங்கள் அறிவீர்கள், அவர்கள் உண்மையில் அதைச் செய்யத் தயாராக இல்லை. எனவே அவர்கள் முதலீட்டு வங்கியாளர் என்று அழைக்கப்படும் ஒருவரைத் தொடர்புகொள்வது உங்களுக்குத் தெரியும்.

முதலீட்டு வங்கியாளரின் பங்கு என்னவென்றால், இந்த பணிகளைச் செய்வது, சட்டரீதியான விருப்பங்களைச் சரிபார்ப்பது, செயல்முறைகளைப் பார்ப்பது, மதிப்பீடுகளைப் பற்றி பேசுவது, இந்த தரகு என்ன செய்வது என்பது இந்த ஐபிஓவுக்கான அனைத்து முதலீட்டாளர்களையும் அவர் அடையாளம் காண்பது. எனவே “எஸ்” என்பது இந்த விஷயத்தில் முதலீட்டாளர்களைக் குறிக்கும், மற்றும் முதலீட்டு வங்கியாளர்கள் ஒரு அதிநவீன நிதி தரகர். உண்மையில், அவர்கள் முதலீட்டாளர்களுடன் இணைக்கப்பட்டுள்ளனர், மேலும் அவை இந்த நிறுவனங்களின் நிதி திரட்ட உதவுகின்றன, மேலும் அவர்கள் அனைவரும் ஒரு ஐபிஓ மூலம் திரட்டுவது உங்களுக்குத் தெரிந்த உங்கள் சரிபார்ப்பு பட்டியலைப் புரிந்துகொள்கிறார்கள். எனவே இது ஒரு சிறிய எடுத்துக்காட்டு, முதலீட்டாளர்கள் ஒருபுறம் இருக்கிறார்கள், நிறுவனம் மறுபுறம் உள்ளது என்பது உங்களுக்குத் தெரியும்.

எனவே முதலீட்டு வங்கியாளர்கள் எவ்வாறு பணம் சம்பாதிக்கிறார்கள்? முதலீட்டு வங்கியாளர்கள் கமிஷன்களிலிருந்து பணம் சம்பாதிக்கிறார்கள், இவர்களை சம்பாதிக்க பயன்படுத்தப்படும் சொத்து தரகர்கள் உங்களுக்குத் தெரியும், இந்த நிறுவனமான ஏபிசிக்காக திரட்டப்பட்ட நிதிகளின் எண்ணிக்கையில் உண்மையில் கமிஷன்களைப் பெறுகிறார்கள். எனவே முதலீட்டு வங்கிகள் உண்மையில் பணம் சம்பாதிப்பது இதுதான்.

- எனவே இது உங்களுக்குத் தெரிந்த வழிகளில் ஒன்றாகும், மற்ற எடுத்துக்காட்டுகள் இணைப்புகள் மற்றும் கையகப்படுத்துதல்களுடன் தொடர்புடையதாக இருக்கலாம். எனவே ஏபிசி என்று அழைக்கப்படும் ஒரு நிறுவனம் இருப்பதாகக் கூறலாம், மேலும் அவர்கள் DEF எனப்படும் மற்றொரு நிறுவனத்துடன் ஒன்றிணைக்க விரும்புகிறார்கள். இப்போது இந்த இரண்டு செட் நிறுவனங்களின் சிக்கல் என்னவென்றால், அவை இணைப்பின் அனைத்து ஒழுங்குமுறை அம்சங்களையும் கையாளுவதற்கு போதுமானதாக இல்லை, அத்துடன் மதிப்பீடுகளின் அடிப்படையில் பொருத்தமான கணக்கீடுகளுக்கு வருவது அல்லது நிதி மாதிரிகள் தயாரிப்பது.

எனவே முதலீட்டு வங்கி நிறுவனம் என்ன செய்கிறது, அவர்கள் இடையில் வந்து இணைப்பின் சாத்தியக்கூறுகள் குறித்து ஆலோசனை கூறுகிறார்கள். அது ஏன் நடக்க வேண்டும்? சாத்தியமான சினெர்ஜிகள் என்ன, உண்மையில், முதலீட்டு வங்கிகளின் முக்கிய முக்கியமான அம்சங்கள் என்னவென்றால், ஒரு விலையை பேச்சுவார்த்தை நடத்துவதில் சுகாதாரப் பற்றாக்குறை? எனவே விலை அதிகமாக இருந்தால் உங்களுக்குத் தெரியும், பின்னர் இரு வாங்குபவர்களையும் விற்பவர்களையும் ஒரு கட்டத்தில் சந்திக்க வாடிக்கையாளர்களுடன் பேசுவது உங்களுக்குத் தெரியும். எனவே அவர்கள் நிபுணர் பேச்சுவார்த்தையாளர்களாகவும் இருக்கிறார்கள், அதற்காக அவர்கள் மீண்டும் கமிஷனை வசூலிக்கிறார்கள்.

எனவே ஒரு குறிப்பிட்ட அளவு கமிஷன், 1%, 2% ஒரு எடுத்துக்காட்டு, முதலீட்டு வங்கியின் பார்வையில் இருந்து புரிந்து கொள்ள முடியும். எனவே, சுருக்கமாக, வாங்குபவர்களுக்கு உதவ உங்களுக்குத் தெரிந்த ஒரு வகை சொத்து தரகர் மற்றும் சொத்து தரகரின் பங்கைப் பற்றி சிந்தியுங்கள், மேலும் விற்பனையாளர்கள் அடையாளம் காணவும், சொத்து தரகர்களிடையே உண்மையில், வாங்குபவர் தேடலுக்கும் உதவுவதன் மூலம் நிறைய மதிப்பைச் சேர்க்கவும் விற்பனையாளர்கள் வாங்குபவர்களை அடையாளம் காணவும்.

எனவே அவர்கள் இடையில் நிறைய மதிப்பைச் சேர்க்கிறார்கள், அதேபோல் நிறுவனங்கள் நிதி திரட்டுவதைத் தேடும் அதே வேளையில் முதலீட்டு வங்கியும் அவ்வாறே செய்கிறது அல்லது அவை இணைப்புகள் மற்றும் கையகப்படுத்தல் நடவடிக்கைகளைப் பார்க்கின்றன என்பது உங்களுக்குத் தெரியும். எனவே முதலீட்டு வங்கிகள் வேறு பல விஷயங்களையும் செய்கின்றன, எனவே இவை அனைத்தையும் எங்கள் பின்வரும் விரிவுரைகளில் விவாதிப்போம். முதலீட்டு வங்கி என்றால் என்ன, வணிக வங்கி எது என்பதற்கான வேறுபாடுகளை நீங்கள் பாராட்ட முடியும் என்று நான் இப்போது நம்புகிறேன்.