செலவு மீட்பு முறை (வரையறை, எடுத்துக்காட்டுகள்) | இந்த முறையை எப்போது பயன்படுத்த வேண்டும்?

செலவு மீட்பு முறை என்ன?

செலவு மீட்பு முறை என்பது வருவாய் அங்கீகார முறைகளில் ஒன்றாகும், இதில் நிறுவனம் வாடிக்கையாளருக்கு விற்கப்படும் பொருட்களுக்கு எதிராக மொத்த லாபம் அல்லது வருமானத்தை பதிவு செய்யாது, அந்தந்த விற்பனை தொடர்பான மொத்த செலவு உறுப்பு வாடிக்கையாளரிடமிருந்து நிறுவனத்தால் முழுமையாக பெறப்படும் வரை முழு செலவுத் தொகையும் பெறப்பட்ட பிறகு, மீதமுள்ள தொகை வருமானமாக பதிவு செய்யப்படும்.

செலவு மீட்பு முறைக்கான எடுத்துக்காட்டுகள்

எடுத்துக்காட்டு # 1

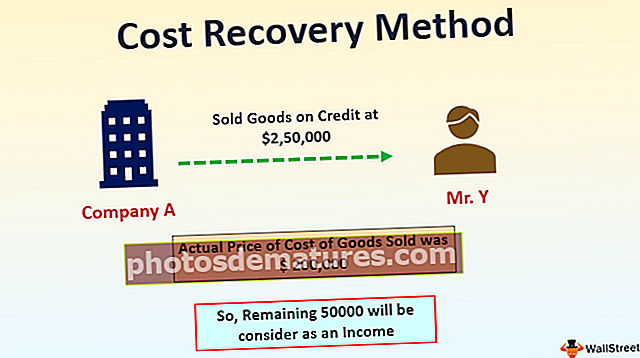

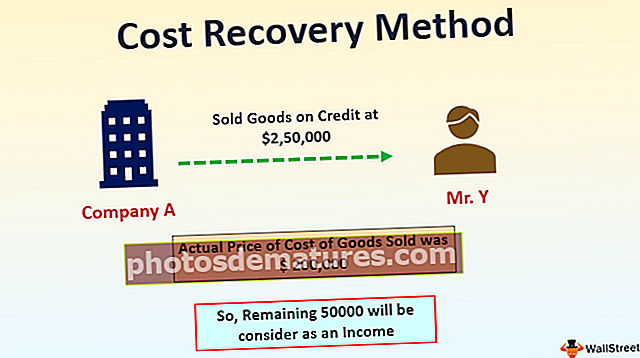

எடுத்துக்காட்டாக, நிறுவனம் A ltd. கடனில் உள்ள பொருட்களை அதன் வாடிக்கையாளர்களுக்கு விற்கிறது. வருவாய் அங்கீகாரத்திற்காக, வணிகத்தின் பல வாடிக்கையாளர்களிடமிருந்து பணத்தின் மீட்பு வீதம் குறித்து நிச்சயமற்ற தன்மை இருப்பதால் நிறுவனம் செலவு மீட்பு முறையைப் பின்பற்றுகிறது. செப்டம்பர் 1, 2016 அன்று, சில வாடிக்கையாளர்களை அதன் வாடிக்கையாளர்களில் ஒருவரான திரு. ஒய் 250,000 டாலருக்கு விற்றது. ஒரு லிமிடெட் நிறுவனத்திற்கு விற்கப்பட்ட பொருட்களின் விலை, 000 200,000 ஆகும்.

விற்பனையின் போது, நிறுவனம் உடனடியாக $ 50,000 பெற்றது, மேலும் அடுத்தடுத்த ஆண்டுகளில் நிறுவனம் மீதமுள்ள கொடுப்பனவுகளைப் பெற்றது. 2017 ஆம் ஆண்டில் $ 50,000, 2018 ஆம் ஆண்டில், 000 100,000, மற்றும் $ 50,000 மீதமுள்ளவை 2019 ஆம் ஆண்டில் பெறப்பட்டன. செலவு மீட்பு முறையின்படி நிறுவனத்தின் லாபத்தை எப்போது அங்கீகரிக்க வேண்டும்?

செலவு மீட்பு முறையின்படி, அந்தந்த விற்பனை தொடர்பான மொத்த செலவு உறுப்பு வாடிக்கையாளரிடமிருந்து நிறுவனத்தால் முழுமையாக பெறப்படும் வரை நிறுவனம் மொத்த லாபம் அல்லது வாடிக்கையாளருக்கு விற்கப்படும் பொருட்களுக்கு எதிராக கிடைக்கும் வருமானத்தை பதிவு செய்யாது. முழு செலவுத் தொகையும் பெறப்பட்ட பிறகு, மீதமுள்ள தொகை வருமானமாக பதிவு செய்யப்படும்.

- தற்போதைய வழக்கில், நிறுவனம் செப்டம்பர் 1, 2016 அன்று திரு. ஒய் சில கடன்களை 250,000 டாலருக்கு விற்றது. விற்கப்பட்ட பொருட்களின் உண்மையான விலை, 000 200,000 ஆகும்.

- தவணையில் விற்கப்படும் பொருட்களுக்கு எதிராக நிறுவனம் பணம் பெற்றது. $ 50,000 உடனடியாக பெறப்பட்டது, 2017 ஆம் ஆண்டில் $ 50,000, 2018 ஆம் ஆண்டில், 000 100,000, மற்றும் 2019 ஆம் ஆண்டில் $ 50,000 பெறப்பட்டது.

- இப்போது, $ 50,000 ($ 250,000 -, 000 200,000) என்பது நிறுவனத்தின் லாபமாகும், இது விற்பனை செய்யப்பட்ட கணக்கியல் காலகட்டத்தில் அது அங்கீகரிக்கப்படாது, அதேபோல் மீட்கப்பட்ட பின்னர் பணம் பெறப்பட்ட காலகட்டத்தில் வருமானமாக அங்கீகரிக்கப்படும். விற்கப்பட்ட பொருட்களின் விலை.

- 2016, 2017 மற்றும் 2018 ஆம் ஆண்டுகளில் பெறப்பட்ட தொகை $ 200,000 ($ 50,000 + $ 50,000 + $ 100,000) இது விற்கப்படும் பொருட்களின் விலைக்கு சமம், எனவே, அந்த ஆண்டுகளில் எந்த வருவாயும் பதிவு செய்யப்படாது.

- இருப்பினும், 2019 ஆம் ஆண்டில் விற்கப்பட்ட பொருட்களின் விலைக்கு மேல் பெறப்பட்ட தொகை, $ 50,000, இது 2019 ஆம் ஆண்டின் வருவாயாக பதிவு செய்யப்படும்.

எடுத்துக்காட்டு # 2

அக்டோபர் 1, 2013 அன்று, எஃகு தயாரிப்பாளரான சபையர் கார்ப்பரேஷன் சில எஃகு கம்பிகளை, 000 80,000 க்கு விற்றது. ஒப்பந்தத்தின் படி, நவம்பர் 1, 2013 முதல் ஒவ்வொரு அக்டோபர் 1 ம் தேதியும் வட்டி செலுத்துதலுடன் சமமான $ 20,000 செலுத்தும் நான்கு சமமான வருடாந்திர கொடுப்பனவுகளை வாடிக்கையாளர்கள் பூர்த்தி செய்ய வேண்டும். எஃகு பட்டை உருவாக்கும் செலவு, 000 56,000 ஆகும். நிறுவனத்தின் நிதியாண்டு டிசம்பர் 31 அன்று முடிவடைகிறது.

| தேதி | பணம் சேகரிக்கப்பட்டது | செலவு மீட்பு | மொத்த லாபம் அங்கீகரிக்கப்பட்டது |

| அக்டோபர் 1, 2013 | $20,000 | $20,000 | $ – |

| அக்டோபர் 1, 2014 | $20,000 | $20,000 | – |

| அக்டோபர் 1, 2015 | $20,000 | $16,000 | 4,000 |

| அக்டோபர் 1, 2016 | $20,000 | – | 20,000 |

| மொத்தம் | $80,000 | $56,000 | $24,000 |

இங்கே, நிறுவனம் அக்டோபர் 1, 2015 முதல் 2 தொடர்ச்சியான செயல்பாடுகளுக்குப் பிறகு மற்றும் வெற்றிகரமான செலவு மீட்புக்குப் பிறகு இலாபங்களை அங்கீகரிக்கத் தொடங்கியது.

நன்மைகள்

- கடன் அடிப்படையில் செய்யப்படும் விற்பனைக்கு எதிராக வாடிக்கையாளர்களிடமிருந்து பணம் சேகரிப்பது குறித்து நியாயமான நிச்சயமற்ற தன்மை ஏற்பட்டால், வருவாய் அங்கீகாரத்தின் நோக்கத்திலிருந்து நிறுவனம் செலவு மீட்பு அணுகுமுறையைப் பயன்படுத்துகிறது, ஏனெனில், இதுவரை, இந்த முறை எல்லாவற்றிலிருந்தும் மிகவும் பழமைவாதமானது கிடைக்கும் வருவாய் அங்கீகார முறைகள்.

- செலவு மீட்பு முறையுடன், வரி செலுத்தும் தேதியில் தாமதம் ஏற்படுகிறது, ஏனெனில் தயாரிப்பு முழு செலவையும் நிறுவனம் மீட்டெடுத்த பின்னரே வரி செலுத்தப்படும். எனவே, இந்த முறையால், வணிகத்தின் உரிமையாளர் சில சேமிப்புகளைச் செய்யலாம்.

தீமைகள்

- செலவு மீட்பு முறையைப் பயன்படுத்தி, நிறுவனம் செலவு மற்றும் விற்பனையை அங்கீகரித்தாலும், சில விற்பனை அடிப்படையில் நிறுவனத்திற்கு பெறத்தக்கதாக இருந்தாலும் கூட, அதற்கான மொத்த லாபம் அங்கீகரிக்கப்படாது, மேலும் மொத்த லாபம் அங்கீகரிக்கப்பட்டால் மட்டுமே முழு ரசீதுகளும் பெறப்பட்டுள்ளன.

- இந்த முறையில், நிறுவனத்தின் இலாபங்கள் அந்த இலாபத்திற்கு எதிரான கட்டணம் பெறப்படும் காலத்திற்கு குறிப்பிடப்படுகின்றன. எனவே விற்பனை ஒரு காலகட்டத்துடன் தொடர்புடையதாக இருந்தாலும், அந்த காலகட்டத்தின் வருமானமாக நிறுவனத்தால் அதைக் காட்ட முடியாது.

செலவு மீட்பு முறையை எப்போது பயன்படுத்த வேண்டும்?

- வாடிக்கையாளர்களிடமிருந்து பொருட்களின் விற்பனைக்கு எதிரான சேகரிப்பு நிறுவனத்திற்கு மிகவும் நிச்சயமற்றதாக இருக்கும்போது, தவணை முறைக்கு நியாயப்படுத்துவது கடினம் என்ற சூழ்நிலைகளில் இந்த முறை முக்கியமாக பயன்படுத்தப்படுகிறது.

- மேலும், நிறுவனம் விற்பனை மதிப்பை துல்லியமாக தீர்மானிக்க முடியாவிட்டால். இந்த முறை விரும்பப்படுகிறது, ஏனெனில், அந்த சந்தர்ப்பங்களில், சம்பாதித்த மொத்த வருவாயைத் தீர்மானிப்பது கடினம் என்பதால், நிறுவனத்தால் ஏற்படும் செலவோடு பொருந்தக்கூடிய ரசீதுகளுக்கு சமமான வருவாயைப் பதிவு செய்வது விவேகமான அணுகுமுறையாகும்.

- செலவு மீட்பு முறையுடன், வரி செலுத்தும் தேதியில் தாமதம் ஏற்படுகிறது, ஏனெனில் தயாரிப்பு முழு செலவையும் நிறுவனம் மீட்டெடுத்த பின்னரே வரி செலுத்தப்படும். எனவே, இந்த முறையால், வணிகத்தின் உரிமையாளர் சில சேமிப்புகளைச் செய்யலாம்.

முடிவுரை

ஆகவே, செலவு மீட்பு முறையைப் பொறுத்தவரையில், நிறுவனம் செலவழித்த அனைத்து செலவுகளையும் மீட்டெடுத்த பிறகு, அது பெறப்பட்டபோது, மொத்த இலாபம் அல்லது வருமானமாக நிறுவனம் சம்பாதித்த தொகையை மொத்த லாபம் அல்லது வருமானமாக அங்கீகரிக்கும், அதாவது நிறுவனம் அங்கீகரிக்கும் செய்த விற்பனையிலிருந்து வாடிக்கையாளர்களிடமிருந்து உண்மையான பணம் பெறப்பட்டால் மட்டுமே வருவாய்.

கடன் அடிப்படையில் செய்யப்படும் விற்பனைக்கு எதிராக வாடிக்கையாளர்களிடமிருந்து பணம் சேகரிப்பது தொடர்பாக நியாயமான நிச்சயமற்ற தன்மை இருந்தால், வருவாய் அங்கீகாரத்தின் நோக்கத்திலிருந்து நிறுவனம் செலவு மீட்பு அணுகுமுறையைப் பயன்படுத்துகிறது, ஏனெனில் இந்த முறை எல்லாவற்றிலிருந்தும் மிகவும் பழமைவாதமானது கிடைக்கும் வருவாய் அங்கீகார முறைகள்.