வருவாயின் சராசரி வீதம் (வரையறை, ஃபார்முலா) | கணக்கிடுவது எப்படி?

வருவாயின் சராசரி வீதம் என்ன?

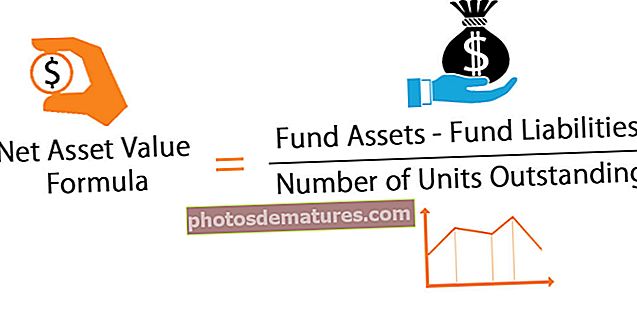

சராசரி வருவாய் விகிதம் (ARR) என்பது ஒரு முதலீடு அல்லது சொத்தில் எதிர்பார்க்கப்படும் வருவாய் சதவீத வீதத்தைக் குறிக்கிறது, இது ஆரம்ப முதலீட்டு செலவு அல்லது திட்டத்தின் வாழ்நாளில் சராசரி முதலீடு ஆகும். சராசரி வருவாய் விகிதத்திற்கான சூத்திரம் வரிகளுக்குப் பிறகு சராசரி வருடாந்திர நிகர வருவாயைப் பிரிப்பதன் மூலமாகவோ அல்லது அசல் முதலீட்டின் மூலமாகவோ அல்லது திட்டத்தின் வாழ்நாளில் சராசரி முதலீட்டின் மூலமாகவோ வருமானத்தை ஈட்டுவதன் மூலம் பெறப்படுகிறது, பின்னர் சதவீதத்தின் அடிப்படையில் வெளிப்படுத்தப்படுகிறது.

வருவாய் சூத்திரத்தின் சராசரி வீதம்

கணித ரீதியாக, இது,

வருவாய் சூத்திரத்தின் சராசரி வீதம் = வரிகளுக்குப் பிறகு சராசரி ஆண்டு நிகர வருவாய் / ஆரம்ப முதலீடு * 100%அல்லது

வருவாய் சராசரி சூத்திரம் = வரிகளுக்குப் பிறகு சராசரி ஆண்டு நிகர வருவாய் / திட்டத்தின் வாழ்நாளில் சராசரி முதலீடு * 100%

விளக்கம்

பின்வரும் படிகளைப் பயன்படுத்தி சராசரி வருவாயைக் கணக்கிடுவதற்கான சூத்திரத்தைப் பெறலாம்:

படி 1: முதலாவதாக, ஒரு முதலீட்டின் வருவாயைத் தீர்மானிக்கவும், பங்கு, விருப்பங்கள் போன்றவற்றை ஒரு குறிப்பிட்ட காலத்திற்கு சொல்லுங்கள், ஐந்து ஆண்டுகள் என்று சொல்லுங்கள். இப்போது, வருவாயின் கூட்டுத்தொகையை இல்லை என்று வகுப்பதன் மூலம் சராசரி ஆண்டு வருவாயைக் கணக்கிடுங்கள். கருதப்பட்ட ஆண்டுகள்.

படி 2: அடுத்து, ஒரு முறை முதலீடு செய்தால், சொத்தின் ஆரம்ப முதலீட்டை தீர்மானிக்கவும். வழக்கமான முதலீடுகளைப் பொறுத்தவரை, வாழ்க்கையின் சராசரி முதலீடு கைப்பற்றப்படுகிறது.

படி 3: இறுதியாக, சராசரி வருவாயைக் கணக்கிடுவது சராசரி வருடாந்திர வருவாயை (படி 1) சொத்தின் ஆரம்ப முதலீட்டின் மூலம் (படி 2) பிரிப்பதன் மூலம் செய்யப்படுகிறது. சொத்தின் சராசரி முதலீட்டின் மூலம் சராசரி வருடாந்திர வருவாயைப் பிரிப்பதன் மூலமும், பின்னர் மேலே காட்டப்பட்டுள்ளபடி சதவீதத்தின் அடிப்படையில் வெளிப்படுத்துவதன் மூலமும் இது பெறப்படலாம்.

எடுத்துக்காட்டுகள்

சராசரி வருவாய் ஃபார்முலாவை நன்கு புரிந்துகொள்வதற்கு சில எளிய மற்றும் மேம்பட்ட எடுத்துக்காட்டுகளைப் பார்ப்போம்.

இந்த சராசரி வருவாய் ஃபார்முலா எக்செல் வார்ப்புருவை இங்கே பதிவிறக்கம் செய்யலாம் - ஃபார்முலா எக்செல் வார்ப்புருவின் சராசரி வீதம்

எடுத்துக்காட்டு # 1

ரியல் எஸ்டேட் முதலீட்டின் உதாரணத்தை எடுத்துக்கொள்வோம், இது ஆண்டு 1 இல் 25,000 டாலர், 2 ஆம் ஆண்டில் 30,000 டாலர்கள் மற்றும் 3 ஆம் ஆண்டில் 35,000 டாலர் வருமானத்தை ஈட்டக்கூடும். ஆரம்ப முதலீடு 50,000 350,000 ஆகும், இதன் மதிப்பு $ 50,000 மற்றும் 3 ஆண்டுகள் மதிப்பிடப்பட்ட ஆயுள். கொடுக்கப்பட்ட தகவலின் அடிப்படையில் முதலீட்டின் வருவாய் சராசரி விகிதத்தை கணக்கிடுங்கள்.

ரியல் எஸ்டேட் முதலீட்டின் சராசரி ஆண்டு வருவாய் என கணக்கிடலாம்,

சராசரி ஆண்டு வருமானம் = ஆண்டு 1, ஆண்டு 2 மற்றும் ஆண்டு 3 / மதிப்பிடப்பட்ட வாழ்க்கையில் வருவாய் தொகை

= ($25,000 + $30,000 + $35,000) / 3

= $30,000

எனவே, ரியல் எஸ்டேட் முதலீட்டின் சராசரி வருவாய் விகிதத்தின் கணக்கீடு பின்வருமாறு இருக்கும்,

- சராசரி வருமானம் = = $ 30,000 / ($ 350,000 - $ 50,000) * 100%

- சராசரி வருமானம் = 10.00%

எனவே, ரியல் எஸ்டேட் முதலீட்டின் ARR 10.00% ஆகும்.

எடுத்துக்காட்டு # 2

ஒப்பிடக்கூடிய இடர் மட்டத்தின் இரண்டு பத்திரங்களை பரிசீலிக்கும் ஒரு முதலீட்டாளரின் உதாரணத்தை எடுத்துக்கொள்வோம். பின்வரும் தகவல்களின் அடிப்படையில் எந்த பாதுகாப்பைத் தேர்ந்தெடுக்க வேண்டும் என்பதைத் தீர்மானிக்கவும்:

பாதுகாப்பு A க்கான சராசரி ஆண்டு வருவாய் என கணக்கிடலாம்,

சராசரி ஆண்டு வருவாய் அ= ஆண்டு 1, ஆண்டு 2 மற்றும் ஆண்டு 3 / மதிப்பிடப்பட்ட வாழ்க்கையில் வருவாய் தொகை

= ($5,000 + $10,000 + $12,000) / 3

= $9,000

பங்கு A இன் ARR இன் கணக்கீடு பின்வருமாறு செய்யப்படலாம்,

- சராசரி வருவாய் அ = $9,000 / $50,000 * 100%

பங்கு A க்கான ARR

- சராசரி வருவாய் = 18.00%

பாதுகாப்பு B க்கான சராசரி ஆண்டு வருவாய் என கணக்கிடலாம்,

சராசரி ஆண்டு வருவாய் பி= ($7,000 + $12,000 + $14,000) / 3

= $11,000

பங்கு B க்கான சராசரி வருவாய் வீதத்தின் கணக்கீட்டை பின்வருமாறு செய்ய முடியும்,

- சராசரி வருவாய் பி = $11,000 / $65,000 * 100%

பங்கு B க்கான சராசரி வருவாய் இருக்கும் -

- பாதுகாப்புக்கான சராசரி வருமானம் B = 16.92%

கொடுக்கப்பட்ட தகவலின் அடிப்படையில், பாதுகாப்பு A ஐ விட அதிக சராசரி வருவாய் இருப்பதால், பாதுகாப்பு A ஐ போர்ட்ஃபோலியோவுக்கு விரும்ப வேண்டும்.

கால்குலேட்டர்

நீங்கள் பின்வரும் கால்குலேட்டரைப் பயன்படுத்தலாம்.

| வரிகளுக்குப் பிறகு சராசரி ஆண்டு நிகர வருவாய் | |

| ஆரம்ப முதலீடு | |

| வருவாய் சூத்திரத்தின் சராசரி வீதம் = | |

| வருவாய் சூத்திரத்தின் சராசரி வீதம் == |

| ||||||||||

|

பொருத்தமும் பயன்பாடும்

முதலீட்டில் இருந்து எதிர்பார்க்கப்படும் வருவாயின் அளவை அடிப்படையாகக் கொண்டு முடிவுகளை எடுக்க முதலீட்டாளர்களால் பயன்படுத்தப்படுவதால், சராசரி வருவாய் வீதத்தின் கருத்தை புரிந்துகொள்வது முக்கியம். இதன் அடிப்படையில், முதலீட்டாளர் முதலீட்டில் நுழையலாமா வேண்டாமா என்பதை தீர்மானிக்க முடியும். மேலும், முதலீட்டாளர்கள் சொத்துக்களை தரவரிசைப்படுத்த இந்த வருவாயைப் பயன்படுத்துகின்றனர் மற்றும் இறுதியில் தரவரிசைப்படி முதலீடு செய்து அவற்றை இலாகாவில் சேர்க்கிறார்கள்.

திட்டங்களின் சந்தர்ப்பங்களில், ஒரு முதலீட்டாளர் சராசரி வருவாய் விகிதம் தேவையான வருவாய் விகிதத்தை விட அதிகமாக இருக்கிறதா இல்லையா என்பதை சரிபார்க்க மெட்ரிக்கைப் பயன்படுத்துகிறார், இது முதலீட்டிற்கான சாதகமான சமிக்ஞையாகும். மீண்டும், பரஸ்பர திட்டங்களுக்கு, ஒரு முதலீட்டாளர் அதிக வருமானத்துடன் ஒன்றை ஏற்றுக்கொள்கிறார். சுருக்கமாக, அதிக வருவாய், சிறந்த சொத்து.