பத்திர மதிப்பீடு (வரையறை, கண்ணோட்டம்) | சிறந்த 3 பாண்ட் மதிப்பீடுகள் அமைப்பின் பட்டியல்

பாண்ட் மதிப்பீடு என்றால் என்ன?

பத்திர மதிப்பீடு என்பது நிர்ணயிக்கப்பட்ட ஏஜென்சிகளால் நிலையான வருமானப் பத்திரங்களுக்கு வழங்கப்பட்ட வகைப்பாட்டைக் குறிக்கிறது, இது முதலீட்டாளர்களின் பாதுகாப்பின் எதிர்கால திறனை அடையாளம் காண உதவுகிறது. வளர்ச்சி வாய்ப்புகள் மற்றும் வரவிருக்கும் கார்ப்பரேட் நடவடிக்கைகள் உட்பட, வழங்குநரின் நிதி நிலைப்பாட்டின் அனைத்து அம்சங்களும் ஆராயப்படுகின்றன, அப்போதுதான் மதிப்பீடுகள் தீர்மானிக்கப்படுகின்றன. மதிப்பீடுகள் வழங்குநரின் வலிமை மற்றும் ஸ்திரத்தன்மையை அளவிடுவதற்கு முதலீட்டாளருக்கு உதவுகின்றன. குறைந்த மதிப்பீடு ஆபத்தான முதலீட்டைக் குறிக்கிறது, ஆனால் அதிக வருவாய் மற்றும் நேர்மாறாக.

சிறந்த பாண்ட் மதிப்பீட்டு முகவர்

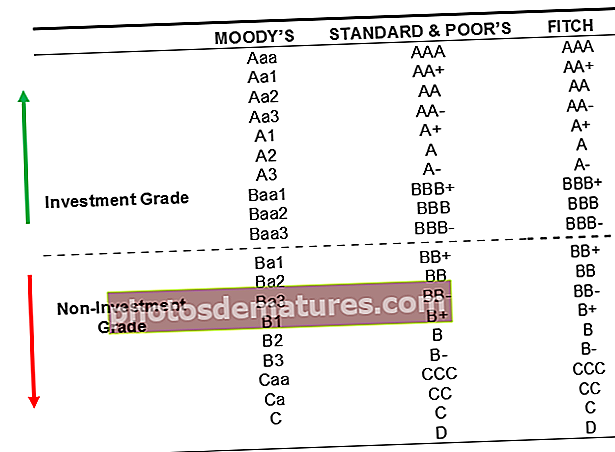

பத்திரங்களுக்கு கடன் மதிப்பீடுகளை வழங்கும் முதன்மையாக 3 ஏஜென்சிகள் உள்ளன.

- எஸ் அண்ட் பி பாண்ட் மதிப்பீடு

- மூடிஸ் பாண்ட் மதிப்பீடு

- ஃபிட்ச் பாண்ட் மதிப்பீடு

இந்த ஏஜென்சிகள் நிறுவனங்களின் நிதி ஆரோக்கியத்தைப் பற்றி ஆராய்ச்சி செய்வதற்கும், மதிப்பீடுகளை வழங்குவதற்கும் கடிகாரத்தைச் சுற்றி செயல்படுகின்றன. மூன்று ஏஜென்சிகளும் கடன் மதிப்பீட்டின் சிறிய நுணுக்கங்களுடன் ஒரே மாதிரியான பொறிமுறையைக் கொண்டுள்ளன. விவரங்களுக்கு கீழே உள்ள பாண்ட் மதிப்பீட்டு விளக்கப்படத்தைப் பார்க்கலாம்.

- பி நிலை மதிப்பீடு அல்லது அதற்கு மேற்பட்ட பத்திரங்கள் முதலீட்டு தரமாகக் கருதப்படுகின்றன, அதேசமயம் குறைந்த மதிப்பீட்டைக் கொண்ட பத்திரங்கள் ஏகப்பட்ட அல்லது குப்பை பத்திரங்களாக கருதப்படுகின்றன. இந்த நிறுவனங்கள் முதலீட்டாளர்களுக்கு சந்தையில் கிடைக்கக்கூடிய பத்திரங்களின் அளவு மற்றும் தர மதிப்பீட்டை வழங்க முயற்சிக்கின்றன.

- டிரிபிள்-ஏ மதிப்பிடப்பட்ட பத்திரம் பி மதிப்பிடப்பட்ட பத்திரத்தை விட அதிக பாதுகாப்பையும் குறைந்த இலாப திறனையும் வழங்குகிறது, மேலும் கூப்பன் விகிதங்கள் அதிகரித்து வருகின்றன.

- கார்ப்பரேட் பத்திரத்தைப் பொறுத்தவரை, மதிப்பீட்டு முகவர் வழக்கமாக நிறுவனத்தின் பணப்புழக்கம், அதன் வளர்ச்சி விகிதம் மற்றும் தற்போதுள்ள கடன் விகிதங்கள் ஆகியவற்றைப் பார்க்கிறது. போதுமான இலவச பணப்புழக்கம், இலாபங்கள் மற்றும் சில கடன் கடமைகள் கொண்ட நிறுவனங்கள் அதிக மதிப்பீடுகளை அடைய வாய்ப்புள்ளது.

- அரசாங்க நிறுவனங்களைப் பொறுத்தவரை, பிரத்தியேகங்கள் வேறுபடலாம் என்றாலும் இதே போன்ற வழிமுறைகள் பயன்படுத்தப்படுகின்றன. யு.எஸ். கருவூலப் பத்திரம் மூன்று-ஏ மதிப்பீட்டைப் பராமரிக்கிறது, மேலும் இது எப்போதுமே மிகவும் நம்பகமானதாகவும் இயல்புநிலைக்கு சாத்தியமில்லை என்றும் கருதப்படுகிறது.

கூடுதலாக, மதிப்பீட்டு நிறுவனம் பிற துணை மூலங்கள் மூலம் தகவல்களைப் பெறவும் தேர்வு செய்யலாம். இது நிறுவனத்தின் நிதி ஆரோக்கியம் குறித்த வெளியிடப்பட்ட அறிக்கைகளைப் படித்தல் அல்லது செயல்பாட்டு செயல்திறன், இடர் மேலாண்மை உத்திகள் மற்றும் பிற முக்கியமான தகவல்களைப் பற்றி விவாதிக்க நிறுவனத்தின் நிர்வாகத்தை நேர்காணல் செய்வது ஆகியவை அடங்கும், ஆனால் அவை முழுமையான படத்தைப் புரிந்துகொள்ள உதவும். .

அதிக மகசூல் பத்திரங்கள் மற்றும் மதிப்பீட்டு முகவர்

- இந்த பத்திரங்கள் மதிப்பீட்டு ஏஜென்சிகளால் முதலீட்டு தரத்திற்கு கீழே மதிப்பிடப்படுகின்றன, மேலும் பிபிபிக்குக் கீழே தரத்தின் அனைத்து நிலைகளும் அடங்கும். அவர்கள் தொழிலதிபரின் ஆபத்து என்றும் அழைக்கப்படுகிறார்கள், வழக்கமாக, நீண்ட காலத்திற்கு அதிக மகசூலை வழங்குகிறார்கள், இருப்பினும், குறுகிய காலத்தில் பெரும்பாலும் நிலையற்றவை மற்றும் இழப்புகளுக்கு காரணமாக இருக்கலாம்.

- அதிக மகசூல் பத்திரங்களின் மிகவும் விசித்திரமான வர்க்கம் ‘ஃபாலன் ஏஞ்சல்ஸ்’ என்று அழைக்கப்படுகிறது. இவை ஆரம்பத்தில் முதலீட்டு தரமாக வகைப்படுத்தப்பட்ட ஒரு வகை பத்திரங்கள், ஆனால் சில நிகழ்வுகள் ஏஜென்சிகள் தங்கள் மதிப்பீட்டை முதலீட்டு தரத்திற்கு கீழே குறைக்க வழிவகுத்தன.

- கூடுதலாக, மறுசீரமைப்புகள் / கையகப்படுத்தல் வழங்குநரின் கடன் அபாயத்தை உயர்த்தக்கூடும், பத்திரங்கள் ஏகப்பட்டதாக மாறும் அளவிற்கு. புதிய நிர்வாகம் அதிக ஈவுத்தொகையை வழங்கக்கூடும், மேலும் புதிய நிறுவனங்களின் இருப்புக்களை ஏற்கனவே உள்ள பத்திரங்களின் குறைக்கப்பட்ட மதிப்பீட்டைக் கோருகிறது. இந்த சூழலில், மறுசீரமைப்பிற்கு நிதியளிக்க எடுக்கப்பட்ட கடன்களை அடைப்பதற்கு ஒரு நிறுவனம் ஏகப்பட்ட கடனை அதிகம் வழங்கக்கூடும்.

பாண்ட் மதிப்பீடுகளின் நன்மைகள்

பத்திர மதிப்பீட்டின் சில நன்மைகள் பின்வருமாறு:

- இது ஒரு நிறுவனத்தின் சமீபத்திய நிலை மற்றும் வலிமை குறித்து முதலீட்டாளர்களுக்குத் தெரியப்படுத்த உதவுகிறது.

- சரியான கடன் பத்திரங்களைத் தேர்ந்தெடுப்பது தொடர்பாக, முடிவெடுப்பதில் இது அவர்களுக்கு உதவுகிறது, எனவே அவர்களின் இலாகாவிற்கு சரியான கலவையைப் பெறுவதற்கு அவர்களுக்கு உதவுகிறது. எடுத்துக்காட்டாக, ஆபத்து இல்லாத முதலீட்டாளர் ஆட்டோ மற்றும் உற்பத்தித் துறைகளின் கலவையில் மட்டுமே முதலீடு செய்ய விரும்புகிறார், ஆனால் பட்ஜெட் கட்டுப்பாடுகள் மற்றும் பகுப்பாய்வு அறிவை எதிர்கொள்கிறார், அவற்றின் கடன் மதிப்பீடுகள் மற்றும் பகுத்தறிவு ஆகியவற்றை நன்கு பார்ப்பது முதலீட்டாளருக்கு பூஜ்ஜியமாக இருக்க துணைபுரியும் சரியான வகையான கருவி, இதன் மூலம் குறைந்தபட்ச மாறுபாடு போர்ட்ஃபோலியோவிற்கான கலவையின் சரியான தொகுப்பை அடைகிறது.

- இது சந்தையில் ஒரு நிறுவனத்தின் குரல் மற்றும் உடல் மொழியை அவர்களின் நிதி நிலையைத் தொடர்புகொள்வதன் மூலமும், முதலீட்டாளர்கள், எச்.என்.ஐ., போட்டியாளர்கள் மற்றும் கட்டுப்பாட்டாளர்களுக்கும் அவர்களின் எதிர்கால வாய்ப்புகளை முறையிடுவதன் மூலமும் உறுதிப்படுத்துகிறது அல்லது பிரதிபலிக்கிறது.

- இரண்டு வெவ்வேறு நிறுவனங்களின் வருமானத்திற்கும் நம்பகத்தன்மை காரணிக்கும் இடையில் ஒப்பிட்டுப் பார்க்க இதைப் பயன்படுத்தலாம்.

நிதி நெருக்கடி மற்றும் மதிப்பீட்டு முகவர்

சில வகையான நிலையான வருமான பத்திரங்களில், குறிப்பாக அடமான ஆதரவு பத்திரங்களில் உள்ள அபாயங்களை அடையாளம் காணத் தவறியதற்காக மதிப்பீட்டு முகவர் நிறுவனங்களுக்கு நிறைய குற்றச்சாட்டுகள் சுமத்தப்பட்டன. இந்த ‘ஏ’ மதிப்பிடப்பட்ட பத்திரங்களின் எண்ணிக்கை, வீட்டுத் தோல்வியின் ஒடுக்குமுறையை நோக்கி மதிப்பு வீழ்ச்சியடையத் தொடங்கியது. இது முதலீட்டு உலகில் மதிப்பீட்டு நிறுவனங்களின் நம்பகத்தன்மை குறித்து சில கடுமையான கவலைகளை எழுப்பியது. அவை நெருக்கடியை ஏற்படுத்தவில்லை என்றாலும், குமிழியை உருவாக்குவதில் அவர்களுக்கு நிச்சயமாக ஒரு கை இருந்தது, இது பத்திரங்களின் தரத்தை முதலீட்டாளர்களுக்கு உறுதியளிப்பதன் மூலம் நெருக்கடிக்கு வழிவகுத்தது, இறுதியில் அது வெறுக்கத்தக்கது என்று நிரூபிக்கப்பட்டது.

ஏராளமான அறிஞர்கள் தங்கள் கவலைகளுக்கு குரல் கொடுத்தனர், இந்த நிறுவனங்களின் நம்பகத்தன்மையை சவால் செய்தனர், சிலர் தங்கள் வணிக நெறிமுறைகள் மற்றும் தார்மீக நடத்தை நெறிமுறைகள் குறித்து சந்தேகம் கொண்டிருந்தனர். இதன் விளைவாக, மேகம் அதன் மதிப்பீடு மற்றும் விநியோகத்தில் இன்னும் உள்ளது. இருப்பினும், ஒரு சராசரி முதலீட்டாளருக்கு நிறுவனத்தின் நிதி ஆரோக்கியத்தைப் படிப்பதற்கான அதிநவீன விவரங்கள் அல்லது ஆதாரங்களுக்கான அணுகல் இல்லை, இது நிறுவனங்கள் நிற்கும் நிறுவனங்கள் மற்றும் சந்தையில் எதிர்கால வாய்ப்புகள் குறித்து ஒரு தோற்றத்தை உருவாக்க உதவும், ஏனெனில் கிடைக்கக்கூடிய ஒரே மாற்று நம்பிக்கை மதிப்பீட்டு முகவர் மதிப்பீடு.

கீழே வரி

பத்திர மதிப்பீடுகள் வழங்குநரின் நம்பகத்தன்மையை அறிந்து கொள்ள உதவுகின்றன, இருப்பினும், அவை நடைமுறையில் இருப்பதால், முதலீடு செய்வதற்கு முன் உரிய விடாமுயற்சி மேற்கொள்ளப்படக்கூடாது என்பதைக் குறிக்கவில்லை. மற்ற பாதுகாப்புகளைப் போலவே, ஒரு பத்திரத்தில் முதலீடு செய்வது சந்தை ஏற்ற இறக்கம் மற்றும் பொருளாதார சுழற்சிகளுக்கு உட்பட்டது மற்றும் தவறான வகைப்படுத்தப்பட்ட மதிப்பீட்டின் போது மதிப்பீட்டு முகவர் முதலீட்டாளர்களுக்கு ஒரு கடமையைக் கொண்டிருக்கவில்லை.

மாறாக, பத்திர மதிப்பீடுகள் பத்திர மற்றும் நிறுவனத்தின் ஒப்பீட்டு வாய்ப்புகள் மற்றும் ஆற்றலுக்கான ஒரு நல்ல பொது குறிகாட்டியாகும். ஆகையால், இடர்-எதிர்மறையான நிலையான வருமான முதலீட்டாளர்களுக்கு, அவர்கள் வெளிப்பாட்டின் பெரும்பகுதியை நம்பகமான பத்திரங்களில் நல்ல வருமானத்துடன் கொண்டு செல்ல வேண்டும், மேலும் முடிந்தவரை முதலீட்டு தர பத்திரங்களைத் தேர்வு செய்ய வேண்டும். ஒருவர் துன்பகரமான முதலீட்டாளர் அல்லது ஊக வணிகராக இருந்தால், அவர்கள் அதிக ஆபத்து, முதலீட்டு அல்லாத தர பத்திரங்கள் அதிக வருமானத்திற்கு மாறலாம்.