குறைந்த இடர் முதலீடுகள் - வரையறை, எடுத்துக்காட்டுகள், வருமானம்

குறைந்த இடர் முதலீடுகள் என்றால் என்ன?

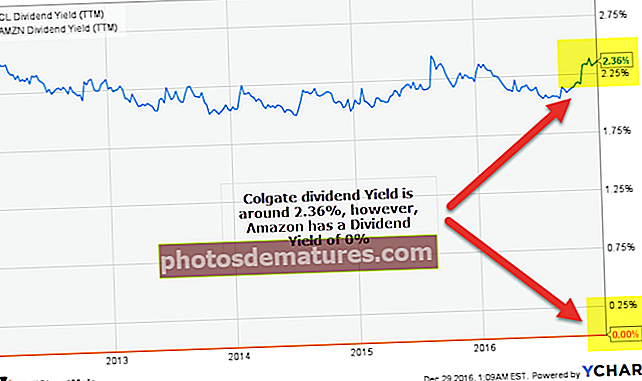

குறைந்த இடர் முதலீடுகள் அவற்றின் சகாக்களை விட இயல்பாகவே பாதுகாப்பான முதலீடுகள். விருப்பங்களுடன் ஒப்பிடும்போது பங்குகள் குறைந்த ஆபத்து, பங்குகளுடன் ஒப்பிடும்போது பத்திரங்கள் குறைந்த ஆபத்து மற்றும் பெருநிறுவன பத்திரங்களுடன் ஒப்பிடும்போது கருவூல பத்திரங்கள் குறைந்த ஆபத்து.

இருப்பினும், குறைந்த ஆபத்து என்ன என்பதை வரையறுக்க, ஆபத்து என்ன, அதை எவ்வாறு கணக்கிடுவது என்பதை நாம் அறிந்து கொள்ள வேண்டும். எனவே முதலில் ஆபத்தை வரையறுப்பதற்கான வழிகளைப் பார்ப்போம், அதை எவ்வாறு கணக்கிடுவது என்று பார்ப்போம், பின்னர் சில குறைந்த ஆபத்து முதலீடுகளைப் பார்ப்போம்.

ஆபத்து என்ன என்பதை வரையறுக்க பல வழிகள் உள்ளன. எளிமையாகச் சொல்வதானால், - ஆபத்து என்பது தேவையற்ற ஒன்று. நிதியத்தில், இது முதலீட்டாளர் பந்தயம் கட்டியதற்கு எதிர் திசையில் ஒரு சொத்தின் விலையின் தருணமாக இருக்கலாம்.

குறைந்த இடர் முதலீட்டு இலாகாவை எவ்வாறு சரிபார்க்கலாம்?

அபாயத்தை அளவிடுவது என்பது முதலீட்டின் குறிக்கோளை வரையறுக்கும் ஒரு கேள்வி, பின்னர் அது கொண்டிருக்கும் ஆபத்து வகைகள். பங்குகளில் முதலீடு செய்யும் முதலீட்டாளரை எடுத்துக் கொள்வோம்; அவருக்கு இருக்கும் அபாயங்களின் எண்ணிக்கை எளிய சந்தை அபாயங்கள், பொருளாதார ஆபத்து, நிறுவனத்தின் இயல்புநிலை ஆபத்து போன்றவை. ஒவ்வொரு வகை ஆபத்துக்கும் அளவீட்டு முறைகள் உள்ளன. ஆபத்தை வரையறுக்கவும் அளவிடவும் மிகவும் பொதுவான வழி, ஆபத்தை அளவிடுவதற்கான பினாமியாக அதைப் பயன்படுத்துவது. ஆபத்து என்ன என்பதை விவரிக்க மிகவும் பொதுவான வழி மாறுபாடு. எல்லா அபாயங்களையும் இணைப்பது முதலீட்டின் மொத்த ஆபத்து என்ன என்பதை நமக்குத் தருகிறது. ஒரு போர்ட்ஃபோலியோவில், எல்லா அபாயங்களையும் சேர்த்து, அவை முதலீட்டாளர்களின் ஆபத்து சுயவிவரத்திற்குள் இருக்கிறதா என்று பாருங்கள் - இந்த விஷயத்தில், குறைந்த ஆபத்து முதலீடுகள்.

ஓரிரு எடுத்துக்காட்டுகளைப் பார்ப்பதன் மூலம் அதை எவ்வாறு கையாள முடியும் என்பதைப் பார்ப்பதற்கு உதாரணத்தைப் பார்ப்போம்.

குறைந்த இடர் முதலீட்டின் எடுத்துக்காட்டுகள்

எடுத்துக்காட்டு # 1 - சேவை

முதலீட்டாளர்கள் செய்யும் பல்வேறு வகையான முதலீடுகளைப் பார்க்க, இரண்டு நிதிகளின் இலாகாக்களைப் பார்ப்போம். இந்த இரண்டு நிதிகளும் 1998 ஆம் ஆண்டில் கிளிஃப் அஸ்னெஸால் நிறுவப்பட்ட உலகின் முன்னணி நிதி மேலாளர்களில் ஒருவரான AQR மூலதனத்திலிருந்து வந்தவை. தற்போது, அவர்கள் தங்கள் நிதியை மாற்று முதலீடுகள் (அதிக ஆபத்து உள்ளவர்களுக்கு), உலகளாவிய ஒதுக்கீடு (நடுத்தர இடர்- எடுப்பவர்கள்), ஈக்விட்டி ஃபண்டுகள் (நடுத்தர இடர் பெறுபவர்களுக்கு), மற்றும் நிலையான வருமான நிதிகள் (குறைந்த ஆபத்து பெறுபவர்களுக்கு). இந்த ஒவ்வொரு நிதியின் போர்ட்ஃபோலியோவையும் ஒரு நியாயமான நிலைக்கு நாம் முறித்துக் கொண்டால், அவற்றில் எது ஆபத்தான முதலீடுகள் மற்றும் அவற்றில் எது மிகவும் ஆபத்தான முதலீடுகள் அல்ல என்பதைக் காணலாம்.

சொல்லப்பட்ட அனைத்தும், திரும்பாமல் ஆபத்து இல்லை என்பதை ஒருவர் நினைவில் கொள்ள வேண்டும். சந்தைகள் திறமையானவை என்று பொருளாதாரம் கூறுகிறது, மேலும் யாராவது தங்கள் முதலீடுகளில் ஆபத்து இல்லாமல் லாபம் பெற வழி இல்லை. ஒரு சொத்தின் மதிப்புக்கும் விலையுக்கும் இடையில் ஒரு பொருத்தமின்மை இருந்தால், அது நடுவர் என்று அழைக்கப்படுகிறது, மேலும் நிறுவனங்கள் விரைவாக அதைத் துள்ளிக் கொண்டு நடுநிலையை நடுநிலையாக்குகின்றன. உண்மையில், AQR மூலதனம் ஒரு நிதியைக் கொண்டுள்ளது, அது நடுநிலைகளுக்கு அர்ப்பணிக்கப்பட்டுள்ளது.

AQR ஸ்மால் கேப்:

அவற்றின் அறிக்கையைப் பார்த்தால், ஸ்மால்-கேப் நிதிகள் இரண்டும் கடந்த ஆண்டிற்கு மோசமாக செயல்பட்டதை உடனடியாகக் காணலாம். நான் ஒரு வருடத்திற்கு முன்பு இந்த நிதிகளில் முதலீடு செய்த முதலீட்டாளராக இருந்தால், நான் ஆரம்பித்ததை விட இப்போது மோசமாக இருக்கிறேன். இருப்பினும், 3 ஆண்டு வருமானம் சிறந்தது.

அதாவது இந்த நிதி முதல் 2 ஆண்டுகளில் வெற்றிகரமாக உள்ளது மற்றும் கடந்த ஆண்டில் நிறைய பணத்தை இழந்தது. இந்த நிதிகள் ஒவ்வொன்றும் படிக்கக்கூடிய முழு வரலாற்றையும் கொண்டுள்ளது. இந்த நிதி ஸ்மால்-கேப்பில் முதலீடு செய்கிறது - பாரம்பரியமாக பெரியதாக இல்லாத மற்றும் இன்னும் வளர்ச்சிக் கட்டத்தில் இருக்கும் நிறுவனங்கள்.

இது நிறுவனங்களுக்கு இயல்பாகவே ஆபத்தானது மற்றும் முதலீடு செய்வது கடினம். எனவே பெரிய அல்லது பரிதாபகரமான வருமானம். AQR முதலீடு செய்துள்ள பல்வேறு சொத்துக்கள் என்ன என்பதை நிதி வகை குறிப்பதால், முதலீடு செய்த அனைத்து நிறுவனங்களையும் விவரிக்கும் அளவுக்கு நிறுவனம் ஆழமாக செல்லவில்லை. இது இரண்டு காரணங்களால்.

- அவை ரகசியமானவை

- வேறு யாராவது உத்திகளை நகலெடுக்கலாம்.

எடுத்துக்காட்டு # 2

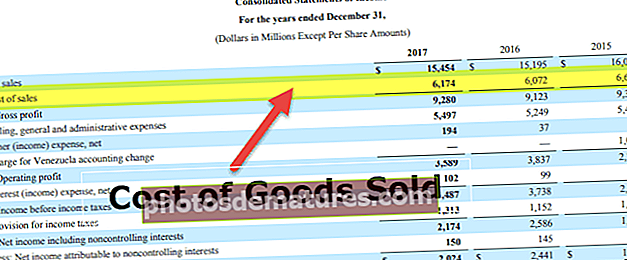

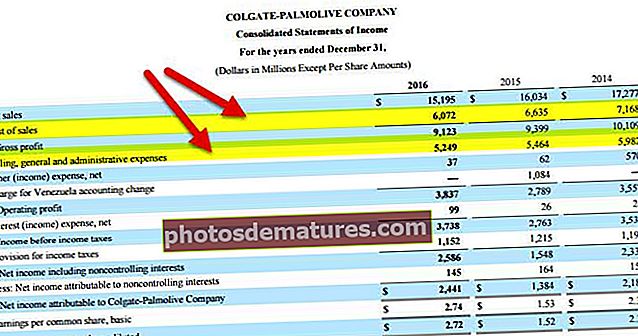

நிலையான வருமான நிதி: மூலதன பாராட்டு மற்றும் வருமானத்தை உள்ளடக்கிய மொத்த வருவாயை நாடுகிறது.

அவற்றின் அறிக்கையைப் பார்த்தால், பத்திர முதலீடு செய்யப்பட்ட நிதிகள் இரண்டும் கடந்த ஆண்டிலும் தொடக்கத்திலிருந்தும் தொடர்ந்து செயல்படுவதை உடனடியாகக் காணலாம். நான் ஒரு வருடத்திற்கு முன்பு இந்த நிதிகளில் முதலீடு செய்த முதலீட்டாளராக இருந்தால், நான் ஆரம்பித்ததை விட இப்போது நியாயமான முறையில் விலகிவிட்டேன்.

அதாவது கடந்த ஆண்டை விட இந்த நிதி வெற்றிகரமாக உள்ளது. இந்த நிதிகள் ஒவ்வொன்றும் படிக்கக்கூடிய முழு வரலாற்றையும் கொண்டுள்ளது. இந்த நிதிகள் அரசாங்க பத்திரங்களில் முதலீடு செய்கின்றன, குறிப்பாக கருவூல பத்திரங்கள் போன்றவை. இது இந்த நிதியை நாம் பார்த்த முதல் நிதியை விட குறைவான ஆபத்தானது மற்றும் முதலீடு செய்வது எளிது.

எனவே, வருமானம் சராசரியைச் சுற்றியே இருக்கிறது, ஆனால் அதீதமாக இல்லை. AQR முதலீடு செய்துள்ள பல்வேறு சொத்துக்கள் என்ன என்பதை நிதி வகை குறிப்பதால், நிறுவனம் முதலீடு செய்த அனைத்து பத்திரங்களையும் விவரிக்கும் அளவுக்கு ஆழமாக செல்லவில்லை.

இருப்பினும், முதலீடு செய்யப்பட்ட பணம் எங்கே என்று நிறுவனம் தொடர்ந்து கூறுகிறது. மொத்த சொத்துக்களில் 11% ரொக்கம் மற்றும் மீதமுள்ள பத்திரங்களில் வைத்திருப்பதாக அவர்கள் கூறுகிறார்கள். அவர்கள் எவ்வாறு முதலீடு செய்கிறார்கள் என்பதை விவரிக்க பின்வரும் பகுதியைப் பயன்படுத்துகிறார்கள்.

“இந்த செயல்முறை பெஞ்ச்மார்க் பிரபஞ்சத்தை அடையாளம் கண்டு பின்னர் பெஞ்ச்மார்க் துறைகளைச் சேர்ப்பதன் மூலம் தொடங்குகிறது (எ.கா., உலகளாவிய அரசாங்க பத்திரங்கள்). இது மதிப்பீட்டிற்குப் பயன்படுத்தப்படும் பத்திரங்களின் அகலத்தை அதிகரிக்கிறது. அரசு மற்றும் அரசு தொடர்பான துறைக்குள்ளேயே, இந்த நிதி நாடு தேர்வு மற்றும் முதிர்வு தேர்வு ஆகிய இரண்டின் மூலமும் மதிப்பு சேர்க்க முற்படுகிறது.

நிதி அதன் மாதிரி போர்ட்ஃபோலியோவை அடையாளம் கண்டவுடன், ஒவ்வொரு பத்திரங்கள், நிதிக் கட்டுப்பாடுகள் (எ.கா., அதிகபட்ச வழங்குநர் மற்றும் நாட்டின் எடைகள்) மற்றும் எதிர்பார்க்கப்படும் பரிவர்த்தனை செலவுகள் ஆகியவற்றிற்கான மதிப்பெண்களை கணக்கில் எடுத்துக்கொள்வதை இது மேம்படுத்துகிறது. ”

முடிவுரை

முதலீடு செய்யும் திறன் தேர்வு செய்ய வேண்டிய விஷயம். முதலீட்டாளர் ஆபத்தான அல்லது அபாயமற்ற சொத்துக்களை தேர்வு செய்யலாம். குறைந்த-இடர் முதலீடுகள் முதலீடுகளின் வகையாகும், அவை குறைந்த ஆபத்தைக் கொண்டுள்ளன - இது சந்தைக்கு குறைந்த பொருத்தம் மற்றும் குறைந்த மாறுபாடு. இது பொதுவாக அமெரிக்கா, ஜெர்மனி அல்லது ஜப்பான் போன்ற வளர்ந்த நாடுகளின் அரசாங்க பத்திரங்கள் ஆகும். பொதுவான உயர் ஆபத்து முதலீடுகளை விட குறைந்த இடர் முதலீடுகள் பாதுகாப்பானதாக கருதப்படுகின்றன. இருப்பினும், இது குறைந்த ஆபத்து மற்றும் இது புறநிலை ரீதியாக நிலையான மதிப்பு அல்ல, ஆனால் முதலீட்டாளரின் மனதிற்கு உட்பட்டது.