முதலீட்டு எடுத்துக்காட்டுகள் | எடுத்துக்காட்டுகளுடன் முதலீடுகளின் முதல் 6 வகைகள்

முதலீட்டு வகைகளின் எடுத்துக்காட்டுகள்

ஒரு நிதி சந்தையில், ஒரு முதலீட்டாளர் முதலீடு செய்து வளர்ச்சியை அடைய பல வழிகள் உள்ளன. முதலீட்டாளரின் நிதி இலக்குகளை அடைய உதவும் கருவிகளாக செயல்படக்கூடிய பல்வேறு வகையான முதலீடுகள் உள்ளன. முதலீட்டு வகைகளின் பொதுவான எடுத்துக்காட்டுகள் பின்வருமாறு-

- பங்குகள்

- பத்திரங்கள் / வைப்புச் சான்றிதழ்கள் (குறுந்தகடுகள்)

- கிரிப்டோகரன்ஸ்கள்

- மனை

- விருப்பங்கள்

- பொருட்கள்

- எதிர்காலங்கள்

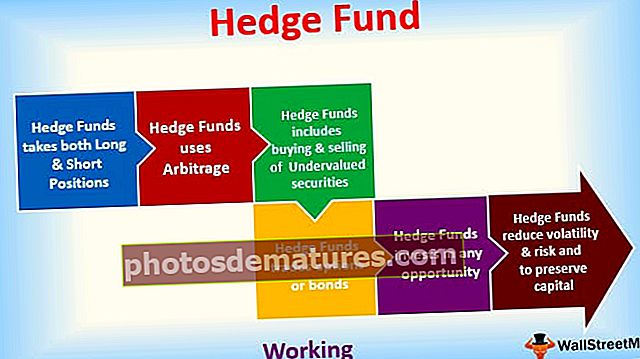

- முதலீட்டு நிதி

- வங்கி தயாரிப்புகள்

- வருடாந்திரங்கள், முதலியன.

முதலீட்டு வகைகளின் சிறந்த 6 எடுத்துக்காட்டுகள்

விரிவான எடுத்துக்காட்டுகளின் உதவியுடன் முதல் 6 வகையான முதலீடுகளைப் புரிந்துகொள்வோம்.

# 1 - பங்கு

நிறுவனங்கள் பங்குகளை விற்கின்றன, அதற்கு பதிலாக பணத்தைப் பெறுகின்றன. பங்குகளை விற்பது என்பது நிறுவனத்தின் உரிமையை அந்த அளவுக்கு விற்பது. பங்குகளை வாங்கும் முதலீட்டாளர்களுக்கு வழங்கப்படும் உரிமைகளைப் பொறுத்து, பங்குகள் பொதுவான பங்கு மற்றும் விருப்பமான பங்கு என மறுவகைப்படுத்தப்படுகின்றன.

முதலீட்டாளர்கள் தங்கள் ஆபத்து பசியின் அடிப்படையில் பல்வேறு பங்குகளில் முதலீடு செய்வதன் மூலம் தங்கள் போர்ட்ஃபோலியோவை பன்முகப்படுத்த வேண்டும், மேலும் அவர்கள் சரியான முதலீட்டு முடிவை எடுக்க முடியாவிட்டால், அவர்கள் நிதி ஆலோசகர்களை அணுக வேண்டும்.

முதலீட்டு எடுத்துக்காட்டு

அமேசான்.காம் இன்க் இன் பங்குகளின் உதாரணத்தை எடுத்துக் கொள்வோம். அமேசான்.காம் வாஷிங்டனின் சியாட்டலை தலைமையிடமாகக் கொண்ட ஒரு ஈ-காமர்ஸ் நிறுவனம். அமேசானின் பங்கு தொடர்பான தரவை மூன்று தனித்தனி நாட்களில் கருத்தில் கொள்வோம்:

ஆதாரம்: நாஸ்டாக்

- திரு. எக்ஸ் அமேசானின் 100 பங்குகளை ஜூன் 14, 2019 அன்று 9 1859 க்கு வாங்கியுள்ளார் (அனுமானமாக). எனவே திரு எக்ஸ் 100 x 1859 அதாவது $ 185,900 செலவிட வேண்டியிருந்தது. 2019 ஜூலை 1 ஆம் தேதி விலை உயரும்போது, நாள் முடிவில் அவற்றை 2 1922.19 இறுதி விலையில் விற்க முடிவுசெய்து 100 x 1922.19 ஐப் பெறுகிறார், அதாவது 21 192219.

ஆதாயம் மேலே உள்ள பரிவர்த்தனையில் = $ 192219- $ 185900 = $6319.

- திரு. எக்ஸ் அமேசானின் 100 பங்குகளை மே 7, 2019 அன்று 9 1939.99 க்கு வாங்கியுள்ளார் (அனுமானமாக). எனவே திரு எக்ஸ் 100 x 1939.99 அதாவது $ 193,999 செலவிட வேண்டியிருந்தது. 2019 ஜூலை 1 ஆம் தேதி விலை உயரும்போது, அவற்றை மிக உயர்ந்த விலையில் 9 1929.82 க்கு விற்க முடிவுசெய்து 100 x 1929.82 ஐப் பெறுகிறார், அதாவது $ 192982.

இழப்பு மேலே உள்ள பரிவர்த்தனையில் = $ 192982- $ 193999 = $1017.

# 2 - பத்திரங்கள்

பத்திரங்கள் என்பது நிலையான வருமான கருவியாகும், அவை ஒரு நிறுவனத்தால் பணத்திற்கு ஈடாக வழங்கப்படுகின்றன, மேலும் அத்தகைய பத்திரங்களை வழங்குபவர் பத்திரங்களை வைத்திருப்பவர்களுக்கு கடன்பட்டிருக்க வேண்டும். வழங்குபவர் வட்டி செலுத்த வேண்டும் மற்றும் / அல்லது அசல் தொகையை பின்னர் ஒப்புக்கொண்ட தேதியில் (முதிர்வு) திருப்பிச் செலுத்த வேண்டும்.

எடுத்துக்காட்டு # 1

எச்எஸ்பிசி வழங்கிய பத்திரங்களின் உதாரணத்தை எடுத்துக் கொள்வோம். எச்எஸ்பிசி ஒரு பிரிட்டிஷ் பன்னாட்டு வங்கி மற்றும் நிதி சேவை நிறுவனம்.

திரு. ஒரு 5 ஆண்டு கூப்பன் வீதத்துடன் 5 ஆண்டு £ 1 மில்லியன் எச்எஸ்பிசி பத்திரத்தை வாங்குகிறார். இதன் பொருள் எச்எஸ்பிசி திரு. A க்கு 5 ஆண்டுகள் வரை ஒவ்வொரு ஆண்டும் 5000 டாலர் வட்டி செலுத்த வேண்டும், 5 ஆண்டுகளின் முடிவில், 1 மில்லியன் டாலர் திருப்பிச் செலுத்த வேண்டும்.

எடுத்துக்காட்டு # 2

முக மதிப்பு $ 3000 மற்றும் ஆண்டுக்கு 5% கூப்பன் வீதத்துடன் 3 ஆண்டு பத்திரத்தைக் கவனியுங்கள். முதலீட்டாளர் முதிர்ச்சி அடையும் வரை வைத்திருந்தால், அவன் / அவள்

- ஆரம்ப மதிப்பான $ 3000 ஐ திரும்பப் பெறுவோம்.

- 5% வட்டி கிடைக்கும், அதாவது ஆண்டுக்கு $ 150

- அதாவது வருமானம் சுமார் x 150 x 10 = $ 1500 (பணத்தின் நேர மதிப்பைப் புறக்கணித்து) இருக்கும்

எடுத்துக்காட்டு # 3

சில நேரங்களில், ஒரு முதலீட்டாளர் தனது பத்திரத்தை அவர் உண்மையில் வாங்கியதை விட அதிகமாக / குறைவாக விற்க வேண்டும். இது வட்டி விகிதங்கள், பணவீக்கம் அல்லது கடன் மதிப்பீடுகள் காரணமாக இருக்கலாம்.

எ.கா., சந்தை வட்டி விகிதம் 2% ஆகக் குறையும் போது, ஏற்கனவே உள்ள பத்திரம் 4% வட்டி விகிதத்தை வழங்கும்போது, பத்திரம் அதிக விலைக்கு விற்கப்படலாம், ஏனென்றால் மற்ற முதலீட்டாளர்களுடன் ஒப்பிடும்போது அதிக வட்டி பெற இது கவர்ச்சிகரமானதாகிறது சந்தைக்கு.

இதேபோல், சந்தை வீதம் 6% வரை செல்லும்போது, முதலீட்டாளர் அதை குறைந்த விகிதத்தில் விற்க வேண்டியிருக்கும்.

# 3 - விருப்பங்கள்

விருப்பத்தேர்வு ஒப்பந்தம் என்பது இரு தரப்பினருக்கும் இடையிலான ஒரு ஏற்பாடாகும், அங்கு ஒரு கட்சி ஒரு குறிப்பிட்ட சொத்தை வாங்க / விற்க ஒப்புக்கொள்கிறது. அதாவது இந்த ஒப்பந்தம் “விருப்பத்தை” வாங்குபவருக்கு வாங்க / விற்க உரிமை அளிக்கிறது.

உதாரணமாக

ஒரு உதாரணத்தின் உதவியுடன் இந்த வகை முதலீட்டைப் புரிந்துகொள்வோம்-

அடுத்த இரண்டு மாதங்களில் ஒரு நிறுவனத்தின் பங்கு விலை $ 100 வரை உயரும் என்று முதலீட்டாளர் பி எதிர்பார்க்கிறார். அவர் ஒரு பங்குக்கு $ 80 என்ற வேலைநிறுத்த விலையுடன் $ 5 செலவில் நிறுவனத்திற்கான விருப்ப ஒப்பந்தத்தை வாங்க முடியும் என்று அவர் பார்க்கிறார். நிறுவனத்தின் 100 பங்குகளை வாங்க முதலீட்டாளர் முடிவு செய்கிறார். எனவே அவர் x 5x 100 = $ 500 செலுத்த வேண்டும்.

அவர் எதிர்பார்த்தபடி, பங்கு விலை $ 100 ஆக உயர்கிறது, இப்போது B அழைப்பு விருப்பத்தைப் பயன்படுத்துகிறது.

அவர் $ 80 x 100 = செலுத்துகிறார் $8000 பங்குக்கு.

முதலீட்டாளர் அத்தகைய பங்குகளை $ 100 x 100 = $ 10,000 க்கு விற்கலாம், அங்கு $ 1500 ($ 10,000 - $ 500 - $ 8000) லாபத்தை உணர்ந்து கொள்ளலாம்.

# 4 - ரியல் எஸ்டேட்

ரியல் எஸ்டேட் என்றால் சொத்து, நிலம், கட்டிடங்கள் போன்றவை. ரியல் எஸ்டேட்டில் முதலீடு செய்வதன் முக்கிய நன்மை என்னவென்றால், ரியல் எஸ்டேட் சொத்துக்களின் மதிப்பைப் பாராட்டுவதன் மூலம் செல்வத்தை உருவாக்குவது. ரியல் எஸ்டேட் முக்கியமாக நான்கு வகைகள் உள்ளன-

- குடியிருப்பு ரியல் எஸ்டேட்

எடுத்துக்காட்டு- வீடுகள், காண்டோமினியம், விடுமுறை இல்லங்கள் போன்றவை.

- வணிக ரியல் எஸ்டேட்

எடுத்துக்காட்டு- வணிக வளாகங்கள், பள்ளிகள் கட்டிடங்கள், அலுவலகங்கள், ஹோட்டல்கள் போன்றவை.

- தொழில்துறை ரியல் எஸ்டேட்

எடுத்துக்காட்டு- தொழிற்சாலைகள், உற்பத்தி அலகுகள், ஆராய்ச்சி, உற்பத்தி, சேமிப்பு போன்றவற்றுக்கு பயன்படுத்தப்படும் கட்டிடங்கள்.

- நில.

# 5 - கிரிப்டோகரன்ஸ்கள்

கிரிப்டோகரன்சி என்பது டிஜிட்டல் நாணயமாகும், இது நிதி பரிவர்த்தனைகளைப் பாதுகாக்க வலுவான குறியாக்கவியலைக் கொண்டுள்ளது மற்றும் நிதி பரிமாற்றம், நாணய அலகுகளின் தலைமுறை போன்றவற்றை சரிபார்க்கவும் கட்டுப்படுத்தவும் பயன்படுகிறது.

கிரிப்டோகரன்சி முதலீடுகளுக்கு எடுத்துக்காட்டுகள் பிட்காயின், லிட்காயின், சிற்றலை, எத்தேரியம், பிட்காயின் ரொக்கம், எத்தேரியம் கிளாசிக் போன்றவை.

# 6 - பொருட்கள்

பொருட்களின் முதலீட்டு எடுத்துக்காட்டுகளில் தங்கம், வெள்ளி, பிளாட்டினம் போன்ற விலைமதிப்பற்ற உலோக பொன் அடங்கும்; கச்சா எண்ணெய், எரிவாயு போன்ற ஆற்றல் வளங்கள்; அல்லது விவசாய, மரம் மற்றும் மர பொருட்கள் போன்ற இயற்கை வளங்கள்; முதலியன

மேலே கூறப்பட்டதைப் போல சந்தையில் பல வகையான முதலீடுகள் உள்ளன. முதலீட்டின் அளவு, முதலீட்டிலிருந்து வரும் எதிர்பார்ப்பு மற்றும் முதலீட்டாளரின் அபாயப் பசி ஆகியவற்றைப் பொறுத்து சரியான வகை முதலீட்டைத் தேர்ந்தெடுப்பது மிகவும் முக்கியம். முதலீட்டாளர்கள் தொழில்முறை உதவியை எடுக்க வேண்டும், புரிந்துணர்வுக்கு வெளியே இருக்கும் முதலீடுகளைத் தவிர்க்க வேண்டும் மற்றும் ஆபத்தை மிகக் குறைவானதாகக் குறைக்க தங்கள் இலாகாவை வேறுபடுத்த முயற்சிக்க வேண்டும்.