லாபக் குறியீடு (பொருள், எடுத்துக்காட்டு) | விளக்குவது எப்படி?

லாபக் குறியீடு என்றால் என்ன?

விகிதத்தை கணக்கிடுவதன் மூலமும், திட்ட நம்பகத்தன்மையை பகுப்பாய்வு செய்வதன் மூலமும் நிறுவனத்தின் திட்டங்களின் எதிர்கால பணப்புழக்கங்களுக்கும் ஆரம்ப முதலீட்டிற்கும் இடையிலான உறவை இலாபத்தன்மைக் குறியீடு காட்டுகிறது, மேலும் இது ஒரு பிளஸ் மூலம் கணக்கிடப்படுகிறது மற்றும் பணப்புழக்கங்களின் தற்போதைய மதிப்பை ஆரம்ப முதலீட்டால் வகுக்கிறது, மேலும் இது இலாப முதலீட்டு விகிதம் என்றும் அழைக்கப்படுகிறது இது திட்டத்தின் லாபத்தை பகுப்பாய்வு செய்கிறது. நான்

ஃபார்முலா

ஃபார்முலா 1 -

இலாபத்தன்மைக் குறியீடு = எதிர்கால பணப்புழக்கங்களின் தற்போதைய மதிப்பு / ஆரம்ப முதலீடு தேவை

சூத்திரம் மிகவும் எளிமையானது. நீங்கள் செய்ய வேண்டியது எதிர்கால பணப்புழக்கங்களின் தற்போதைய மதிப்பைக் கண்டுபிடித்து, திட்டத்தின் ஆரம்ப முதலீட்டால் அதைப் பிரிக்க வேண்டும்.

எவ்வாறாயினும், நாம் PI ஐ வெளிப்படுத்த மற்றொரு வழி உள்ளது, அது நிகர தற்போதைய மதிப்பு வழியாகும். எந்தவொரு முதலீடும் லாபகரமானதா இல்லையா என்பதைக் கருத்தில் கொள்வதற்கும் NPV முறை ஒரு நல்ல நடவடிக்கையாகும். ஆனால் இந்த விஷயத்தில், ஒரு விகிதத்தைக் கண்டுபிடிப்பதே யோசனை, அளவு அல்ல.

ஃபார்முலா # 2

நிகர தற்போதைய மதிப்பு மூலம் வெளிப்படுத்தப்பட்ட PI ஐப் பார்ப்போம் -

லாபக் குறியீடு = 1 + (நிகர தற்போதைய மதிப்பு / ஆரம்ப முதலீடு தேவை)

இந்த இரண்டு சூத்திரங்களையும் ஒப்பிட்டுப் பார்த்தால், அவை இரண்டும் ஒரே முடிவைக் கொடுக்கும். ஆனால் அவை PI ஐப் பார்க்க வெவ்வேறு வழிகள்

லாபக் குறியீட்டை எவ்வாறு விளக்குவது?

- குறியீட்டு எண் 1 க்கு மேல் இருந்தால், பின்னர் முதலீடு தகுதியானது, ஏனெனில் நீங்கள் முதலீடு செய்வதை விட அதிகமாக நீங்கள் சம்பாதிக்கலாம். ஆகவே, PI 1 ஐ விட அதிகமாக உள்ள எந்தவொரு முதலீட்டையும் நீங்கள் கண்டால், மேலே சென்று அதில் முதலீடு செய்யுங்கள்.

- குறியீட்டு எண் 1 க்கும் குறைவாக இருந்தால், பின்வாங்குவது மற்றும் பிற வாய்ப்புகளைத் தேடுவது நல்லது. ஏனெனில் PI 1 க்கும் குறைவாக இருக்கும்போது, நீங்கள் முதலீடு செய்யும் பணத்தை நீங்கள் திரும்பப் பெற மாட்டீர்கள். ஏன் முதலீடு செய்ய கவலைப்படுகிறீர்கள்?

- குறியீட்டு எண் 1 க்கு சமமாக இருந்தால், அது ஒரு அலட்சிய அல்லது நடுநிலை திட்டமாகும். இந்த காலகட்டத்தில் கிடைக்கக்கூடிய பிற திட்டங்களை விட சிறந்ததாக நீங்கள் கருதும் வரை நீங்கள் திட்டத்தில் முதலீடு செய்யக்கூடாது. மற்ற எல்லா திட்டங்களின் பிஐ எதிர்மறையாக இருப்பதை நீங்கள் கண்டால், இந்த திட்டத்தில் முதலீடு செய்வதைக் கவனியுங்கள்.

லாபக் குறியீட்டைக் கணக்கிடுங்கள்

எடுத்துக்காட்டு # 1

ஆரம்ப முதலீடு million 100 மில்லியனாக இருக்கும் ஒரு திட்டத்தில் முதலீடு செய்ய என் எண்டர்பிரைஸ் முடிவு செய்துள்ளது. முதலீடு செய்வது நல்ல ஒப்பந்தமா என்று அவர்கள் பரிசீலித்து வருவதால், இந்த திட்டத்தின் எதிர்கால பணப்புழக்கத்தின் தற்போதைய மதிப்பு 130 மில்லியன் என்பதை அவர்கள் கண்டறிந்துள்ளனர். முதலில் முதலீடு செய்வது நல்ல திட்டமா? அதை நிரூபிக்க லாபக் குறியீட்டைக் கணக்கிடுங்கள்.

- PI = எதிர்கால பணப்புழக்கத்தின் தற்போதைய மதிப்பு / ஆரம்ப முதலீடு தேவை

- PI = US $ 130 மில்லியன் / US $ 100 மில்லியன்

- பிஐ = 1.3

இலாப குறியீட்டைக் கணக்கிட மற்றொரு முறையைப் பயன்படுத்துவோம்.

- பிஐ ஃபார்முலா = 1 + (நிகர தற்போதைய மதிப்பு / ஆரம்ப முதலீடு தேவை)

- PI = 1 + [(எதிர்கால பணப்புழக்கத்தின் தற்போதைய மதிப்பு - பணப்பரிமாற்றத்தின் தற்போதைய மதிப்பு) / ஆரம்ப முதலீடு தேவை]

- PI = 1 + [(US $ 130 மில்லியன் - US $ 100 மில்லியன்) / US $ 100 மில்லியன்]

- PI = 1 + [US $ 30 மில்லியன் / US $ 100 மில்லியன்]

- பிஐ = 1 + 0.3

- பிஐ = 1.3

எனவே, இரண்டு வழிகளிலும், பிஐ 1.3 ஆகும். அதாவது இது முதலீடு செய்வதற்கான ஒரு சிறந்த முயற்சி. ஆனால் PI 1.3 ஐ விட அதிகமாக இருக்கும் பிற திட்டங்களையும் நிறுவனம் பரிசீலிக்க வேண்டும். அவ்வாறான நிலையில், இந்த குறிப்பிட்ட திட்டத்தை விட அதிக PI ஐக் கொண்ட ஒரு திட்டத்தில் நிறுவனம் முதலீடு செய்ய வேண்டும்.

எடுத்துக்காட்டு # 2

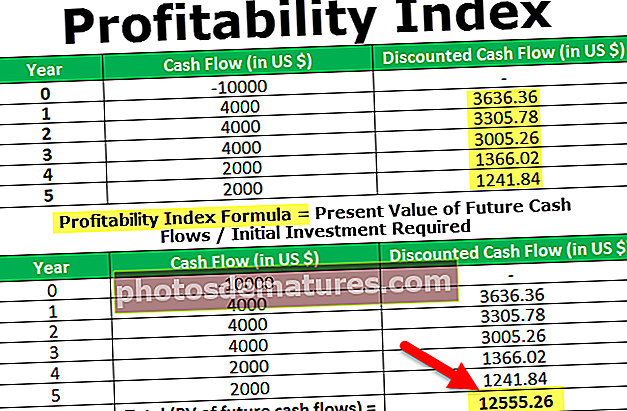

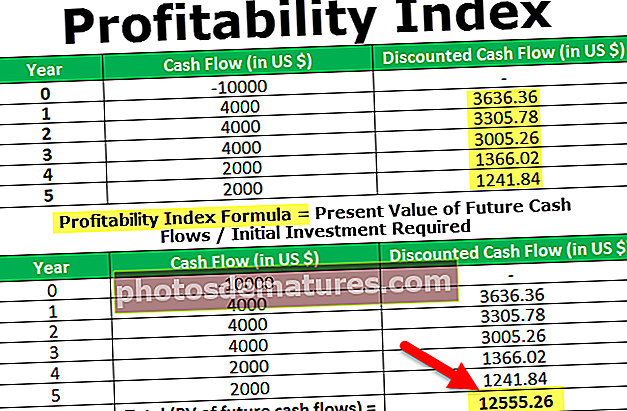

ஏபிசி நிறுவனம் ஒரு புதிய திட்டத்தில் முதலீடு செய்கிறது என்று சொல்லலாம். அவர்களின் ஆரம்ப முதலீடு 10000 அமெரிக்க டாலர்கள். அடுத்த 5 ஆண்டுகளுக்கான பண வரவு இங்கே -

- இலாப குறியீட்டை நாம் கணக்கிட்டு, இந்த திட்டம் அவர்களின் முதலீட்டிற்கு தகுதியானதா இல்லையா என்பதைக் கண்டறிய வேண்டும்.

- எனவே, எதிர்கால பணப்புழக்கங்களின் தற்போதைய மதிப்பை இரண்டு வழிகளில் கண்டுபிடிக்கலாம். முதலாவதாக, எதிர்கால பணப்புழக்கங்களின் தற்போதைய அனைத்து மதிப்புகளையும் சேர்ப்பதன் மூலம் நாம் கணக்கிட முடியும், இரண்டாவதாக, ஒவ்வொரு ஆண்டும் தள்ளுபடி செய்யப்பட்ட பணப்புழக்கத்தைக் கண்டுபிடிப்பதே ஒப்பீட்டளவில் எளிதான வழி.

எனவே, நாங்கள் இரண்டாவது அணுகுமுறையை எடுத்து மேலேயுள்ள கூற்றுக்கு மற்றொரு நெடுவரிசையைச் சேர்ப்போம், அது தள்ளுபடி செய்யப்பட்ட பணப்புழக்கமாக இருக்கும் -

இப்போது, தள்ளுபடி செய்யப்பட்ட பணப்புழக்கங்களின் கீழ் இந்த புள்ளிவிவரங்களை நாங்கள் எவ்வாறு பெற்றோம் என்று நீங்கள் ஆச்சரியப்படலாம். எதிர்கால பணப்புழக்கங்களின் தனித்தனி தற்போதைய மதிப்புகளை நாங்கள் எடுத்துள்ளோம். எடுத்துக்காட்டாக, முதல் ஆண்டில், எதிர்கால பணப்புழக்கம் $ 2000, மூலதன செலவு 10% மற்றும் ஆண்டின் எண்ணிக்கை 1. எனவே கணக்கீடு இப்படி இருக்கும் -

- பி.வி = எஃப்.வி / (1 + நான்) ^ 1

- பி.வி = 4000 / (1 + 0.1) ^ 1

- பி.வி = 4000 / 1.1

- பி.வி = 3636.36

மேலே உள்ள தள்ளுபடி செய்யப்பட்ட பணப்புழக்கங்கள் அனைத்தையும் ஒரே முறையைப் பயன்படுத்தி கண்டுபிடித்தோம். ஆண்டுகளின் எண்ணிக்கையின் அதிகரிப்பு காரணமாக மூலதன செலவு மட்டுமே மாறியது.

இப்போது, நாங்கள் லாபக் குறியீட்டு கணக்கீடுகளைச் செய்வோம்

இப்போது PI சூத்திரத்தில் மதிப்புகளை வைத்து, நமக்கு கிடைக்கிறது -

பிஐ ஃபார்முலா = எதிர்கால பணப்புழக்கங்களின் பி.வி / ஆரம்ப முதலீடு தேவை

நாம் சரியான முடிவுக்கு வந்திருக்கிறோமா இல்லையா என்பதைப் புரிந்துகொள்வதற்காக NPV முறையையும் பயன்படுத்துவோம், மேலும் NPV ஐ எவ்வாறு கணக்கிடுவது என்பதையும் அறிந்து கொள்வோம்.

NPV ஐக் கணக்கிட நாம் செய்ய வேண்டியது தள்ளுபடி செய்யப்பட்ட அனைத்து பணப்புழக்கங்களையும் சேர்த்து பின்னர் தேவையான ஆரம்ப முதலீட்டைக் கழிப்பதாகும்.

எனவே இந்த வழக்கில் NPV = (US $ 6277.63 - US $ 5000) = US $ 1277.63 ஆக இருக்கும்.

NPV முறையைப் பயன்படுத்துவதன் மூலம், இப்போது லாபக் குறியீட்டை (PI) கணக்கிடுவோம் -

- PI ஃபார்முலா = 1 + NPV / ஆரம்ப முதலீடு தேவை

- பிஐ = 1 + 1277.63 / 5000

- பிஐ = 1 + 0.26

- பிஐ = 1.26

மேற்கண்ட கணக்கீட்டிலிருந்து, பிஐ 1 ஐ விட அதிகமாக இருப்பதால் ஏபிசி நிறுவனம் இந்த திட்டத்தில் முதலீடு செய்ய வேண்டும் என்ற முடிவுக்கு நாம் வரலாம்.

வரம்புகள்

செலவு-பயன் பகுப்பாய்வுகளைச் செய்வதற்கு PI பரவலாகப் பயன்படுத்தப்பட்டாலும், PI குறைபாடுகளிலிருந்து விடுபடவில்லை. ஒவ்வொரு நல்ல பக்கத்திற்கும் அதன் வரம்புகள் இருப்பதால், PI க்கும் இரண்டு வரம்புகள் உள்ளன.

- முதலாவது எதிர்கால பணப்புழக்கங்களின் மதிப்பீடு. முன்னறிவிப்புகள் எப்போதுமே துல்லியமாக இல்லாததால், எதிர்பார்க்கப்படும் எதிர்கால பணப்புழக்கங்கள் யதார்த்தத்தை விட முன்னறிவிப்பில் கடுமையாக வேறுபடுவதற்கான வாய்ப்புகள் எப்போதும் உள்ளன.

- ஆரம்ப முதலீடு மற்றும் வருவாய் முற்றிலும் வேறுபட்டிருந்தாலும் இரண்டு திட்டங்களின் பிஐ ஒத்ததாக இருக்கும். எனவே அந்த விஷயத்தில், ஒரு திட்டத்தில் முதலீடு செய்யலாமா இல்லையா என்பதை தீர்மானிக்க சிறந்த முறை நிகர தற்போதைய மதிப்பு முறை (NPV).

இறுதி ஆய்வில்

நீங்கள் ஏதாவது முதலீடு செய்ய வேண்டுமா இல்லையா என்பதை நீங்கள் தீர்மானிக்க வேண்டியிருக்கும் போது பயன்படுத்த ஒரு சிறந்த மெட்ரிக் PI ஆகும். உங்களிடம் ஒரு நிறுவனம் இருந்தால், நீங்கள் ஒரு இறுக்கமான பட்ஜெட்டில் இருந்தால், புதிய திட்டத்தில் முதலீடு செய்வதை நீங்கள் கருத்தில் கொள்ள வேண்டுமா இல்லையா என்பதை தீர்மானிக்க இந்த மெட்ரிக் உதவும்.

கட்டுரையை பரிந்துரைக்கவும்

இது லாபக் குறியீடு மற்றும் அதன் வரையறை என்ன என்பதற்கான வழிகாட்டியாகும். திட்டங்களின் நடைமுறை எடுத்துக்காட்டுகளுடன் லாபக் குறியீட்டை எவ்வாறு விளக்குவது என்பதை இங்கே பார்ப்போம். கார்ப்பரேட் நிதி குறித்த பின்வரும் கட்டுரைகளிலிருந்து நீங்கள் மேலும் அறியலாம் -

- INDEX ஃபார்முலா

- லாபக் குறியீட்டு சூத்திரம்

- பிரேக்-ஈவன் பாயிண்ட்

- எக்செல் இல் எம்.ஐ.ஆர்.ஆர் <