நிதி விகிதங்களின் வகைகள் | எடுத்துக்காட்டுகளுடன் படி வழிகாட்டி

நிதி விகிதங்களின் வகைகள்

நிதி விகிதங்கள் நிறுவனத்தின் நிதிநிலை அறிக்கைகளை பகுப்பாய்வு செய்ய பயன்படும் விகிதங்கள், இந்த விகிதங்கள் தேவையான முடிவுகளுக்கு ஏற்ப பயன்படுத்தப்படுகின்றன, மேலும் இந்த விகிதங்கள் ஐந்து பரந்த வகைகளாக பிரிக்கப்படுகின்றன, அவை பணப்புழக்க விகிதங்கள், அந்நிய நிதி விகிதங்கள், செயல்திறன் விகிதம், லாப விகிதங்கள் மற்றும் சந்தை மதிப்பு விகிதங்கள்.

நிதி விகிதங்களின் முதல் 5 வகைகளின் பட்டியல்

- பணப்புழக்க விகிதங்கள்

- அந்நிய விகிதங்கள்

- செயல்திறன் / செயல்பாட்டு விகிதங்கள்

- இலாப விகிதங்கள்

- சந்தை மதிப்பு விகிதங்கள்

அவை ஒவ்வொன்றையும் விரிவாக விவாதிப்போம் -

# 1 - பணப்புழக்க விகிதங்கள்

பணப்புழக்க விகிதங்கள் தற்போதைய கடன்களை பூர்த்தி செய்யும் நிறுவனத்தின் திறனை அளவிடுகின்றன. இது பின்வருவனவற்றை உள்ளடக்கியது

தற்போதைய விகிதம்

தற்போதைய சொத்துகளுடன் குறுகிய கால கடன்களை பூர்த்தி செய்யும் நிறுவனத்தின் திறனை தீர்மானிக்கிறது:

தற்போதைய விகிதம் = தற்போதைய சொத்துக்கள் / தற்போதைய கடன் பொறுப்புகள்இந்த வகையான விகிதங்களின் கீழ், தற்போதைய விகிதம் 1 ஐ விடக் குறைவாக இருப்பதால், நிறுவனம் அதன் குறுகிய கால கடமைகளை சரியான நேரத்தில் பூர்த்தி செய்ய முடியாது என்பதைக் குறிக்கிறது. 1 ஐ விட அதிகமான விகிதம் குறுகிய கால கடமைகளை நிறைவேற்றுவதோடு கூடுதலாக உபரி குறுகிய கால சொத்துக்களையும் நிறுவனம் கொண்டுள்ளது என்பதைக் குறிக்கிறது.

அமில-சோதனை / விரைவான விகிதம்:

விரைவான சொத்துகளுடன் குறுகிய கால கடன்களை பூர்த்தி செய்யும் நிறுவனத்தின் திறனை தீர்மானிக்கிறது:

விரைவான விகிதம் = (சி.ஏ - சரக்குகள்) / சி.எல்விரைவான சொத்துக்கள் சரக்கு மற்றும் பிற நடப்பு சொத்துக்களை விலக்குகின்றன, அவை உடனடியாக பணமாக மாற்ற முடியாது.

இது 1 ஐ விட அதிகமாக இருந்தால், அந்த நிறுவனத்தில் உபரி பணம் உள்ளது. ஆனால் அது குறைவாக இருந்தால், நிறுவனம் தனது கடமைகளை நிறைவேற்ற சரக்குகளை அதிகம் நம்பியுள்ளது என்பதைக் குறிக்கலாம்.

பண விகிதம்

ரொக்க விகிதம் ரொக்கம் மற்றும் ரொக்க சமமான (சி.சி.இ) குறுகிய கால கடன்களை பூர்த்தி செய்யும் நிறுவனத்தின் திறனை தீர்மானிக்கிறது:

பண விகிதம் = சி.சி.இ / தற்போதைய பொறுப்புகள்இயக்க பணப்புழக்க விகிதம்:

இயக்கப்படும் பணத்துடன் (OCF) ஒரு நிறுவனம் தற்போதைய கடன்களைச் சந்திக்கக்கூடிய நேரங்களைத் தீர்மானிக்கிறது:

இயக்க பணப்புழக்க விகிதம் = OCF / தற்போதைய பொறுப்புகள்# 2 - அந்நிய விகிதங்கள்

இந்த வகையான நிதி விகிதங்களின் கீழ், ஒரு நிறுவனம் அதன் செயல்பாடுகளுக்காக கடன் வாங்குவதைப் பொறுத்தது. எனவே நிறுவனத்தில் முதலீடு செய்ய விரும்பும் வங்கியாளர்கள் மற்றும் முதலீட்டாளர்களுக்கு இது முக்கியம்.

அதிக அந்நியச் செலாவணி விகிதம் ஒரு நிறுவனத்தின் ஆபத்து மற்றும் நிறுவனத்தின் வீழ்ச்சியை வெளிப்படுத்துகிறது, ஆனால் இதையொட்டி, அதிக வருமானத்திற்கான சாத்தியமும் வருகிறது.

கடன் விகிதம்

இந்த கடன் விகிதம் ஒரு நிறுவனத்தின் மூலதனத்தில் கடன் வாங்கும் விகிதத்தை தீர்மானிக்க உதவுகிறது. கடனால் எவ்வளவு சொத்துக்கள் நிதியளிக்கப்படுகின்றன என்பதை இது குறிக்கிறது.

கடன் விகிதம் = மொத்த கடன் / மொத்த சொத்துக்கள்இந்த விகிதம் குறைவாக இருந்தால், நிறுவனம் தனது சொந்த நிதியில் இருந்து அதன் தேவைகளைப் பூர்த்தி செய்ய முடிந்ததால் நிறுவனம் சிறந்த நிலையில் இருப்பதைக் குறிக்கிறது. அதிக விகிதம், அதிக ஆபத்து. (வட்டிக்கு ஒரு பெரிய வெளிப்பாடு இருக்கும் என்பதால்)

பங்கு விகிதத்திற்கான கடன்:

கடன்-பங்கு விகிதம் மொத்த கடன்கள் மற்றும் மொத்த பங்குகளுக்கு இடையிலான உறவை அளவிடுகிறது. பங்குதாரர்கள் செய்ததை ஒப்பிடும்போது, விற்பனையாளர்கள் மற்றும் நிதிக் கடன் வழங்குநர்கள் நிறுவனத்திற்கு எவ்வளவு உறுதியளித்துள்ளனர் என்பதை இது காட்டுகிறது.

கடன் பங்கு விகிதம் = மொத்த பொறுப்புகள் / பங்குதாரர்கள் பங்குஇந்த விகிதம் அதிகமாக இருந்தால், கடன் வழங்குநர்கள் நிறுவனத்திற்கு நிதியளிக்க வாய்ப்பில்லை. ஆனால் இந்த விகிதம் குறைவாக இருந்தால், நிறுவனம் விரிவாக்கத்திற்காக வெளிப்புற கடனாளர்களை நாடலாம்.

வட்டி பாதுகாப்பு விகிதம்:

இந்த வகையான நிதி விகிதம் ஒரு நிறுவனத்தின் இயக்க வருமானம் அதன் வட்டி செலவுகளை எத்தனை முறை ஈடுசெய்ய முடியும் என்பதைக் காட்டுகிறது:

வட்டி பாதுகாப்பு விகிதம் = செயல்பாடு / வட்டி செலவில் இருந்து வருமானம்கடன் சேவை பாதுகாப்பு விகிதம்:

கடன் சேவை பாதுகாப்பு விகிதம் ஒரு நிறுவனத்தின் இயக்க வருமானம் அதன் கடன் கடமைகளை எத்தனை முறை ஈடுசெய்ய முடியும் என்பதைக் காட்டுகிறது:

கடன் சேவை பாதுகாப்பு விகிதம் = செயல்பாட்டில் இருந்து வருமானம் / மொத்த கடன்# 3 - செயல்திறன் / செயல்பாட்டு விகிதங்கள்

இந்த வகையான நிதி விகிதங்களின் கீழ், செயல்பாட்டு விகிதங்கள் ஒரு நிறுவனம் அதன் சொத்துக்களைப் பயன்படுத்தும் செயல்திறனைக் காட்டுகிறது.

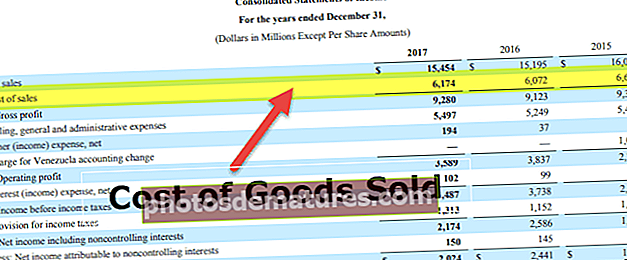

சரக்கு விற்றுமுதல் விகிதம்:

சரக்கு விற்றுமுதல் நிறுவனம் குறைந்த செலவில் பொருட்களை எவ்வளவு திறமையாக விற்கிறது என்பதைக் காட்டுகிறது (சரக்குகளில் முதலீடு).

சரக்கு விற்றுமுதல் விகிதம் = விற்கப்பட்ட பொருட்களின் விலை / சரக்குஅதிக விகிதம் நிறுவனம் சரக்குகளை விரைவாக விற்பனைக்கு மாற்ற முடியும் என்பதைக் குறிக்கிறது. குறைந்த சரக்கு விற்றுமுதல் வீதம் நிறுவனம் வழக்கற்றுப் போன பொருட்களைக் கொண்டு செல்வதைக் குறிக்கிறது.

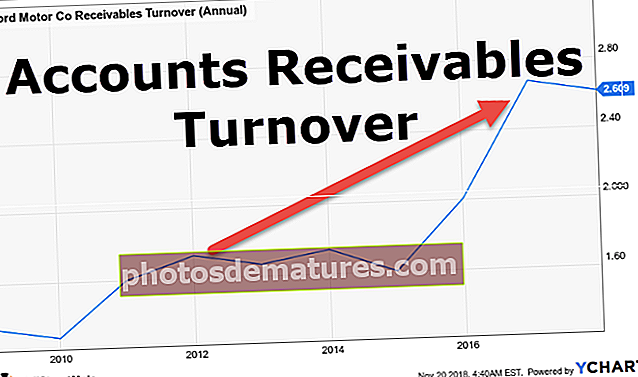

பெறத்தக்க கணக்குகள் வருவாய் விகிதம்:

கணக்குகள் பெறத்தக்க விற்றுமுதல் ஒரு வருடத்தில் செய்யப்பட்ட கடன் விற்பனையிலிருந்து பணத்தை சேகரிப்பதில் ஒரு நிறுவனத்தின் செயல்திறனை தீர்மானிக்கிறது.

பெறத்தக்க கணக்குகள் வருவாய் விகிதம் = கடன் விற்பனை / பெறத்தக்க கணக்குகள்அதிக விகிதம் அதிக வசூலைக் குறிக்கிறது, குறைந்த விகிதம் குறைந்த பண சேகரிப்பைக் குறிக்கிறது.

மொத்த சொத்து விற்றுமுதல் விகிதம்:

இந்த வகை நிதி விகிதம் ஒரு நிறுவனத்தின் மொத்த சொத்துக்கள் எவ்வளவு விரைவாக விற்பனையை உருவாக்க முடியும் என்பதைக் குறிக்கிறது.

சொத்து வருவாய் விகிதம் = நிகர விற்பனை / மொத்த சொத்துக்கள்எடுத்துக்காட்டாக, அதிக சொத்து விற்றுமுதல் விகிதம் பயன்படுத்தப்படும் இயந்திரங்கள் திறமையானவை என்பதைக் குறிக்கிறது. குறைந்த விகிதம் இயந்திரம் பழையது மற்றும் விற்பனையை விரைவாக உருவாக்க முடியவில்லை என்பதைக் காட்டுகிறது.

# 4 - இலாப விகிதங்கள்

நிறுவனத்தின் வெற்றியைத் தீர்மானிக்க அதிகம் பயன்படுத்தப்படும் காட்டி. அதிக இலாப விகிதத்துடன், குறைந்த இலாப விகிதத்துடன் மற்ற நிறுவனங்களுடன் ஒப்பிடுகையில் நிறுவனம் சிறந்தது.

முழுமையான சொற்களின் மதிப்பை விட விளிம்பு முக்கியமானது. எடுத்துக்காட்டாக, M 1M லாபம் கொண்ட ஒரு நிறுவனத்தைக் கவனியுங்கள். ஆனால் விளிம்பு வெறும் 1% ஆக இருந்தால், செலவில் சிறிதளவு அதிகரிப்பு இழப்பை ஏற்படுத்தக்கூடும்.

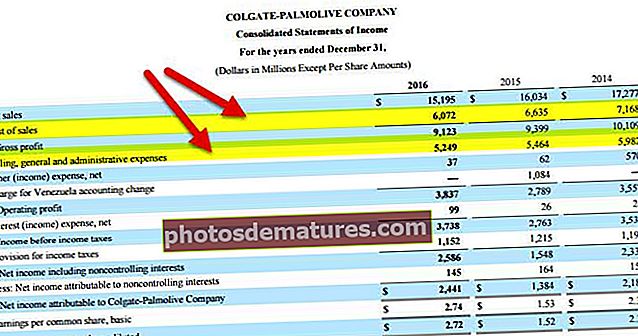

மொத்த லாப அளவு:

இயக்க லாப அளவு:

ஒரு நிறுவனத்தின் மொத்த இலாபத் தொகையிலிருந்து விற்பனை, பொது மற்றும் நிர்வாகச் செலவுகளைக் கழிப்பதன் மூலம் இயக்க லாபம் கணக்கிடப்படுகிறது.

இயக்க லாப அளவு = இயக்க லாபம் / நிகர விற்பனைநிகர லாப வரம்பு

நிகர லாப அளவு என்பது பங்குதாரர்களுக்கு விநியோகிப்பதற்கான இறுதி லாபமாகும்.

நிகர லாப அளவு = நிகர லாபம் (இயக்க லாபம் - வட்டி - வரி) / நிகர விற்பனைஈக்விட்டி (ROE) மீதான வருமானம்:

இந்த வகையான விகிதம் பங்குதாரரின் பணத்தை நிறுவனம் எவ்வளவு திறம்பட பயன்படுத்துகிறது என்பதைக் குறிக்கிறது.

ஈக்விட்டி = நிகர வருமானம் / ஈக்விட்டி மீதான வருமானம்அதிக ROE விகிதம், அதன் முதலீட்டாளர்களுக்கு திரும்புவது சிறந்தது.

சொத்துக்கள் மீதான வருமானம் (ROA):

சொத்துக்கள் மீதான வருமானம் (ROA) சூத்திர விகிதம் நிறுவனம் தனது சொத்துக்களை லாபம் ஈட்ட எவ்வளவு திறம்பட பயன்படுத்துகிறது என்பதைக் குறிக்கிறது. அதிக வருமானம், நிறுவனம் தனது சொத்துக்களை திறம்பட பயன்படுத்துவதில் சிறந்தது.

சொத்துக்கள் மீதான வருமானம் = நிகர வருமானம் / மொத்த சொத்துக்கள்# 5 - சந்தை மதிப்பு விகிதங்கள்

இந்த வகையான விகிதங்களின் கீழ், சந்தை மதிப்பு விகிதங்கள் ஒரு நிறுவனத்தின் பங்கு விலையை மதிப்பீடு செய்ய உதவுகின்றன. பங்கு விலை அதிகமாக மதிப்பிடப்படுகிறதா அல்லது குறைவாக மதிப்பிடப்படுகிறதா என்பதை இது சாத்தியமான மற்றும் இருக்கும் முதலீட்டாளர்களுக்கு ஒரு குறிகாட்டியை வழங்குகிறது. இது பின்வருவனவற்றை உள்ளடக்கியது:

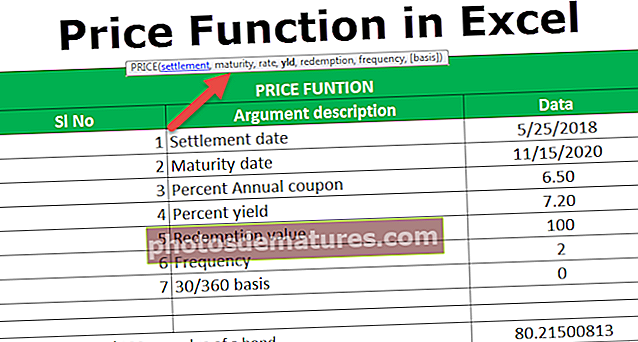

பங்கு விகிதத்திற்கான புத்தக மதிப்பு:

ஒரு பங்குக்கான புத்தக மதிப்பு சந்தை விலையுடன் ஒப்பிடப்படுகிறது, இது விலை உயர்ந்ததா அல்லது மலிவானதா என்பதை தீர்மானிக்க.

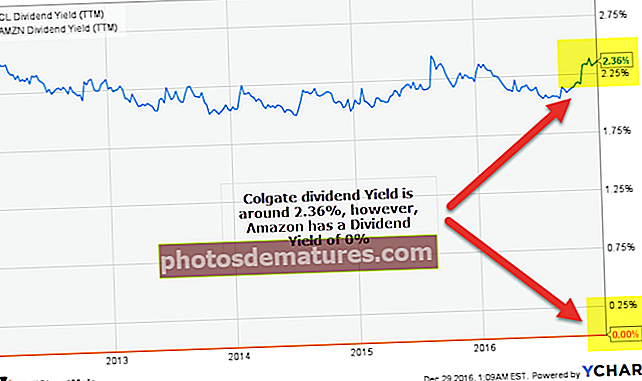

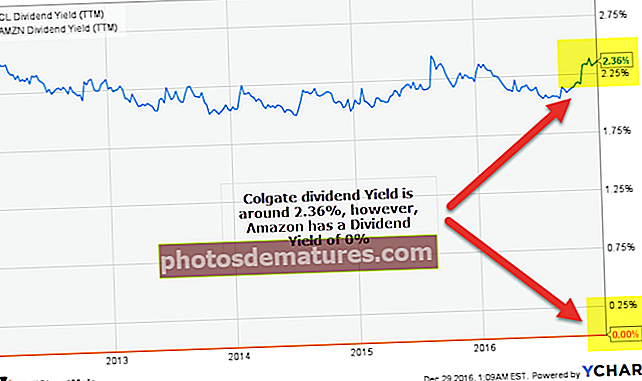

ஒரு பங்கு விகிதத்திற்கான புத்தக மதிப்பு = பங்குதாரரின் பங்கு / மொத்த பங்குகள் நிலுவையில் உள்ளனஈவுத்தொகை மகசூல் விகிதம்:

ஈவுத்தொகை மகசூல் விகிதம் தற்போதைய சந்தை விலையில் முதலீடு செய்யப்பட்டால் முதலீடுகளின் வருவாயைக் காட்டுகிறது.

ஈவுத்தொகை மகசூல் விகிதம் = ஒரு பங்குக்கு ஈவுத்தொகை (டிபிஎஸ்) / பங்கு விலைபங்கு விகிதத்திற்கான வருவாய் (இபிஎஸ்):

ஒரு பங்கு விகிதத்திற்கான வருவாய் (இபிஎஸ்) ஒவ்வொரு பங்குக்கும் நிலுவையில் உள்ள நிகர வருமானத்தின் அளவைக் குறிக்கிறது:

இபிஎஸ் = காலத்திற்கான வருவாய் (நிகர வருமானம்) / நிலுவையில் உள்ள பங்குகளின் எண்ணிக்கைவிலை-வருவாய் விகிதம்:

சந்தை விலையை இபிஎஸ் மூலம் வகுப்பதன் மூலம் விலை-வருவாய் விகிதம் கணக்கிடப்படுகிறது. இந்த விகிதம் அதே துறையில் உள்ள மற்ற நிறுவனங்களுடன் ஒப்பிடுகையில் நிறுவனத்தின் சந்தை விலை அதிகமாக மதிப்பிடப்படுகிறதா அல்லது குறைவாக மதிப்பிடப்படுகிறதா என்பதைப் பார்க்கிறது.

விலை-வருவாய் விகிதம் = பங்கு விலை / இபிஎஸ்