வரிகளின் நிகர (பொருள், சூத்திரம்) | எடுத்துக்காட்டுடன் கணக்கீடு

வரிகளின் நிகர பொருள்

வரிகளின் நிகரமானது வரிகளைக் கழித்த பின்னர் எஞ்சியிருக்கும் இறுதித் தொகையைக் குறிக்கிறது. வரி செலுத்துதல் என்பது தவிர்க்க முடியாத எந்தவொரு வணிகத்திற்கும் சட்டபூர்வமான மற்றும் சட்டரீதியான கடமையாக இருப்பதால், வரிக்கு முந்தைய மற்றும் அதற்குப் பின் மதிப்புகளை பகுப்பாய்வு செய்வதற்கு நிறுவனத்தின் முக்கிய முதலீடு மற்றும் இயக்க முடிவுகளை மூலோபாயப்படுத்துவதில் தீவிர கவனம் தேவை.

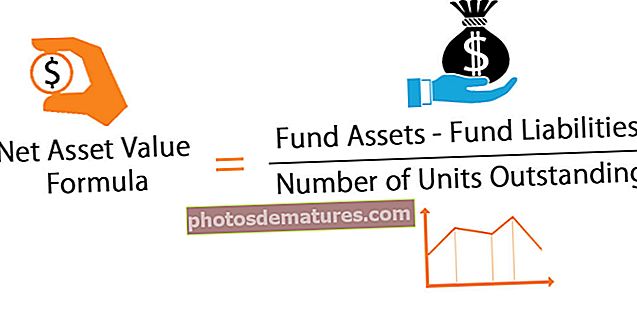

வரி நிகர சூத்திரம்

வரிகளின் நிகர = மொத்த தொகை - வரிகளின் தொகை

மொத்த மதிப்பிலிருந்து வரிகளின் அளவைக் கழிப்பதன் மூலம் வரியின் அளவு நிகரத்தை கணக்கிட முடியும்.

வரிகளின் நிகர உதாரணம்

எடுத்துக்காட்டுக்கு, 2019 உடன் முடிவடையும் ஆண்டிற்கான ஏபிசி இன்க் நிறுவனத்தின் மொத்த வருமானம். 1,000.00 ஆகும். எவ்வாறாயினும், யு.எஸ். ஃபெடரல் கார்ப்பரேட் வருமான வரியை 2019 ஆம் ஆண்டிற்கான பொருந்தக்கூடிய விகிதத்தில் செலுத்த ஏபிசி இன்க் பொறுப்பாகும், இது 21% ஆகும். நிறுவனத்தின் வரிகளுக்குப் பிறகு நிகர வருமானம் கீழே கணக்கிடப்படுகிறது:

வரிகளுக்குப் பிறகு நிகர வருமானத்தைக் கணக்கிடுதல்

- =$1000.00-$210.00

- =$790.00

இப்போது, மொத்த வருமானம் மற்றும் நிகர வருமானத்தின் முக்கியத்துவத்தைப் புரிந்துகொள்வது மிக முக்கியம். யு.எஸ்.. 1,000.00 இன் மொத்த வருமானம் அனைத்து உற்பத்தி, பொது மற்றும் விற்பனை செலவுகளையும் கருத்தில் கொண்டு ஏபிசி இன்க் மொத்த வருவாயைக் குறிக்கிறது. இருப்பினும், நிறுவனம் மொத்த மொத்த வருமானத்தையும் அதன் தக்க வருவாயாக வைத்திருக்கவோ அல்லது மொத்த வருமானத்தில் ஈவுத்தொகை செலுத்துதல்களை அறிவிக்கவோ முடியாது. நிறுவனம், சட்டப்படி, அதன் வரிகளை மதிக்க வேண்டிய கடமையில் உள்ளது. எனவே, யு.எஸ் $ 790.00 வரிக்குப் பிறகு மட்டுமே நிறுவனம் அதன் நிகர செலவழிப்பு வருமானத்தில் ஈவுத்தொகையை அறிவிக்க முடியும்

பல்வேறு வணிக நிகழ்வுகளில் வரி மதிப்புகளின் நிகரத்தின் முக்கியத்துவம்

மொத்த மற்றும் நிகர மதிப்புகளைக் கருத்தில் கொள்வதன் முக்கியத்துவம் பல்வேறு வணிக முடிவுகளை பாதிக்கும் என்பதை பின்வரும் வணிக சூழ்நிலைகளில் காணலாம்.

# 1 - பொருட்கள் / சேவைகளின் விற்பனை

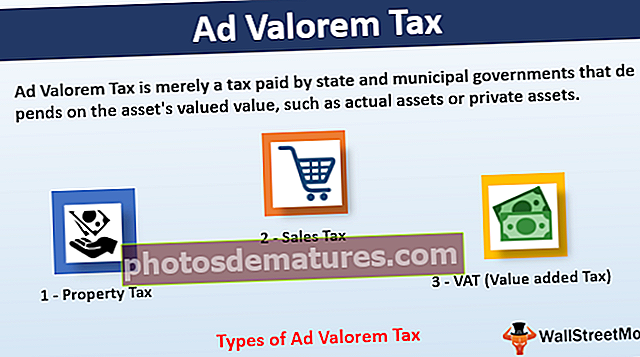

பொதுவாக, வணிகங்கள் வழங்கும் அனைத்து பொருட்கள் மற்றும் சேவைகள் வரிச் சட்டங்களால் கட்டளையிடப்பட்ட விற்பனை வரி வசூலிக்கப்படுவதை உள்ளடக்குகின்றன. விற்பனை வரி என்பது இறுதி பயனரின் வருமானத்தின் மீதான மறைமுக வரியாகும், அதாவது, விற்பனை வரியின் சுமை பொதுவாக வாடிக்கையாளர்களுக்கு தங்கள் பொருட்களின் விற்பனை விலையில் வரி தொகையைச் சேர்ப்பதன் மூலம் மற்றும் / அல்லது சேவைகளின் மூலம் வழங்கப்படுகிறது.

உதாரணமாக

ஏபிசி இன்க். ஒரு யூனிட்டுக்கு யு.எஸ். $ 120.00 இன் விற்பனை விலையில் (விற்பனை வரி @ 20% உட்பட) கலை பேனா செட்களை விற்கிறது என்று வைத்துக்கொள்வோம். ஜான் 10 பேனா செட்களை வாங்கி யு.எஸ். 200 1,200.00 நிறுவனத்திற்கு செலுத்தினார்.

விற்பனை விலை விற்பனை வரியை உள்ளடக்கியதாக இருந்ததால், ஒரு பேனா தொகுப்பின் விற்பனை விலை யு.எஸ். $ 100 ஆகும், மேலும் யு.எஸ். $ 20 / செட் விற்பனை வரியின் அளவாக சேர்க்கப்படுகிறது. இதன் காரணமாக நிறுவனம் வசூலித்த விற்பனை வரியின் அளவை அரசாங்கத்திற்கு செலுத்த ஏபிசி இன்க் பொறுப்பாகும். விற்பனை வரித் தொகையை அதன் நிதிநிலை அறிக்கைகளில் நிறுவனம் தனித்தனியாகக் காட்ட வேண்டும்:

நிகர விற்பனையின் கணக்கீடு

- =$1200 – $200

- =$1000

# 2 - சொத்துக்கள் மற்றும் முதலீடுகளின் விற்பனை

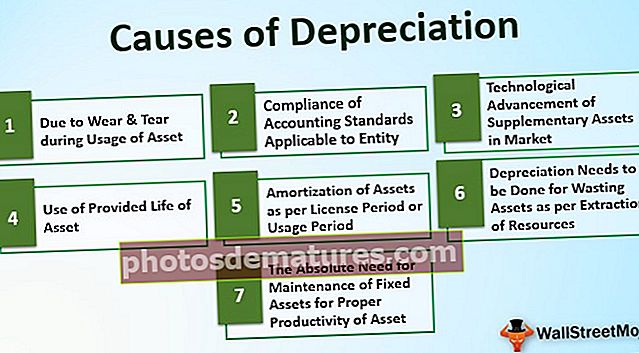

ஒரு நிறுவனம் தனது சொத்துக்களை தளபாடங்கள், இயந்திரங்கள் போன்றவற்றை விற்கும்போதோ அல்லது பத்திரங்கள், பங்குகள் அல்லது அதன் எந்தவொரு வணிகத்தின் விற்பனை போன்ற எந்தவொரு முதலீட்டையோ செய்யும்போதெல்லாம், அத்தகைய விற்பனையிலிருந்து கிடைக்கும் எந்த லாபமும் மூலதன ஆதாயங்கள் என்று அழைக்கப்படுகிறது. மூலதன ஆதாயம் விற்பனையாளருக்கு ஒரு வருமானம் என்பதால், இது போன்ற ஆதாயத் தொகைக்கு வருமான வரி வசூலிக்கிறது.

உதாரணமாக

உதாரணமாக, ஏபிசி இன்க். இசட் இன்க் நிறுவனத்தின் 25000 பொதுவான பங்குகளை வைத்திருக்கிறது. நிறுவனம் 5 ஆண்டுகளுக்கு முன்பு ஒரு பங்குக்கு யு.எஸ். 20 என்ற விலையில் பங்குகளை வாங்கியது. தற்போது, இசட் இன்க் இன் பங்குகள் ஒரு பங்குக்கு யு.எஸ். $ 80 க்கு வர்த்தகம் செய்யப்படுகின்றன. நிறுவனம் தனது முதலீட்டில் பாதியை தற்போதைய பங்குக்கு 80 அமெரிக்க டாலர் விலையில் விற்க முடிவு செய்கிறது. மூலதன ஆதாயங்களின் மதிப்பை பின்வருமாறு பெறலாம்:

மூலதன ஆதாயங்களின் கணக்கீடு

- =$1000000 – $250000

- =$750000

மூலதன ஆதாயங்கள் 10% தட்டையான விகிதத்தில் வரி விதிக்கப்படுகின்றன என்று வைத்துக் கொள்ளுங்கள். முதலீட்டு விற்பனையின் நிகர வருவாய் மூலதன ஆதாயத்தின் மீதான மூலதன ஆதாயங்களின் கழித்தல் வரியின் எண்ணிக்கையாக இருக்கும்.

இருப்பினும், மூலதன ஆதாயங்களின் அளவைச் சேமிக்க, வரிச் சட்டங்களில் வரையறுக்கப்பட்டுள்ளபடி நிறுவனம் ஒரு குறிப்பிட்ட பூட்டு-காலத்திற்கு அதை மீண்டும் முதலீடு செய்யலாம். இத்தகைய மறு முதலீடு நிறுவனம் மறு முதலீடு செய்த மூலதன ஆதாயங்களின் மீதான வரியிலிருந்து விலக்கு அளிக்க அனுமதிக்கும்.

# 3 - வருமான வரி

ஒரு நிறுவனம் லாபம் ஈட்டினால், அதை இறுதி செலவழிப்பு வருமானமாக கருத முடியாது. மொத்த வருமானத்தை தக்க வருவாய் மற்றும் ஈவுத்தொகை செலுத்துதல்களுக்குள் ஒதுக்குவதற்கு முன்பு, நிறுவனம் ஆண்டு மூலம் ஈட்டிய மொத்த இலாபத்திற்கு வருமான வரி செலுத்த வேண்டும். வரியின் அளவைக் கழித்தபின் நிகர வருமானம் செலவழிப்பு வருமானமாக மட்டுமே கருதப்படும்.

எனவே, இலாபத்தன்மை போக்குகளின் வளர்ச்சியைத் தக்க வைத்துக் கொள்ள, நிறுவனம் வரிக்கு முன்னும் பின்னும் வருவாயை உரிய விடாமுயற்சியுடனும் அக்கறையுடனும் கணிக்க வேண்டும்.

தனிநபர்களைப் பொறுத்தவரையில் கூட, ஒவ்வொரு மாதத்தின் முடிவிலும் அவர்கள் பெறும் சம்பளத்தின் அளவு வரி மற்றும் பிற பங்களிப்புகளைக் கழித்தபின் நிகர வீட்டு சம்பளமாகும். 401 கே கொடுப்பனவுகளுக்கு வழக்கமான பங்களிப்புகளை வழங்குவதன் மூலம் வரி அளவை குறைக்க முடியும். எனவே, வரி செலுத்துவதற்கு முறையாகத் திட்டமிடுவதற்கு தனிநபர்களும் வரிக்கு முந்தைய மற்றும் அதற்குப் பின் செலுத்துதல்களைச் சரிபார்க்க வேண்டும்.

முடிவுரை

வரித் தொகையின் நிகரமானது வரிக்கான மாற்றங்களைச் செய்தபின் மீதமுள்ள தொகை. எந்தவொரு வணிகத்தின் முக்கிய குறிக்கோள் செல்வத்தை அதிகப்படுத்துவதால், மொத்த மற்றும் நிகர மதிப்புகளைப் புரிந்துகொள்வது வணிக நிறுவனங்களுக்கு அவர்களின் விலைக் கொள்கைகள், முதலீட்டு முடிவுகள், ஈவுத்தொகை முடிவுகள், நிதி வரி திட்டமிடல் மூலம் உத்திகள் செய்ய உதவும்.