LTM EBITDA (TTM) | கடந்த பன்னிரண்டு மாத ஈபிஐடிடிஏ கணக்கிடுங்கள்

LTM EBITDA (TTM) என்றால் என்ன?

எல்.டி.எம் ஈபிஐடிடிஏ (கடந்த பன்னிரண்டு மாதங்கள் ஈபிஐடிடிஏ) என்பது கடந்த பன்னிரண்டு மாதங்களாக வட்டி, வரி மற்றும் தேய்மானம் மற்றும் கடனளிப்பு கூறுகளை நிகரமாக்குவதற்கு முன்பு நிறுவனத்தின் வருவாயைக் கணக்கிடுகிறது.

- எல்.டி.எம் ஈபிஐடிடிஏ என்பது வணிகங்களின் மதிப்பீட்டில் பயன்படுத்தப்படும் ஒரு முக்கியமான மெட்ரிக் ஆகும், ஏனெனில் இது கடந்த பன்னிரண்டு மாத காலத்திற்கு நிறுவனத்தின் இயக்க முடிவுகளில் அதிக கவனம் செலுத்துகிறது.

- கூடுதலாக, தற்போதைய பணக் காட்சிகளைக் கருத்தில் கொண்டு வட்டி செலவுகள், வரிகள் மற்றும் தேய்மானம் மற்றும் கடன்தொகை செலவுகளைக் குறைப்பதற்கு முன் இயக்க வருமானத்தை கணக்கிடுவதால் இயக்க பணப்புழக்கத்தைக் கணக்கிடுவதற்கான சிறந்த அளவீட்டு கருவிகளில் இதுவும் ஒன்றாகும்.

எல்.டி.எம் ஈபிஐடிடிஏ டிடிஎம் ஈபிஐடிடிஏ (பன்னிரண்டு மாதங்கள் பின்னால்) என்றும் அழைக்கப்படுகிறது என்பதை நினைவில் கொள்க.

LTM EBITDA கணக்கீடு

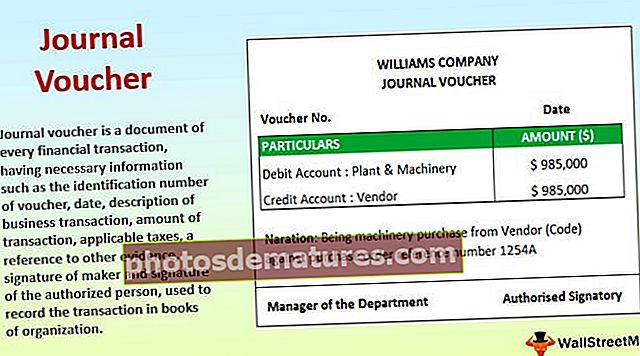

ஏபிசி நிறுவனத்தின் பின்வரும் வருமான அறிக்கையைப் பார்ப்போம்.

முதலில் காலண்டர் ஆண்டில் ஈபிஐடிடிஏவை கணக்கிடுவோம்

- = EBITDA (Q1 2017) + EBITDA (Q2 2017) + EBITDA (Q3 2017) + EBITDA (Q4 2017)

- = $123 + $154 + $192 + $240 = $708

இப்போது நாங்கள் காலெண்டர் EBITDA ஐ கணக்கிட்டுள்ளோம், கடந்த பன்னிரண்டு மாத EBITDA ஐ கணக்கிடுவோம் (நீங்கள் ஏப்ரல் 2018 மாதத்தில் LTM EBITDA ஐ கணக்கிடுகிறீர்கள் என்று வைத்துக் கொள்ளுங்கள்)

- LTM EBITDA = EBITDA (Q1 2018) + EBITDA (Q4 2017) + EBITDA (Q3 2017) + EBITDA (Q2 2017)

- TTM EBITDA = $ 300 + $ 240 + $ 192 + $ 154 = $ 886

LTM EBITDA இன் பயன்பாடு

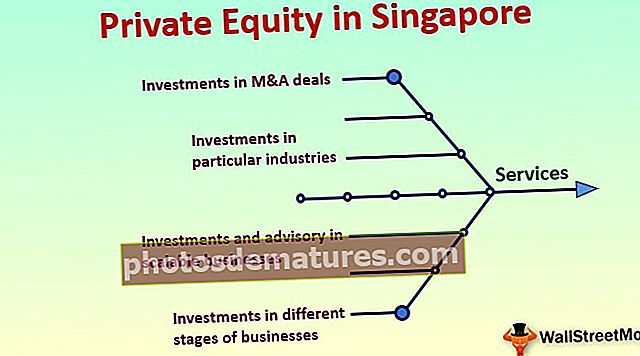

- TTM EBITDA இணைப்புகள் மற்றும் கையகப்படுத்துதல்களில் பயன்படுத்தப்படுகிறது. சாத்தியமான வாங்குவோர் TTM EBITDA ஐ அடிப்படையாகக் கொண்ட இலக்கு நிறுவனத்தின் கையகப்படுத்தல் விலையை மதிப்பிட விரும்புகிறார்கள். நிறுவனத்தின் நிதி மற்றும் முதலீட்டு முடிவுகளின் விளைவுகளை எடுக்காமல் நிறுவனத்தின் உண்மையான இயக்க செயல்திறனை தீர்மானிக்க இது அவர்களுக்கு உதவுகிறது.

- எல்.டி.எம் ஈபிஐடிடிஏ எந்த இளம் நிறுவனத்தின் தூய இயக்க முடிவுகளைப் பற்றி ஒரு யோசனை அளிக்கிறது. எந்தவொரு மறுசீரமைக்கப்பட்ட நிறுவனத்தின் இயக்க செயல்திறன்களிலும் சினெர்ஜியின் தாக்கத்தைப் பற்றியும் இது கூறுகிறது.

- பல்வேறு மதிப்பீட்டு விகிதங்களை கணக்கிடும்போது முதலீட்டாளர்கள் ஈபிஐடிடிஏவைப் பயன்படுத்துகிறார்கள், மேலும் அவர்கள் அதை மற்ற இலக்கு நிறுவனங்களுடன் ஒப்பிடுகிறார்கள். எவ்வாறாயினும், இலக்கு நிறுவனத்தின் கொள்முதல் எந்த நேரத்திலும் செய்யப்படலாம், மேலும் நிதி விகிதங்களை கணக்கிட முந்தைய ஆண்டு இறுதி ஈபிஐடிடிஏவைப் பயன்படுத்துவது முதலீட்டாளர்களுக்கு தவறான மதிப்பீட்டு முடிவுகளைக் குறிக்கலாம். எனவே, கடந்த பன்னிரண்டு மாதங்களின் நிதி வரலாற்றை மட்டும் எடுத்து மதிப்பீட்டு விகிதங்களை கணக்கிடுவதன் மூலம் எல்டிஎம் ஈபிஐடிடிஏவைக் கணக்கிடுவது தொழில்நுட்ப வல்லுநர்களிடையே மிகவும் பொருத்தமான நடைமுறையாகும்.

விகித பகுப்பாய்வில் TTM EBITDA

1) TTM EBITDA Margin

LTM EBITDA Margin என்பது கடந்த பன்னிரண்டு மாதங்களில் ஒரு நிறுவனம் அதன் மொத்த வருவாயிலிருந்து எவ்வளவு இயக்க பணத்தை உருவாக்க முடியும் என்பதைக் குறிக்கிறது? இது கணக்கிடப்படும் முக்கியமான இலாப விகிதங்களில் ஒன்றாகும்

TTM EBITDA Margin = TTM EBITDA / மொத்த TTM வருவாய்.

2) TTM EBITDA கவரேஜ்

TTM EBITDA கவரேஜ் விகிதம் என்பது ஒரு வகையான கடன் விகிதம், இது ஒரு நிறுவனம் கடந்த பன்னிரண்டு மாத காலப்பகுதியில் அதன் இயக்க நடவடிக்கைகளில் இருந்து அதன் நிதிக் கடமைகளை ஈடுகட்ட எவ்வளவு பணத்தை உருவாக்கியுள்ளது என்பதை வரையறுக்கிறது, அதாவது வட்டி மற்றும் குத்தகை செலவுகள். என கணக்கிடலாம்

LTM EBITDA பாதுகாப்பு விகிதம் = TTM EBITDA + LTM குத்தகை செலவுகள் / LTM வட்டி செலவுகள் + LTM கொள்கை திருப்பிச் செலுத்துதல் + LTM குத்தகை செலவுகள்

முதலீட்டாளர்களின் பார்வையில் இருந்து இவை முக்கிய நிதி விகிதங்கள், மேலும் நிறுவனத்தைப் பற்றி சிறந்த தெளிவு பெற அடுத்த பன்னிரண்டு மாத காலத்திற்கு (என்.டி.எம்) கணக்கிடலாம். எல்.டி.எம் ஈபிஐடிடிஏ இலக்கு நிறுவனத்தின் மதிப்பீட்டில் ஒரு வகுப்பினராகவும் பயன்படுத்தப்படுகிறது, அதாவது நிறுவன மதிப்பு / எல்டிஎம் ஈபிஐடிடிஏ.

முடிவுரை

எல்.டி.எம் ஈபிஐடிடிஏ நிறுவனத்தின் முக்கிய இயக்க பணப்புழக்கத்தையும், அவர்களின் இயக்க முடிவுகளை நிர்வகிப்பதில் நிறுவனம் எவ்வளவு சிறந்தது என்பதையும் புரிந்து கொள்ள உதவுகிறது. இருப்பினும், பல நிறுவனங்கள் தங்கள் கணக்கு அறிக்கைகளை அலங்கரிக்கும் சாளரங்களுக்கு இந்த மெட்ரிக்கைப் பயன்படுத்துகின்றன. எனவே டிடிஎம் ஈபிஐடிடிஏவை ஒரே மதிப்பீட்டு அளவீடாகக் கருதும் அதே நேரத்தில் கடன் மூலதன அமைப்பு, மூலதனச் செலவு மற்றும் நிறுவனத்தின் நிகர வருமானம் ஆகியவற்றைக் கருத்தில் கொள்வது எப்போதும் நல்லது.