1 மணி நேரத்திற்குள் அடிப்படை கணக்கியலைக் கற்றுக்கொள்ளுங்கள்! (100% உத்தரவாதம்!)

அடிப்படை கணக்கீட்டை 1 மணி நேரத்திற்குள் கற்றுக்கொள்ளுங்கள்

கணக்கியல் என்பது ஒரு நிறுவனம் தங்கள் விவரங்களை தணிக்கை செய்யக்கூடிய வகையில் வெளியிட முயற்சிக்கும் மற்றும் பொது மக்களால் பயன்படுத்தக்கூடிய முறையான செயல்முறையாகும்.

நிதி மற்றும் அடிப்படை கணக்கியல் பற்றி மேலும் அறிய நீங்கள் ஆர்வமாக இருப்பதால் நீங்கள் இந்தப் பக்கத்தைப் பார்வையிடுகிறீர்கள் என்று கருதுகிறேன். ஒருவேளை நீங்கள் ஒரு பொறியியலாளர், அறிவியல் பட்டதாரி, அல்லது வர்த்தகம் அல்லாத பின்னணியில் இருந்து இந்த சிக்கலான நிதி கருத்தை புரிந்து கொள்ள போராடுகிறீர்கள்.

கணக்கியல் என்பது நிதியத்தின் இதயம் மற்றும் ஆன்மா. மாஸ்டரிங் கணக்கியல் எளிதான பணி அல்ல. கணக்கியல், அந்த பற்றுகள் மற்றும் வரவுகளை நான் புரிந்து கொள்ளாத போராட்டங்களில் எனக்கு நியாயமான பங்கு இருந்தது. இருப்பினும், ஜே.பி மோர்கன் மற்றும் பல ஆராய்ச்சி நிறுவனங்களில் பணிபுரியும் போது, கணக்கியல் மற்றும் நிதி விகித பகுப்பாய்வு பற்றிய உள்ளுணர்வு உணர்வை வளர்ப்பது எனக்கு அதிர்ஷ்டம்.

இந்த கட்டுரையில், கதைகள் / வழக்கு ஆய்வுகள் மூலம் அடிப்படை கணக்கியல் கருத்துக்களை நாங்கள் கற்றுக்கொள்கிறோம். இது புதியவர்கள் அல்லது இந்த அடிப்படைக் கருத்துக்களுடன் போராடுவோருக்கானது. அடிப்படை கணக்கியலின் முக்கிய அடிப்படைகளை வெறும் 1 மணி நேரத்தில் மற்றும் பற்றுகள் மற்றும் வரவுகளைப் பயன்படுத்தாமல் கற்றுக்கொள்வீர்கள் என்று நான் நம்புகிறேன்!

கணக்கியலின் கதை

நீங்கள் அடிப்படை கணக்கியலைக் கற்றுக்கொள்ள விரும்பினால், ஒரு புதிய தொழிலைத் தொடங்கும் ஒரு நபரின் கதையின் மூலம் அதை சிறந்த முறையில் உள்வாங்க முடியும். கார்த்திக் ஒரு இளம், ஆற்றல்மிக்க பையன், அவர் எப்போதும் தனது சொந்த தொழிலை தொடங்க விரும்பினார். அறிவியலில் தனது பட்டப்படிப்பை இடுங்கள். போக்குவரத்து மற்றும் தளவாட சந்தையின் யோசனை குறித்து அவர் ஆராய்ச்சி செய்தார். கார்த்திக் கணக்கியல் விஷயங்களில் வசதியாக இல்லை, ஏனெனில் அவருக்கு அறிவியல் பின்னணி உள்ளது, ஆனால் கணக்கியல் இல்லை. (கார்த்திக் நீங்களும் நானும் போலவே இருக்கிறோம்! நிதி அல்லாத தொழில்முறை)

கார்த்திக்கின் அழைப்பு அவரது வணிகமாகும் ஃபாஸ்ட் ட்ராக் மூவர்ஸ் மற்றும் பேக்கர்ஸ். கார்த்திக் வியாபாரத்தில் பணத்தை முதலீடு செய்ய வேண்டும். கார்த்திக் தனது செல்வத்தில் சிலவற்றை அதில் வைக்கிறார் என்று வைத்துக் கொள்வோம். கார்த்திக் ஃபாஸ்ட் ட்ராக் லாஜிஸ்டிக்ஸின் பங்குகளை வாங்குகிறார் என்பதை முதலீடு குறிக்கிறது பொதுவான பங்குகள். (நிறுவனத்தின் பங்குதாரராக மாறுகிறது)

பார்ப்போம் ஃபாஸ்ட் ட்ராக் மூவர்ஸ் மற்றும் பேக்கர்ஸ் வர்த்தக சுழற்சி

- கார்த்திக் மூலதனத்தை (பணம்) உள்ளே செலுத்துகிறார் ஃபாஸ்ட் ட்ராக் மூவர்ஸ் மற்றும் பேக்கர்ஸ் (இதன் மூலம் நிறுவனத்தின் பங்குதாரராக மாறுகிறார்)

- இந்த முதலீடுகளுடன், ஃபாஸ்ட் ட்ராக் மூவர்ஸ் மற்றும் பேக்கர்ஸ் ஒரு துணிவுமிக்க, நம்பகமான விநியோக வேன் மற்றும் சரக்குகளை வாங்கும்.

- வணிகமானது கட்டணம் மற்றும் பில்லிங் வாடிக்கையாளர்களுக்கு அவர்களின் பார்சல்களை வழங்கத் தொடங்கும்.

- வணிகம் சம்பாதித்த கட்டணத்தை சேகரிக்கும்.

- கார்த்திக்கிற்கான சம்பளம், விநியோக வாகனத்துடன் தொடர்புடைய செலவுகள், விளம்பரம் போன்ற வணிகத்தை நடத்துவதில் இந்த வணிகத்திற்கு செலவுகள் ஏற்படும்.

மேலே உள்ள ஒரு வணிகத்திற்கு, ஒவ்வொரு ஆண்டும் ஆயிரக்கணக்கான மற்றும் ஆயிரக்கணக்கான பரிவர்த்தனைகள் இருக்கும். இந்த பரிவர்த்தனைகள் அனைத்தையும் கட்டமைக்கப்பட்ட வடிவத்தில் இணைப்பது கார்த்திக்கிற்கு கடினமாக இருக்கும். இதுபோன்ற சந்தர்ப்பங்களில், அடிப்படை கணக்கியல் மென்பொருள்கள் மிகவும் பயனுள்ளதாக இருக்கும், ஏனெனில் அவை அடிப்படை கணக்கியல் உள்ளீடுகளைச் செய்வதற்கு விலைப்பட்டியல்களை உருவாக்க உதவுகின்றன, காசோலைகளைத் தயாரிக்கின்றன, கூடுதல் வேலைகள் இல்லாமல் நிதி அறிக்கைகளைப் புதுப்பிக்கின்றன.

இந்த உள்ளீடுகள் அனைத்தையும் தினசரி அடிப்படை கணக்கியல் மென்பொருளில் வைப்பதன் மூலம் விரும்பிய தகவல்களை விரைவாகவும் எளிதாகவும் அணுக முடியும், மேலும் இது மூலோபாய வணிக முடிவெடுக்கும் செயல்முறைக்கு உதவியாக இருக்கும்.

கார்த்திக் அடிப்படை கணக்கியலைக் கற்றுக்கொள்ள விரும்புகிறார், மேலும் தனது புதிய வணிகத்தின் மேல் இருக்க விரும்புகிறார். அவரது நண்பர்கள் பரிந்துரைக்கின்றனர் நீரஜ், முன்னாள் முதலீட்டு வங்கியாளர், மற்றும் பல சிறு வணிக வாடிக்கையாளர்களுக்கு உதவிய ஒரு சுயாதீன நிதி ஆலோசகர்.நீரஜ் மூன்று முதன்மை நிதிநிலை அறிக்கைகளின் அடிப்படை கணக்கியல் மற்றும் நோக்கத்தை அறிய அவர் உதவுவார் என்று உறுதியளிக்கிறார்:

- வருமான அறிக்கை

- இருப்புநிலை

- பண புழக்கங்களின் அறிக்கை

நிதி அல்லாத மேலாளர்களுக்கான நிதி குறித்த இந்த வீடியோ பாடத்திலிருந்து கணக்கையும் கற்றுக்கொள்ளலாம்.

பகுதி 1 - அடிப்படை கணக்கியல் கற்றுக்கொள்ளுங்கள் - வருமான அறிக்கையைப் புரிந்துகொள்வது

தேர்ந்தெடுக்கப்பட்ட காலக்கெடுவில் நிறுவனத்தின் லாபத்தை வருமான அறிக்கைகள் காட்டுகின்றன. கால அளவு ஒரு நாள், ஒரு வாரம், ஒரு மாதம் அல்லது ஒரு முழு ஆண்டு இருக்கலாம் என்று நீரஜ் கூறுகிறார். இலாபத்தன்மை முதன்மையாக இரண்டு முக்கியமான விஷயங்களை கவனித்துக்கொள்கிறது

- வருவாய் ஈட்டியது

- வருவாய் சம்பாதிக்க செலவுகள்

சம்பாதித்த வருவாய் பெறப்பட்ட பணத்திற்கு சமமானதல்ல, மற்றும் செலவுகள் என்ற சொல் பணப்பரிமாற்றத்தை விட அதிகம் என்று நீரஜ் சுட்டிக்காட்டுகிறார்.

வழக்கு ஆய்வு வேலை செய்யும் கோப்புகளை இங்கே பதிவிறக்கவும்

வழக்கு ஆய்வு 1 - வருவாய் / விற்பனை

ஃபாஸ்ட் ட்ராக் டிசம்பர் மாதத்தில் 200 பார்சல்களை டெலிவரிக்கு $ 5 க்கு வழங்கினால், கார்த்திக் இந்த கட்டணங்களுக்காக தனது வாடிக்கையாளர்களுக்கு விலைப்பட்டியல்களை அனுப்புகிறார், மேலும் அவரது விதிமுறைகள் அவரது வாடிக்கையாளர்கள் 15 ஜனவரி 2008 க்குள் செலுத்த வேண்டும். டிசம்பரில் வருவாய் / விற்பனை எவ்வாறு கணக்கிடப்பட வேண்டும்?

தீர்வுகளைப் பார்ப்பதற்கு முன், சில "அடிப்படை கணக்கியல் மற்றும் நிதி வாசகங்கள்" என்பதை நாம் புரிந்து கொள்ள வேண்டும்.

வருவாய் / விற்பனை

ஃபாஸ்ட் ட்ராக் மூவர்ஸ் மற்றும் பேக்கர்ஸ் வாடிக்கையாளரின் பார்சல்களை வழங்குவதற்காக பணம் சம்பாதிக்கவும். வருவாய் கணக்கியலில் இரண்டு முறைகள் உள்ளன என்பதை நாம் இங்கே புரிந்து கொள்ள வேண்டும்.

- திரட்டல் முறை - வருவாய் அவர்கள் “சம்பாதித்த” போது மட்டுமே பதிவு செய்யப்படுகிறது (நிறுவனம் பணம் பெறும்போது அல்ல)

- பண முறை - பணம் பெறும்போது மட்டுமே வருவாய் பதிவு செய்யப்படுகிறது.

பொதுவாக, கணக்கியலின் திரட்டல் முறை பின்பற்றப்படுகிறது என்பதை கவனத்தில் கொள்ள வேண்டும்.

மேலே உள்ள புரிதலுடன், எங்கள் முதல் கணக்கியல் வழக்கு ஆய்வில் இதைப் பயன்படுத்துவோம்.

இல் கணக்கியலின் திரட்டல் அடிப்படைகளைப் பயன்படுத்துதல்ஃபாஸ்ட் ட்ராக் மூவர்ஸ் மற்றும் பேக்கர்ஸ்

டிசம்பர் மாத வருவாய் / விற்பனை புள்ளிவிவரங்களை பதிவு செய்ய நாங்கள் விரும்பினால், ஒருவர் சிந்திக்க வேண்டிய இரண்டு முக்கியமான அம்சங்கள் உள்ளன -

- வருவாய் ஈட்டும் செயல்முறை, அதாவது பார்சல்களை வழங்குவது டிசம்பரில் நிறைவடைகிறது.

- டிசம்பரில் பணம் பெறப்படவில்லை. இது ஜனவரியில் மட்டுமே பெறப்படுகிறது.

- கணக்கியலின் திரட்டல் முறையின் கீழ், வருவாய் ஈட்டப்படும்போது பதிவு செய்யப்படுகிறது. இந்த வழக்கில், இந்த மாதத்தில் விநியோகங்கள் முடிந்ததால் டிசம்பரில் வருவாய் “சம்பாதிக்கப்படுகிறது”.

- In 1000 வருவாய், டிசம்பரில் வருவாயாக அங்கீகரிக்கப்பட்டது, இந்த மாதம் சம்பாதிக்கப்பட்டது.

கார்த்திக் கணக்கியல் பண முறையைப் பின்பற்றினால் என்ன செய்வது?

கணக்கியலின் பண முறை இனி பின்பற்றப்படவில்லை. இருப்பினும், மேற்கண்ட பரிவர்த்தனை பண அடிப்படையில் பதிவு செய்யப்பட்டிருந்தால், வருவாய் டிசம்பருக்கு $ 0 ஆகவும், ஜனவரி மாதத்தில் $ 1,000 ஆகவும் இருந்திருக்கும்.

அனைத்து நிதி சாராத மேலாளர்களே, தயவுசெய்து மேலே உள்ள கருத்தைப் புரிந்துகொள்ள நேரத்தைச் செலவிடுங்கள். இது குறிப்பிடத்தக்கதாகும்.

வழக்கு ஆய்வு 2 - பெறத்தக்க கணக்குகள்

ஜனவரி 15 ஆம் தேதி கார்த்திக் வாடிக்கையாளரிடமிருந்து 1,000 கட்டணங்களைப் பெறும்போது, பணம் பெறப்பட்டபோது அவர் எவ்வாறு பதிவை பதிவு செய்ய வேண்டும்?

பெறத்தக்க கணக்குகள் அறிமுகம்

டிசம்பரில் பணம் பெறப்படவில்லை, டிசம்பருக்கான சொத்துகளாக “பெறத்தக்கவை பதிவு செய்யப்படும்”. இருப்பினும், ஜனவரி 15 ஆம் தேதி கார்த்திக் தனது வாடிக்கையாளர்களிடமிருந்து worth 1,000 மதிப்புள்ள கட்டண காசோலைகளைப் பெறும்போது, பணம் பெறப்பட்டதைக் காட்ட அவர் ஒரு கணக்கு நுழைவு செய்வார். இந்த $ 1,000 ரசீதுகள் ஜனவரி மாத வருவாயாக கருதப்படாது, ஏனெனில் வருவாய் டிசம்பரில் சம்பாதித்த வருவாயாக அறிவிக்கப்பட்டது. இந்த $ 1,000 ரசீதுகள் பெறத்தக்க கணக்குகளில் குறைப்பாக ஜனவரியில் பதிவு செய்யப்படும்.

இப்போது நாங்கள் வருவாய் அல்லது விற்பனையை ஈடுசெய்துள்ளோம், வருமான அறிக்கை செலவுகளைப் பார்ப்போம். கணக்கியலின் திரட்டல் முறையைப் போலவே, டிசம்பர் மாதத்தில் செய்யப்பட்ட செலவுகள் நிறுவனம் செலவினங்களுக்காக பணம் செலுத்தியதா இல்லையா என்பதைப் பொருட்படுத்தாமல் ஆவணப்படுத்தப்பட வேண்டும்.

வழக்கு ஆய்வு 3 - செலவுகள்

பார்சல்களை வழங்குவதற்காக, கார்த்திக் சில தொழிலாளர்களை ஒப்பந்த அடிப்படையில் வேலைக்கு அமர்த்தி ஜனவரி 3 ஆம் தேதி 300 டாலர் செலுத்த ஒப்புக்கொள்கிறார். மேலும், கார்த்திக் சில பேக்கேஜிங் மற்றும் பிற துணைப் பொருள்களை $ 100 டிசம்பர் மாதத்தில் வாங்குகிறார். டிசம்பரில் கணக்கிட வேண்டிய செலவு என்ன?

வருவாயைப் பொறுத்தவரை, கணக்கியலின் திரட்டல் கருத்தை நாங்கள் கண்டோம் (சம்பாதிக்கும்போது வருவாய் அங்கீகரிக்கப்படுகிறது). அதேபோல், செலவுகளுக்கு, உண்மையான கட்டணம் செலுத்தும் தேதி தேவையில்லை; வேலை எப்போது செய்யப்பட்டது என்பதைக் கவனத்தில் கொள்ள வேண்டும். இந்த வழக்கு ஆய்வில், டிசம்பரில் பார்சல்கள் வழங்கப்பட்டன (வேலை முடிந்தது).

இதனால்,மொத்த செலவுகள் = $ 300 (உழைப்பு) + $ 100 (துணை பொருள் = $ 400

செலவினங்களின் இந்த பதிவு (உண்மையான கட்டணம் செலுத்தப்பட்டதா இல்லையா என்பதைப் பொருட்படுத்தாமல்) மற்றும் தொடர்புடைய வருவாயுடன் பொருந்துவது என அழைக்கப்படுகிறது பொருந்தும் கொள்கை.

"பொருந்தக்கூடிய" செலவுகளின் பிற எடுத்துக்காட்டுகள் ஒரு விநியோக வேன், விளம்பர செலவுகள் மற்றும் பிறவற்றிற்கான பெட்ரோல் / டீசல் ஆகும்.

கணக்கியல் மற்றும் பொருந்தக்கூடிய கோட்பாடுகளின் திரட்டல் அடிப்படையானது கணக்கியலின் இரண்டு மிக முக்கியமான விதிகள் என்பதை நினைவில் கொள்க. இந்த கருத்துக்களை உள்ளுணர்வாக புரிந்து கொள்ளும் நிலையில் நீங்கள் இருக்க வேண்டும்.

இந்த இரண்டு கொள்கைகளையும் மேலும் தெளிவுபடுத்த, நீரஜ் மற்றொரு உதாரணத்தை அளிக்கிறார். இந்த முறை அவர் கடன் வாங்கிய கடன்களுக்கு “வட்டி செலவு” ஒரு எடுத்துக்காட்டு.

வழக்கு ஆய்வு 4 - வட்டி செலவுகள்

கார்த்திக் தனது மூலதனத்தை வியாபாரத்தில் செலுத்துவதைத் தவிர, டிசம்பர் 1 ஆம் தேதி தனது தொழிலைத் தொடங்க வங்கியில் இருந்து கூடுதலாக $ 20,000 கடன் வாங்குகிறார். ஒவ்வொரு ஆண்டும் இறுதியில் ஆண்டுதோறும் 5% வட்டி செலுத்த வங்கி வசூலிக்கிறது என்று வைத்துக் கொள்வோம். டிசம்பருக்கான வட்டி செலவு என்ன?

வட்டி செலவு ஆண்டு இறுதியில் ஒரு மொத்த தொகையாக செலுத்தப்படுகிறது என்பதை நினைவில் கொள்க. கார்த்திக் மொத்த வட்டி செலவை x 20,000 x 5% = $ 1,000 செலுத்துகிறார். இப்போது பற்றி சிந்தியுங்கள் பொருந்தும் கோட்பாடு கருத்து. கார்த்திக் டிசம்பரில் தனது வணிக நிலையை அறிய விரும்பினால், அவர் தனது வருமான அறிக்கையில் ஒரு மாத வட்டி செலவையும் பதிவு செய்ய வேண்டுமா? பதில் ஆம்.

கார்த்திக் ஒவ்வொரு மாத வருமானத்திற்கும் வட்டி செலவை பொருத்த வேண்டும்.

வட்டி செலவு 1 மாதத்திற்கு பதிவு செய்யப்பட வேண்டும் = $ 1000/12 = $ 83

பின்வரும் கருத்துக்களில் நீங்கள் தெளிவாக இருக்கிறீர்கள் என்று நான் இப்போது கருதுகிறேன் -

- வருமான அறிக்கை நிறுவனத்தின் பண நிலையை தெரிவிக்கவில்லை.

- வருவாய் ஈட்டும் செயல்முறை முடிந்ததும் விற்பனை / வருவாய் பதிவு செய்யப்படுகிறது (பணம் பெறும்போது அல்ல)

- செலவுகள் தொடர்புடைய வருவாயுடன் "பொருந்துகின்றன" (பணம் செலுத்தப்படும்போது அல்ல)

வருமான அறிக்கையின் முதன்மை நோக்கம் வருவாய் மற்றும் செலவுகளுக்கு இடையிலான நிகர வேறுபாட்டைக் காண்பிப்பதாகும், அதை நாங்கள் குறிப்பிடுகிறோம் லாபம் அல்லது கீழே வரி அல்லது நிகர வருமானம் / நிகர இழப்பு.

இதன் மூலம், மேலே உள்ள நான்கு வழக்கு ஆய்வுகளுக்கான வருமான அறிக்கையைத் தயாரிப்போம்.

டிசம்பர் 2007 க்கு விவாதிக்கப்பட்ட பரிவர்த்தனையின் படி ஃபாஸ்ட் ட்ராக் வருமான அறிக்கை

வருமான வரி என்றால் என்ன என்று நீங்கள் யோசித்துக்கொண்டிருக்கலாம். வருமான வரி என்பது வரி செலுத்துவோரின் வருமானம் அல்லது இலாபங்களுடன் (வரிவிதிப்பு வருமானம்) மாறுபடும் தனிநபர்கள் அல்லது நிறுவனங்கள் (வரி செலுத்துவோர்) மீது விதிக்கப்படும் அரசாங்க வரி (வரி) ஆகும். கார்த்திக் வருமான வரி 33% செலுத்துவதாக நான் கருதினேன். வரியைக் கழித்த பிறகு எது வந்தாலும் அதுதான் நிகர வருமானம் அல்லது லாபம்.

நீங்கள் அடிப்படை கணக்கியலைக் கற்கிறீர்கள் என்று நம்புகிறேன், வருமான அறிக்கையுடன் நீங்கள் மிகவும் சுத்தமாக இருக்கிறீர்கள். இப்போது இருப்புநிலைக்கு முன்னேறுவோம்.

பகுதி - 2 - அடிப்படை கணக்கியல் கற்றுக்கொள்ளுங்கள் - இருப்புநிலை

இப்போது கார்த்திக் வருமான அறிக்கையை புரிந்து கொண்டதால், இருப்புநிலையை விளக்க நீரஜ் நகர்கிறார். இருப்புநிலை நிறுவனம் ஒரு குறிப்பிட்ட கட்டத்தில் பங்குதாரர்களால் முதலீடு செய்யப்பட்ட தொகையாக இருப்பதால், நிறுவனம் எதை வைத்திருக்கிறது (அஸெட்ஸ்) மற்றும் கடன்பட்டுள்ளது (பொறுப்புகள்) பற்றிய ஒரு யோசனையை அளிக்கிறது.

முக்கிய சொல்லைக் கவனியுங்கள் “குறிப்பிட்ட நேரத்தில். ” இது வருமான அறிக்கையிலிருந்து வேறுபட்டது, இது ஒரு நேரம் காலம் (எடுத்துக்காட்டாக, டிசம்பருக்கான வருமான அறிக்கை). இருப்பினும், இருப்புநிலை டிசம்பர் 31 தேதியிட்டால், இருப்புநிலைக் குறிப்பில் காட்டப்பட்டுள்ள தொகைகள் டிசம்பர் மாதத்தின் அனைத்து பரிவர்த்தனைகளையும் பதிவுசெய்த பிறகு கணக்குகளில் உள்ள நிலுவைகளாகும்.

ஒரு பொதுவான இருப்புநிலை

சொத்துக்கள் - சொத்துக்கள் ஒரு நிறுவனத்தின் பொருளாதார வளங்கள். கடந்தகால பரிவர்த்தனைகள் அல்லது நிகழ்வுகளின் விளைவாக ஒரு நிறுவனத்தால் பெறப்பட்ட அல்லது கட்டுப்படுத்தப்படும் தற்போதைய மற்றும் எதிர்கால பொருளாதார நன்மைகள் அவை. நீங்கள் மேலே பார்க்க முடியும் என, சொத்துக்கள் முதன்மையாக இரண்டு வகைகளாக பிரிக்கப்படுகின்றன - தற்போதைய சொத்துக்கள் மற்றும் நீண்ட கால சொத்துக்கள். எடுத்துக்காட்டுகள் கார்த்திக்கின் நிறுவனத்திற்கான சொத்துக்கள் பணம், பேக்கேஜிங் பொருள் மற்றும் பொருட்கள், வாகனம் போன்றவையாக இருக்கலாம். மேலும், கணக்குகள் பெறத்தக்கவை சொத்துக்கள் என்பதை நினைவில் கொள்க. கார்த்திக் ஏற்கனவே பார்சல்களை வழங்கியுள்ளார். இருப்பினும், பிரசவத்திற்கு அவருக்கு உடனடியாக பணம் வழங்கப்படவில்லை. விரைவில், கார்த்திக்கின் ஃபாஸ்ட் ட்ராக்கிற்கு செலுத்த வேண்டிய தொகை கணக்குகள் பெறத்தக்கவை எனப்படும் ஒரு சொத்து.

பொறுப்புகள் - கடன்கள் என்பது இருப்புநிலை தேதியின்படி மற்றவர்களுக்கு சொந்தமான கடமைகள். கடந்தகால பரிவர்த்தனைகள் அல்லது நிகழ்வுகளின் விளைவாக எதிர்காலத்தில் சொத்துக்களை மாற்றுவது அல்லது பிற நிறுவனங்களுக்கு சேவைகளை வழங்குவது ஒரு குறிப்பிட்ட நிறுவனத்தின் தற்போதைய கடமைகளிலிருந்து அவை எழுகின்றன. உதாரணமாக, கார்த்திக் வங்கியில் கடன் வாங்கினார். இந்த கடன் எதிர்காலத்தில் கார்த்திக் செலுத்த வேண்டிய பொறுப்பு. மேலும், பார்சல்களை வழங்க கார்த்திக் ஒரு சிலரை நியமித்தார். இருப்பினும், அவர்கள் செலுத்த வேண்டிய கணக்குகள் என வகைப்படுத்தப்பட்ட (செலுத்த வேண்டிய கணக்குகள்) அவர்கள் செலுத்தவில்லை.

பங்குதாரர்களுக்கு பங்கு -இருப்புநிலைக் குறிப்பின் மூன்றாவது பிரிவு பங்குதாரர்களின் பங்கு. (நிறுவனம் ஒரே உரிமையாளராக இருந்தால், அது உரிமையாளரின் ஈக்விட்டி என குறிப்பிடப்படுகிறது.) பங்குதாரர் ஈக்விட்டியின் அளவு என்பது துல்லியமாக சொத்துத் தொகைகளுக்கும் பொறுப்புத் தொகைகளுக்கும் உள்ள வித்தியாசமாகும்.

அ = எல் + இ

பங்குதாரரின் ஈக்விட்டி பிரிவில், நீங்கள் முதன்மையாக இரண்டு பிரிவுகளைக் காணலாம் - பொதுவான பங்கு மற்றும் தக்க வருவாய்.

பொது பங்கு பங்குதாரரால் நிறுவனத்தில் முதலீடு செய்யப்பட்ட ஆரம்பத் தொகையைக் குறிக்கிறது. உதாரணமாக, இந்த விஷயத்தில், கார்த்திக் தனது நிறுவனத்தில் ஒரு குறிப்பிட்ட தொகையை முதலீடு செய்தால், இது பொதுவான பங்கு பிரிவின் கீழ் பரவலாக வரும்.

இரண்டாவது முக்கியமான பகுதி தக்க வருவாய். நிறுவனம் லாபம் ஈட்டும்போது தக்க வருவாய் அதிகரிக்கும். நிறுவனத்திற்கு நிகர இழப்பு ஏற்படும் போது குறைவு ஏற்படும். இதன் பொருள் வருவாய் தானாகவே பங்குதாரர்களின் ஈக்விட்டி அதிகரிக்கும், மற்றும் செலவுகள் தானாகவே பங்குதாரர்களின் ஈக்விட்டி குறைவதை ஏற்படுத்தும். இது ஒரு நிறுவனத்தின் இருப்புநிலை மற்றும் வருமான அறிக்கைக்கு இடையிலான இணைப்பை விளக்குகிறது.

இருப்புநிலை மற்றும் வருமான அறிக்கைக்கு இடையிலான மிக முக்கியமான இணைப்பு இது.

வழக்கு ஆய்வு 5 - ரொக்கம் மற்றும் பொதுவான பங்குகள்

டிசம்பர் 1, 2007 அன்று, கார்த்திக் தனது வணிகமான ஃபாஸ்ட் ட்ராக் மூவர்ஸ் மற்றும் பேக்கர்ஸ் தொடங்கினார். கார்த்திக் தனது நிறுவனத்திற்காக பதிவு செய்யும் முதல் பரிவர்த்தனை, ஃபாஸ்ட் ட்ராக் மூவர்ஸ் & பேக்கர்ஸ் காமன் ஸ்டாக்கின் 5,000 பங்குகளுக்கு ஈடாக அவர் $ 20,000 முதலீடு செய்தார். வருவாய் எதுவும் இல்லை, ஏனெனில் நிறுவனம் டிசம்பர் 1 ஆம் தேதி விநியோக கட்டணம் வசூலிக்கவில்லை, செலவுகள் எதுவும் இல்லை. இந்த பரிவர்த்தனை இருப்புநிலைக் குறிப்பில் எவ்வாறு பதிவு செய்யப்படும்?

ரொக்கம் மற்றும் பொதுவான பங்குகள்

- கார்ப்பரேஷன் பணத்தின் ஈடாக பங்குகளின் பங்குகளை வெளியிடும் போது பொதுவான பங்கு அதிகரிக்கும் (அல்லது வேறு சில சொத்து)

- கார்ப்பரேஷன் லாபம் ஈட்டும்போது தக்க வருவாய் அதிகரிக்கும், மேலும் நிறுவனத்திற்கு நிகர இழப்பு ஏற்படும் போது குறைவு ஏற்படும்

- ஒரு நிறுவனத்தின் இருப்புநிலை மற்றும் வருமான அறிக்கைக்கு இடையேயான முக்கிய இணைப்பு

வழக்கு ஆய்வு 6 - வாகனங்கள் வாங்குவது

டிசம்பர் 2 ஆம் தேதி, ஃபாஸ்ட் ட்ராக் மூவர்ஸ் & பேக்கர்ஸ் ஒரு டிரக்கை, 000 14,000 க்கு வாங்குகிறது. சம்பந்தப்பட்ட இரண்டு கணக்குகள் பணம் மற்றும் வாகனங்கள் (அல்லது டெலிவரி டிரக்). இந்த பரிவர்த்தனை இருப்புநிலைகளில் எவ்வாறு பதிவு செய்யப்படுகிறது?

வாகனம் மற்றும் தேய்மான செலவினங்களை வாங்குதல்

உபகரணங்கள், வாகனங்கள் மற்றும் கட்டிடங்கள் போன்ற சொத்துகளுக்கான தனது இருப்புநிலைக் குறிப்பில் தெரிவிக்கப்பட்ட தொகைகள் தேய்மானத்தால் வழக்கமாக குறைக்கப்படுகின்றன என்பதையும் கார்த்திக் அறிந்து கொள்ள வேண்டும். பொருந்தும் கொள்கை எனப்படும் அடிப்படை கணக்கியல் கொள்கையால் தேய்மானம் தேவைப்படுகிறது. தேய்மானம் என்பது காலவரையறையற்ற சொத்துக்களுக்குப் பயன்படுத்தப்படுகிறது - உபகரணங்கள் அணிந்துகொள்கின்றன, வாகனங்கள் மிகவும் பழமையானவை மற்றும் பராமரிக்க மிகவும் விலை உயர்ந்தவை, கட்டிடங்களின் வயது மற்றும் சில சொத்துக்கள் (கணினிகள் போன்றவை) வழக்கற்றுப் போய்விட்டன. தேய்மானம் என்பது சொத்தின் விலையை தேய்மான செலவினத்திற்கு அதன் பயனுள்ள வாழ்நாளில் வருமான அறிக்கையில் ஒதுக்குவதாகும்.

ஃபாஸ்ட் டிராக்கின் டிரக் ஐந்து ஆண்டுகள் பயனுள்ள ஆயுளைக் கொண்டுள்ளது, மேலும் இது, 000 14,000 செலவில் வாங்கப்பட்டது. கணக்காளர் தேய்மான செலவினத்தின் 8 2,800 ($ 14,000 ÷ 5 ஆண்டுகள்) உடன் பொருந்தக்கூடும், ஒவ்வொரு ஆண்டும் ஐந்து ஆண்டுகளுக்கு வருவாயுடன். ஒவ்வொரு ஆண்டும் வேனின் சுமந்து செல்லும் தொகை 8 2,800 குறைக்கப்படும். (சுமந்து செல்லும் தொகை - அல்லது “புத்தக மதிப்பு” - இது இருப்புநிலைக் குறிப்பில் தெரிவிக்கப்பட்டுள்ளது, மேலும் வேன் கையகப்படுத்தப்பட்டதிலிருந்து மொத்த தேய்மானத்தை கழித்த வேனின் செலவு இதுவாகும்.) இதன் பொருள் ஒரு வருடம் கழித்து, இருப்புநிலை அறிக்கை அளிக்கும் டெலிவரி வேனின் அளவு, 200 11,200 (14,000 - 2,800), இரண்டு ஆண்டுகளுக்குப் பிறகு சுமந்து செல்லும் தொகை, 4 8,400 (14,000 - 2 × 2800), முதலியன. ஐந்து ஆண்டுகளுக்குப் பிறகு - டிரக்கின் எதிர்பார்க்கப்பட்ட பயனுள்ள வாழ்க்கையின் முடிவு - அதன் சுமந்து செல்லும் தொகை பூஜ்யம்.

வழக்கு ஆய்வு 6 - இருப்புநிலை (டிசம்பர் 2 வரை)

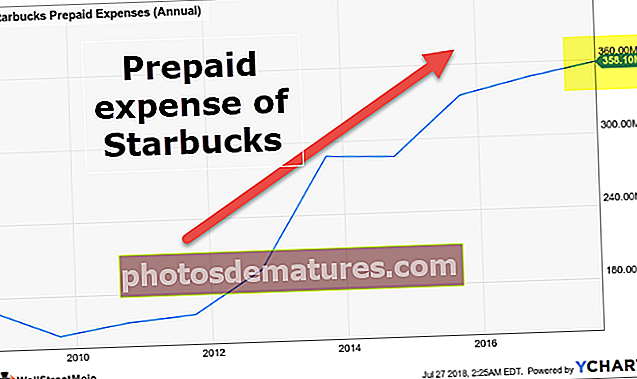

வழக்கு ஆய்வு 7 - ப்ரீபெய்ட் செலவுகள்

நீரஜ் குறைவான வெளிப்படையான மற்றொரு சொத்தை முன்வைக்கிறார்-ப்ரீபெய்ட் செலவினங்களின் செலவிடப்படாத பகுதி. டிரக் உடன், கார்த்திக் வாங்கிய டிரக்கிற்கான காப்பீட்டுத் தொகையை எடுத்துக்கொள்கிறார். காப்பீட்டு கொள்முதல் அவருக்கு ஒரு வருடத்திற்கு 200 1,200 செலவாகிறது. கார்த்திக் உடனடியாக காப்பீட்டு முகவருக்கு 200 1,200 பணத்தை கொடுக்கிறார்.

ஃபாஸ்ட் ட்ராக் அதன் டெலிவரி டிரக்கில் ஒரு வருட காப்பீட்டு பிரீமியத்திற்கு டிசம்பர் 1 அன்று 200 1,200 செலுத்துகிறது. இது மாதத்திற்கு $ 100 (200 1,200 ÷ 12 மாதங்கள்) என்று பிரிக்கிறது. டிசம்பர் 1 மற்றும் டிசம்பர் 31 க்கு இடையில், $ 100 மதிப்புள்ள காப்பீட்டு பிரீமியம் “பயன்படுத்தப்படுகிறது” அல்லது “காலாவதியாகிறது.” காலாவதியான தொகை டிசம்பர் மாத வருமான அறிக்கையில் காப்பீட்டு செலவாக அறிவிக்கப்படும். மீதமுள்ள 100 1,100 செலவிடப்படாத காப்பீட்டு பிரீமியம் எங்கே தெரிவிக்கப்படும் என்று கார்த்திக் நீரஜிடம் கேட்கிறார். டிசம்பர் 31 இருப்புநிலைக் குறிப்பில், நீரஜ் அவரிடம், ஒரு சொத்துக் கணக்கில் கூறுகிறார் ப்ரீபெய்ட் காப்பீடு.

அவை பயன்படுத்தப்படுவதற்கு முன்பு செலுத்தப்பட வேண்டிய விஷயங்களின் பிற எடுத்துக்காட்டுகள் ஒரு வர்த்தக சங்கத்திற்கு வழங்கல் மற்றும் வருடாந்திர நிலுவைத் தொகை ஆகியவை அடங்கும். நடப்புக் கணக்கியல் காலத்தில் காலாவதியாகும் பகுதி வருமான அறிக்கையின் செலவாக பட்டியலிடப்பட்டுள்ளது; இன்னும் காலாவதியாகாத பகுதி இருப்புநிலைக் கணக்கில் ஒரு சொத்தாக பட்டியலிடப்பட்டுள்ளது.

வழக்கு ஆய்வு 4 - உயரும் கடன் (மறுபரிசீலனை)

ஃபாஸ்ட் ட்ராக் மூவர்ஸ் மற்றும் பேக்கர்ஸ் டிசம்பர் 3 அன்று ஒரு வங்கியில் இருந்து கூடுதல் $ 20,000 கடன் வாங்கினர், மேலும் வணிகத்தில் மேலும் முதலீடு செய்ய நிறுவனம் 5% வட்டி அல்லது $ 1,000 செலுத்த ஒப்புக்கொள்கிறது. வட்டி ஒவ்வொரு ஆண்டும் டிசம்பர் 1 ஆம் தேதி மொத்தமாக செலுத்தப்பட உள்ளது.

கார்த்திக் கடன் மூலம் மேலும் பணத்தை திரட்டுகையில், பணம் (சொத்து) 20,000 அதிகரிக்கிறது. எவ்வாறாயினும், கார்த்திக் காலத்திற்குப் பிறகு அந்தத் தொகையைத் திருப்பித் தர வேண்டியவர், எனவே, கடன் ஒரு பொறுப்பு என்று அழைக்கப்படுகிறது. இந்த கடனில், கார்த்திக் வட்டி செலவை செலுத்த வேண்டும் (முன்பு விவாதித்தபடி)

வழக்கு ஆய்வு 8 - சரக்கு

கார்த்திக் பேக்கிங் பெட்டிகளின் பட்டியலை தனது வணிகத்திற்காகப் பயன்படுத்துவதோடு மட்டுமல்லாமல், பேக்கிங் பெட்டிகளின் பட்டியலை விற்பனை செய்வதன் மூலம் கூடுதல் வருவாயைப் பெறுவதையும் வைத்திருக்கிறார். ஃபாஸ்ட் ட்ராக் மூவர்ஸ் மற்றும் பேக்கர்ஸ் 1,000 பெட்டிகளை மொத்தமாக 00 1.00 க்கு வாங்கின என்று சொல்லலாம்.

சரக்கு

கார்த்திக் தனது நிறுவனத்தின் ஒவ்வொரு சொத்துக்களும் அதன் அசல் செலவில் பதிவு செய்யப்பட்டுள்ளதை அறிந்துகொள்கிறார், மேலும் ஒரு பொருளின் நியாயமான சந்தை மதிப்பு அதிகரித்தாலும், ஒரு கணக்காளர் அந்த சொத்தின் பதிவு செய்யப்பட்ட தொகையை இருப்புநிலைக் கணக்கில் அதிகரிக்க மாட்டார். இது மற்றொரு அடிப்படை கணக்கியல் கொள்கையின் விளைவாகும் செலவுக் கொள்கை.

கணக்காளர்கள் பொதுவாக ஒரு சொத்தின் மதிப்பை அதிகரிக்கவில்லை என்றாலும், அவர்கள் அறியப்படும் ஒரு கருத்தின் விளைவாக அதன் மதிப்பைக் குறைக்கலாம் பழமைவாதம்.

காட்சி 1: எவ்வாறாயினும், கார்த்திக் அவற்றை வாங்கியதிலிருந்து, பெட்டிகளின் மொத்த விலை 40% குறைக்கப்பட்டுள்ளது, இன்றைய விலையில், அவர் ஒவ்வொன்றும் 60 0.60 க்கு வாங்கலாம். ஏனெனில் அவரது சரக்குகளின் மாற்று செலவு ($ 600) அசல் பதிவு செய்யப்பட்ட செலவை விட ($ 1000) குறைவாக உள்ளது பழமைவாதம் இருப்புநிலைக் கணக்கில் சொத்தின் மதிப்பாக குறைந்த தொகையை ($ 600) தெரிவிக்க கணக்காளருக்கு அறிவுறுத்துகிறது.

காட்சி 2: இருப்பினும், கார்த்திக் அவற்றை வாங்கியதிலிருந்து, பெட்டிகளின் மொத்த விலை 20% அதிகரிக்கிறது, இன்றைய விலையில், அவர் ஒவ்வொன்றும் 20 1.20 க்கு வாங்கலாம். ஏனெனில் அவரது சரக்குகளின் மாற்று செலவு (200 1,200) அசல் பதிவு செய்யப்பட்ட செலவை விட ($ 1000) அதிகமாக உள்ளது செலவு குறைந்த தொகையை செலவில் ($ 1000) இருப்புநிலைக் கணக்கில் சொத்தின் மதிப்பாகப் புகாரளிக்க கணக்காளருக்கு அறிவுறுத்துகிறது.

சுருக்கமாக, செலவுக் கொள்கை பொதுவாக சொத்துக்களை செலவை விட அதிகமாக அறிக்கையிடுவதைத் தடுக்கிறது, அதே நேரத்தில் பழமைவாதத்திற்கு சொத்துக்கள் அவற்றின் விலையை விடக் குறைவாக அறிக்கை செய்யப்பட வேண்டும்.

வழக்கு ஆய்வு 9 - அறியப்படாத வருவாய்

மற்றொரு பொறுப்பு உண்மையில் பணம் சம்பாதிப்பதற்கு முன்கூட்டியே பெறப்பட்ட பணம். அடுத்த ஆறு மாதங்களுக்கு 30 பார்சல்கள் / மாதம் வழங்குவதற்காக வாடிக்கையாளர் $ 600 முன்பணம் செலுத்தியுள்ளார்.

ஃபாஸ்ட் ட்ராக் மூவர்ஸ் மற்றும் பேக்கர்ஸ் டிசம்பர் 1 ஆம் தேதி $ 600 ரொக்க ரசீது வேண்டும், ஆனால் இந்த இடத்தில் $ 600 வருவாய் இல்லை. பார்சல்களை வழங்குவதன் மூலம் அவற்றை சம்பாதிக்கும் போது மட்டுமே அதற்கு வருவாய் இருக்கும். டிசம்பர் 1 ஆம் தேதி, ஃபாஸ்ட் ட்ராக் அதன் சொத்து என்பதைக் காண்பிக்கும். ரொக்கம் $ 600 அதிகரித்துள்ளது, ஆனால் அதற்கு $ 600 பொறுப்பு இருப்பதையும் காட்ட வேண்டும். (ஆறு மாதங்களுக்குள் par 600 பார்சல்களை வழங்குவதற்கான பொறுப்பு உள்ளது, அல்லது பணத்தை திருப்பித் தருகிறது.)

டிசம்பர் 1 ஆம் தேதி பெறப்பட்ட $ 600 இல் உள்ள பொறுப்புக் கணக்கு அறியப்படாத வருவாய். ஒவ்வொரு மாதமும், 30 பார்சல்கள் வழங்கப்படுவதால், ஃபாஸ்ட் ட்ராக் $ 100 சம்பாதிக்கும், இதன் விளைவாக, ஒவ்வொரு மாதமும், $ 100 கணக்கிலிருந்து அறியப்படாத வருவாய் சேவை வருவாய்க்கு நகர்கிறது. பார்சல்களை வழங்குவதன் மூலம் ஒப்பந்தத்தை நிறைவேற்றுவதால் ஒவ்வொரு மாதமும் ஃபாஸ்ட் டிராக்கின் பொறுப்பு $ 100 குறைகிறது, மேலும் ஒவ்வொரு மாதமும் வருமான அறிக்கையில் அதன் வருவாய் $ 100 அதிகரிக்கிறது.

ஒருங்கிணைந்த வருமான அறிக்கை

ஒருங்கிணைந்த இருப்புநிலை

இருப்புநிலைக் குறிப்பில் உள்ள சொத்துகள் குறித்து நீரஜ் என்ன சொல்கிறார் என்பதை அவர் புரிந்துகொள்கிறார் என்ற நம்பிக்கையுடன் இருக்க வேண்டும் என்று கார்த்திக் விரும்புகிறார், எனவே இருப்புநிலை, நிறுவனத்தின் சொத்துக்களின் மதிப்பு என்ன என்பதைக் காட்டுகிறதா என்று நீரஜிடம் கேட்கிறார். சொத்துக்கள் இருப்புநிலைகளில் அவற்றின் மதிப்பில் (நியாயமான சந்தை மதிப்பு) தெரிவிக்கப்படவில்லை என்று நீரஜ் சொல்வதைக் கேட்டு அவர் ஆச்சரியப்படுகிறார். நீண்ட கால சொத்துக்கள் (கட்டிடங்கள், உபகரணங்கள் மற்றும் அலங்காரப் பொருட்கள் போன்றவை) அவற்றின் செலவில் ஏற்கனவே வருமான அறிக்கைக்கு அனுப்பப்பட்ட தொகைகளை தேய்மானச் செலவு எனக் கூறப்படுகின்றன. இதன் விளைவாக, ஒரு கட்டிடத்தின் சந்தை மதிப்பு அது வாங்கியதிலிருந்து அதிகரித்திருக்கலாம். இருப்பினும், பொருந்தக்கூடிய கொள்கையை அடைய கணக்காளர் வருமான அறிக்கையில் அதன் சில செலவுகளை தேய்மான செலவினத்திற்கு நகர்த்தியதால் இருப்புநிலைக் குறிப்பு தொடர்ந்து குறைக்கப்பட்டுள்ளது.

மற்றொரு சொத்து, அலுவலக உபகரணங்கள், ஒரு நியாயமான சந்தை மதிப்பைக் கொண்டிருக்கலாம், இது இருப்புநிலைக் குறிப்பில் தெரிவிக்கப்பட்ட தொகையை விட மிகச் சிறியது. கணக்காளர்கள் தேய்மானத்தை ஒரு ஒதுக்கீட்டு செயல்முறையாக கருதுகின்றனர் - சொத்தின் மூலம் கிடைக்கும் வருவாயுடன் செலவினங்களுடன் பொருந்தக்கூடிய செலவை செலவுக்கு ஒதுக்குதல். தேய்மானம் ஒரு மதிப்பீட்டு செயல்முறையாக கணக்காளர்கள் கருதுவதில்லை.) சொத்து நிலம் தேய்மானம் செய்யப்படவில்லை, எனவே நிலம் இப்போது அதன் விலையை விட நூறு மடங்கு அதிகமாக இருந்தாலும் அதன் அசல் செலவில் அது தோன்றும்.

குறுகிய கால (நடப்பு) சொத்துத் தொகைகள் அவற்றின் சந்தை மதிப்புகளுக்கு நெருக்கமாக இருக்கக்கூடும், ஏனெனில் அவை குறுகிய காலத்தில் "திரும்ப" முனைகின்றன.

இருப்புநிலை கையகப்படுத்தப்பட்ட சொத்துக்களை மட்டுமே தெரிவிக்கிறது மற்றும் பரிவர்த்தனையில் தெரிவிக்கப்பட்ட செலவில் மட்டுமே என்று கார்த்திக்கை நீரஜ் எச்சரிக்கிறார். இதன் பொருள் ஒரு நிறுவனத்தின் நற்பெயர்-அது எவ்வளவு சிறந்தது-ஒரு சொத்தாக பட்டியலிடப்படாது. மைக்ரோசாப்டின் இருப்புநிலைக் குறிப்பில் பில் கேட்ஸ் ஒரு சொத்தாகத் தோன்றாது என்பதும் இதன் பொருள்; நைக்கின் சின்னம் அதன் இருப்புநிலைப் பட்டியலில் ஒரு சொத்தாக செயல்படாது. கார்த்திக் இதைக் கேட்டு ஆச்சரியப்படுகிறார், ஏனெனில் அவரது கருத்துப்படி, இந்த பொருட்கள் அந்த நிறுவனங்களின் மிக மதிப்புமிக்க விஷயங்கள். இருப்புநிலைப் படிப்பைப் படிக்கும்போது நினைவில் கொள்ள வேண்டிய ஒரு மதிப்புமிக்க பாடத்தை தான் இப்போது கற்றுக் கொண்டேன் என்று நீரஜ் கார்த்திக்கிடம் கூறுகிறார்.

இதுவரை, இந்த “அடிப்படை கணக்கியல் கற்றுக்கொள்” பயிற்சியில், வருமான அறிக்கைகள் மற்றும் இருப்புநிலைகளை நீங்கள் புரிந்து கொண்டீர்கள். இப்போது பணப்புழக்கத்தைப் பார்ப்போம்.

பகுதி 3 - அடிப்படை கணக்கியல் கற்றுக்கொள்ளுங்கள் - பணப்புழக்கங்களைப் புரிந்துகொள்வது

வருமான அறிக்கை கணக்கியலின் திரட்டல் அடிப்படையில் தயாரிக்கப்படுவதால், அறிக்கையிடப்பட்ட வருவாய்கள் சேகரிக்கப்படாமல் இருக்கலாம். இதேபோல், வருமான அறிக்கையில் தெரிவிக்கப்பட்ட செலவுகள் செலுத்தப்படாமல் இருக்கலாம். உண்மைகளைத் தீர்மானிக்க இருப்புநிலை மாற்றங்களை நீங்கள் மதிப்பாய்வு செய்யலாம், ஆனால் பணப்புழக்க அறிக்கை ஏற்கனவே அந்த எல்லா தகவல்களையும் ஒருங்கிணைத்துள்ளது. இதன் விளைவாக, ஆர்வமுள்ள வணிகர்களும் முதலீட்டாளர்களும் இந்த முக்கியமான நிதி அறிக்கையைப் பயன்படுத்துகின்றனர்.

பணப்புழக்க அறிக்கை அதன் தலைப்பில் குறிப்பிடப்பட்டுள்ள நேர இடைவெளியில் உருவாக்கப்பட்ட மற்றும் பயன்படுத்தப்பட்ட பணத்தை தெரிவிக்கிறது. நிறுவனம் அறிக்கையைத் தேர்ந்தெடுக்கும் காலம் உள்ளடக்கியது. எடுத்துக்காட்டாக, “டிசம்பர் 31, 2007 உடன் முடிவடைந்த ஒரு மாதத்திற்கு” அல்லது “செப்டம்பர் 30, 2009 இல் முடிவடைந்த நிதியாண்டு” என்று தலைப்பு குறிப்பிடலாம்.

பணப்புழக்க அறிக்கை பின்வரும் வகைகளில் உருவாக்கப்பட்ட மற்றும் பயன்படுத்தப்பட்ட பணத்தை ஒழுங்கமைத்து அறிக்கை செய்கிறது:

- இயக்க நடவடிக்கைகள்: வருமான அறிக்கையில் அறிக்கையிடப்பட்ட உருப்படிகளை கணக்கியலின் சம்பள அடிப்படையில் பணமாக மாற்றுகிறது.

- முதலீட்டு நடவடிக்கைகள்: நீண்ட கால முதலீடுகள் மற்றும் சொத்து, ஆலை மற்றும் உபகரணங்களை வாங்குவது மற்றும் விற்பனை செய்வது குறித்து தெரிவிக்கிறது.

- நிதி நடவடிக்கைகள்: நிறுவனத்தின் பத்திரங்கள் மற்றும் பங்குகளின் வெளியீடு மற்றும் மறு கொள்முதல் மற்றும் ஈவுத்தொகை செலுத்துதல் ஆகியவற்றைப் புகாரளிக்கிறது.

இயக்க நடவடிக்கைகளிலிருந்து வழங்கப்பட்ட அல்லது பயன்படுத்தப்பட்ட பணம்

பணப்புழக்க அறிக்கையின் அடிப்படை கணக்கியல் பிரிவை அறிக நிறுவனத்தின் நிகர வருமானம். தற்போதைய சொத்து மற்றும் தற்போதைய பொறுப்புக் கணக்குகளின் நிலுவைகளில் ஏற்படும் மாற்றங்களைப் பயன்படுத்தி அதை சம்பள அடிப்படையிலிருந்து பண அடிப்படையாக மாற்றுகிறது:

- பெறத்தக்க கணக்குகள்

- சரக்கு

- பொருட்கள்

- ப்ரீபெய்ட் காப்பீடு

- மற்ற தற்போதைய சொத்துகள்

- செலுத்த வேண்டிய குறிப்புகள் (பொதுவாக ஒரு வருடத்திற்குள் செலுத்த வேண்டியது)

- செலுத்த வேண்டிய கணக்குகள்

- செலுத்த வேண்டிய ஊதியம்

- செலுத்த வேண்டிய ஊதிய வரி

- செலுத்த வேண்டிய வட்டி

- செலுத்த வேண்டிய வருமான வரி

- அறியப்படாத வருவாய்

- தற்போதைய கடன் பொறுப்புகள்

நடப்பு சொத்துகள் மற்றும் தற்போதைய பொறுப்புகளில் ஏற்படும் மாற்றங்களைப் பயன்படுத்துவதோடு கூடுதலாக, இயக்க நடவடிக்கைகள் பிரிவில் தேய்மானச் செலவுக்கான மாற்றங்கள் மற்றும் நீண்டகால சொத்துக்களின் விற்பனையின் ஆதாயங்கள் மற்றும் இழப்புகள் உள்ளன.

மேலும், இயக்க நடவடிக்கைகளில் இருந்து பணப்புழக்கம் குறித்த இந்த விரிவான குறிப்பைப் பாருங்கள்.

முதலீட்டு நடவடிக்கைகளிலிருந்து வழங்கப்பட்ட அல்லது பயன்படுத்தப்பட்ட பணம்

பணப்புழக்க அறிக்கையின் அடிப்படை கணக்கியல் பகுதியைக் கற்றுக் கொள்ளுங்கள் நீண்ட கால சொத்து கணக்குகளின் நிலுவைகளில் ஏற்படும் மாற்றங்கள்:

- நீண்ட கால முதலீடுகள்

- நில

- கட்டிடங்கள்

- உபகரணங்கள்

- தளபாடங்கள் மற்றும் சாதனங்கள்

- வாகனங்கள்

சுருக்கமாக, முதலீட்டு நடவடிக்கைகள் நீண்டகால முதலீடுகள் மற்றும் சொத்து, ஆலை மற்றும் உபகரணங்களை வாங்குவது மற்றும் / அல்லது விற்பனை செய்வது ஆகியவை அடங்கும்.

மேலும், முதலீடுகளிலிருந்து பணப்புழக்கம் குறித்த இந்த விரிவான குறிப்பைப் பாருங்கள்.

நிதி நடவடிக்கைகளிலிருந்து வழங்கப்பட்ட அல்லது பயன்படுத்தப்பட்ட பணம்

பணப்புழக்க அறிக்கையின் அடிப்படை கணக்கியல் பகுதியைக் கற்றுக் கொள்ளுங்கள் நீண்ட கால பொறுப்பு மற்றும் பங்குதாரர்களின் பங்கு கணக்குகளின் நிலுவைகளில் ஏற்படும் மாற்றங்கள்:

- செலுத்த வேண்டிய குறிப்புகள் (பொதுவாக ஒரு வருடம் கழித்து)

- செலுத்த வேண்டிய பத்திரங்கள்

- ஒத்திவைக்கப்பட்ட வருமான வரி

- விருப்ப பங்கு

- இணையான விருப்பமான பங்குகளின் அதிகப்படியான கட்டண மூலதனம்

- பொது பங்கு

- பார்-காமன் பங்குகளின் அதிகப்படியான கட்டண மூலதனம்

- கருவூல பங்குகளிலிருந்து பணம் செலுத்திய மூலதனம்

- தக்க வருவாய்

- கருவூல பங்கு

சுருக்கமாக, நிதி நடவடிக்கைகள் ஒரு நிறுவனத்தின் பத்திரங்கள் அல்லது பங்குகளை வெளியிடுதல் மற்றும் / அல்லது மறு கொள்முதல் செய்வது ஆகியவை அடங்கும். இந்த பிரிவு டிவிடெண்ட் கொடுப்பனவுகளையும் பதிவு செய்கிறது.

மேலும், நிதியிலிருந்து பணப்புழக்கம் குறித்த இந்த விரிவான குறிப்பைப் பாருங்கள்.

ஒருங்கிணைந்த பணப்புழக்க அறிக்கை

பணப்புழக்கங்களில் கவனிக்க வேண்டிய விஷயங்கள்

இயக்க நடவடிக்கைகளின் பணம் நிறுவனத்தின் நிகர வருமானத்துடன் ஒப்பிடப்படுகிறது. இயக்க நடவடிக்கைகளிலிருந்து வரும் பணம் நிகர வருமானத்தை விட அதிகமாக இருந்தால், நிறுவனத்தின் நிகர வருமானம் அல்லது வருவாய் “உயர் தரமான” என்று கூறப்படுகிறது. இயக்க நடவடிக்கைகளின் பணம் நிகர வருமானத்தை விடக் குறைவாக இருந்தால், அறிவிக்கப்பட்ட நிகர வருமானம் ஏன் பணமாக மாறவில்லை என்று சிவப்புக் கொடி எழுப்பப்படுகிறது.

சில முதலீட்டாளர்கள் இதை நம்புகிறார்கள் “பணம் ராஜா. " பணப்புழக்க அறிக்கை நிறுவனத்தின் உள்ளேயும் வெளியேயும் பாயும் பணத்தை அடையாளம் காட்டுகிறது. ஒரு நிறுவனம் தொடர்ந்து பயன்படுத்துவதை விட அதிகமான பணத்தை உருவாக்கினால், நிறுவனம் அதன் ஈவுத்தொகையை அதிகரிக்கவோ, அதன் பங்குகளில் சிலவற்றை திரும்ப வாங்கவோ, கடனைக் குறைக்கவோ அல்லது மற்றொரு நிறுவனத்தை வாங்கவோ முடியும். இவை அனைத்தும் பங்குதாரர் மதிப்புக்கு நல்லது என்று கருதப்படுகிறது.

அடுத்து என்ன?

நீங்கள் புதிதாக ஒன்றைக் கற்றுக்கொண்டால் அல்லது இந்த இடுகையை ரசித்திருந்தால், தயவுசெய்து கீழே ஒரு கருத்தை இடுங்கள். இந்த அடிப்படை கணக்கியல் பயிற்சி பற்றி நீங்கள் என்ன நினைக்கிறீர்கள் என்பதை எனக்குத் தெரியப்படுத்துங்கள். பல நன்றி, மற்றும் கவனித்துக் கொள்ளுங்கள். மகிழ்ச்சியான கற்றல் அடிப்படை கணக்கியல்!