முறையான இடர் மற்றும் முறையற்ற ஆபத்து | முதல் 7 வேறுபாடுகள்

முறையான இடர் மற்றும் முறையற்ற இடர் இடையே வேறுபாடுகள்

ஆபத்து என்பது வாழ்க்கையின் எந்த கட்டத்திலும் நிச்சயமற்ற தன்மையின் அளவு. உதாரணமாக, சாலையைக் கடக்கும்போது, முன்னெச்சரிக்கை நடவடிக்கைகள் மேற்கொள்ளப்படாவிட்டால், எப்போதும் ஒரு வாகனம் மோதிக் கொள்ளும் அபாயம் உள்ளது. இதேபோல், முதலீடு மற்றும் நிதித் துறையில், தனிநபர்கள் மற்றும் நிறுவனங்களின் கடின உழைப்பு பணம் சுழற்சியில் ஈடுபடுவதால் பல்வேறு அபாயங்கள் உள்ளன.

இந்த கட்டுரையில், முறையான மற்றும் முறையற்ற இடர் இடையே உள்ள வேறுபாடுகளில் நாம் கவனம் செலுத்துவோம். எந்தவொரு நிதி முடிவிலும் இந்த அபாயங்கள் தவிர்க்க முடியாதவை, அதன்படி, அவை ஏற்பட்டால் அவற்றைக் கையாள ஒருவர் தயாராக இருக்க வேண்டும்.

- முறையான ஆபத்து ஒரு குறிப்பிட்ட வரையறை இல்லை, ஆனால் அது பங்குச் சந்தையில் உள்ளார்ந்த ஆபத்து. இந்த அபாயங்கள் அனைத்து துறைகளுக்கும் பொருந்தும், ஆனால் அவற்றைக் கட்டுப்படுத்தலாம். முழு பங்குச் சந்தையையும் பாதிக்கும் ஒரு அறிவிப்பு அல்லது நிகழ்வு இருந்தால், ஒரு நிலையான எதிர்வினை பாயும், அதில் ஒரு முறையான ஆபத்து உள்ளது. எ.கா., பங்குச் சந்தையுடன் ஒப்பிடுகையில் அரசு பத்திரங்கள் 5% விளைச்சலை வழங்கினால், இது குறைந்தபட்சம் 10% வருமானத்தை வழங்குகிறது. திடீரென்று, பங்குச் சந்தை பரிவர்த்தனைகளில் 1% கூடுதல் வரிச்சுமையை அரசாங்கம் அறிவிக்கிறது; இது அனைத்து பங்குகளையும் பாதிக்கும் ஒரு திட்டமிட்ட அபாயமாக இருக்கும், மேலும் இது அரசாங்க பத்திரங்களை மிகவும் கவர்ச்சிகரமானதாக மாற்றக்கூடும்.

- முறையற்ற ஆபத்து ஒவ்வொரு வகையான முதலீட்டிலும் ஒரு தொழில் அல்லது நிறுவனம் சார்ந்த அச்சுறுத்தல். இது “குறிப்பிட்ட ஆபத்து,” “பன்முகப்படுத்தக்கூடிய ஆபத்து” அல்லது “எஞ்சிய ஆபத்து” என்றும் அழைக்கப்படுகிறது. இவை தற்போதுள்ள ஆனால் திட்டமிடப்படாத அபாயங்கள் மற்றும் பரவலான இடையூறுகளை ஏற்படுத்தும் எந்த நேரத்திலும் ஏற்படலாம். எ.கா., விமானத் துறையின் ஊழியர்கள் காலவரையற்ற வேலைநிறுத்தத்தில் ஈடுபட்டால், இது விமானத் துறையின் பங்குகளுக்கு ஆபத்தை ஏற்படுத்தும் மற்றும் இந்தத் துறையை பாதிக்கும் பங்குகளின் விலையில் வீழ்ச்சியை ஏற்படுத்தும்.

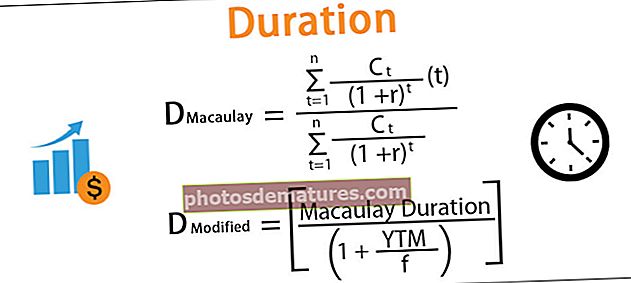

கீழேயுள்ள சூத்திரத்தை ஒருவர் மனதில் கொள்ள வேண்டும், இது சுருக்கமாக அனைத்து வகையான முதலீட்டாளர்களும் எதிர்கொள்ளும் இந்த 2 வகையான அபாயங்களின் முக்கியத்துவத்தை எடுத்துக்காட்டுகிறது:

மேலே உள்ள அபாயங்களைத் தவிர்க்க முடியாது, ஆனால் எதிர்மறையான விளைவுகளை சமநிலைப்படுத்துவதற்காக பங்குகளை வெவ்வேறு துறைகளில் பல்வகைப்படுத்துவதன் உதவியுடன் தாக்கத்தை குறைக்க முடியும்.

பரிந்துரைக்கப்பட்ட படிப்புகள்

- முழுமையான நிதி ஆய்வாளர் பயிற்சி

- முதலீட்டு வங்கி மாடலிங் பயிற்சி

- எம் & ஏ சான்றிதழ் பயிற்சி

முறையான இடர் எதிராக முறையற்ற இடர் இன்போ கிராபிக்ஸ்

இன்போ கிராபிக்ஸ் வடிவமைப்பில் சிஸ்டமேடிக் ரிஸ்க் வெர்சஸ் அன்சிஸ்டமேடிக் ரிஸ்க் இடையே உள்ள வேறுபாடுகளைப் பற்றி இப்போது பார்ப்போம்.

முறையான ஆபத்து என்றால் என்ன?

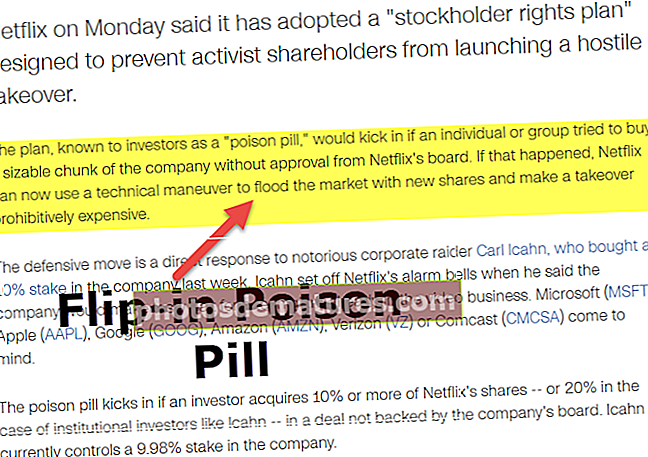

முழு நிதி அமைப்பின் சரிவு அல்லது பங்குச் சந்தை நாட்டின் முழு அமைப்பிலும் பேரழிவு தாக்கத்தை ஏற்படுத்தும் சாத்தியத்தை எடுத்துக்காட்டுகிறது. இது நிதி அமைப்பு உறுதியற்ற தன்மை, இடையிடையேயான பேரழிவு அல்லது தனித்துவமான நிகழ்வுகள் மற்றும் ஒட்டுமொத்த சந்தையில் பிற சார்புநிலைகளால் ஏற்படும் அபாயங்களைக் குறிக்கிறது.

தெளிவான புரிதலுக்காக கீழேயுள்ள உதாரணத்தைக் கருத்தில் கொள்வோம்:

எ.கா., திரு ‘ஏ’ ஒரு ஊடக நிறுவனத்தின் 500 பங்குகள், 500 கார்ப்பரேட் பத்திரங்கள் மற்றும் 500 அரசு பத்திரங்களை உள்ளடக்கிய ஒரு போர்ட்ஃபோலியோவை உருவாக்கியுள்ளது. மத்திய வங்கி சமீபத்திய வட்டி வீதக் குறைப்பை அறிவித்துள்ளது, இதன் காரணமாக திரு ‘ஏ’ தனது இலாகாவில் உள்ள தாக்கத்தையும், அதைச் சுற்றி அவர் எவ்வாறு மீண்டும் பணியாற்ற முடியும் என்பதையும் மறுபரிசீலனை செய்ய விரும்புகிறார். போர்ட்ஃபோலியோவின் பீட்டா 2.0 ஆக இருப்பதால், போர்ட்ஃபோலியோ வருமானம் சந்தை வருவாயை விட 2.0 மடங்கு அதிகமாக ஏற்ற இறக்கமாக இருக்கும் என்று கருதப்படுகிறது.

சந்தை 3% அதிகரித்தால், போர்ட்ஃபோலியோ 3% * 2.0 = 6% அதிகரிக்கும். மறுபுறம், சந்தை 3% வீழ்ச்சியடைந்தால், ஒட்டுமொத்த போர்ட்ஃபோலியோவும் 6% குறையும். அதன்படி, திரு ‘ஏ’ பங்குகளின் வெளிப்பாட்டைக் குறைக்க வேண்டும் மற்றும் பங்குகளில் வெளிப்பாட்டை அதிகரிக்கக்கூடும், ஏனெனில் பங்குகளுடன் ஒப்பிடும்போது பத்திரங்களில் ஏற்ற இறக்கங்கள் கூர்மையாக இல்லை. சொத்து ஒதுக்கீட்டை மீடியா நிறுவனத்தின் 250 பங்குகள், 500 கார்ப்பரேட் பத்திரங்கள் மற்றும் 750 நகராட்சி பத்திரங்கள் என்று கருதலாம். இது ஒரு தற்காப்பு பயன்முறையாகத் தோன்றலாம், ஆனால் இயல்புநிலையை வழங்கும் நிலையான வருவாயைப் பொறுத்தவரை நகராட்சி பத்திரங்கள் மிகவும் பாதுகாப்பானவை.

பொதுவாக, ஆபத்து இல்லாத முதலீட்டாளர்கள் பீட்டாவின் 1 க்கும் குறைவான போர்ட்ஃபோலியோவை விரும்புவார்கள், இதனால் கூர்மையான சந்தை சரிவு ஏற்பட்டால் அவர்கள் குறைந்த இழப்புகளைச் சந்திக்க நேரிடும். மறுபுறம், ஆபத்து எடுப்பவர்கள் அதிக வருமானத்தை இலக்காகக் கொண்ட அதிக பீட்டாக்களைக் கொண்ட பத்திரங்களை விரும்புவார்கள்.

முறையான அபாயங்களின் ஆதாரங்கள் பின்வருமாறு:

- அரசியல் ஸ்திரமின்மை அல்லது பிற அரசாங்க முடிவு பரவலான தாக்கத்தை ஏற்படுத்துகிறது

- பொருளாதார செயலிழப்புகள் மற்றும் மந்தநிலை

- வரிவிதிப்பு சட்டங்களில் மாற்றங்கள்

- இயற்கை பேரழிவுகள்

- வெளிநாட்டு முதலீட்டு கொள்கைகள்

இவை இயற்கையில் இயல்பானவை மற்றும் ஒரு தனிநபர் அல்லது குழுவால் கட்டுப்படுத்தப்படுவதில்லை என்பதால் முறையான அபாயங்களைத் தணிப்பது கடினம். இத்தகைய அபாயங்களைக் கையாளுவதற்கு நன்கு வரையறுக்கப்பட்ட முறை எதுவும் இல்லை. இருப்பினும், ஒரு முதலீட்டாளராக, பல்வேறு சூழ்நிலைகளில் பல்வகைப்படுத்தலைக் கருத்தில் கொள்ளலாம், இது தனித்துவமான சூழ்நிலைகளின் தாக்கத்தைக் குறைக்கலாம், இதனால் இதுபோன்ற அபாயங்களின் சிற்றலை விளைவை ஏற்படுத்தும்.

முறையற்ற ஆபத்து என்றால் என்ன?

பல்வகைப்படுத்தக்கூடிய அல்லது முறையற்ற ஆபத்து என்றும் அழைக்கப்படுகிறது, இது ஒரு குறிப்பிட்ட பாதுகாப்பு அல்லது பத்திரங்களின் போர்ட்ஃபோலியோ தொடர்பான அச்சுறுத்தலாகும். முதலீட்டாளர்கள் இந்த பல்வகைப்படுத்தப்பட்ட இலாகாக்களை பல்வேறு வகை சொத்துக்களில் அபாயங்களை ஒதுக்குகிறார்கள். தெளிவான புரிதலுக்கான உதாரணத்தைக் கருத்தில் கொள்வோம்:

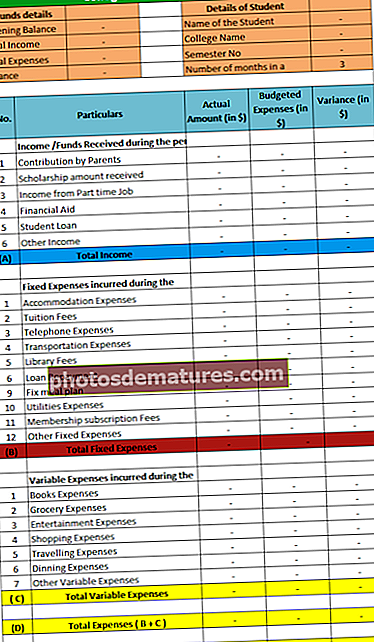

மார்ச் 1, 2016 அன்று, திரு. மத்தேயு $ 50,000 ஒரு பன்முகப்படுத்தப்பட்ட போர்ட்ஃபோலியோவில் முதலீடு செய்கிறார், இது ஆட்டோமொபைல் நிறுவனங்களின் பங்குகளில் 50%, I.T இல் 20% முதலீடு செய்கிறது. பங்குகள், மற்றும் ஏர்லைன் நிறுவனங்களின் பங்குகளில் 30% இருப்பு. பிப்ரவரி 28, 2017 அன்று, போர்ட்ஃபோலியோவின் மதிப்பு, 500 57,500 ஆக உயர்த்தப்படுகிறது, இதன் மூலம் ஆண்டு வளர்ச்சி 15% [$ 57,500 - $ 50,000 * 100]

ஒரு நல்ல நாள், ஒரு விமான நிறுவனம் ஊழியர்களின் சம்பளக் கொடுப்பனவுகளில் தவறிழைத்திருப்பதை அவர் அறிந்துகொள்கிறார், இதன் காரணமாக ஊழியர்கள் வேலைநிறுத்தத்தில் உள்ளனர், மற்ற விமான நிறுவனங்களும் இதே தந்திரத்தை பின்பற்றும் என்று எதிர்பார்க்கப்படுகிறது. முதலீட்டாளர் கவலைப்படுகிறார், திரு. மத்தேயுவுக்கு பரிசீலிக்கப்பட வேண்டிய ஒரு வழி, பிரச்சினை தீர்க்கப்படும் என்ற எதிர்பார்ப்புடன் முதலீட்டைப் பிடித்துக் கொள்வது அல்லது அந்த நிதியை ஸ்திரத்தன்மையை அனுபவிக்கும் மற்ற துறைகளுக்கு திருப்பிவிடலாம் அல்லது பத்திர முதலீடுகளில் திசை திருப்பலாம். .

முறையற்ற அபாயங்களுக்கான வேறு சில எடுத்துக்காட்டுகள்:

- ஒரு தொழிற்துறையை பாதிக்கும் விதிமுறைகளில் மாற்றம்

- சந்தையில் ஒரு புதிய போட்டியாளரின் நுழைவு

- ஒரு நிறுவனம் அதன் தயாரிப்புகளில் ஒன்றை நினைவுகூர வேண்டிய கட்டாயத்தில் உள்ளது (எ.கா., கேலக்ஸி நோட் 7 தொலைபேசி அதன் பேட்டரி எரியக்கூடியதாக இருப்பதால் சாம்சங் நினைவு கூர்ந்தது)

- ஒரு நிறுவனம் அதன் நிதிநிலை அறிக்கைகளுடன் மோசடி செயல்களைச் செய்திருப்பதை அம்பலப்படுத்தியது (உதாரணமாக, சத்யம் கணினிகள் அவற்றின் இருப்புநிலைகளை ஏமாற்றுகின்றன)

- மூத்த நிர்வாகிகள் தங்கள் கோரிக்கைகளை நிறைவேற்ற ஒரு ஊழியர் சங்க தந்திரம்

முறையற்ற அபாயங்களின் இருப்பு என்பது ஒரு நிறுவனத்தின் பத்திரங்களின் உரிமையாளர் நிறுவனத்தால் ஏற்படும் ஆபத்து காரணமாக அந்த பத்திரங்களின் மதிப்பில் மோசமான மாற்றங்களை ஏற்படுத்தும் அபாயம் உள்ளது. பல்வகைப்படுத்தல் என்பது தாக்கத்தை குறைப்பதற்கான விருப்பங்களில் ஒன்றாகும், ஆனால் இது முழு சந்தையையும் பாதிக்கும் முறையான ஆபத்துக்கு உட்பட்டதாகவே இருக்கும். மேலும் பல்வகைப்படுத்தல்; ஒட்டுமொத்த நிலையில் மீதமுள்ள ஆபத்து குறைவாக இருக்கும். டெரிவேடிவ் சந்தை உட்பட பல்வேறு இடர் மேலாண்மை கருவிகளை செயல்படுத்துவதன் மூலம் முறையற்ற ஆபத்து அளவிடப்படுகிறது மற்றும் நிர்வகிக்கப்படுகிறது. முதலீட்டாளர்கள் இத்தகைய அபாயங்களைப் பற்றி அறிந்திருக்கலாம், ஆனால் அறியப்படாத பல்வேறு வகையான அபாயங்கள் எந்த நேரத்திலும் வளரக்கூடும், இதனால் நிச்சயமற்ற நிலை அதிகரிக்கும்.

முறையான இடர் மற்றும் முறையற்ற இடர் வேறுபாடுகள்

முறையான இடர் மற்றும் முறையற்ற இடர் இடையே உள்ள வேறுபாடுகளை விரிவாகப் புரிந்துகொள்வோம்:

- முறையான ஆபத்து என்பது முழு சந்தை அல்லது பிரிவுடன் தொடர்புடைய இழப்பின் நிகழ்தகவு ஆகும். அதேசமயம், முறையற்ற ஆபத்து ஒரு குறிப்பிட்ட தொழில், பிரிவு அல்லது பாதுகாப்புடன் தொடர்புடையது.

- ஒரு பெரிய அளவிலான முறையான ஆபத்து இயற்கையில் கட்டுப்படுத்த முடியாதது, மேலும் பல காரணிகள் இதில் அடங்கும். அதேசமயம், ஒரு குறிப்பிட்ட பகுதிக்கு மட்டுப்படுத்தப்பட்டிருப்பதால், முறையற்ற ஆபத்து கட்டுப்படுத்தக்கூடியது. ஒப்பீட்டளவில் குறுகிய காலத்தில் கட்டுப்படுத்தக்கூடிய அல்லது குறைக்கக்கூடிய உள் காரணிகளால் முறையற்ற அபாயங்கள் ஏற்படுகின்றன.

- ஒரு நாட்டின் மத்திய வங்கியின் வட்டி வீதம் குறைதல் போன்ற பரவலான தாக்கத்தின் காரணமாக முறையான ஆபத்து சந்தையில் பல பத்திரங்களை பாதிக்கிறது. இதற்கு மாறாக, முறையற்ற ஆபத்து ஒரு குறிப்பிட்ட நிறுவனம் அல்லது துறையின் பங்கு / பத்திரங்களை பாதிக்கும், எ.கா., சிமென்ட் தொழிற்துறையின் தொழிலாளர்களால் ஏற்படும் வேலைநிறுத்தம்.

- ஹெட்ஜிங் மற்றும் சொத்து ஒதுக்கீடு போன்ற நுட்பங்கள் மூலம் முறையான ஆபத்தை கணிசமாகக் கட்டுப்படுத்தலாம். மாறாக, ஒரு போர்ட்ஃபோலியோவை பல்வகைப்படுத்துவதன் மூலம் முறையற்ற ஆபத்தை அகற்ற முடியும்.

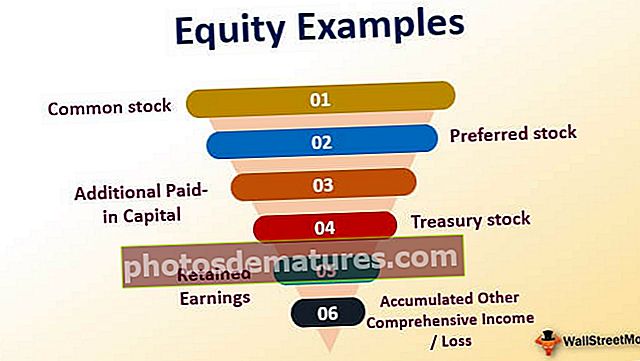

- முறையான ஆபத்து 3 வகைகளாக பிரிக்கப்பட்டுள்ளது, அதாவது, வட்டி வீத ஆபத்து, கொள்முதல் சக்தி ஆபத்து மற்றும் சந்தை ஆபத்து. இதற்கு மாறாக, முறையற்ற ஆபத்து இரண்டு பரந்த வகைகளாக பிரிக்கப்பட்டுள்ளது, அதாவது வணிக ஆபத்து மற்றும் நிதி ஆபத்து.

முறையான இடர் எதிராக முறையற்ற ஆபத்து (ஒப்பீட்டு அட்டவணை)

| முறையான இடர் மற்றும் முறையற்ற இடர் இடையே ஒப்பிடுவதற்கான அடிப்படை | முறையான ஆபத்து | முறையற்ற ஆபத்து |

| பொருள் | சந்தை அல்லது ஒட்டுமொத்த பிரிவுடன் தொடர்புடைய ஆபத்து / அச்சுறுத்தல் | குறிப்பிட்ட பாதுகாப்பு, நிறுவனம் அல்லது தொழிலுடன் தொடர்புடைய ஆபத்து |

| பாதிப்பு | சந்தையில் ஏராளமான பத்திரங்கள் | குறிப்பிட்ட நிறுவனம் அல்லது தொழிலுக்கு கட்டுப்படுத்தப்பட்டுள்ளது |

| கட்டுப்பாட்டுத்தன்மை | கட்டுப்படுத்த முடியாது | கட்டுப்படுத்தக்கூடியது |

| ஹெட்ஜிங் | சொத்துக்களின் ஒதுக்கீடு | இலாகாவின் பல்வகைப்படுத்தல் |

| வகைகள் | வட்டி ஆபத்து மற்றும் சந்தை ஆபத்து | நிதி மற்றும் வணிக ஆபத்து |

| பொறுப்பான காரணிகள் | வெளிப்புறம் | உள் |

| தவிர்ப்பு | தவிர்க்க முடியாது | இதைத் தவிர்க்கலாம் அல்லது விரைவாக தீர்க்கலாம். |

முடிவுரை

எந்தவொரு முதலீடும் அதனுடன் தொடர்புடைய உள்ளார்ந்த அபாயங்களைக் கொண்டிருக்கும், அதைத் தவிர்க்க முடியாது. சிஸ்டமேடிக் ரிஸ்க் வெர்சஸ் அன்சிஸ்டமேடிக் ரிஸ்க் இந்த காரணிகளை எடுத்துக்காட்டுகிறது, அவை எந்தவொரு முதலீட்டையும் செய்யும்போது ஏற்றுக்கொள்ளப்பட வேண்டும்.

இந்த அபாயங்களுக்கு குறிப்பிட்ட வரையறை இல்லை, ஆனால் இது எந்த நிதி முதலீட்டின் ஒரு பகுதியாக இருக்கும். முறையான இடர் மற்றும் முறையற்ற ஆபத்து ஆகிய இரண்டையும் இந்த வகையான அபாயங்களை முற்றிலுமாக தவிர்க்க முடியாது என்றாலும், ஒரு முதலீட்டாளர் விழிப்புடன் இருக்க வேண்டும் மற்றும் அவ்வப்போது அவர்களின் இலாகாவை மீண்டும் சமநிலைப்படுத்த வேண்டும் அல்லது அவர்களின் முதலீடுகளை பன்முகப்படுத்த வேண்டும், இதனால் எந்தவொரு பேரழிவு நிகழ்வும் நடந்தால், முதலீட்டாளர் குறைவாக பாதிக்கப்படுவார் பாதகமான நிகழ்வுகளின் ஆனால் நேர்மறையான அறிவிப்புகளின் போது ஆதாயங்களை அதிகரிக்கும்.