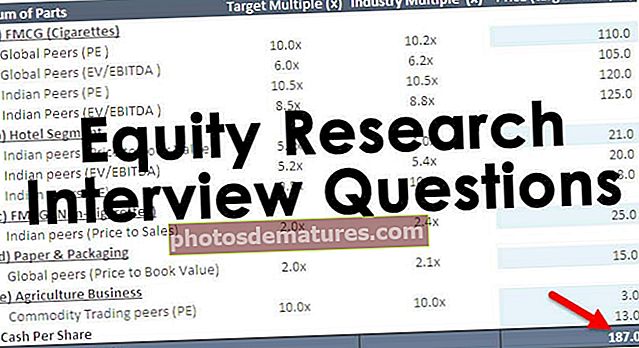

சிறந்த 20 பங்கு ஆராய்ச்சி நேர்காணல் கேள்விகள் (பதில்களுடன்)

பங்கு ஆராய்ச்சி நேர்காணல் கேள்விகள்

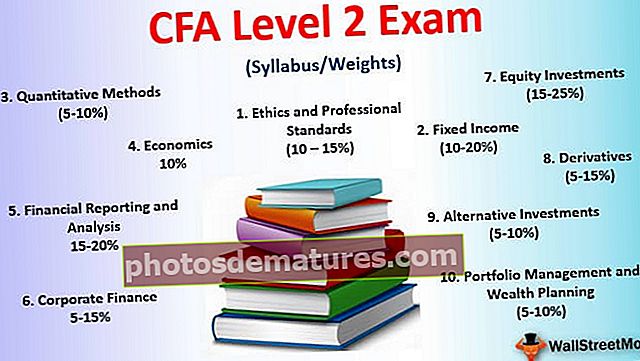

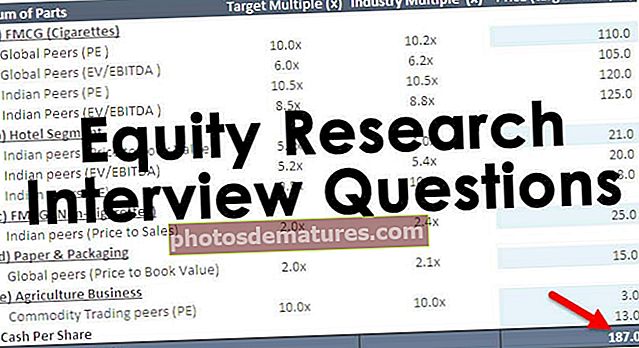

நீங்கள் ஒரு பங்கு ஆராய்ச்சி நேர்காணல்களுக்கு அழைக்கப்பட்டால், எங்கிருந்தும் எந்த கேள்வியையும் கேட்கலாம். இது உங்கள் நிதி வாழ்க்கையை மாற்றக்கூடும் என்பதால் இதை நீங்கள் சாதாரணமாக எடுத்துக் கொள்ளக்கூடாது. ஈக்விட்டி ரிசர்ச் நேர்காணல் கேள்விகள் தொழில்நுட்ப மற்றும் தந்திரமான கேள்விகளின் கலவையாகும். எனவே, நிதி பகுப்பாய்வு, மதிப்பீடு, நிதி மாடலிங், பங்குச் சந்தை, நடப்பு நிகழ்வுகள் மற்றும் மன அழுத்த நேர்காணல் கேள்விகளில் நீங்கள் முழுமையான அறிவைப் பெற்றிருக்க வேண்டும்.

பங்கு ஆராய்ச்சி ஆய்வாளர்களின் நிலைகளை மீண்டும் மீண்டும் கேட்கப்படும் முதல் 20 ஈக்விட்டி ரிசர்ச் நேர்காணல் கேள்விகளுக்கு கீழே கண்டுபிடிப்போம்.

இது ஒரு எளிய கருத்தியல் சமபங்கு ஆராய்ச்சி நேர்காணல் கேள்வி, நீங்கள் முதலில் நிறுவன மதிப்பு மற்றும் பங்கு மதிப்பின் வரையறையைக் குறிப்பிட வேண்டும், பின்னர் அவற்றுக்கிடையேயான வேறுபாடுகளைச் சொல்ல வேண்டும்.

நிறுவன மதிப்பை பின்வருமாறு வெளிப்படுத்தலாம் -

- நிறுவன மதிப்பு = பொதுவான பங்குகளின் சந்தை மதிப்பு + விருப்பமான பங்குகளின் சந்தை மதிப்பு + கடனின் சந்தை மதிப்பு + சிறுபான்மை வட்டி - ரொக்கம் மற்றும் முதலீடுகள்.

அதேசமயம், பங்கு மதிப்பு சூத்திரத்தை பின்வருமாறு வெளிப்படுத்தலாம் -

- ஈக்விட்டி மதிப்பு = சந்தை மூலதனம் + பங்கு விருப்பங்கள் + மாற்றத்தக்க பத்திரங்களிலிருந்து வழங்கப்பட்ட பங்குகளின் மதிப்பு - மாற்றத்தக்க பத்திரங்களை மாற்றுவதன் மூலம் கிடைக்கும் வருமானம்.

நிறுவன மதிப்பு மற்றும் பங்கு மதிப்புக்கு இடையிலான அடிப்படை வேறுபாடு நிறுவன மதிப்பு என்பது நிறுவனத்தின் தற்போதைய நிதி விவகாரங்களின் முழுமையான படத்தைப் பெற முதலீட்டாளர்களுக்கு உதவுகிறது; அதேசமயம், பங்கு முடிவுகளை எதிர்கால முடிவுகளை வடிவமைக்க உதவுகிறது.

கேள்வி # 2- ஒரு நிறுவனத்தை பகுப்பாய்வு செய்யப் பயன்படுத்தப்படும் பொதுவான விகிதங்கள் யாவை?மிகவும் பொதுவான பங்கு ஆராய்ச்சி நேர்காணல் கேள்வி என வகைப்படுத்தலாம். நிதி பகுப்பாய்விற்கான பொதுவான விகிதங்களின் பட்டியல் இங்கே 7 பகுதிகளாக பிரிக்கப்படலாம் -

# 1 - கடன் விகிதம் பகுப்பாய்வு

- தற்போதைய விகிதம்

- விரைவான விகிதம்

- பண விகிதம்

# 2 - வருவாய் விகிதங்கள்

- பெறத்தக்க வருவாய்

- பெறத்தக்க நாட்கள்

- சரக்கு விற்றுமுதல்

- நாட்கள் சரக்கு

- செலுத்த வேண்டிய கணக்குகள்

- செலுத்த வேண்டிய நாட்கள்

- பண மாற்று சுழற்சி

# 3 - இயக்க திறன் விகித பகுப்பாய்வு

- சொத்து வருவாய் விகிதம்

- நிகர நிலையான சொத்து வருவாய்

- பங்கு விற்றுமுதல்

# 4 - இயக்க லாப விகிதம் பகுப்பாய்வு

- மொத்த லாப அளவு

- இயக்க லாப அளவு

- நிகர விளிம்பு

- மொத்த சொத்துக்களின் வருமானம்

- ஈக்விட்டி மீதான வருமானம்

- டுபோன்ட் ROE

# 5 - வணிக ஆபத்து

- இயக்க திறன்

- நிதி திறன்

- மொத்த அந்நிய

# 6 - நிதி ஆபத்து

- நெம்புகோல் விகிதத்தை

- ஈக்விட்டி விகிதத்திற்கான கடன்

- வட்டி பாதுகாப்பு விகிதம்

- கடன் சேவை பாதுகாப்பு விகிதம்

# 7 - வெளிப்புற பணப்புழக்க ஆபத்து

- ஸ்பெட் ஃபார்முலாவை ஏலம் கேட்கவும்

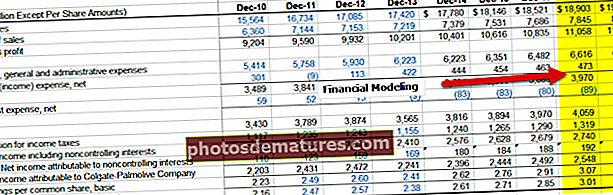

- இது மீண்டும் மிகவும் பொதுவான பங்கு ஆராய்ச்சி நேர்காணல் கேள்விகளில் ஒன்றாகும். நிதி மாடலிங் என்பது நிறுவனத்தின் நிதிகளை திட்டமிடுவது என்பது மிகவும் ஒழுங்கமைக்கப்பட்ட முறையாகும். நீங்கள் மதிப்பிடும் நிறுவனங்கள் வரலாற்று நிதிநிலை அறிக்கைகளை மட்டுமே வழங்குவதால், இந்த நிதி மாதிரி பங்கு ஆய்வாளருக்கு நிறுவனத்தின் அடிப்படைகளைப் புரிந்துகொள்ள உதவுகிறது - விகிதங்கள், கடன், ஒரு பங்கின் வருவாய் மற்றும் பிற முக்கியமான மதிப்பீட்டு அளவுருக்கள்.

- நிதி மாடலிங்கில், எதிர்கால ஆண்டுகளுக்கான இருப்புநிலை, பணப்புழக்கங்கள் மற்றும் நிறுவனத்தின் வருமான அறிக்கை ஆகியவற்றை நீங்கள் கணிக்கிறீர்கள்.

- நிதி மாடலிங் பற்றி மேலும் புரிந்துகொள்ள பெட்டி ஐபிஓ நிதி மாதிரி மற்றும் அலிபாபா நிதி மாதிரி போன்ற உதாரணங்களை நீங்கள் குறிப்பிடலாம்.

மதிப்பீட்டு மாதிரியில் நீங்கள் புதியவர் என்றால், தயவுசெய்து நிதி மாடலிங் குறித்த இந்த இலவச பயிற்சியின் மூலம் செல்லுங்கள்

- நிறுவனத்தின் வரலாற்று நிதிநிலை அறிக்கைகளை ஒரு நிலையான வடிவத்தில் விரிவுபடுத்துவதன் மூலம் நிதி மாடலிங் தொடங்குகிறது.

- அதன்பிறகு, இந்த மூன்று அறிக்கைகளையும் படிப்படியாக நிதி மாடலிங் நுட்பத்தைப் பயன்படுத்தி திட்டமிடுகிறோம்.

- கடன் மற்றும் வட்டி அட்டவணை, ஆலை மற்றும் இயந்திரங்கள் மற்றும் தேய்மானம் அட்டவணை, பணி மூலதனம், பங்குதாரர்களின் பங்கு, தெளிவற்ற மற்றும் கடன்தொகுப்பு அட்டவணை போன்ற பிற அட்டவணைகளால் இந்த மூன்று அறிக்கைகளும் ஆதரிக்கப்படுகின்றன.

- முன்னறிவிப்பு முடிந்ததும், நீங்கள் DCF அணுகுமுறையைப் பயன்படுத்தி நிறுவனத்தின் மதிப்பீடுகளுக்குச் செல்கிறீர்கள்,

- இங்கே நீங்கள் நிறுவனத்திற்கு இலவச பணப்புழக்கத்தை கணக்கிட வேண்டும் அல்லது ஈக்விட்டிக்கு இலவச பணப்புழக்கத்தைக் கணக்கிட வேண்டும் மற்றும் பங்குகளின் நியாயமான மதிப்பீட்டைக் கண்டறிய இந்த பணப்புழக்கங்களின் தற்போதைய மதிப்பைக் கண்டறிய வேண்டும்.

இது ஒரு உன்னதமான பங்கு ஆராய்ச்சி நேர்காணல் கேள்வி. நிறுவனத்திற்கு இலவச பணப்புழக்கம் என்பது பணி மூலதன தேவைகள் மற்றும் நிலையான சொத்துக்களை பராமரித்தல் மற்றும் புதுப்பித்தல் ஆகியவற்றுடன் தொடர்புடைய செலவைக் கருத்தில் கொண்டு உருவாக்கப்படும் அதிகப்படியான பணமாகும். நிறுவனத்திற்கு இலவச பணப்புழக்கம் கடன் வைத்திருப்பவர்களுக்கும் பங்கு வைத்திருப்பவர்களுக்கும் செல்கிறது.

நிறுவனம் அல்லது எஃப்.சி.எஃப்.எஃப் கணக்கீடுக்கு இலவச பணப்புழக்கம் = ஈபிஐடி எக்ஸ் (1-வரி விகிதம்) + பணமில்லா கட்டணங்கள் + பணி மூலதனத்தில் மாற்றங்கள் - மூலதன செலவு

FCFF பற்றி நீங்கள் இங்கே மேலும் அறியலாம்

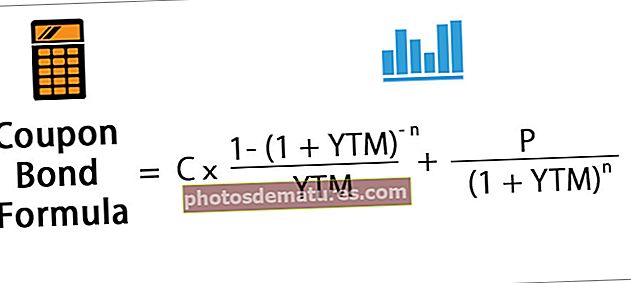

கேள்வி # 6 - ஈக்விட்டிக்கு இலவச பணப்புழக்கம் என்றால் என்ன?மதிப்பீட்டு நேர்காணல்களில் இந்த கேள்வி அடிக்கடி கேட்கப்பட்டாலும், இது எதிர்பார்க்கப்படும் பங்கு ஆராய்ச்சி நேர்காணல் கேள்வியாக இருக்கலாம். ஒரு நிறுவனம் தனது பங்குதாரர்களுக்கு எவ்வளவு "பணம்" திரும்பப் பெற முடியும் என்பதை FCFE அளவிடுகிறது மற்றும் வரி, மூலதனச் செலவு மற்றும் கடன் பணப்புழக்கங்களைக் கவனித்தபின் கணக்கிடப்படுகிறது.

FCFE மாதிரி சில வரம்புகளைக் கொண்டுள்ளது. எடுத்துக்காட்டாக, நிறுவனத்தின் அந்நியச் செலாவணி நிலையற்றதாக இல்லாத சந்தர்ப்பங்களில் மட்டுமே இது பயனுள்ளதாக இருக்கும், மேலும் கடன் திறனை மாற்றும் நிறுவனங்களுக்கு இதைப் பயன்படுத்த முடியாது.

FCFE ஃபார்முலா = நிகர வருமானம் + தேய்மானம் மற்றும் கடன்தொகை + WC + Capex + Net கடன் வாங்குதல்

FCFE பற்றி நீங்கள் இங்கே மேலும் அறியலாம்.

கேள்வி # 7 - சம்பாதிக்கும் பருவம் என்ன? அதை எவ்வாறு வரையறுப்பீர்கள்?பங்கு ஆராய்ச்சி நேர்காணலுக்கு தோன்றுகிறீர்களா? - இந்த பங்கு ஆராய்ச்சி நேர்காணல் கேள்வியை அறிந்து கொள்ளுங்கள்.

ஆதாரம்: ப்ளூம்பெர்க்.காம்

எங்கள் தொழில்துறையில், நிறுவனங்கள் தங்கள் காலாண்டு அல்லது வருடாந்திர முடிவுகளை அறிவிக்கும் ஒரு குறிப்பிட்ட தேதியை அறிவிக்கும். இந்த நிறுவனங்கள் டயல்-இன் எண்ணையும் வழங்குவதன் மூலம் முடிவுகளைப் பற்றி விவாதிக்க முடியும்.

- அந்த குறிப்பிட்ட தேதிக்கு ஒரு வாரத்திற்கு முன்னர், ஆய்வாளரின் மதிப்பீடுகள் மற்றும் ஈபிஐடிடிஏ, இபிஎஸ், இலவச பணப்புழக்கம் போன்ற முக்கிய அளவீடுகளை பிரதிபலிக்கும் ஒரு விரிதாளைப் புதுப்பிப்பதே வேலை.

- அறிவிக்கப்பட்ட நாளில், பத்திரிகை வெளியீட்டை அச்சிட்டு, முக்கிய விஷயங்களை விரைவாகச் சுருக்கமாகக் கூறுவது வேலை.

சம்பாதிக்கும் பருவத்தைப் பற்றி மேலும் அறிய இந்த கட்டுரையைப் பார்க்கலாம்

கேள்வி # 8 - பங்கு ஆராய்ச்சியில் உணர்திறன் பகுப்பாய்வு செய்வது எப்படி?தொழில்நுட்ப பங்கு ஆராய்ச்சி நேர்காணல் கேள்விகளில் ஒன்று.

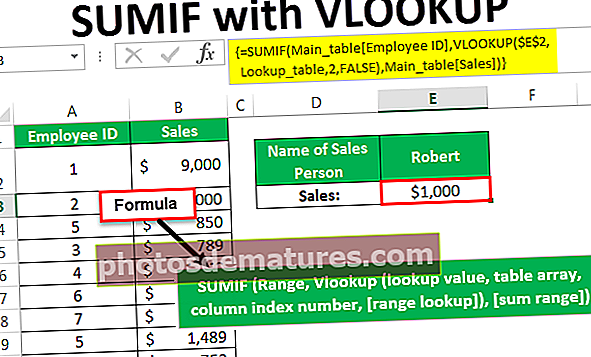

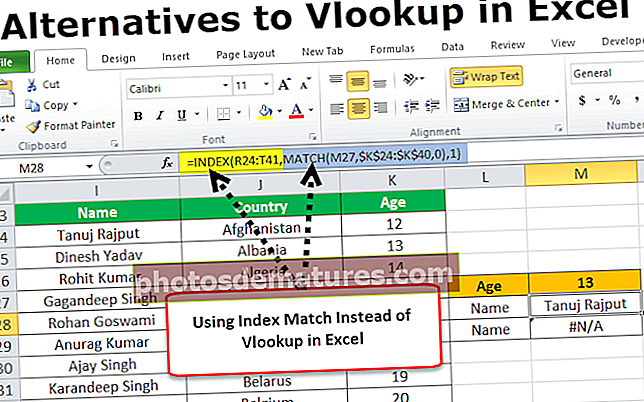

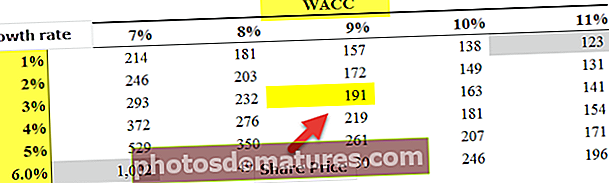

- எக்செல் பயன்படுத்தி உணர்திறன் பகுப்பாய்வு நீங்கள் பங்குகளின் நியாயமான மதிப்பைக் கணக்கிட்ட பிறகு மிக முக்கியமான பணிகளில் ஒன்றாகும்.

- பொதுவாக, வளர்ச்சி விகிதங்கள், WACC மற்றும் பிற உள்ளீடுகளின் அடிப்படை வழக்கு அனுமானங்களை நாங்கள் பயன்படுத்துகிறோம், இதன் விளைவாக நிறுவனத்தின் அடிப்படை மதிப்பீடு ஏற்படுகிறது.

- இருப்பினும், வாடிக்கையாளர்களுக்கு அனுமானங்களைப் பற்றிய சிறந்த புரிதலையும் மதிப்பீடுகளில் அதன் தாக்கத்தையும் வழங்க, நீங்கள் ஒரு உணர்திறன் அட்டவணையைத் தயாரிக்க வேண்டும்.

- எக்செல் இல் உள்ள டேட்டா டேபிள்களைப் பயன்படுத்தி உணர்திறன் அட்டவணை தயாரிக்கப்படுகிறது.

- பங்கு விலையில் WACC மற்றும் நிறுவனத்தின் வளர்ச்சி விகிதத்தில் ஏற்படும் மாற்றங்களின் அளவை அளவிட சென்சிடிவிட்டி பகுப்பாய்வு பிரபலமாக செய்யப்படுகிறது.

- மேலே இருந்து பார்க்கும்போது, வளர்ச்சி விகிதம் 3% மற்றும் WACC 9% என அடிப்படை வழக்கில், அலிபாபா நிறுவன மதிப்பு 1 191 பில்லியன்

- எவ்வாறாயினும், 5% வளர்ச்சி விகிதத்தையும் WACC ஐ 8% ஆகவும் கூறும்போது, 350 பில்லியன் டாலர் மதிப்பீட்டைப் பெறுகிறோம்!

இது ஒரு தொழில்நுட்ப சமபங்கு ஆராய்ச்சி நேர்காணல் கேள்வி. வட்டி மோதல் இல்லை என்பதை உறுதிப்படுத்த, "தடைசெய்யப்பட்ட பட்டியல்" உருவாக்கப்படுகிறது.

எங்கள் குழு உள்ளடக்கிய ஒரு ஒப்பந்தத்தை மூடுவதற்கு முதலீட்டு வங்கி குழு செயல்படும்போது, வாடிக்கையாளர்களுடன் எந்த அறிக்கைகளையும் பகிர்ந்து கொள்ள எங்களுக்கு அனுமதி இல்லை, மேலும் எந்த மதிப்பீடும் பகிர்ந்து கொள்ள முடியாது. எந்தவொரு மாதிரியையும் ஆராய்ச்சி அறிக்கைகளையும் வாடிக்கையாளர்களுக்கு அனுப்புவதிலிருந்து எங்கள் குழு தடைசெய்யப்படும். ஒப்பந்தத்தின் சிறப்புகள் அல்லது குறைபாடுகள் குறித்து எங்களால் கருத்து தெரிவிக்க முடியாது.

கேள்வி # 10 - மதிப்பீட்டில் பயன்படுத்தப்படும் பொதுவான மடங்குகள் யாவை?இந்த எதிர்பார்க்கப்படும் பங்கு ஆராய்ச்சி நேர்காணல் கேள்வியை எதிர்பார்க்கலாம். மதிப்பீட்டில் அடிக்கடி பயன்படுத்தப்படும் சில பொதுவான மடங்குகள் உள்ளன -

- ஈ.வி / விற்பனை

- EV / EBITDA

- EV / EBIT

- PE விகிதம்

- PEG விகிதம்

- பணப்புழக்கத்திற்கான விலை

- பி / பி.வி விகிதம்

- EV / சொத்துக்கள்

WACC பொதுவாக நிறுவனத்தின் மூலதன செலவு என குறிப்பிடப்படுகிறது. மூலதனத்தை கடன் வாங்குவதற்கான நிறுவனத்திற்கான செலவு சந்தையில் உள்ள வெளிப்புற மூலங்களால் கட்டளையிடப்படுகிறது, ஆனால் நிறுவனத்தின் நிர்வாகத்தால் அல்ல. கடன், பொதுவான ஈக்விட்டி மற்றும் விருப்பமான ஈக்விட்டி ஆகியவை இதன் கூறுகள்.

WACC = (Wd * Kd * (1-tax)) + (We * Ke) + (Wps * Kps) இன் சூத்திரம்.

எங்கே,

- Wd = கடனின் எடை

- கே.டி = கடன் செலவு

- வரி - வரி விகிதம்

- நாம் = ஈக்விட்டி எடை

- கே = ஈக்விட்டி செலவு

- Wps = விருப்பமான பங்குகளின் எடை

- Kps = விருப்பமான பங்குகளின் செலவு

PE விகிதத்தை பின்தொடர்வது கடந்த காலத்தின் ஒரு பங்குக்கான வருவாயைப் பயன்படுத்தி கணக்கிடப்படுகிறது, இருப்பினும், முன்னோக்கி PE விகிதம் ஒரு பங்குக்கான முன்னறிவிப்பு வருவாயைப் பயன்படுத்தி கணக்கிடப்படுகிறது. PE Vs Forward PE விகிதத்தின் பின்னால் ஒரு உதாரணத்தைக் காண்க.

- பின்தங்கிய விலை சம்பாதிக்கும் விகித சூத்திரம் = $ 234 / $ 10 = $ 23.4x

- முன்னோக்கி விலை சம்பாதிக்கும் விகித சூத்திரம் = $ 234 / $ 11 = $ 21.3x

மேலும் விவரங்களுக்கு, பின்னால் PE மற்றும் முன்னோக்கி PE ஐப் பாருங்கள்

கேள்வி # 13 - முனைய மதிப்பு எதிர்மறையாக இருக்க முடியுமா?இது ஒரு தந்திரமான பங்கு ஆராய்ச்சி நேர்காணல் கேள்வி. அது நடக்கக்கூடும், ஆனால் கோட்பாட்டில் மட்டுமே என்பதை நினைவில் கொள்க. டெர்மினல் மதிப்புக்கு கீழே உள்ள சூத்திரத்தைப் பார்க்கவும்

சில காரணங்களால், WACC வளர்ச்சி விகிதத்தை விட குறைவாக இருந்தால், முனைய மதிப்பு எதிர்மறையாக இருக்கலாம். இந்த சூத்திரத்தை தவறாகப் பயன்படுத்துவதால் மட்டுமே உயர் வளர்ச்சி நிறுவனங்கள் எதிர்மறை முனைய மதிப்புகளைப் பெறக்கூடும். எந்தவொரு நிறுவனமும் எல்லையற்ற காலத்திற்கு அதிக வேகத்தில் வளர முடியாது என்பதை நினைவில் கொள்க. இங்கு பயன்படுத்தப்படும் வளர்ச்சி விகிதம் ஒரு நீண்ட காலத்திற்கு நிறுவனம் உருவாக்கக்கூடிய ஒரு நிலையான வளர்ச்சி விகிதமாகும். மேலும் விவரங்களுக்கு, டெர்மினல் மதிப்பிற்கான இந்த விரிவான வழிகாட்டியைப் பாருங்கள்

கேள்வி # 14 - நீங்கள் ஒரு போர்ட்ஃபோலியோ மேலாளராக இருந்தால், முதலீடு செய்ய million 10 மில்லியனுடன் இருந்தால், அதை எவ்வாறு செய்வீர்கள்?இந்த பங்கு ஆராய்ச்சி நேர்காணல் கேள்வி மீண்டும் மீண்டும் கேட்கப்படுகிறது.

இந்த கேள்விக்கு பதிலளிக்க சிறந்த வழி, சில நல்ல பங்குகள் பெரிய தொப்பி, மிட்-கேப் பங்கு, மற்றும் சிறிய தொப்பி போன்றவற்றைத் தேர்ந்தெடுப்பது) மற்றும் நேர்காணல் செய்பவரைப் பற்றித் தெரிந்து கொள்ளுங்கள். இந்த பங்குகளில் நீங்கள் million 10 மில்லியனை முதலீடு செய்வீர்கள் என்று நேர்காணலரிடம் கூறுவீர்கள். முக்கிய மேலாண்மை நிர்வாகிகள், சில மதிப்பீட்டு அளவீடுகள் (PE மடங்குகள், EV / EBITDA, முதலியன) மற்றும் இந்த பங்குகளின் சில செயல்பாட்டு புள்ளிவிவரங்களைப் பற்றி நீங்கள் அறிந்து கொள்ள வேண்டும், இதன் மூலம் உங்கள் வாதத்தை ஆதரிக்க தகவலைப் பயன்படுத்தலாம்.

இதேபோன்ற பதில்களை நீங்கள் தரும் கேள்விகளின் வகைகள் -

- ஒரு நிறுவனத்தை உங்களுக்கு கவர்ச்சிகரமானதாக்குவது எது?

- எனக்கு ஒரு பங்கு போன்றவற்றைத் தேர்ந்தெடுங்கள்.

உயர் தொழில்நுட்ப நிறுவனத்தின் PE அதிகமாக இருப்பதற்கான அடிப்படைக் காரணம், உயர் தொழில்நுட்ப நிறுவனத்திற்கு அதிக வளர்ச்சி எதிர்பார்ப்புகள் இருக்கலாம்.

- இது ஏன் பொருத்தமானது? ஏனெனில் எதிர்பார்க்கப்படும் வளர்ச்சி விகிதம் உண்மையில் PE பெருக்கி -

- [{(1 - g) / ROE} / (r - g)]

- இங்கே, கிராம் = வளர்ச்சி விகிதம்; ROE = ஈக்விட்டி மீதான வருமானம் & r = ஈக்விட்டி செலவு.

உயர் வளர்ச்சி நிறுவனங்களுக்கு, நீங்கள் PE விகிதத்திற்கு பதிலாக PEG விகிதத்தைப் பயன்படுத்த வேண்டும்

கேள்வி # 16 - பீட்டா என்றால் என்ன?இது மிகவும் எதிர்பார்க்கப்படும் முதல் 5 பங்கு ஆராய்ச்சி நேர்காணல் கேள்விகளில் ஒன்றாகும். பீட்டா என்பது ஒரு வரலாற்று நடவடிக்கையாகும், இது சந்தையில் ஏற்படும் மாற்றத்துடன் ஒப்பிடும்போது பங்குகளின் வருவாயின் போக்கைக் குறிக்கிறது. பின்னடைவு பகுப்பாய்வைப் பயன்படுத்தி பீட்டா பொதுவாக கணக்கிடப்படுகிறது.

1 இன் பீட்டா ஒரு நிறுவனத்தின் பங்கு சந்தையில் ஏற்படும் மாற்றத்திற்கு சமமாக இருக்கும் என்பதைக் குறிக்கும். 0.5 இன் பீட்டா என்றால் பங்கு சந்தையை விட குறைந்த ஆவியாகும். 1.5 இன் பீட்டா என்றால் பங்கு சந்தையை விட கொந்தளிப்பானது. பீட்டா ஒரு பயனுள்ள நடவடிக்கை, ஆனால் இது ஒரு வரலாற்று நடவடிக்கை. எனவே, எதிர்காலம் என்ன என்பதை பீட்டாவால் துல்லியமாக கணிக்க முடியாது. அதனால்தான் முதலீட்டாளர்கள் பெரும்பாலும் பீட்டாவை ஒரு நடவடிக்கையாகப் பயன்படுத்தி கணிக்க முடியாத முடிவுகளைக் காணலாம்.

கடந்த சில ஆண்டுகளில் இப்போது ஸ்டார்பக்ஸ் பீட்டா போக்குகளைப் பார்ப்போம். ஸ்டார்பக்ஸ் பீட்டா கடந்த ஐந்து ஆண்டுகளில் குறைந்துள்ளது. இதன் பொருள் பங்குச் சந்தையுடன் ஒப்பிடும்போது ஸ்டார்பக்ஸ் பங்குகள் குறைந்த நிலையற்றவை. பீட்டா ஆஃப் ஸ்டார்பக்ஸ் இருப்பதை நாங்கள் கவனிக்கிறோம்0.805 எக்ஸ்

மற்றொரு தந்திரமான பங்கு ஆராய்ச்சி நேர்காணல் கேள்வி. ஈபிஐடிடிஏ என்பது வட்டி, வரி, தேய்மானம் மற்றும் கடன்தொகை ஆகியவற்றிற்கு முன் வருவாயைக் குறிக்கிறது. ஈபிஐடி என்பது வட்டி மற்றும் வரிகளுக்கு முன் வருவாயைக் குறிக்கிறது. பல நிறுவனங்கள் தங்கள் நிதிநிலை அறிக்கைகளில் ஈபிஐடிடிஏ மடங்குகளைப் பயன்படுத்துகின்றன. ஈபிஐடிடிஏ உடனான சிக்கல் என்னவென்றால், தேய்மானம் மற்றும் கடன்தொகுப்பு ஆகியவை அவை “பணமில்லாத செலவுகள்” என்பதால் கணக்கில் எடுத்துக்கொள்ளாது. ஒரு நிறுவனம் எவ்வளவு சம்பாதிக்க முடியும் என்பதைப் புரிந்துகொள்ள ஈபிஐடிடிஏ பயன்படுத்தப்பட்டாலும்; இன்னும் அது கடன் செலவு மற்றும் அதன் வரி விளைவுகளுக்கு கணக்கில்லை.

மேற்கூறிய காரணங்களுக்காக வாரன் பபெட் கூட ஈபிஐடிடிஏ மடங்குகளை விரும்பவில்லை, அதைப் பயன்படுத்தும் நிறுவனங்களை ஒருபோதும் விரும்புவதில்லை. அவரைப் பொறுத்தவரை, "மூலதன செலவினங்களுக்காக" செலவிட வேண்டிய அவசியமில்லாத இடத்தில் ஈபிஐடிடிஏ பயன்படுத்தப்படலாம்; ஆனால் அது அரிதாகவே நிகழ்கிறது. எனவே ஒவ்வொரு நிறுவனமும் EBITDA ஐப் பயன்படுத்த வேண்டும், EBITDA அல்ல. மைக்ரோசாப்ட், வால் மார்ட் & ஜிஇ ஆகியவற்றின் உதாரணங்களையும் அவர் தருகிறார், இது ஒருபோதும் ஈபிஐடிடிஏவைப் பயன்படுத்தாது.

கேள்வி # 18 - PE மதிப்பீட்டின் பலவீனங்கள் என்ன?இந்த பங்கு ஆராய்ச்சி நேர்காணல் கேள்விக்கு பதிலளிக்க மிகவும் எளிமையாக இருக்க வேண்டும். PE முதலீட்டாளர்களுக்கு ஒரு முக்கியமான விகிதமாக இருந்தாலும் PE மதிப்பீட்டில் சில பலவீனங்கள் உள்ளன.

- முதலாவதாக, PE விகிதம் மிகவும் எளிமையானது. பங்கின் தற்போதைய விலையை எடுத்துக் கொண்டு, நிறுவனத்தின் சமீபத்திய வருவாயால் அதைப் பிரிக்கவும். ஆனால் அது மற்ற விஷயங்களை கணக்கில் எடுத்துக்கொள்கிறதா? இல்லை.

- இரண்டாவதாக, PE தொடர்புடையதாக இருக்க சூழல் தேவை. நீங்கள் PE விகிதத்தை மட்டுமே பார்த்தால், எந்த அர்த்தமும் இல்லை.

- மூன்றாவதாக, PE வளர்ச்சியை / எந்த வளர்ச்சியையும் கணக்கில் எடுத்துக்கொள்ளாது. பல முதலீட்டாளர்கள் எப்போதும் வளர்ச்சியை கணக்கில் எடுத்துக்கொள்கிறார்கள்.

- நான்காவதாக, பி (பங்கின் விலை) கடனைக் கருத்தில் கொள்ளாது. பங்குகளின் சந்தை விலை சந்தை மதிப்பின் சிறந்த அளவீடு அல்ல என்பதால், கடன் அதன் ஒருங்கிணைந்த பகுதியாகும்.

இந்த பங்கு ஆராய்ச்சி நேர்காணல் கேள்வி முற்றிலும் பொருளாதாரத்தை அடிப்படையாகக் கொண்டது. நீங்கள் சிந்தித்து பின்னர் கேள்விக்கு பதிலளிக்க வேண்டும்.

முதலில், முதல் விருப்பத்தை ஆராய்வோம்.

- முதல் விருப்பத்தில், ஒவ்வொரு பொருளின் விலையும் 10% அதிகரிக்கப்படுகிறது. விலை உறுதியற்றதாக இருப்பதால், ஒவ்வொரு பொருளின் விலையும் அதிகரித்தாலும் கோரப்பட்ட அளவுகளில் மிகச்சிறிய மாற்றம் இருக்கும். எனவே இது அதிக வருவாயையும் சிறந்த லாபத்தையும் ஈட்டும் என்பதாகும்.

- இரண்டாவது விருப்பம் ஒரு புதிய தயாரிப்பை அறிமுகப்படுத்துவதன் மூலம் அளவை 10% அதிகரிப்பதாகும். இந்த விஷயத்தில், புதிய தயாரிப்பை அறிமுகப்படுத்துவதற்கு அதிக மேல்நிலை மற்றும் உற்பத்தி செலவுகள் தேவை. இந்த புதிய தயாரிப்பு எவ்வாறு செய்யும் என்பது யாருக்கும் தெரியாது. ஆகவே, அளவு அதிகரித்தாலும், இரண்டு தீமைகள் இருக்கும் - ஒன்று, புதிய தயாரிப்பின் விற்பனை குறித்து நிச்சயமற்ற தன்மை இருக்கும், இரண்டு, உற்பத்தி செலவு அதிகரிக்கும்.

இந்த இரண்டு விருப்பங்களையும் ஆராய்ந்த பிறகு, KFC இன் உரிமையாளர் உரிமையாளராக, முதல் விருப்பம் உங்களுக்கு அதிக லாபம் தரும் என்று தெரிகிறது.

கேள்வி # 20 - நீங்கள் எப்படி இருப்பீர்கள்ஒரு இரசாயன நிறுவனத்தை பகுப்பாய்வு செய்யுங்கள் (ரசாயன நிறுவனம் - WHAT?)?இந்த பங்கு ஆராய்ச்சி நேர்காணல் கேள்வியைப் பற்றி உங்களுக்கு எதுவும் தெரியாவிட்டாலும், ரசாயன நிறுவனங்கள் தங்கள் பணத்தை ஆராய்ச்சி மற்றும் மேம்பாட்டுக்கு செலவிடுகின்றன என்பது பொது அறிவு. எனவே, ஒருவர் அவர்களின் டி / இ (கடன் / ஈக்விட்டி) விகிதத்தைப் பார்க்க முடிந்தால், ரசாயன நிறுவனம் தங்கள் மூலதனத்தை எவ்வளவு சிறப்பாகப் பயன்படுத்துகிறது என்பதை ஆய்வாளர் புரிந்துகொள்வது எளிதாக இருக்கும். குறைந்த டி / இ விகிதம் எப்போதுமே ரசாயன நிறுவனம் வலுவான நிதி ஆரோக்கியத்தைக் கொண்டுள்ளது என்பதைக் குறிக்கிறது. டி / இ உடன், நிகர லாப அளவு மற்றும் பி / இ விகிதத்தையும் நாம் பார்க்கலாம்.