நிதிக் கணக்கியலின் வரம்புகள் (விளக்கத்துடன் முதல் 12)

நிதிக் கணக்கியலின் வரம்பு என்ன?

நிதிக் கணக்கீட்டின் வரம்பு என்பது நிதிக் கணக்குகளின் பயனரைத் தவிர்க்கக்கூடிய காரணிகளைக் குறிக்கிறது, இது முதலீட்டாளர்கள், மேலாண்மை, இயக்குநர்கள் மற்றும் வணிகத்தின் மற்ற அனைத்து பங்குதாரர்களாக இருந்தாலும், நிதிக் கணக்குகளை மட்டுமே நம்புவதன் மூலம் எந்தவொரு முடிவிற்கும் வருவதில்.

நிதிக் கணக்கியலின் வரம்புகள் என்பது நிதிநிலை அறிக்கைகளை வரையும்போது மறைக்கப்படாத அல்லது கவனத்தில் கொள்ளப்படாத அம்சங்கள் என்று கூறுவது சரியானதாக இருக்கும், இதனால் எந்தவொரு தேவையான நோக்கத்திற்காகவும் நிதி அறிக்கைகளின் பயனரால் முக்கிய முடிவெடுப்பதை பாதிக்கும்.

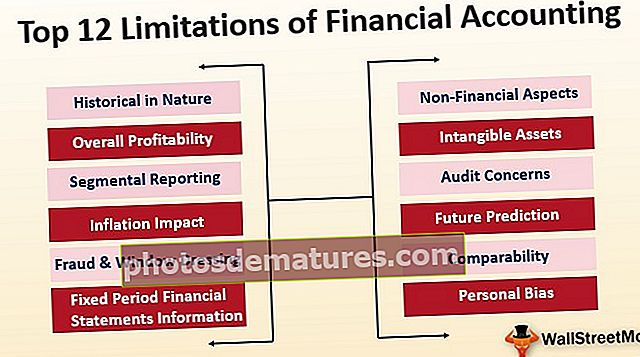

நிதி கணக்கியலின் முதல் 12 வரம்புகள்

# 1 - இயற்கையில் வரலாற்று:

- நிதிக் கணக்கியல் என்பது வரலாற்று செலவு முறையை அடிப்படையாகக் கொண்டது, அதாவது நிதி கணக்கியல் என்பது தயாரிப்பு அல்லது சொத்தை வாங்கும் அல்லது கையகப்படுத்தும் செலவில் நிதி பரிவர்த்தனைகளைப் பதிவு செய்ய வேண்டும்.

- தயாரிப்பு அல்லது சொத்து தேதி வரை முற்றிலும் வேறுபட்ட சந்தை மதிப்பைக் கொண்டிருக்கக்கூடும் என்ற உண்மையை அங்கீகரிக்கத் தவறிவிட்டது. தயாரிப்புகள் அல்லது சொத்துக்கள் தற்போதைய தேதியில் அப்புறப்படுத்தப்பட்டால் அல்லது அதற்கு நேர்மாறாக ஒரு சிறிய மதிப்பைப் பெறக்கூடும்.

- இந்த வரம்பு நிதி அறிக்கையின் பயனருக்கு தவறான படத்தை வழங்குவதில் முடிகிறது.

# 2 - ஒட்டுமொத்த லாபம்

- இலாப அம்சத்திற்கு நகரும்: நிதிக் கணக்கியல் ஒட்டுமொத்த நிறுவன அடிப்படையில் நிதித் தகவலை அளிக்கிறது என்பதைப் புரிந்துகொள்வது முக்கியம்.

- வேறு வார்த்தைகளில் கூறுவதானால், இது ஒட்டுமொத்த நிறுவனத்தின் வணிகத்தைப் பற்றிய தகவல்களை வழங்குகிறது; இது ஒரு தயாரிப்பு அல்லது துறை அல்லது வேலைக்கு நிதி தகவல்களை வழங்காது.

# 3 - பிரிவு அறிக்கை

- ஒரு நிறுவனம் பல்வேறு பிரிவுகளின் கீழ் வணிகம் செய்யலாம். இதன் விளைவாக, நிறுவனம் இந்த பிரிவுகளிலிருந்து வருவாயைப் பெறுகிறது மற்றும் இந்த வணிகங்களை நடத்துவதற்கான செலவுகளைச் செய்கிறது.

- நிதிக் கணக்கியல் எந்தவொரு தகவலையும் உள்ளீடுகளையும் வழங்காது, அதாவது, ஒரு பிரிவின் லாப அளவு மற்றும் அந்த பிரிவுகளுக்கான குறிப்பிட்ட செலவுகள் முறையே.

- அனைத்து வகையான வணிகங்களும் வேறுபடுத்தக்கூடிய இலாப வரம்புகளைக் கொண்டுள்ளன என்பதையும், ஒவ்வொரு வணிகத்திற்கும் பல்வேறு தலைகளின் கீழ் செலவினங்களின் தனித்துவமான தேவை இருப்பதையும் நிதிக் கணக்கியல் கருத்தில் கொள்ளத் தவறிவிட்டது.

- கூடுதலாக, எந்த பிரிவு மிகவும் இலாபகரமான அலகு மற்றும் குறைந்த லாபம் ஈட்டக்கூடிய அல்லது நோய்வாய்ப்பட்ட அலகு எது என்பதைக் கண்டுபிடிப்பது ஒரு சிக்கலான செயல்முறையாக மாறும்.

# 4 - பணவீக்க தாக்கம்

- நிதி கணக்கியலுக்கு வரலாற்று செலவு அடிப்படையில் சொத்துக்களை பதிவு செய்ய வேண்டும். நீண்ட கால செல்வத்தை உருவாக்கும் சொத்துகளுக்கும் இது பொருந்தும்.

- ஒப்பீட்டளவில் அதிக பணவீக்கத்தைக் கொண்ட ஒரு பொருளாதாரத்தில், பணவீக்க மாற்றங்களுக்கு இத்தகைய சொத்துக்களை சரிசெய்யாமல் இருப்பதன் மூலம் நிதிக் கணக்கியல் ஆபத்தை ஏற்படுத்துகிறது, இதனால் இந்த நீண்ட கால சொத்துகளின் அளவிற்கு அந்த நிறுவனத்தின் வலுவான இருப்புநிலைக் குறிப்பை வெளிப்படுத்துகிறது.

# 5 - நிலையான காலம் நிதி அறிக்கைகள் தகவல்

- நிதிக் கணக்கியலுக்கு ஒரு குறிப்பிட்ட காலத்திற்கு நிதிநிலை அறிக்கைகள் தயாரிக்கப்பட வேண்டும்.

- குறிப்பிட்ட கால நிதி அறிக்கையை குறிப்பிடுவதன் மூலம் பயனர் நிதித் தகவலைப் பற்றிய சரியான பார்வையைப் பெற முடியாது.

- மேலும், ஏதேனும் திடீர் மாற்றங்கள் அல்லது வணிகம் பருவகாலமாக இருப்பதால் வணிக பணப்புழக்கங்கள் மாறுபடும்.

- எனவே, வணிகத்தின் சரியான படத்தைப் பெறுவதற்கு வெவ்வேறு காலங்களைப் பற்றிய நிதி அறிக்கைகளைப் பயனர் குறிப்பிட வேண்டும்.

# 6 - மோசடி மற்றும் சாளர உடை

- ஒரு சக்திவாய்ந்த நிதி நிகர மதிப்பைக் காண்பிக்க, கணக்காளர் அல்லது நிர்வாகம் நிதி அறிக்கைகளை சாளர உடைக்கு நாடலாம்.

- இதுபோன்ற சூழ்நிலையில், பயனருக்கு இந்த உண்மையை அறிந்து கொள்வது கடினம், மேலும் ஒரு வணிகத்தின் நிலை குறித்த துல்லியமான மற்றும் நியாயமான பார்வையை அளிக்காத இத்தகைய நிதிநிலை அறிக்கைகளின் அடிப்படையில் பயனர் முடிவெடுக்கலாம்.

# 7 - நிதி அல்லாத அம்சங்கள்

- நிதிக் கணக்கியலின் முதல் மற்றும் மிக முக்கியமான அம்சம் என்னவென்றால், அது பண பரிவர்த்தனைகளை மட்டுமே பதிவுசெய்கிறது.

- பதிவுசெய்தல் பரிவர்த்தனைகளுக்கு இது எந்த வாய்ப்பும் இல்லை, அவை நாணயமற்றவை என்றாலும், ஆனால் வணிகத்தை நடத்துவதில் முக்கியமான விளைவைக் கொண்டுள்ளன.

- ஊழியர்களின் செயல்திறன், சந்தை போட்டி, சட்டங்கள் மற்றும் வணிகத்தை நிர்வகிக்கும் சட்டம், பொருளாதார மற்றும் அரசியல் சூழ்நிலைகள் போன்ற காரணிகள் வணிக நடவடிக்கைகளை பாதிக்கின்றன. இருப்பினும், அந்த நிறுவனத்தின் நிதிக் கணக்குகளில் அவர்களுக்கு இடமில்லை.

# 8 - அருவமான சொத்துக்கள்

- நிதி கணக்கியல் பல அருவமான சொத்துக்களை அங்கீகரிக்கவில்லை. பிராண்ட் மதிப்பு, நல்லெண்ணம் மற்றும் புதிய சொத்துகளின் வளர்ச்சி போன்ற அருவமான சொத்துக்கள் நிதி அறிக்கைகளில் இடமில்லை.

- மாறாக, இந்த அருவமான சொத்துக்களை உருவாக்குவதற்கு ஏற்படும் செலவினங்களுக்கு கட்டணம் வசூலிக்க வேண்டும்.

- இது இருப்புநிலைப் பத்திரத்தின் மிகவும் பலவீனமான படத்தைக் கொடுக்கிறது மற்றும் சொத்துக்களில் அதிக முதலீடு செய்யப்பட்ட ஆனால் விற்பனையில் குறைவாக இருக்கும் அந்த நிறுவனங்களின் நிகர மதிப்பை பாதிக்கிறது.

- பல தொடக்க நிறுவனங்களுக்கு தகவல் தொழில்நுட்ப அடிப்படையிலான நிறுவனங்கள் அறிவுசார் சொத்துக்களில் அதிக முதலீடு செய்திருப்பது ஒரு பெரிய பிரச்சினையாகும்.

# 9 - தணிக்கை கவலைகள்

- இதுபோன்ற வணிகங்களின் செயல்பாட்டின் அளவைக் கருத்தில் கொண்டு பல்வேறு வணிக நிறுவனங்கள் சிறிய மற்றும் நடுத்தர அளவில் செயல்படுகின்றன, மேலும் தேவையற்ற கஷ்டங்களைத் தவிர்ப்பது, தணிக்கை கட்டாயமில்லை, அவை குறிப்பிட்ட வகையின் கீழ் வந்தால்.

- எவ்வாறாயினும், இந்த சிறு மற்றும் நடுத்தர வணிகத்திற்கு நிதிநிலை அறிக்கைகளைத் தயாரிக்க வேண்டும், ஆனால் தணிக்கை செய்ய தேவையில்லை.

- தணிக்கை இல்லாத நிலையில், அவர்கள் கொள்கைகளையும் கொள்கைகளையும் சரியான முறையில் பின்பற்றினார்கள் என்பது மட்டுமல்ல. இதனால், நிதிநிலை அறிக்கைகள் நம்பகமானவையா என்ற கேள்விக்கு வழிவகுக்கிறது?

# 10 - எதிர்கால கணிப்பு

- முழு நிதிநிலை அறிக்கைக் கோட்பாடும் வரலாற்று செலவு அடிப்படையில் வடிவமைக்கப்பட்டுள்ளது மற்றும் சட்டப்படி தேவைப்படும் காலத்திற்கு குறிப்பிட்டது.

- எளிமையான சொற்களில், அனைத்து நிதித் தரவும் கடந்த பரிவர்த்தனைகளை அடிப்படையாகக் கொண்டவை மற்றும் வணிகத்தின் எதிர்பார்க்கப்படும் அல்லது எதிர்கால நம்பகத்தன்மை என்ன என்பதைப் பகுப்பாய்வு செய்வதற்கான வாய்ப்பை வழங்காது.

- இது அடுத்த ஆண்டுகளில் வணிகத்தின் ஸ்திரத்தன்மை அல்லது வளர்ச்சி அம்சங்கள் குறித்த எந்த தகவலையும் வழங்காது.

# 11 - ஒப்பீடு

- வெவ்வேறு நிறுவனங்களின் நிதி அறிக்கைகளை ஒப்பிட்டுப் பார்க்க, நிறுவனங்கள் பின்பற்றும் கணக்கியல் கொள்கைகள் ஒரே மாதிரியாக இருக்க வேண்டும்.

- இருப்பினும், நடைமுறையில் அப்படி இல்லை, ஏனெனில் கணக்கியல் கொள்கைகள் தீர்ப்புகள் மற்றும் அனுபவத்தைப் பயன்படுத்துவதை உள்ளடக்கியது, மேலும் இது வெவ்வேறு வணிக மாதிரிகள் மற்றும் தனித்துவமான நிபுணத்துவம் மற்றும் திறனைக் கொண்ட வெவ்வேறு கணக்காளர்கள் ஆகியவற்றின் அடிப்படையில் நிறுவனத்திற்கு மாறுபடும்.

# 12 - தனிப்பட்ட சார்பு

- கணக்கியல் கொள்கைகளை மனதில் வைத்துக் கொள்ள கணக்குகளின் புத்தகங்கள் தயாரிக்கப்பட்டிருந்தாலும், இந்த கொள்கைகளுக்கு நிறைய கணக்காளர் தனது தீர்ப்பையும் அனுபவத்தையும் நடைமுறை நிகழ்வுகளில் பயன்படுத்த வேண்டும்.

- எனவே, நிதி அறிக்கைகளைத் தயாரிப்பதில் ஈடுபட்டுள்ள கணக்காளரின் மாறுபட்ட அனுபவம் மற்றும் திறனின் அடிப்படையில் கொள்கைகள் பயன்படுத்தப்பட்ட அடிப்படையில் வேறுபடலாம்.

முடிவுரை

வணிகத்தில் நிதிக் கணக்கீட்டைப் பயன்படுத்துவதில் பல்வேறு நன்மைகள் இருந்தாலும், அது அதன் நோக்கத்திலிருந்து சில காரணிகளை விட்டுவிடுகிறது. இந்த காரணிகள் நிதிக் கணக்கியலின் வரம்புகளைத் தவிர வேறொன்றுமில்லை, மேலும் நிதிநிலை அறிக்கைகளின் பயனரின் கருத்து அல்லது முடிவின் மாற்றம் அல்லது வேறுபாட்டை ஏற்படுத்தக்கூடும். அதேசமயம், நிதிக் கணக்கியலின் நோக்கத்திலிருந்து விலக்கப்பட்டுள்ள இந்த காரணிகளைக் கருத்தில் கொள்வது, முன்னோக்கி செல்லும் பாதையை அல்லது பயனரால் எடுக்கப்பட வேண்டிய நடவடிக்கையை பாதிக்கிறது.