ஆபத்து இல்லாத விகித சூத்திரம் | CAPM இல் Rf ஐ எவ்வாறு கணக்கிடுவது?

ஆபத்து இல்லாத விகித சூத்திரம் என்றால் என்ன?

ஆபத்து இல்லாத வருவாய் சூத்திர விகிதம், முதலீட்டாளர்கள் பூஜ்ஜிய அபாயங்கள், குறிப்பாக இயல்புநிலை ஆபத்து மற்றும் மறு முதலீட்டு ஆபத்து ஆகியவற்றைக் கொண்ட ஒரு முதலீட்டில் சம்பாதிக்க எதிர்பார்க்கும் வட்டி விகிதத்தை ஒரு குறிப்பிட்ட காலத்திற்குள் கணக்கிடுகிறது. இது பொதுவாக ஒரு மத்திய வங்கியின் அடிப்படை வீதத்துடன் நெருக்கமாக இருக்கிறது மற்றும் வெவ்வேறு முதலீட்டாளர்களுக்கு வேறுபடலாம். இது இறையாண்மை அல்லது அரசாங்க பத்திரங்களில் வழங்கப்படும் வட்டி விகிதம் அல்லது நாட்டின் மத்திய வங்கி நிர்ணயிக்கும் வங்கி வீதமாகும். இந்த விகிதங்கள் பணவீக்க விகிதம், மொத்த உள்நாட்டு உற்பத்தியின் வளர்ச்சி விகிதம், அந்நிய செலாவணி வீதம், பொருளாதாரம் போன்ற பல காரணிகளின் செயல்பாடாகும்.

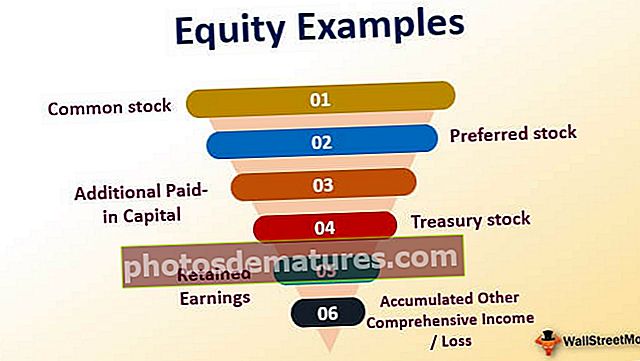

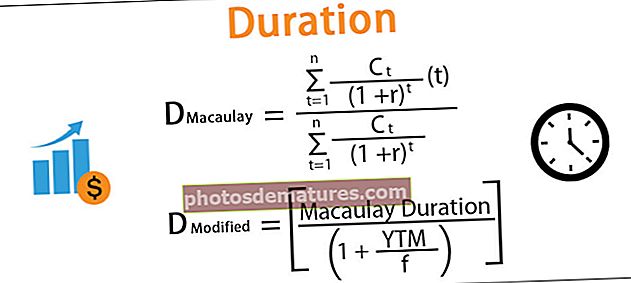

ஆபத்து இல்லாத வருவாய் விகிதம் மூலதன செலவை அடைவதற்கான முக்கிய உள்ளீடாகும், எனவே மூலதன சொத்து விலை மாதிரியில் இது பயன்படுத்தப்படுகிறது. இந்த மாதிரி முதலீட்டில் தேவையான வருவாய் விகிதத்தையும் மொத்த ஆபத்து இல்லாத சொத்துடன் ஒப்பிடும்போது முதலீடு எவ்வளவு ஆபத்தானது என்பதையும் மதிப்பிடுகிறது. இது நிறுவனத்தின் WACC ஐ பாதிக்கும் ஈக்விட்டி செலவைக் கணக்கிடுவதில் பயன்படுத்தப்படுகிறது.

மாதிரியைப் பயன்படுத்தி ஆபத்து இல்லாத வருவாய் விகிதத்தைப் பயன்படுத்தி ஈக்விட்டி செலவைப் பெறுவதற்கான சூத்திரம் கீழே உள்ளது:

CAPM மாதிரி

மறு = Rf + பீட்டா (Rm-Rf)எங்கே,

- Re: பங்கு செலவு

- Rf: ஆபத்து இல்லாத விகிதம்

- ஆர்.எம்: சந்தை இடர் பிரீமியம்

- Rm-Rf: எதிர்பார்க்கப்படும் வருவாய்

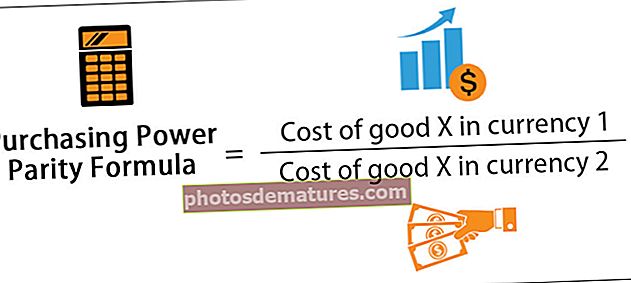

இருப்பினும், இது பொதுவாக அரசாங்க பத்திரங்கள் மற்றும் பத்திரங்கள் கிடைக்கும் மற்றும் பணவீக்கத்தை சரிசெய்யும் விகிதமாகும். பின்வரும் சூத்திரம் ஆபத்து இல்லாத வருவாய் விகிதத்தை எவ்வாறு அடைவது என்பதைக் காட்டுகிறது:

அபாய இலவச வருவாய் விகிதம் ஃபார்முலா = (1+ அரசு பத்திர வீதம்) / (1 + பணவீக்க விகிதம்) -1

இந்த ஆபத்து இல்லாத விகிதம் பணவீக்கத்தை சரிசெய்ய வேண்டும்.

ஃபார்முலாவின் விளக்கம்

ஆபத்து இல்லாத விகிதத்தின் பல்வேறு பயன்பாடுகள் உண்மையான சொற்களைப் பயன்படுத்துகின்றன. எனவே, ஆபத்து இல்லாத வீதமும் அதே உண்மையான சொற்களுக்கு கொண்டு வரப்பட வேண்டும், இது அடிப்படையில் பணவீக்கத்தால் பொருளாதாரத்திற்கு சரிசெய்யப்படுகிறது. விகிதம் பெரும்பாலும் நீண்ட கால அரசாங்க பத்திரங்கள் என்பதால் - அவை பணவீக்க காரணி விகிதத்துடன் சரிசெய்யப்பட்டு மேலும் பயன்படுத்தப்படுகின்றன.

கணக்கீடு மதிப்பீட்டில் உள்ள காலத்தைப் பொறுத்தது.

- காலம் 1 வருடம் வரை இருந்தால், ஒருவர் மிகவும் ஒப்பிடக்கூடிய அரசாங்க பாதுகாப்பைப் பயன்படுத்த வேண்டும், இது கருவூல பில்கள் அல்லது வெறுமனே டி-பில்கள்

- காலம் 1 வருடம் முதல் 10 ஆண்டுகள் வரை இருந்தால், ஒருவர் புதையல் குறிப்பைப் பயன்படுத்த வேண்டும்.

- காலம் 10 ஆண்டுகளுக்கு மேல் இருந்தால், புதையல் பத்திரத்தைத் தேர்ந்தெடுப்பதை ஒருவர் பரிசீலிக்கலாம்.

ஆபத்து இல்லாத விகிதங்களுடன் கருவிகளின் எடுத்துக்காட்டுகள்

எந்தவொரு நாட்டின் அரசாங்கமும் பூஜ்ஜிய இயல்புநிலை அபாயத்தைக் கொண்டிருப்பதாகக் கருதப்படுகிறது, ஏனெனில் அவர்கள் தேவைக்கேற்ப தங்கள் கடனைக் கடனாக திருப்பிச் செலுத்த பணத்தை அச்சிடலாம். ஆகையால், கருவூல பத்திரங்கள், பில்கள் மற்றும் குறிப்புகள் போன்ற பூஜ்ஜிய-கூப்பன் அரசாங்க பத்திரங்களின் வட்டி விகிதம் பொதுவாக ஆபத்து இல்லாத வருவாய் விகிதத்திற்கான பிரதிநிதிகளாக கருதப்படுகிறது.

ஆபத்து இல்லாத வருவாய் ஃபார்முலாவின் எடுத்துக்காட்டுகள் (எக்செல் வார்ப்புருவுடன்)

இதை நன்கு புரிந்துகொள்ள சில எளிய மற்றும் மேம்பட்ட எடுத்துக்காட்டுகளைப் பார்ப்போம்.

இந்த அபாய இலவச வருவாய் ஃபார்முலா எக்செல் வார்ப்புருவை இங்கே பதிவிறக்கம் செய்யலாம் - ஃபார்முலா எக்செல் வார்ப்புருவின் ஆபத்து இலவச விகிதம்

எடுத்துக்காட்டு # 1

ஆபத்து இல்லாத வருவாய் விகிதத்தைக் கணக்கிட பின்வரும் தரவைப் பயன்படுத்தவும்.

ஆபத்து இல்லாத வருவாய் விகிதத்தை மேலே உள்ள சூத்திரத்தைப் பயன்படுத்தி கணக்கிடலாம்,

=(1+3.25%)/(1+0.90%)-

பதில் இருக்கும் -

ஆபத்து இல்லாத வருவாய் விகிதம் = 2.33%

மேற்கண்ட சூத்திரத்தைப் பயன்படுத்தி ஈக்விட்டி செலவை கணக்கிடலாம்,

=2.33%+1.5*(6%-2.33%)

ஈக்விட்டி செலவு இருக்கும் -

பங்கு செலவு = 7.84%

எடுத்துக்காட்டு # 2

2018 ஆம் ஆண்டிற்கான இந்தியாவுக்கான தகவல்கள் கீழே

ஆபத்து இல்லாத வருவாய் விகிதத்தை மேலே உள்ள சூத்திரத்தைப் பயன்படுத்தி கணக்கிடலாம்,

=(1+7.61%)/(1+4.74%)-

பதில் இருக்கும் -

ஆபத்து இல்லாத வருவாய் விகிதம் = 2.74%

பயன்பாடுகள்

யு.எஸ். கருவூலத்திற்கான யு.எஸ். விகிதங்களுடன் ஒப்பிடுகையில், அரசாங்கப் பத்திரங்களுக்கான இந்தியாவில் வருவாய் விகிதம் மிக அதிகம். அத்தகைய பத்திரங்கள் கிடைப்பது எளிதில் அணுகக்கூடியது. இது ஒவ்வொரு பொருளாதாரத்தின் வளர்ச்சி வீதத்தாலும் ஒவ்வொரு நிலைப்பாட்டின் வளர்ச்சியின் கட்டத்தாலும் காரணியாகிறது. எனவே, முதலீட்டாளர்கள் ஒரு மாற்றத்தை மேற்கொண்டு, இந்திய அரசாங்கப் பத்திரங்கள் மற்றும் பத்திரங்களில் தங்கள் இலாகாவில் முதலீடு செய்வதைக் கருத்தில் கொண்டுள்ளனர்.

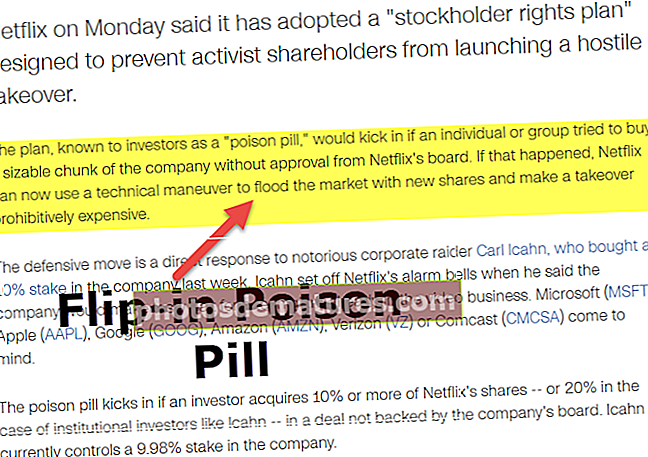

ஆபத்து இல்லாத வீதத்தை உள்ளடக்கிய பெரும்பாலும் பயன்படுத்தப்படும் மாதிரிகள்:

- நவீன போர்ட்ஃபோலியோ கோட்பாடு - மூலதன சொத்து விலை மாதிரி

- பிளாக் ஸ்கோல்ஸ் கோட்பாடு - பங்கு விருப்பங்கள் மற்றும் கூர்மையான விகிதத்திற்குப் பயன்படுத்தப்படுகிறது - இது டெரிவேட்டிவ் முதலீட்டு கருவிகளைக் கொண்ட நிதிச் சந்தையின் இயக்கவியலுக்குப் பயன்படுத்தப்படும் ஒரு மாதிரி.

ரிட்டர்ன் ஃபார்முலாவின் ஆபத்து இல்லாத விகிதத்தின் தொடர்பு

இதை 2 கோணங்களில் காணலாம்: வணிகம் மற்றும் முதலீட்டாளர்களின் பார்வையில். ஒரு முதலீட்டாளரின் பார்வையில், ஆபத்து இல்லாத வருவாய் விகிதம் எழுவது ஒரு நிலையான அரசாங்கத்தையும், நம்பிக்கையான கருவூலத்தையும், இறுதியில் ஒருவரின் முதலீட்டில் அதிக வருமானத்தை எதிர்பார்க்கும் திறனையும் குறிக்கிறது. மறுபுறம், வணிகங்களைப் பொறுத்தவரை, அதிகரித்து வரும் ஆபத்து இல்லாத விகித சூழ்நிலை கவலை அளிக்கும். நிறுவனங்கள் இப்போது பங்கு விலைகளை மேம்படுத்துவதன் மூலம் அதிக வருவாய் ஈட்டும் முதலீட்டாளர்களின் எதிர்பார்ப்புகளை பூர்த்தி செய்ய வேண்டும். வணிகமானது இப்போது நல்ல கணிப்புகளைக் காட்ட வேண்டியது மட்டுமல்லாமல், இந்த இலாபத்தன்மை கணிப்புகளைச் சந்திப்பதில் செழித்து வளர வேண்டும் என்பதால் இது மன அழுத்தமாக மாறும்.