WACC (மூலதனத்தின் சராசரி செலவு) | படி வழிகாட்டி மூலம் படி

மூலதனத்தின் சராசரி சராசரி செலவு (WACC) என்ன?

மூலதனத்தின் சராசரி சராசரி செலவு என்பது ஒரு நிறுவனம் அதன் அனைத்து பங்குதாரர்களுக்கும் செலுத்த எதிர்பார்க்கப்படும் சராசரி வருவாய் வீதமாகும்; இதில் கடன் வைத்திருப்பவர்கள், பங்கு பங்குதாரர்கள் மற்றும் விருப்பமான பங்கு பங்குதாரர்கள்; பெக்கிங் வரிசையின் காரணமாக ஒவ்வொன்றும் வெவ்வேறு வருவாய் விகிதத்தைக் கொண்டிருக்கின்றன, எனவே மூலதனத்தின் சராசரி செலவில் உள்ள வேறுபாடு.

சுருக்கமான விளக்கம்

WACC என்பது ஒரு நிறுவனத்தின் கடனின் விலை மற்றும் அதன் பங்குகளின் சராசரி எடை ஆகும். எந்தவொரு தொழிற்துறையிலும் மூலதனச் சந்தைகள் (கடன் மற்றும் பங்கு இரண்டும்) தங்கள் முதலீடுகளின் அபாயத்துடன் தொடர்புடைய வருமானம் தேவை என்று மூலதன பகுப்பாய்வின் சராசரி சராசரி செலவு கருதுகிறது. ஆனால் ஒரு நிறுவனத்தில் முதலீடு செய்யலாமா வேண்டாமா என்பதை தீர்மானிக்க முதலீட்டாளர்களுக்கு WACC உதவுமா?

மூலதனத்தின் சராசரி சராசரி செலவைப் புரிந்து கொள்ள, ஒரு எளிய உதாரணத்தை எடுத்துக் கொள்வோம்.

நீங்கள் ஒரு சிறு வணிகத்தைத் தொடங்க விரும்புகிறீர்கள் என்று வைத்துக்கொள்வோம்! நீங்கள் வங்கிக்குச் சென்று தொடங்குவதற்கு கடன் தேவை என்று கேளுங்கள். ஒரு வங்கி உங்கள் வணிகத் திட்டத்தைப் பார்த்து, அது உங்களுக்கு கடன் கொடுக்கும் என்று சொல்கிறது, ஆனால் நீங்கள் செய்ய வேண்டிய ஒன்று உள்ளது. நீங்கள் கடன் வாங்கும் அசல் தொகையை விட 10% வட்டி செலுத்த வேண்டும் என்று வங்கி கூறுகிறது. நீங்கள் ஒப்புக்கொள்கிறீர்கள், வங்கி உங்களுக்கு கடன் அளிக்கிறது.

இப்போது கடனைப் பெற, கட்டணம் (வட்டி செலவு) செலுத்த ஒப்புக்கொண்டீர்கள். இந்த “கட்டணம்” என்பது எளிய சொற்களில் “மூலதன செலவு” ஆகும்.

வணிகத்திற்கு அதன் தயாரிப்புகள் மற்றும் செயல்முறைகளின் விரிவாக்கத்தில் முதலீடு செய்ய நிறைய பணம் தேவைப்படுவதால், அவர்கள் பணத்தை ஆதாரமாகக் கொள்ள வேண்டும். அவர்கள் தங்கள் பங்குதாரர்களிடமிருந்து ஆரம்ப பொது சலுகைகள் (ஐபிஓ) வடிவத்தில் பணத்தை பெறுகிறார்கள், மேலும் அவர்கள் வங்கிகள் அல்லது நிறுவனங்களிடமிருந்தும் கடன் பெறுகிறார்கள். இந்த பெரிய தொகையை வைத்திருக்க, நிறுவனங்கள் அதற்கான செலவை செலுத்த வேண்டும். இதை மூலதன செலவு என்று அழைக்கிறோம். ஒரு நிறுவனத்திற்கு ஒன்றுக்கு மேற்பட்ட ஆதாரங்கள் இருந்தால், அவர்கள் நிதி எடுக்கும் இடத்தில் இருந்தால், மூலதன செலவின் எடையுள்ள சராசரியை நாம் எடுக்க வேண்டும்.

மிக முக்கியமானது - WACC எக்செல் வார்ப்புருவைப் பதிவிறக்குக

எக்செல் இல் ஸ்டார்பக்ஸ் WACC ஐக் கணக்கிட கற்றுக்கொள்ளுங்கள்

WACC எவ்வளவு பொருத்தமானது?

இது ஒரு நிறுவனத்தின் மூலதன செலவின் உள் கணக்கீடு ஆகும். முதலீட்டாளர்கள் ஒரு வணிகத்தில் அல்லது ஒரு நிறுவனத்தில் முதலீடு செய்வதை மதிப்பிடும்போது, அவர்கள் மூலதனத்தின் சராசரி செலவைக் கணக்கிடுகிறார்கள் (WACC). எடுத்துக்காட்டாக, முதலீட்டாளர் A நிறுவனம் X இல் முதலீடு செய்ய விரும்புகிறார். இப்போது நிறுவனத்தின் X இன் மூலதனத்தின் எடையுள்ள சராசரி செலவு 10% என்றும், காலத்தின் முடிவில் மூலதனத்தின் வருவாய் 9% என்றும், மூலதனத்தின் வருமானம் 9% என்றும் காண்கிறது WACC ஐ விட 10% குறைவாக உள்ளது, இந்த நிறுவனத்தில் எக்ஸ் முதலீடு செய்வதற்கு எதிராக ஒரு முடிவு செய்கிறது, ஏனெனில் நிறுவனத்தில் முதலீடு செய்தபின் அவர் பெறும் மதிப்பு மூலதனத்தின் சராசரி செலவை விட குறைவாக இருக்கும்.

WACC ஃபார்முலா

பல முதலீட்டாளர்கள் WACC ஐ கணக்கிட மாட்டார்கள், ஏனெனில் இது மற்ற நிதி விகிதங்களை விட சற்று சிக்கலானது. ஆனால் மூலதனத்தின் சராசரி செலவு (WACC) எவ்வாறு செயல்படுகிறது என்பதை அறிய விரும்புவோரில் நீங்கள் ஒருவராக இருந்தால், உங்களுக்கான சூத்திரம் இங்கே

WACC ஃபார்முலா = (E / V * Ke) + (D / V) * Kd * (1 - வரி விகிதம்)

- மின் = பங்கு சந்தை மதிப்பு

- வி = பங்கு மற்றும் கடனின் மொத்த சந்தை மதிப்பு

- கே = ஈக்விட்டி செலவு

- டி = கடனின் சந்தை மதிப்பு

- கே.டி = கடன் செலவு

- வரி விகிதம் = பெருநிறுவன வரி விகிதம்

சமன்பாடு சிக்கலானதாகத் தோன்றலாம், ஆனால் ஒவ்வொரு வார்த்தையையும் நாம் கற்றுக் கொள்ளும்போது, அது அர்த்தமுள்ளதாக இருக்கும். ஆரம்பித்துவிடுவோம்.

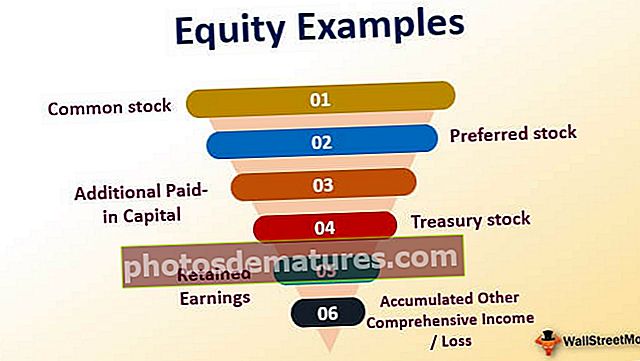

பங்கு சந்தை மதிப்பு

ஈக்விட்டியின் சந்தை மதிப்பான E உடன் ஆரம்பிக்கலாம். அதை நாம் எவ்வாறு கணக்கிட வேண்டும்? இங்கே எப்படி -

- கம்பெனி ஏ நிறுவனத்தில் 10,000 பங்குகள் நிலுவையில் உள்ளன என்று சொல்லலாம், இந்த நேரத்தில் ஒவ்வொரு பங்குகளின் சந்தை விலை ஒரு பங்குக்கு 10 அமெரிக்க டாலர். எனவே, பங்குகளின் சந்தை மதிப்பு = (இந்த நேரத்தில் ஒவ்வொரு பங்கின் நிறுவனத்தின் A * சந்தை விலை நிலுவையில் உள்ளது) = (10,000 * US $ 10) = US $ 100,000.

- ஈக்விட்டியின் சந்தை மதிப்பை சந்தை மூலதனம் என்றும் அழைக்கலாம். பங்கு அல்லது சந்தை மூலதனத்தின் சந்தை மதிப்பைப் பயன்படுத்துவதன் மூலம், முதலீட்டாளர்கள் தங்கள் பணத்தை எங்கு முதலீடு செய்ய வேண்டும், எங்கு செய்யக்கூடாது என்பதை அறிந்து கொள்ளலாம்.

கடனின் சந்தை மதிப்பு

இப்போது, கடனின் மதிப்பின் சந்தையின் பொருளைப் புரிந்துகொள்வோம், டி. அதை எவ்வாறு கணக்கிடுவது?

- கடனின் சந்தை மதிப்பைக் கணக்கிடுவது கடினம், ஏனென்றால் மிகச் சில நிறுவனங்கள் தங்கள் கடனை சந்தையில் நிலுவையில் உள்ள பத்திரங்களின் வடிவத்தில் கொண்டுள்ளன.

- பத்திரங்கள் பட்டியலிடப்பட்டால், பட்டியலிடப்பட்ட விலையை நேரடியாக கடனின் சந்தை மதிப்பாக எடுத்துக் கொள்ளலாம்.

- இப்போது, மூலதனத்தின் சராசரி சராசரி செலவுக்குச் சென்று, பங்கு மற்றும் கடனின் மொத்த சந்தை மதிப்பான V ஐப் பார்ப்போம். இது சுய விளக்கமாகும். பங்குகளின் சந்தை மதிப்பு மற்றும் கடனின் மதிப்பிடப்பட்ட சந்தை மதிப்பு ஆகியவற்றை நாம் சேர்க்க வேண்டும், அதுதான்.

பங்கு செலவு

- ஈக்விட்டி செலவு (கே) CAPM மாதிரியைப் பயன்படுத்தி கணக்கிடப்படுகிறது. உங்கள் குறிப்புக்கான சூத்திரம் இங்கே.

- ஈக்விட்டி செலவு = ஆபத்து இல்லாத வருவாய் விகிதம் + பீட்டா * (சந்தை வருவாய் வீதம் - ஆபத்து இல்லாத வருவாய் விகிதம்)

- இங்கே, பீட்டா = நிறுவனத்தின் பங்கு விலையின் பின்னடைவாக கணக்கிடப்பட்ட ஆபத்து அளவீட்டு.

- CAPM மாதிரி மற்றொரு கட்டுரையில் விரிவாக விவாதிக்கப்பட்டது - CAPM பீட்டா. உங்களுக்கு கூடுதல் தகவல் தேவைப்பட்டால் அதைப் பாருங்கள்.

கடன் செலவு

- பின்வரும் சூத்திரத்தைப் பயன்படுத்தி கடன் செலவைக் கணக்கிடலாம் - கடன் செலவு = (ஆபத்து இல்லாத விகிதம் + கடன் பரவல்) * (1 - வரி விகிதம்)

- கடன் விகிதம் (கே.டி) வரி விகிதத்தால் பாதிக்கப்படுவதால், வரிக்குப் பிந்தைய செலவை நாங்கள் கருதுகிறோம்.

- இங்கே, கடன் பரவல் கடன் மதிப்பீட்டைப் பொறுத்தது. சிறந்த கடன் மதிப்பீடு கடன் பரவலைக் குறைக்கும் மற்றும் நேர்மாறாக இருக்கும்.

- மாற்றாக, கடன் செலவைக் கணக்கிடுவதற்கான எளிமையான அணுகுமுறையையும் நீங்கள் எடுக்கலாம். கடனுக்கான செலவை வட்டி செலவு / மொத்த கடனாக நீங்கள் காணலாம்.

- வரி விகிதம் என்பது பெருநிறுவன வரி விகிதம், இது அரசாங்கத்தை சார்ந்துள்ளது. மேலும், விருப்பமான பங்கு வழங்கப்பட்டால், விருப்பமான பங்குகளின் விலையையும் நாம் கணக்கில் எடுத்துக்கொள்ள வேண்டும் என்பதை நினைவில் கொள்க.

- விருப்பமான பங்கு சேர்க்கப்பட்டால், இங்கே திருத்தப்பட்ட WACC சூத்திரம் இருக்கும் -WACC = E / V * Ke + D / V * Kd * (1 - வரி விகிதம்) + P / V * Kp.இங்கே, V = E + D + P மற்றும் Kp = விருப்பமான பங்குகளின் செலவு

விளக்கம்

விளக்கம் உண்மையில் காலத்தின் முடிவில் நிறுவனத்தின் திரும்புவதைப் பொறுத்தது. நிறுவனத்தின் வருவாய் மூலதனத்தின் சராசரி சராசரி செலவை விட அதிகமாக இருந்தால், நிறுவனம் மிகவும் சிறப்பாக செயல்படுகிறது. ஆனால் ஒரு சிறிய லாபம் அல்லது லாபம் இல்லை என்றால், முதலீட்டாளர்கள் நிறுவனத்தில் முதலீடு செய்வதற்கு முன் இருமுறை சிந்திக்க வேண்டும்.

முதலீட்டாளராக நீங்கள் கருத்தில் கொள்ள வேண்டிய மற்றொரு விஷயம் இங்கே. மூலதனத்தின் எடையுள்ள சராசரி செலவைக் கணக்கிட விரும்பினால், நீங்கள் பயன்படுத்த இரண்டு வழிகள் உள்ளன. முதலாவது புத்தக மதிப்பு, இரண்டாவது சந்தை மதிப்பு அணுகுமுறை.

சந்தை மதிப்பைப் பயன்படுத்தி கணக்கீட்டைக் கருத்தில் கொண்டால், இது வேறு எந்த விகிதக் கணக்கீட்டையும் விட மிகவும் சிக்கலானது என்பதை நீங்கள் காண முடியும்; நிறுவனம் அவர்களின் வருமான அறிக்கையிலும் இருப்புநிலைக் குறிப்பிலும் கொடுக்கப்பட்ட புத்தக மதிப்பில் மூலதனத்தின் சராசரி செலவை (WACC) கண்டுபிடிக்க நீங்கள் தீர்மானிக்கலாம். ஆனால் புத்தக மதிப்பு கணக்கீடு சந்தை மதிப்பு கணக்கீடு போல துல்லியமாக இல்லை. பெரும்பாலான சந்தர்ப்பங்களில், நிறுவனத்திற்கான எடையுள்ள சராசரி செலவு மூலதன (WACC) கணக்கீட்டிற்கு சந்தை மதிப்பு கருதப்படுகிறது.

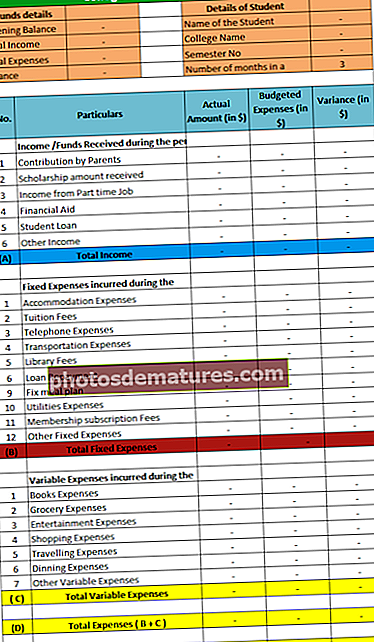

WACC கணக்கீடு - மிகவும் அடிப்படை எண் உதாரணம்

WACC (மூலதனத்தின் சராசரி செலவு) கணக்கீட்டில் பல சிக்கல்கள் இருப்பதால், எடையுள்ள சராசரி மூலதனச் செலவின் (WACC) அனைத்து பகுதிகளையும் கணக்கிடுவதற்கு ஒவ்வொன்றிற்கும் ஒரு எடுத்துக்காட்டு எடுப்போம், பின்னர் அதைக் கண்டறிய ஒரு இறுதி எடுத்துக்காட்டை எடுப்போம் மூலதனத்தின் சராசரி சராசரி செலவு எளிய முறையில்.

தொடங்குவோம்.

படி # 1 - பங்கு / சந்தை மூலதனத்தின் சந்தை மதிப்பைக் கணக்கிடுகிறது

கம்பெனி ஏ மற்றும் கம்பெனி பி விவரங்கள் இங்கே -

| அமெரிக்க டாலரில் | நிறுவனம் ஏ | நிறுவனம் பி |

| நிலுவையில் பங்குகள் | 30000 | 50000 |

| பங்குகளின் சந்தை விலை | 100 | 90 |

இந்த வழக்கில், நிலுவையில் உள்ள பங்குகளின் எண்ணிக்கை மற்றும் பங்குகளின் சந்தை விலை ஆகிய இரண்டும் எங்களுக்கு வழங்கப்பட்டுள்ளன. ஏ மற்றும் கம்பெனி பி நிறுவனத்தின் சந்தை மூலதனத்தை கணக்கிடுவோம்.

| அமெரிக்க டாலரில் | நிறுவனம் ஏ | நிறுவனம் பி |

| நிலுவையில் உள்ள பங்குகள் (அ) | 30000 | 50000 |

| பங்குகளின் சந்தை விலை (பி) | 100 | 90 |

| சந்தை மூலதனம் (A * B) | 3,000,000 | 4,500,000 |

இப்போது நிறுவனம் A மற்றும் கம்பெனி B இன் பங்கு அல்லது சந்தை மூலதனத்தின் சந்தை மதிப்பு உள்ளது.

படி # 2 - கடனின் சந்தை மதிப்பைக் கண்டறிதல்)

மொத்தக் கடனை நாங்கள் அறிந்த ஒரு நிறுவனம் எங்களிடம் உள்ளது என்று சொல்லலாம். மொத்த கடன் (டி) = அமெரிக்க $ 100 மில்லியன். கடனின் சந்தை மதிப்பைக் கண்டுபிடிக்க, இந்த கடன் பட்டியலிடப்பட்டுள்ளதா என்பதை நாங்கள் சரிபார்க்க வேண்டும்.

ஆம் எனில், சமீபத்திய வர்த்தக விலையை நாம் நேரடியாக எடுக்கலாம். மதிப்பு 100 டாலர் முக மதிப்புக்கு. 84.83 ஆக இருந்தால், கடனின் சந்தை மதிப்பு. 84.83 மில்லியனாக இருக்கும்.

படி # 3 ஈக்விட்டி செலவைக் கணக்கிடுங்கள்

- ஆபத்து இல்லாத விகிதம் = 4%

- இடர் பிரீமியம் = 6%

- பங்குகளின் பீட்டா 1.5 ஆகும்

ஈக்விட்டி செலவு = Rf + (Rm-Rf) x பீட்டா

ஈக்விட்டி செலவு = 4% + 6% x 1.5 = 13%

படி # 4 - கடன் செலவைக் கணக்கிடுங்கள்

எங்களுக்கு பின்வரும் தகவல்கள் வழங்கப்பட்டுள்ளன என்று சொல்லலாம் -

- ஆபத்து இல்லாத விகிதம் = 4%.

- கடன் பரவல் = 2%.

- வரி விகிதம் = 35%.

கடன் செலவைக் கணக்கிடுவோம்.

கடன் செலவு = (இடர் இலவச வீதம் + கடன் பரவல்) * (1 - வரி விகிதம்)

அல்லது, Kd = (0.04 + 0.02) * (1 - 0.35) = 0.039 = 3.9%.

படி # 5 - WACC (மூலதனத்தின் சராசரி செலவு) கணக்கீடு

எனவே எல்லாவற்றையும் கணக்கிட்ட பிறகு, WACC கணக்கீட்டிற்கு மற்றொரு உதாரணத்தை எடுத்துக் கொள்வோம் (மூலதனத்தின் சராசரி செலவு).

| அமெரிக்க டாலரில் | நிறுவனம் ஏ | நிறுவனம் பி |

| ஈக்விட்டியின் சந்தை மதிப்பு (இ) | 300000 | 500000 |

| கடனின் சந்தை மதிப்பு (டி) | 200000 | 100000 |

| பங்கு செலவு (மறு) | 4% | 5% |

| கடன் செலவு (Rd) | 6% | 7% |

| வரி விகிதம் (வரி) | 35% | 35% |

இந்த இரண்டு நிறுவனங்களுக்கும் WACC (மூலதனத்தின் சராசரி சராசரி செலவு) ஐ நாம் கணக்கிட வேண்டும்.

முதலில் WACC சூத்திரத்தைப் பார்ப்போம் -

WACC ஃபார்முலா = E / V * Ke + D / V * Kd * (1 - வரி)

இப்போது, நிறுவனம் A க்கான தகவல்களை வைப்போம்,

நிறுவனத்தின் A = 3/5 * 0.04 + 2/5 * 0.06 * 0.65 = 0.0396 = 3.96% மூலதன சூத்திரத்தின் சராசரி செலவு.

நிறுவனத்தின் பி = 5/6 * 0.05 + 1/6 * 0.07 * 0.65 = 0.049 = 4.9% மூலதன சூத்திரத்தின் சராசரி செலவு.

கம்பெனி பி ஐ விட கம்பெனி ஏ நிறுவனத்திற்கு குறைந்த மூலதன செலவு (டபிள்யூஏசிசி) இருப்பதாக இப்போது நாம் கூறலாம், இந்த இரண்டு நிறுவனங்களும் காலத்தின் முடிவில் வருவாயைப் பொறுத்து, முதலீட்டாளர்களாகிய நாம் முதலீடு செய்ய வேண்டுமா என்பதைப் புரிந்து கொள்ள முடியும். இந்த நிறுவனங்களுக்குள் அல்லது இல்லை.

WACC கணக்கீடு - ஸ்டார்பக்ஸ் எடுத்துக்காட்டு

அடிப்படை WACC எடுத்துக்காட்டுகளுடன் நீங்கள் வசதியாக இருக்கிறீர்கள் என்று கருதி, ஸ்டார்பக்ஸ் WACC ஐக் கணக்கிட ஒரு நடைமுறை உதாரணத்தை எடுத்துக்கொள்வோம். ஸ்டார்பக்ஸ் விருப்பமான பங்குகள் இல்லை என்பதை நினைவில் கொள்க, எனவே, பயன்படுத்த வேண்டிய WACC சூத்திரம் பின்வருமாறு -

WACC ஃபார்முலா = E / V * Ke + D / V * Kd * (1 - வரி விகிதம்)

மிக முக்கியமானது - WACC எக்செல் வார்ப்புருவைப் பதிவிறக்குக

எக்செல் இல் ஸ்டார்பக்ஸ் WACC ஐக் கணக்கிட கற்றுக்கொள்ளுங்கள்

படி 1 - பங்கு சந்தை மதிப்பைக் கண்டறியவும்

ஈக்விட்டியின் சந்தை மதிப்பு = நிலுவையில் உள்ள பங்குகளின் எண்ணிக்கை x தற்போதைய விலை.

ஈக்விட்டியின் சந்தை மதிப்பும் சந்தை மூலதனமாகும். ஸ்டார்பக்ஸ் மொத்த பங்குகளின் எண்ணிக்கையைப் பார்ப்போம் -

ஆதாரம்: ஸ்டார்பக்ஸ் எஸ்.இ.சி ஃபைலிங்ஸ்

ஆதாரம்: ஸ்டார்பக்ஸ் எஸ்.இ.சி ஃபைலிங்ஸ்

- மேலே இருந்து நாம் பார்க்க முடியும் என, நிலுவையில் உள்ள மொத்த பங்குகளின் எண்ணிக்கை 1455.4 மில்லியன் ஆகும்

- ஸ்டார்பக்ஸ் தற்போதைய விலை (டிசம்பர் 13, 2016 இறுதிக்குள்) = 59.31

- ஈக்விட்டியின் சந்தை மதிப்பு = 1455.4 x 59.31 = $ 86,319.8 மில்லியன்

படி 2 - கடனின் சந்தை மதிப்பைக் கண்டறியவும்

கீழே உள்ள ஸ்டார்பக்ஸ் இருப்புநிலை குறித்து பார்ப்போம். FY2016 நிலவரப்படி, கடனின் புத்தக மதிப்பு நடப்பு

FY2016 நிலவரப்படி, கடனின் புத்தக மதிப்பு என்பது நீண்ட கால கடனின் ($ 400) + நீண்ட கால கடனின் ($ 3202.2) = 2 3602.2 மில்லியன்.

ஆதாரம்: ஸ்டார்பக்ஸ் எஸ்.இ.சி ஃபைலிங்ஸ்

இருப்பினும், ஸ்டார்பக்ஸ் கடனைப் பற்றி மேலும் படிக்கும்போது, எங்களுக்கு பின்வரும் தகவல்கள் கூடுதலாக வழங்கப்படுகின்றன -

ஆதாரம்: ஸ்டார்பக்ஸ் எஸ்.இ.சி ஃபைலிங்ஸ்

மேலே இருந்து நாம் கவனிக்கிறபடி, ஸ்டார்பக்ஸ் கடனின் நியாயமான மதிப்பு (14 3814 மில்லியன்) மற்றும் கடனின் புத்தக மதிப்பு ஆகியவற்றை வழங்குகிறது. இந்த வழக்கில், கடனின் நியாயமான மதிப்பை கடனின் சந்தை மதிப்பிற்கு பினாமியாக எடுத்துக்கொள்வது விவேகமானது.

படி 3 - ஈக்விட்டி செலவைக் கண்டறியவும்

நாம் முன்பு பார்த்தது போல, ஈக்விட்டி செலவைக் கண்டுபிடிக்க சிஏபிஎம் மாதிரியைப் பயன்படுத்துகிறோம்.

Ke = Rf + (Rm - Rf) x பீட்டா

ஆபத்து இல்லாத விகிதம்

இங்கே, நான் 10 ஆண்டு கருவூல வீதத்தை ஆபத்து இல்லாத விகிதமாக கருதுகிறேன். சில ஆய்வாளர்கள் 5 ஆண்டு கருவூல வீதத்தை ஆபத்து இல்லாத விகிதமாக எடுத்துக்கொள்கிறார்கள் என்பதை நினைவில் கொள்க. இதைப் பற்றி அழைப்பதற்கு முன் உங்கள் ஆராய்ச்சி ஆய்வாளரைச் சரிபார்க்கவும்.

மூல - bankrate.com

ஈக்விட்டி ரிஸ்க் பிரீமியம் (Rm - Rf)

ஒவ்வொரு நாட்டிலும் வெவ்வேறு ஈக்விட்டி ரிஸ்க் பிரீமியம் உள்ளது. ஈக்விட்டி ரிஸ்க் பிரீமியம் முதன்மையாக ஈக்விட்டி முதலீட்டாளர் எதிர்பார்க்கும் பிரீமியத்தைக் குறிக்கிறது.

அமெரிக்காவைப் பொறுத்தவரை, ஈக்விட்டி ரிஸ்க் பிரீமியம் 6.25%.

மூல - stern.nyu.edu

பீட்டா

கடந்த சில ஆண்டுகளில் இப்போது ஸ்டார்பக்ஸ் பீட்டா போக்குகளைப் பார்ப்போம். ஸ்டார்பக்ஸ் பீட்டா கடந்த ஐந்து ஆண்டுகளில் குறைந்துள்ளது. இதன் பொருள் பங்குச் சந்தையுடன் ஒப்பிடும்போது ஸ்டார்பக்ஸ் பங்குகள் குறைந்த நிலையற்றவை.

ஸ்டார்பக்ஸ் பீட்டா உள்ளது என்பதை நாங்கள் கவனிக்கிறோம் 0.805 எக்ஸ்

இதன் மூலம், பங்குச் செலவைக் கணக்கிட தேவையான அனைத்து தகவல்களும் எங்களிடம் உள்ளன.

ஈக்விட்டி செலவு = Ke = Rf + (Rm - Rf) x பீட்டா

கே = 2.47% + 6.25% x 0.805

பங்கு செலவு = 7.50%

படி 4 - கடன் செலவைக் கண்டறியவும்

கடனின் நியாயமான மதிப்புக்கு நாங்கள் பயன்படுத்திய அட்டவணையை மீண்டும் பார்வையிடுவோம். எங்களுக்கு கூடுதலாக அதன் வட்டி விகிதம் வழங்கப்படுகிறது.

வட்டி வீதத்தையும் நியாயமான மதிப்பையும் பயன்படுத்தி, கடனின் மொத்த நியாயமான மதிப்பின் சராசரி வட்டி வீதத்தை (, 8 3,814 மில்லியன்) காணலாம்.

பயனுள்ள வட்டி விகிதம் = $ 103.631 / $ 3,814 = 2.72%

படி 5 - வரி விகிதத்தைக் கண்டறியவும்

ஸ்டார்பக்ஸ் வருமான அறிக்கையிலிருந்து பயனுள்ள வரி விகிதத்தை நாம் எளிதாகக் காணலாம்.

அதன் வருமான அறிக்கையின் ஸ்னாப்ஷாட்டை கீழே காண்க.

FY2016 க்கு, பயனுள்ள வரி விகிதம் = $ 1,379.7 / $ 4,198.6 = 32.9%

படி 6 - ஸ்டார்பக்ஸ் மூலதனத்தின் சராசரி செலவைக் கணக்கிடுங்கள் (WACC)

மூலதனத்தின் எடையுள்ள சராசரி செலவைக் கணக்கிட தேவையான அனைத்து தகவல்களையும் நாங்கள் சேகரித்தோம்.

- ஈக்விட்டியின் சந்தை மதிப்பு = $ 86,319.8 மில்லியன்

- கடனின் சந்தை மதிப்பு (கடனின் நியாயமான மதிப்பு) = 14 3814 மில்லியன்

- பங்கு செலவு = 7.50%

- கடன் செலவு = 2.72%

- வரி விகிதம் = 32.9%

WACC ஃபார்முலா = E / V * Ke + D / V * Kd * (1 - வரி விகிதம்)

மூலதன சூத்திரத்தின் சராசரி செலவு = (86,319.8 / 90133.8) x 7.50% + (3814 / 90133.8) x 2.72% x (1-0.329)

மூலதனத்தின் சராசரி செலவு = 7.26%

வரம்புகள்

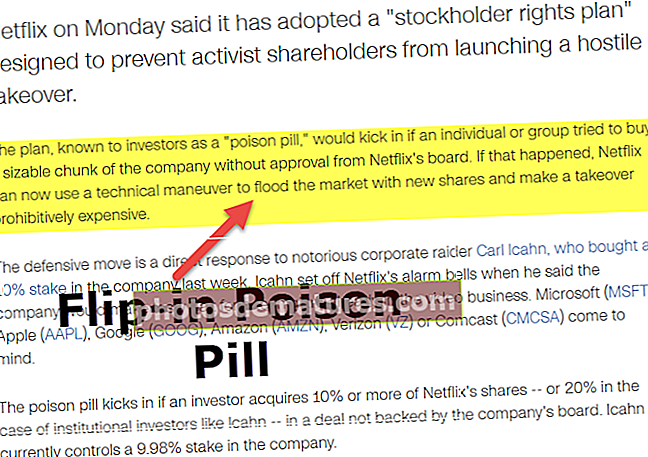

- மூலதன கட்டமைப்பில் எந்த மாற்றமும் இருக்காது என்று அது கருதுகிறது, இது எல்லா ஆண்டுகளிலும் சாத்தியமில்லை, மேலும் அதிக நிதி ஆதாரங்கள் தேவைப்பட்டால்.

- ஆபத்து சுயவிவரத்தில் எந்த மாற்றமும் இருக்காது என்றும் அது கருதுகிறது. தவறான அனுமானத்தின் விளைவாக, மோசமான திட்டங்களை ஏற்றுக்கொள்வதற்கும் நல்ல திட்டங்களை நிராகரிப்பதற்கும் வாய்ப்பு உள்ளது.

உணர்திறன் பகுப்பாய்வு

தள்ளுபடி செய்யப்பட்ட பணப்புழக்க மதிப்பீட்டில் WACC பரவலாகப் பயன்படுத்தப்படுகிறது. ஒரு ஆய்வாளராக, WACC மற்றும் வளர்ச்சி விகிதத்தில் ஏற்படும் மாற்றங்களுடன் நியாயமான மதிப்பு தாக்கத்தைப் புரிந்துகொள்ள எக்செல் இல் உணர்திறன் பகுப்பாய்வு செய்ய முயற்சிக்கிறோம்.

அலிபாபா ஐபிஓ மதிப்பீட்டின் உணர்திறன் பகுப்பாய்வு கீழே இரண்டு மாறிகள் எடையுள்ள சராசரி மூலதன செலவு (WACC) மற்றும் வளர்ச்சி விகிதம்.

WACC பற்றி செய்யக்கூடிய சில அவதானிப்புகள் -

- பங்குகளின் நியாயமான மதிப்பீடு மூலதனத்தின் சராசரி சராசரி செலவுக்கு நேர்மாறான விகிதாசாரமாகும்.

- மூலதனத்தின் சராசரி சராசரி செலவு அதிகரிக்கும்போது, நியாயமான மதிப்பீடு வியத்தகு முறையில் குறைகிறது.

- 1% வளர்ச்சி விகிதத்திலும், மூலதனத்தின் சராசரி சராசரி செலவு 7% ஆகவும், அலிபாபா நியாயமான மதிப்பீடு 214 பில்லியன் டாலராக இருந்தது. இருப்பினும், நாங்கள் WACC ஐ 11% ஆக மாற்றும்போது, அலிபாபாவின் நியாயமான மதிப்பீடு கிட்டத்தட்ட 45% குறைந்து 3 123 பில்லியனாக குறைகிறது.

- நியாயமான மதிப்பீடு மூலதனத்தின் சராசரி செலவினத்திற்கு (WACC) மிகவும் உணர்திறன் வாய்ந்தது என்பதை இது குறிக்கிறது, மேலும் WACC ஐ சரியாகக் கணக்கிட ஒருவர் கூடுதல் முன்னெச்சரிக்கை நடவடிக்கைகளை எடுக்க வேண்டும்.

இறுதி ஆய்வில்

மேற்கண்ட வரம்புகளை நாம் சமாளிக்க முடிந்தால் WACC மிகவும் பயனுள்ளதாக இருக்கும். நிறுவனத்தின் டி.சி.எஃப் மதிப்பீட்டைக் கண்டுபிடிக்க இது முழுமையாய் பயன்படுத்தப்படுகிறது. இருப்பினும், WACC சற்று சிக்கலானது மற்றும் மூலதனத்தின் சராசரி சராசரி செலவை துல்லியமாக கணக்கிட நிதி புரிதல் தேவை. ஒரு நிறுவனத்தில் முதலீடு செய்யலாமா வேண்டாமா என்பதை தீர்மானிக்க WACC ஐப் பொறுத்து மட்டுமே தவறான யோசனை. இறுதி முடிவை எடுக்க முதலீட்டாளர்கள் பிற மதிப்பீட்டு விகிதங்களையும் பார்க்க வேண்டும்.

WACC ஃபார்முலா வீடியோ

பயனுள்ள இடுகை

இந்த கட்டுரை WACC, சூத்திரம் மற்றும் அதன் விளக்கத்திற்கான முழுமையான வழிகாட்டியாகவும், மூலதன எடுத்துக்காட்டுகளின் சராசரி செலவினங்களுடனும் உள்ளது. இங்கே நாங்கள் ஸ்டார்பக்ஸ் WACC ஐக் கணக்கிட்டு அதன் வரம்புகள் மற்றும் உணர்திறன் பகுப்பாய்வு பற்றி விவாதித்தோம். மதிப்பீடுகளைப் பற்றி மேலும் அறிய கீழேயுள்ள இந்த கட்டுரைகளிலும் நீங்கள் இருக்கலாம் -

- WACC ஐ கணக்கிடுங்கள்

- FCFE ஃபார்முலா

- ஈக்விட்டி செலவு என்ன? <