வரைவு (பொருள், சூத்திரம்) | நிதியில் குறைபாட்டைக் கணக்கிடுவது எப்படி?

நிதியத்தில் வரையலின் பொருள்

பணம் மற்றும் நேரம் தொடர்பாக முதலீடுகளுடன் தொடர்புடைய நிதி அபாயங்களை அளவிடுவதற்கும் நிர்வகிப்பதற்கும் வரைவு முறை பயன்படுத்தப்படுகிறது மற்றும் இந்த மெட்ரிக்கை வரையறுக்கும் நோக்கத்திற்காக பயன்படுத்தப்படும் இரண்டு காரணிகள் அதன் அளவு (அதாவது விலை எவ்வளவு குறையும்) மற்றும் காலம் (அதாவது இந்த கட்ட வரைவு எவ்வளவு காலம் நீடிக்கும்).

வரைவு சூத்திரம்

கொடுக்கப்பட்ட பங்கு அல்லது போர்ட்ஃபோலியோவின் வரைவு அளவு அல்லது% கணக்கிட புள்ளியியல் வல்லுநர்கள் பயன்படுத்தும் புள்ளிவிவர சூத்திரம் கீழே குறிப்பிடப்பட்டுள்ளது.

எங்கே,

- டி (டி) = வரைதல் நேரம்

- எக்ஸ் = மாறிகள்

வரைவு கணக்கீட்டின் எடுத்துக்காட்டுகள்

வரைவு சூத்திரம் மற்றும் கணக்கீடுகளின் எடுத்துக்காட்டுகள் கீழே

எடுத்துக்காட்டு # 1

ஒரு போர்ட்ஃபோலியோவின் குறைபாட்டைப் புரிந்துகொள்ள கீழே குறிப்பிடப்பட்ட உதாரணத்தை எடுத்துக்கொள்வோம்: ஆண்டின் தொடக்கத்தில் ஒரு நிதியில் 00 1,00,000 முதலீடு செய்யப்பட்டிருந்தால். ஆண்டு முடிவில், நிதி மதிப்பு $ 30,000 ஆக குறைகிறது, பின்னர் ஒரு வருடம் கழித்து அது 10 1,10,000 ஆகிறது.

தீர்வு : இந்த வழக்கில், நிதி மதிப்பு 70% குறைவதை பிரதிபலிக்கும் $ 1,00,000 முதல் $ 30,000 வரை குறைந்துள்ளது. இந்த நிதி ஒரு வருடம் கழித்து 10 1,10,000 ஆக உயர்ந்துள்ளது. எதிர்கால அனைத்து பகுப்பாய்விற்கும் நிதிக்கு 70% வரை வரைவு பதிவு செய்யப்படும். இந்த வழக்கில், limit 10,000 இன் மேல் வரம்பு புறக்கணிக்கப்படும் மற்றும் இழுவை மதிப்புகள் உச்ச மதிப்புகளுடன் ஒப்பிடப்படும்.

எடுத்துக்காட்டு # 2

திரு. இந்த ஆண்டின் தொடக்கத்தில் $ 10,000 முதலீடு செய்து பங்குகளை வாங்கியுள்ளார். ஒரு வார காலப்பகுதியில், ஒரு பங்கு குறைவான செயல்திறன் காரணமாக போர்ட்ஃபோலியோவில் ஒரு சிறிய வீழ்ச்சி ஏற்பட்டது, இதன் காரணமாக போர்ட்ஃபோலியோ மதிப்பு, 000 9,000 வரை சரிந்தது, அது விரைவாக பெறப்பட்டது. ஒரு வருடம் காலாவதியாகிவிட்டதால், ஒரு வருடம் போர்ட்ஃபோலியோவில், 000 6,000 வரை திடீரென சரிவு ஏற்பட்டது. சில மாதங்களுக்குப் பிறகு, ஒரு பங்கு அதிகப்படியான செயல்திறன் மற்றும் காலாவதியான பங்குகளின் இழப்புகளை உறிஞ்சுவதால் போர்ட்ஃபோலியோ மதிப்பு, 000 11,000 ஆக அதிகரித்தது.

தீர்வு: இந்த விஷயத்தில், போர்ட்ஃபோலியோ மதிப்பு $ 11,000 ஆக $ 4,000 ($ 10,000- $ 6,000) ஆக உயர்ந்தபோது போர்ட்ஃபோலியோவின் வரைவு பதிவு செய்யப்படும், இது போர்ட்ஃபோலியோ மதிப்பின் வீழ்ச்சியைக் குறிக்கிறது மற்றும் இது போர்ட்ஃபோலியோவின் உண்மையான ஆபத்து, அதாவது வரைவு ஆபத்து.

நன்மைகள்

போர்ட்ஃபோலியோ அதன் அசல் வடிவத்தை மீண்டும் பெறும்போது உச்சநிலையையும் தொட்டி மதிப்புகளையும் ஒப்பிட்டு போர்ட்ஃபோலியோவின் அபாயத்தைப் பெறுவது கணிதக் கருவிகளில் ஒன்றாகும்.

கீழே உள்ள சில நன்மைகள்:

- இது முதலீட்டாளருக்கு போர்ட்ஃபோலியோ அல்லது பங்கு முதலீட்டிற்கு முன் வைத்திருக்கும் அபாயத்தை உணர்த்துகிறது.

- ஒரு பங்கு அல்லது குறைந்த இழுவைக் கொண்ட போர்ட்ஃபோலியோ வர்த்தகர்கள் அல்லது முதலீட்டாளர்களுக்கு தங்கள் பணத்தை வைத்து சம்பாதிக்க ஆறுதல் அளிக்கும்.

- இது வர்த்தகர் அல்லது முதலீட்டாளருக்கு பங்கு அல்லது நிதியின் ஏற்ற இறக்கம் மற்றும் சந்தை மற்றும் தொழில்துறையுடனான குறிப்பிட்ட நிலையைக் கண்டறிய உதவுகிறது.

- முதலீடுகளின் டிக்கெட் அளவு மிகப்பெரியதாக இருப்பதால் பெரிய நிறுவனங்களால் முடிவெடுப்பதில் இது பயன்படுத்தப்படுகிறது.

தீமைகள்

- இது பங்குகளின் உச்ச மதிப்பு அல்லது போர்ட்ஃபோலியோவிலிருந்து தொட்டி மதிப்பைக் கழிப்பதன் மூலம் வரைவு% அல்லது தொகையை கணக்கிடுவதற்கான ஒரு ஒப்பீட்டு முறையாகும்.

- இது பங்குக்கு பங்கு அல்லது நிதிக்கு நிதி மாறுபடும்.

- சில வகையான சந்தைச் செய்திகள் அல்லது அரசியல் கதைகள் காரணமாக சில சமயங்களில் பங்கு அல்லது நிதியில் ஓரளவு வீழ்ச்சி மட்டுமே ஏற்படும். செய்தி வீழ்ச்சியின் காரணமாக மதிப்பு குறைந்து வருவதால் போர்ட்ஃபோலியோவில் உள்ள பங்குகளில் எந்த சிக்கலும் இல்லை என்பதால் இந்த வீழ்ச்சியை ஒரு குறைபாடாக கருதக்கூடாது.

- நிதியின் குறைந்தபட்ச இழுவை பதிவு செய்வதற்கும், நிதி செயல்திறனை அதிகரிப்பதற்கும் வர்த்தகர்கள் பங்குகளை கையாளலாம்.

வரைவின் வரம்புகள்

- கட்டுப்பாட்டுக்கு அப்பாற்பட்ட பங்குகளில் சீரற்ற மாறுபாடு இருந்தால் சிக்கலானது.

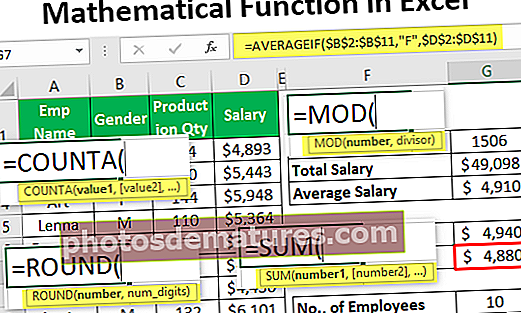

- எக்செல் இல் கணக்கிடுவது கடினம், இதன் மூலம் போர்ட்ஃபோலியோ மதிப்பு குறைகிறது.

- இது நிறுவனத்திற்கு எதிராக செல்லக்கூடிய அரசாங்க கொள்கைகளை புறக்கணிக்கிறது.

கவனிக்க வேண்டிய புள்ளிகள்

- ஒரு வரைவு மற்றும் இழப்பு இரண்டு தனித்தனி விஷயங்கள், ஏனெனில் ஒரு வரைவு என்பது பங்கு அல்லது நிதியின் மதிப்பில் ஒரு தற்காலிக சரிவு மட்டுமே, அதே நேரத்தில் இழப்பு என்பது அதே பங்கு அல்லது நிதி கொள்முதல் விலையை விட குறைந்த விலையில் விற்கப்படும் போது குறிக்கிறது

- இது பங்குகளின் விலை தொடர்பாக எதிர்மறை நிலையான விலகல் என்றும் குறிப்பிடப்படுகிறது.

- ஹெட்ஜ் நிதி வர்த்தகர்கள், நீண்ட கால முதலீட்டாளர்கள் மற்றும் சந்தை வல்லுநர்கள் மத்தியில் இது மிகவும் பொதுவானது.

- வரைவு% மற்றும் தொகையில் மாற்றம் இருந்தால், அதாவது ஒரு பங்கின் 40% வரைவு அல்லது நிதி 20% வரைவுக்கு குறைந்துவிட்டால், இது பங்கு அல்லது நிதி மீண்டும் செயல்படத் தொடங்கியிருப்பதை பிரதிபலிக்கிறது, விரைவில் இது மீண்டும் உச்சத்தை எட்டும் பங்கு அல்லது போர்ட்ஃபோலியோவில் கீழ்நோக்கிய ஆபத்தை குறைக்கிறது.

- ஒரு போர்ட்ஃபோலியோவிற்கு குறைந்த வரைவு விகிதத்தைக் கொண்டிருக்க, பல பங்குகளிடையே இது நன்கு பன்முகப்படுத்தப்பட வேண்டும், இதனால் ஒருவரின் இழப்புகள் கூடையிலுள்ள மற்றவர்களின் நிறத்தைப் பெற முடியாது.

முடிவுரை

நிதியத்தின் வரையறை என்பது ஒரு குறிப்பிட்ட காலகட்டத்தில் வரலாற்று உச்சத்திலிருந்து ஒரு முதலீடு எவ்வளவு குறைந்து அதன் அசல் நிலையை மீண்டும் பெறுகிறது என்பதைக் குறிக்கிறது. வேறு வார்த்தைகளில் கூறுவதானால், ஒரு பங்கு அல்லது நிதியில் முதலீடு என்பது உச்ச நிலையை அடைவதற்கு முன்பு அதன் உச்சநிலையிலிருந்து எவ்வளவு குறைகிறது. இது பங்குகள் அல்லது நிதிகளில் இருந்தாலும் முதலீட்டின் எதிர்மறையான நிலையற்ற தன்மையின் ஒரு நடவடிக்கையாகும். வரலாற்று நிதி செயல்திறனை அதன் சகாக்களுடன் ஒப்பிடுகையில் அல்லது தனிநபர்களின் தனிப்பட்ட வர்த்தகத்தை கண்காணிப்பதற்கும் இது முக்கியம்.

டிராடவுன் என்பது ஆய்வாளரால் பங்கு அல்லது நிதியின் செயல்திறனை பகுப்பாய்வு செய்ய பயன்படுத்தப்படும் மிக முக்கியமான மற்றும் பரவலாக பயன்படுத்தப்படும் கணித தொழில்நுட்பங்களில் ஒன்றாகும். முதலீட்டாளர்கள் எப்போதுமே ஒரு பங்குகளில் முதலீடு செய்வதை விரும்புவார்கள் அல்லது நிதி மேலாளர்களின் செயல்திறனை நேரடியாகத் தாக்கும் என்பதால், கடந்த காலங்களில் நிதி குறைவு வரலாற்றைக் குறைக்கும்.

இதனால் ஒரு முதலீட்டாளர் பங்கு அல்லது நிதியின் வரலாற்று பின்னணி அதிகமாக இருக்கும் நிதியில் இருந்து விலகி இருப்பார். % மற்றும் அளவு கூட அதிகம்.