நியூயார்க் நகரில் முதலீட்டு வங்கி | சம்பளம் | தொழில் வாய்ப்பு

நியூயார்க் நகரில் முதலீட்டு வங்கியின் கண்ணோட்டம்

முதலீட்டு வங்கி என்பது நிறுவனங்கள், தனிநபர்கள், அரசு அல்லது நிறுவனங்களுக்கான செல்வத்தை உருவாக்குவது தொடர்பான பரந்த வங்கி மற்றும் நிதி தொடர்பான நடவடிக்கைகளின் ஒரு பகுதியாகும். ஒரு முதலீட்டு வங்கி தனது வாடிக்கையாளர்களுக்கு நிறைய சேவைகளை வழங்குகிறது. அவர்கள் வெற்றிபெற வேண்டும் என்ற அணுகுமுறையுடன் உயர் பல்கலைக்கழகங்களைச் சேர்ந்த நிபுணர்களைப் பயன்படுத்துகிறார்கள்.

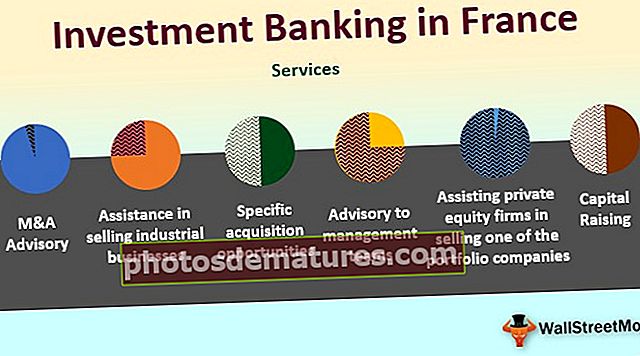

நியூயார்க்கில் முதலீட்டு வங்கி செயல்பாடுகளை கீழே வகைப்படுத்தலாம்:

- கடன் மற்றும் பங்கு பத்திரங்களின் பொது சலுகைகள்: முதலீட்டு வங்கிகள் நிறுவனங்கள் தங்கள் பங்குகள் அல்லது கடன் பத்திரங்களை பொதுமக்களுக்கு வழங்க உதவுகின்றன. இது ஆரம்ப பொது வழங்கல் அல்லது ஐபிஓவுக்கு மேலதிகமாக இருக்கலாம் அல்லது ஒரு பெரிய பங்குதாரருக்கு நிறுவனத்தில் தனது நிலையை பொதுமக்களுக்கு விற்பதன் மூலம் பணமாக்க உதவுகிறது. பத்திரங்களை அண்டர்ரைட்டிங் செய்வதிலும் அவை உதவுகின்றன, இதன் மூலம் முதலீட்டாளர்களுக்கு பத்திரங்களை விற்க முடியாவிட்டால், அவற்றை வழங்கும் நிறுவனத்திடமிருந்து வாங்குவர்.

- தனியார் பங்குகளின் இடம்: முதலீட்டு வங்கிகள் ஒரு தனிநபர் / நிறுவனம் அல்லது தனிநபர்கள் / நிறுவனங்களின் குழுவுக்கு தனிப்பட்ட முறையில் பத்திரங்களை வழங்குவதன் மூலம் மூலதனத்தை திரட்ட நிறுவனங்களுக்கு உதவுகின்றன. தனிப்பட்ட முறையில் வைக்கப்பட்டுள்ள இத்தகைய பத்திரங்கள் பொது சலுகையுடன் ஒப்பிடும்போது அதிக வெளிப்பாடுகள் தேவையில்லை மற்றும் பெரும்பாலும் முதலீட்டாளர்களுக்கு அதிக வருமானத்தை அளிக்கின்றன.

- சேர்க்கைகள் மற்றும் கையகப்படுத்துதல் (எம் & என): எம் & அஸ் என்பது பெரும்பாலான முதலீட்டு வங்கிகளின் முக்கிய நடவடிக்கையாகும், அங்கு நிறுவனங்கள் நியாயமான விலையில் ஒரு ஒப்பந்தத்தை உருவாக்க நிறுவனங்களுக்கு உதவும். முதலீட்டு வங்கியாளர்கள் M & A ஐ வழிநடத்துவார்கள், மேலும் ஒப்பந்தத்தை கண்டுபிடித்து, எளிதாக்குவது, நிதி வழங்குவது, பேச்சுவார்த்தை நடத்துவார்கள்.

- கட்டமைக்கப்பட்ட நிதி / பத்திரமயமாக்கல்: எம்.பி.எஸ், சி.டி.ஓ, சி.டி.எஸ் போன்ற பல்வேறு சொத்து ஆதரவு பத்திரங்களுக்கான பத்திரமயமாக்கல் செயல்பாட்டில் முதலீட்டு வங்கிகள் உதவுகின்றன. அவை பத்திரமயமாக்கப்பட்ட தயாரிப்புகளுக்கு முதலீட்டாளர்களைக் கண்டுபிடிக்க உதவுகின்றன.

- இடர் மேலாண்மை: முதலீட்டு வங்கிகள் நிறுவனங்களுக்கு இடர் மேலாண்மைடன் உதவுகின்றன மற்றும் வட்டி வீத மாற்றங்கள், எஃப்எக்ஸ், விருப்பங்கள், எதிர்காலங்கள், பொருட்கள் போன்றவற்றில் ஹெட்ஜ் பதவிகளுக்கு சேவையை வழங்குகின்றன.

- பத்திரங்களின் பொது வர்த்தகம்: பெரும்பாலான முதலீட்டு வங்கிகள் பகிரங்கமாக பத்திரங்களில் வர்த்தகம் செய்கின்றன. அவர்கள் தரகர்கள், விநியோகஸ்தர்கள், சந்தை தயாரிப்பாளர்களாக இருக்கலாம். முதலீட்டு வங்கிகள் தங்கள் வர்த்தக திறன்களை பங்குகள் மற்றும் நிலையான வருமானத்துடன் கட்டுப்படுத்துவதில்லை, ஆனால் பங்குகள், பொருட்கள், பத்திரமயமாக்கப்பட்ட தயாரிப்புகள் போன்ற பிற பத்திரங்களிலும் வர்த்தகம் செய்கின்றன.

- முதலீட்டு ஆராய்ச்சி மற்றும் பகுப்பாய்வு: முதலீட்டு வங்கிகள் பங்கு, கடன் தயாரிப்புகள் அல்லது ஐபிஓக்கள், எம் & அஸ் போன்றவற்றில் ஆராய்ச்சி மற்றும் பகுப்பாய்வுகளை வழங்குகின்றன. அவற்றின் ஆராய்ச்சி ஒரு நிறுவன நடவடிக்கையிலிருந்து நிறுவனத்தின் விரிவான பகுப்பாய்வு மற்றும் அதன் பங்கு விலை வரை மாறுபடும்.

முதலீட்டு வங்கிகள் நிதி மையத்தில் உள்ளன. ஒவ்வொரு நிதி பரிவர்த்தனையிலும் அவர்கள் ஏதேனும் ஒரு வடிவத்தில் அல்லது மற்றொன்றில் ஈடுபட்டுள்ளனர்.

ஆட்சேர்ப்பு செயல்முறைநியூயார்க் நகரில் முதலீட்டு வங்கியில்

நியூயார்க் நகரில் முதலீட்டு வங்கிகளின் ஆட்சேர்ப்பு இரண்டு வகைகளாகும் - ஆன்-கேம்பஸ் மற்றும் ஆஃப்-கேம்பஸ். இரண்டு வகைகளுக்கான கட்டமைப்பு மற்றும் நடைமுறைகள் வேறுபடுகின்றன. நிறுவனங்கள் பி-பள்ளிகளுக்குச் சென்று வேட்பாளர்களை நியமிக்கும்போது ஆன்-கேம்பஸ் ஆட்சேர்ப்பு. இது மிகவும் கட்டமைக்கப்பட்ட மற்றும் வேட்பாளர்கள் முதலீட்டு வங்கிகளால் பணியமர்த்தப்படுவதற்கான சிறந்த வழியாகும்.

வளாகத்தில் செயல்முறை

- முதல் படி விண்ணப்பத்தை சமர்ப்பிக்க வேண்டும்.

- நியூயார்க் நகரத்தில் உள்ள முதலீட்டு வங்கிகள் சாத்தியமான வேட்பாளர்களை பட்டியலிட்டு நேர்காணலுக்கு அழைக்கும்.

- அனைத்து வேட்பாளர்களுக்கான நேர்காணல்கள் பல்கலைக்கழக வேலைவாய்ப்பு குழு வழங்கிய நாளில் திட்டமிடப்படும்.

- பொதுவாக, 1 அல்லது 2-3 முதலீட்டு வங்கியாளர்களின் குழு வேட்பாளர்களை நேர்காணல் செய்து பல்வேறு தொழில்நுட்ப மற்றும் மென்மையான திறன்களைப் பற்றி கிரில் செய்யும்.

- சாத்தியமான வேட்பாளர்கள் அடுத்த சுற்றுக்கு பட்டியலிடப்படுவார்கள்.

- "சூப்பர் டே" என்று அழைக்கப்படும் அடுத்த சுற்று இறுதி சுற்று ஆகும், இது ஆய்வாளர்கள், கூட்டாளிகள், வி.பி., எம்.டி அல்லது இயக்குனருடன் தொடர் நேர்காணல்களை உள்ளடக்கியது.

வளாகத்திற்கு வெளியே செயல்முறை

- வளாகத்திற்கு வெளியே ஆட்சேர்ப்பில், வேட்பாளர்கள் நேர்காணல் அழைப்பைப் பெறுவது கடினம்.

- முதலீட்டு வங்கிகள் ஒவ்வொரு நாளும் ஆயிரக்கணக்கான விண்ணப்பங்களை வேலைவாய்ப்புகளுக்காக பெறுகின்றன. எனவே, சிறந்த வழி ஒரு பணியாளர் பரிந்துரை மூலம் விண்ணப்பிக்க வேண்டும்.

- மறுதொடக்கம் குறுகிய பட்டியலிடப்பட்டதும், முதலீட்டு வங்கிகள் முதல் சுற்று நேர்காணல்களுக்கு அழைப்பு விடுக்கும், அவை நேருக்கு நேர், தொலைபேசி அல்லது வீடியோ கான்பரன்சிங்.

- அடுத்து, முதல் சுற்றுக்குப் பிறகு வேட்பாளர் தேர்வுசெய்யப்பட்டால், அவர் இறுதி சுற்றுக்கு அழைக்கப்படுவார், இது வளாகத்தில் ஆட்சேர்ப்பு செய்வதற்கான ‘சூப்பர் டே’ செயல்முறைக்கு ஒத்ததாக இருக்கும். வேட்பாளர் ஒவ்வொரு மட்டத்திலும் வங்கியாளர்களுடன் தொடர்ச்சியான நேர்காணல்களைக் கொண்டிருப்பார்.

- ஆட்சேர்ப்பு செயல்முறை நிறுவனத்திற்கு நிறுவனம் மாறுபடும். குறிப்பிடப்பட்ட செயல்முறை நியூயார்க் நகரத்தில் உள்ள முதலீட்டு வங்கிகளுக்கு இடையே பொதுவாகக் காணப்படுவதைப் போன்றது.

ஒரு முதலீட்டு வங்கி தேர்வாளர் வேட்பாளரைப் பார்க்கும் சில பண்புகள் உள்ளன. கல்லூரி ஜி.பி.ஏ மற்றும் தொடர்புடைய படிப்புகள் முக்கியம் என்றாலும் அவை நேர்காணலில் பெரிதும் உதவாது. அவை வேட்பாளர்களின் விண்ணப்பத்தை முன்னிலைப்படுத்துகின்றன மற்றும் முதலீட்டு வங்கி நேர்காணலுக்கு குறுகிய பட்டியலிட உதவுகின்றன.

நேர்காணல் செய்பவர் பெரும்பாலும் பல வருட அனுபவமுள்ள முதலீட்டு வங்கியாளர். அவர்கள் நிதி பற்றிய அறிவோடு வெற்றிகரமான அணுகுமுறையைக் கொண்டவர்களைத் தேடுகிறார்கள். தலைமை, தொழில்நுட்ப திறன்கள், நியூயார்க்கில் முதலீட்டு வங்கியாளராக இருக்க உந்துதல் போன்ற பல்வேறு திறன்களைப் பற்றி நேர்முகத் தேர்வாளர்கள் மதிப்பீடு செய்கிறார்கள்.

நியூயார்க் முதலீட்டு வங்கிகளின் கலாச்சாரம்

நியூயார்க்கில் முதலீட்டு வங்கியாளர்கள் பொதுவாக வாரத்திற்கு 80-100 மணி நேரம் வேலை செய்கிறார்கள். சில நேரங்களில் அவர்கள் சனி மற்றும் ஞாயிற்றுக்கிழமைகளில் வேலை செய்ய வேண்டும். பெரும்பாலான நேரங்களில் ஊழியர்கள் ஒரு கப் காபியில் மட்டுமே வேலை செய்கிறார்கள், சரியான உணவை சாப்பிட நேரம் கிடைக்காது. அவர்களின் பெரும்பாலான நேரம் ஆராய்ச்சியால் நுகரப்படுகிறது. இதனால்தான் முதலீட்டு வங்கிகளின் ஆட்சேர்ப்பு செயல்முறை கடுமையானது மற்றும் அவர்கள் சரியான உந்துதலுடன் வேலைக்கு சரியான நபரைக் கண்டுபிடிக்க முயற்சி செய்கிறார்கள்.

ஆனால் தனிப்பட்ட உந்துதல் என்பது ஒரு பணியாளரை தொடர்ந்து செல்ல வைக்கும் ஒரே காரணி அல்ல. சிறந்த செயல்திறனுக்காக அதிக ஆபத்துக்களை எடுக்க ஊழியர்கள் தூண்டப்படுகிறார்கள். ஏனென்றால், அவர்களின் நீண்ட கால மற்றும் குறுகிய கால இலக்குகள் இழப்பீடு மற்றும் போனஸுடன் மாற்றப்படுகின்றன. குறிக்கோள்களின் இத்தகைய சீரமைப்பு குறுகிய கால இலாபங்களுக்கு அதிக ஆபத்துக்களை ஏற்படுத்தும்.

சம்பளம்

முதலீட்டு வங்கி என்பது சந்தையில் சிறந்த ஊதியம் தரும் தொழில்களில் ஒன்றாகும். சம்பளம் திறன்கள், அறிவு மற்றும் அனுபவத்துடன் மாறுபடும்.

தொழில் இணையதளங்களில் ஒன்றின் படி, உண்மையில்.காம் - நியூயார்க்கில் ஒரு முதலீட்டு வங்கியாளரின் சராசரி சம்பளம் ஆண்டுக்கு 6 116,578 ஆகும், இது 000 24000 முதல் 00 280000 வரை இருக்கும்.

ஒரு கணக்கெடுப்பின் அடிப்படையில் கிளாஸ்டோர் நியூயார்க்கில் முதலீட்டு வங்கியாளர்களின் சராசரி சம்பளம் 97,145 டாலராகும், இது 81000 டாலருக்கும் 114,000 டாலருக்கும் இடைப்பட்டதாகும்.

ஆதாரம் - கிளாஸ்டூர்

வெளியேறும் வாய்ப்புகள்

நியூயார்க்கில் முதலீட்டு வங்கி நல்ல இழப்பீட்டை அளிக்கிறது, ஆனால் வேலை நிலைமைகள் நீண்ட வேலை நேரம், இறுக்கமான காலக்கெடுக்கள் மற்றும் அதிகப்படியான சக போட்டிகளுடன் அழுத்தமாக இருக்கின்றன.

இதனால், பெரும்பாலான மக்கள் 3-4 ஆண்டுகள் வேலை செய்கிறார்கள் மற்றும் வெளியேறும் வாய்ப்பை எதிர்பார்க்கிறார்கள். ஒரு முதலீட்டு வங்கியாளருக்கு பின்வரும் வெளியேறும் வாய்ப்புகள் உள்ளன:

- தனியார் பங்கு - தனியார் பங்குக்கு பட்டியலிடப்படாத நிறுவனங்களின் ஆராய்ச்சி மற்றும் பகுப்பாய்வு தேவைப்படும், ஒருவர் தனிப்பட்ட முறையில் முதலீடு செய்யலாம் மற்றும் முதலீட்டாளர்களுக்கு நல்ல வருமானத்தை ஈட்ட முடியும்.

- ஹெட்ஜ் நிதிகள் - ஹெட்ஜ் நிதிகள் வர்த்தக மேசையில் பணிபுரிந்தவர்களுக்கும் வர்த்தக உத்திகள் உள்ளேயும் வெளியேயும் தெரிந்தவர்களுக்கு ஒரு வாய்ப்பாக அமையும். இருப்பினும், ஹெட்ஜ் நிதிகளில் உள்ள பாத்திரங்கள் மிகவும் அழுத்தமாக இருக்கின்றன, ஏனெனில் ஒரு பெரிய இழப்பு உங்கள் வேலையை இப்போதே எடுக்கும்.

- ஆலோசனை மற்றும் ஆலோசனை - ஆலோசனை மற்றும் ஆலோசனை ஒரு பெரிய சந்தை மற்றும் இப்பகுதியில் பணிபுரியும் மக்கள் தங்கள் களங்களில் நிபுணர்களாக உள்ளனர். ஒருவர் தனது அனுபவம் மற்றும் அறிவின் ஒரு பகுதியைத் தேர்வுசெய்து, நிதி திரட்டுதல், இணைப்புகள் மற்றும் கையகப்படுத்துதல், இடர் ஆலோசனை போன்ற பல்வேறு முடிவுகளில் பெரிய நிறுவனங்களுக்கு ஆலோசனை வழங்க தேர்வு செய்யலாம்.

- ஃபிண்டெக் - திட தொழில்நுட்ப பின்னணி கொண்ட முதலீட்டு வங்கியாளர் ஃபின்-தொழில்நுட்ப நிறுவனங்களைத் தேடலாம். இந்த நிறுவனங்கள் வழக்கமான வங்கிகளிலிருந்து வேறுபட்டவை, ஆனால் தொழில்நுட்பத்தைப் பயன்படுத்தி பரந்த அளவிலான வங்கி சேவைகளை வழங்குகின்றன.

- தனிப்பட்ட வர்த்தகம் - ஒருவர் தனது வர்த்தக அறிவையும் அனுபவத்தையும் பயன்படுத்தி தனிப்பட்ட வர்த்தகத்தைத் தொடங்கலாம். இது ஆபத்தானது என்றாலும், நபர் முழுநேர வேலை இல்லாமல் தனது சொந்த பணத்தை வர்த்தகம் செய்கிறார், ஆனால் திருப்தி மற்றும் பணம் சம்பாதிப்பது ஆகிய இரண்டிலும் வெகுமதி அளிக்க முடியும்.

- பங்கு ஆராய்ச்சி - ஈக்விட்டி ஆராய்ச்சி என்பது தரவு, அறிக்கையிடல், நிதி மாடலிங் போன்றவற்றை விரும்புபவர்களுக்கும் பங்குகளை ஆராய்ச்சி செய்வதற்கும் முடிவுகளை வாங்க / விற்க ஆலோசனை செய்வதற்கும் ஆகும். இதேபோன்ற இழப்பீடு ஆனால் குறைவான வேலை நேரம் மற்றும் குறைந்த மன அழுத்தம் இருப்பதால் இதுபோன்ற வேலை லாபகரமானது.

- பூட்டிக் வங்கிகள் - ஒரு நபர், குறிப்பாக மூத்த முதலீட்டு வங்கி வல்லுநர்கள் இதே போன்ற நடவடிக்கைகளைக் கொண்ட முதலீட்டு வங்கிகளைக் காட்டிலும் ஒரு நல்ல வேலை-வாழ்க்கை சமநிலையை வழங்கும் பூட்டிக் வங்கியைத் தேடலாம்.

முடிவுரை

முதலீட்டு வங்கிகள் லாபகரமானவை, ஆனால் அவை மன அழுத்தம், நீண்ட வேலை நேரம் மற்றும் ஆபத்து எடுக்கும் கார்ப்பரேட் கலாச்சாரங்களுடன் வருகின்றன. ஒவ்வொரு முறையும் ஒவ்வொருவரும் கால்விரல்களில் இருப்பது மற்றும் இறுக்கமான காலக்கெடுவில் ஒப்பந்தங்கள் செய்வது அல்ல. முதலீட்டு வங்கியில் தொழில் செய்வதற்கு முன் மக்கள் நன்மை தீமைகளை எடைபோட வேண்டும்.