தள்ளுபடி செய்யப்பட்ட பணப்புழக்க பகுப்பாய்வு | DCF மதிப்பீட்டிற்கான சிறந்த வழிகாட்டி

தள்ளுபடி செய்யப்பட்ட பணப்புழக்க மதிப்பீடு என்றால் என்ன?

தள்ளுபடி செய்யப்பட்ட பணப்புழக்க பகுப்பாய்வு என்பது நிறுவனத்தின் தற்போதைய மதிப்பு அல்லது முதலீடு அல்லது பணப்புழக்கத்தை பகுப்பாய்வு செய்யும் முறையாகும், இது எதிர்கால பணப்புழக்கங்களை பணத்தின் நேர மதிப்புடன் சரிசெய்வதன் மூலம் இந்த பகுப்பாய்வு சொத்துக்கள் அல்லது திட்டங்கள் / நிறுவனத்தின் தற்போதைய நியாயமான மதிப்பை மதிப்பிடுகிறது. பணவீக்கம், ஆபத்து மற்றும் மூலதன செலவு மற்றும் எதிர்காலத்தில் நிறுவனத்தின் செயல்திறனை பகுப்பாய்வு செய்தல்.

வேறு வார்த்தைகளில் கூறுவதானால், டி.சி.எஃப் பகுப்பாய்வு ஒரு நிறுவனத்தின் முன்னறிவிக்கப்பட்ட இலவச பணப்புழக்கங்களைப் பயன்படுத்துகிறது மற்றும் தற்போதைய மதிப்பு மதிப்பீட்டிற்கு வருவதற்கு அவற்றை மீண்டும் தள்ளுபடி செய்கிறது, இது இப்போது சாத்தியமான முதலீட்டிற்கு அடிப்படையாக அமைகிறது.

தள்ளுபடி செய்யப்பட்ட பணப்புழக்கம் (டி.சி.எஃப்) மதிப்பீட்டு ஒப்புமை

எளிமையான, தள்ளுபடி செய்யப்பட்ட பணப்புழக்க உதாரணத்தை எடுத்துக்கொள்வோம். இன்று $ 100 பெறுவதற்கும் ஒரு வருடத்தில் $ 100 பெறுவதற்கும் இடையே உங்களுக்கு விருப்பம் இருந்தால். நீங்கள் எதை எடுப்பீர்கள்?

இன்று நீங்கள் அந்த $ 100 ஐ முதலீடு செய்யலாம் மற்றும் அடுத்த பன்னிரண்டு மாத காலத்தில் $ 100 க்கு மேல் சம்பாதிக்கலாம் என்பதால் இப்போது பணத்தை எடுத்துக்கொள்வதை நீங்கள் கருத்தில் கொள்வதை விட இங்கே வாய்ப்புகள் அதிகம். வெளிப்படையாக, நீங்கள் இன்று பணத்தை கருத்தில் கொண்டீர்கள், ஏனெனில் இன்று கிடைக்கும் பணம் எதிர்காலத்தில் அதன் பணத்தை விட அதிக மதிப்புடையது, ஏனெனில் அதன் வருவாய் ஈட்டும் திறன் (பணக் கருத்தின் நேர மதிப்பு)

இப்போது, ஒரு நிறுவனம் எதிர்காலத்தில் உற்பத்தி செய்ய வேண்டும் என்று நீங்கள் எதிர்பார்க்கும் அனைத்து பணத்திற்கும் ஒரே கணக்கீட்டைப் பயன்படுத்துங்கள் மற்றும் நிகர தற்போதைய மதிப்புக்கு வருவதற்கு தள்ளுபடி செய்யுங்கள், மேலும் நிறுவனத்தின் மதிப்பைப் பற்றி நீங்கள் நன்கு புரிந்து கொள்ளலாம்.

- தள்ளுபடி பணப்புழக்க பகுப்பாய்வு மூலம் எட்டப்பட்ட மதிப்பு முதலீட்டின் தற்போதைய செலவை விட அதிகமாக இருந்தால், வாய்ப்பு கவர்ச்சிகரமானதாக இருக்கும் என்று கட்டைவிரல் விதி கூறுகிறது.

- டி.சி.எஃப் பகுப்பாய்வு எதிர்கால வருவாய் வளர்ச்சி மற்றும் இலாப வரம்புகள், பங்கு மற்றும் கடன் செலவு மற்றும் தள்ளுபடி வீதம் போன்ற ஒரு நிறுவனத்தை பாதிக்கும் பல்வேறு காரணிகளின் மூலம் சிந்திக்க உங்களைத் தூண்டுகிறது என்பதை நினைவில் கொள்க. இந்த காரணிகள் அனைத்தும் பங்கு மதிப்பை உந்துகின்றன, இதனால் நிறுவனத்தின் பங்குகளில் மிகவும் யதார்த்தமான விலைக் குறியீட்டை வைக்க ஆய்வாளர்களுக்கு உதவுகிறது.

இந்த எளிய டி.சி.எஃப் பங்கு உதாரணத்தை நீங்கள் புரிந்து கொண்டீர்கள் என்று கருதி, இப்போது அலிபாபா ஐபிஓவின் நடைமுறை தள்ளுபடி பணப்புழக்க உதாரணத்தை நகர்த்துவோம்.

படிப்படியாக தள்ளுபடி செய்யப்பட்ட பணப்புழக்க பகுப்பாய்வு

ஒரு தொழில்முறை முதலீட்டு வங்கியாளர் அல்லது ஒரு பங்கு ஆராய்ச்சி ஆய்வாளராக, நீங்கள் டி.சி.எஃப் விரிவாக செயல்படுவீர்கள் என்று எதிர்பார்க்கப்படுகிறது. தள்ளுபடி செய்யப்பட்ட பணப்புழக்க பகுப்பாய்வின் படிப்படியான அணுகுமுறையின் படி கீழே உள்ளது (தொழில் வல்லுநர்கள் செய்தபடி).

தள்ளுபடி செய்யப்பட்ட பணப்புழக்க பகுப்பாய்வுக்கான ஏழு படிகள் இங்கே -

- # 1 - நிதி அறிக்கைகளின் கணிப்புகள்

- # 2 - நிறுவனங்களுக்கு இலவச பணப்புழக்கத்தைக் கணக்கிடுகிறது

- # 3 - தள்ளுபடி வீதத்தைக் கணக்கிடுகிறது

- # 4 - முனைய மதிப்பைக் கணக்கிடுகிறது

- # 5 - தற்போதைய மதிப்பு கணக்கீடுகள்

- # 6 - சரிசெய்தல்

- # 7 - உணர்திறன் பகுப்பாய்வு

DCF படி # 1 - நிதி அறிக்கைகளின் கணிப்புகள்

தள்ளுபடி செய்யப்பட்ட பணப்புழக்க பகுப்பாய்வைப் பயன்படுத்தும்போது உங்கள் கவனத்தைத் தேவைப்படும் முதல் விஷயம், மனிதர்களைப் போலல்லாமல், நிறுவனங்கள் எல்லையற்ற வாழ்க்கையைக் கொண்டிருப்பதால், முன்னறிவிப்பு காலத்தை தீர்மானிக்க வேண்டும். எனவே, ஆய்வாளர்கள் ’எதிர்காலத்தில் தங்கள் பணப்புழக்கத்தை எவ்வளவு தூரம் திட்டமிட வேண்டும் என்பதை தீர்மானிக்க வேண்டும். சரி, ஆய்வாளர்களின் முன்கணிப்பு காலம் நிறுவனம் செயல்படும் கட்டங்கள், அதாவது வணிகத்தின் ஆரம்பம், அதிக வளர்ச்சி விகிதம், நிலையான வளர்ச்சி விகிதம் மற்றும் நிரந்தர வளர்ச்சி விகிதம் ஆகியவற்றைப் பொறுத்தது.

முக்கியமான - எக்செல் இல் நிதி மாடலிங் செய்வதற்கான படி வழிகாட்டி மூலம் இந்த படிநிலையைப் பாருங்கள்

முன்னறிவிப்பு காலம் ஒரு முக்கியமான பாத்திரத்தை வகிக்கிறது, ஏனெனில் சிறிய நிறுவனங்கள் அதிக முதிர்ந்த நிறுவனங்களை விட வேகமாக வளர்கின்றன, இதனால் அதிக வளர்ச்சி விகிதத்தைக் கொண்டுள்ளன. ஆகவே, சிறிய நிறுவனங்கள் பெரிய நிறுவனங்களை விட கையகப்படுத்தல் மற்றும் திவால்நிலைக்கு திறந்திருப்பதால் நிறுவனங்கள் எல்லையற்ற உயிர்களைக் கொண்டிருக்கும் என்று ஆய்வாளர்கள் எதிர்பார்க்கவில்லை. எதிர்காலத்தில் ஒரு நிறுவனத்தின் மதிப்பிடப்பட்ட அதிகப்படியான வருவாய் காலத்தில் டி.சி.எஃப் பகுப்பாய்வு பரவலாகப் பயன்படுத்தப்படுகிறது என்று கட்டைவிரல் விதி கூறுகிறது. வேறு வார்த்தைகளில் கூறுவதானால், ஒரு நிறுவனம் அதன் செலவுகளை முதலீடுகள் மூலம் ஈடுசெய்வதை நிறுத்துகிறது அல்லது லாபத்தை ஈட்டத் தவறினால், அடுத்த ஐந்து ஆண்டுகளுக்கு அல்லது அதற்கு மேலாக நீங்கள் டி.சி.எஃப் பகுப்பாய்வு செய்ய வேண்டியதில்லை.

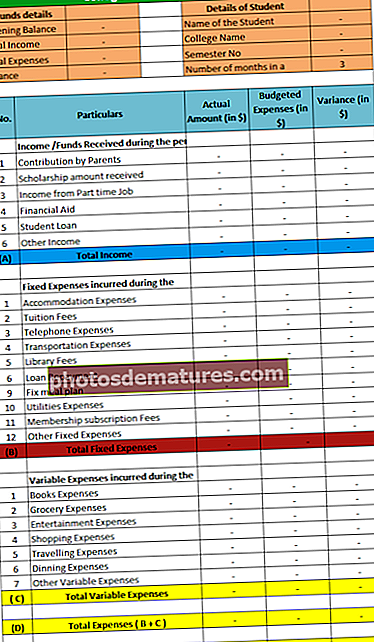

நிதி மாடலிங் பயன்படுத்தி முன்னறிவிப்பு தொழில் ரீதியாக செய்யப்படுகிறது. தேய்மான அட்டவணை, பணி மூலதன அட்டவணை, அருவருப்பான அட்டவணை, பங்குதாரரின் பங்கு அட்டவணை, பிற நீண்ட கால பொருட்களின் அட்டவணை, கடன் அட்டவணை போன்ற அனைத்து துணை அட்டவணைகளுடன் மூன்று அறிக்கை மாதிரியை இங்கே தயார் செய்கிறீர்கள்.

வருமான அறிக்கையை முன்வைத்தல்

- அடுத்த ஐந்து ஆண்டுகளில் நிறுவனம் அதிக வருமானத்தை ஈட்டுகிறது என்பதைக் கருத்தில் கொண்டு அடுத்த ஐந்து ஆண்டுகளில் விற்பனை அல்லது வருவாய் வளர்ச்சியை ஆய்வாளர்கள் கணிக்க வேண்டும். அதன்பிறகு, ஆய்வாளர்கள் வரிக்குப் பிந்தைய இயக்க லாபத்தைக் கணக்கிடுகின்றனர், அதே நேரத்தில், எதிர்பார்க்கப்பட்ட கேபக்ஸ் மற்றும் முன்னறிவிக்கப்பட்ட காலப்பகுதியில் நிகர செயல்பாட்டு மூலதனத்தின் அதிகரிப்பு ஆகியவற்றை மதிப்பிடுகின்றனர்.

- ஆகவே, நிறுவனத்தின் எதிர்கால பணப்புழக்கங்களைப் பற்றி ஆய்வாளர்கள் செய்யும் தள்ளுபடி செய்யப்பட்ட பணப்புழக்கங்களில் மிக முக்கியமான அனுமானமாக உயர்மட்ட வளர்ச்சி அல்லது வருவாய் வளர்ச்சி மாறும்.

- எனவே, உயர்மட்ட வளர்ச்சியை முன்னறிவிப்பது, நிறுவனத்தின் வரலாற்று வருவாய் வளர்ச்சி, நிறுவனம் செயல்படும் தொழில்துறையின் வளர்ச்சி விகிதம் மற்றும் பொருளாதாரம் அல்லது மொத்த உள்நாட்டு உற்பத்தியின் வளர்ச்சி போன்ற பல்வேறு அம்சங்களை நாம் கவனத்தில் கொள்ள வேண்டும். பல ஆய்வாளர்கள் இதை மேலிருந்து கீழ் வளர்ச்சி விகிதம் என்று அழைக்கிறார்கள், அதில் அவர்கள் முதலில் பொருளாதாரத்தின் வளர்ச்சியையும், பின்னர் தொழில்துறையையும், கடைசியாக நிறுவனத்தையும் பார்க்கிறார்கள்.

- இருப்பினும், உள் வளர்ச்சி விகித சூத்திரம் என்று அழைக்கப்படும் மற்றொரு அணுகுமுறை உள்ளது, இது ஈக்விட்டி மீதான வருவாய் மற்றும் தக்க வருவாயின் வளர்ச்சியை உள்ளடக்கியது. எனவே, எதிர்கால வருவாயை முன்னறிவிப்பதற்காக, மேலிருந்து கீழ் வளர்ச்சி விகிதம் மற்றும் உள் வளர்ச்சி விகிதம் இரண்டையும் உள்ளடக்கிய ஒருங்கிணைந்த வளர்ச்சி விகிதத்தை நாங்கள் எடுப்போம்.

இருப்புநிலைத் திட்டத்தை முன்வைத்தல்

- தள்ளுபடி செய்யப்பட்ட பணப்புழக்கங்களில் நிதி அறிக்கைகளை முன்னறிவிப்பது தொடர்ச்சியாக செய்யப்படவில்லை. மூன்று அறிக்கைகளும் ஒன்றோடொன்று இணைக்கப்பட்டுள்ளன, மேலும் வருமான அறிக்கையிலிருந்து நீங்கள் முன்னறிவிக்கும் போது, நீங்கள் இருப்புநிலைக்குச் செல்ல வேண்டும், பின்னர் பணப்புழக்கங்கள் போன்றவற்றுக்கு செல்ல வேண்டியிருக்கும்.

- அலிபாபா இருப்புநிலை கணிப்புகளின் ஸ்னாப்ஷாட் கீழே உள்ளது

பணப்புழக்க அறிக்கைகளை முன்வைத்தல்

- பணப்புழக்க அறிக்கைகளில் ஒவ்வொரு பொருளையும் நீங்கள் திட்டமிட தேவையில்லை. சில நேரங்களில் தரவு இல்லாததால் அவ்வாறு செய்வது நடைமுறையில் சாத்தியமில்லை.

- தள்ளுபடி செய்யப்பட்ட பணப்புழக்க மதிப்பீட்டுக் கண்ணோட்டத்திலிருந்து தேவையான பொருட்கள் மட்டுமே முன்னறிவிக்கப்பட்டுள்ளன.

டி.சி.எஃப் படி # 2 - நிறுவனத்திற்கு இலவச பணப்புழக்கத்தைக் கணக்கிடுகிறது

தள்ளுபடி செய்யப்பட்ட பணப்புழக்க பகுப்பாய்வின் இரண்டாவது படி, நிறுவனத்திற்கு இலவச பணப்புழக்கத்தைக் கணக்கிடுவது.

எதிர்கால இலவச பணப்புழக்கத்தை மதிப்பிடுவதற்கு முன், இலவச பணப்புழக்கம் என்ன என்பதை நாம் முதலில் புரிந்து கொள்ள வேண்டும். இலவச பணப்புழக்கம் என்பது பணமாகும், இது அனைத்து இயக்கச் செலவுகளையும் தேவையான மூலதனச் செலவுகளையும் நிறுவனம் செலுத்திய பின்னர் விடப்படுகிறது. புதிய `தயாரிப்புகளை உருவாக்குதல், புதிய வசதிகளை நிறுவுதல், மற்றும் அதன் பங்குதாரர்களுக்கு ஈவுத்தொகை செலுத்துதல் அல்லது பங்கு வாங்குதல்களைத் தொடங்குவது போன்ற அதன் வளர்ச்சியை மேம்படுத்த நிறுவனம் இந்த இலவச பணப்புழக்கத்தைப் பயன்படுத்துகிறது.

இலவச பணப்புழக்கம் நிறுவனத்தின் வணிகத்திலிருந்து பணத்தை உருவாக்குவதற்கான திறனை பிரதிபலிக்கிறது, இது நிலுவையில் உள்ள நிகர கடனை செலுத்துவதற்கும் பங்குதாரர்களுக்கான மதிப்பை அதிகரிப்பதற்கும் பயன்படுத்தக்கூடிய நிதி நெகிழ்வுத்தன்மையை வலுப்படுத்துகிறது.

FCFF ஐ பின்வருமாறு கணக்கிடுங்கள் -

நிறுவனம் அல்லது எஃப்.சி.எஃப்.எஃப் கணக்கீடுக்கு இலவச பணப்புழக்கம் = ஈபிஐடி எக்ஸ் (1-வரி விகிதம்) + பணமில்லா கட்டணங்கள் + பணி மூலதனத்தில் மாற்றங்கள் - மூலதன செலவு

| ஃபார்முலா | கருத்துரைகள் |

| EBIT x (1-வரி விகிதம்) | மொத்த மூலதனத்திற்கு ஓட்டம், வருவாய் மீதான மூலதன விளைவுகளை நீக்குகிறது |

| சேர்: பணமில்லாத கட்டணங்கள் | தேய்மானம், கடன் பெறுதல் போன்ற அனைத்து அல்லாத கேஷ் கட்டணங்களையும் மீண்டும் சேர்க்கவும் |

| சேர்: பணி மூலதனத்தில் மாற்றங்கள் | இது வெளிச்செல்லும் அல்லது பணத்தின் வரமாக இருக்கலாம். முன்னறிவிக்கப்பட்ட பணி மூலதனத்தில் ஆண்டுதோறும் பெரிய ஊசலாட்டங்களைப் பாருங்கள் |

| குறைவாக: மூலதன செலவு | முன்னறிவிப்பில் விற்பனை மற்றும் ஓரங்களை ஆதரிக்கத் தேவையான கேப்எக்ஸ் நிலைகளைத் தீர்மானிப்பதில் முக்கியமானது |

அலிபாபாவின் நிதிநிலைகளை முன்வைத்த பிறகு, அலிபாபாவின் இலவச பணப்புழக்க திட்டங்களைக் கண்டறிய கீழே கொடுக்கப்பட்டுள்ள தனிப்பட்ட பொருட்களை நீங்கள் இணைக்கலாம்.

அடுத்த ஐந்து ஆண்டுகளுக்கு இலவச பணப்புழக்கங்களை மதிப்பிட்டுள்ள நிலையில், இந்த பணப்புழக்கங்களின் மதிப்பை தற்போதைய நேரத்தில் நாம் கண்டுபிடிக்க வேண்டும். எவ்வாறாயினும், இந்த எதிர்கால பணப்புழக்கங்களின் தற்போதைய மதிப்பை அறிந்து கொள்ள, இந்த எதிர்கால பணப்புழக்கங்களின் நிகர தற்போதைய மதிப்பு அல்லது NPV ஐ தீர்மானிக்க பயன்படுத்தக்கூடிய தள்ளுபடி வீதம் எங்களுக்கு தேவைப்படும்.

டி.சி.எஃப் படி 3- தள்ளுபடி வீதத்தைக் கணக்கிடுகிறது

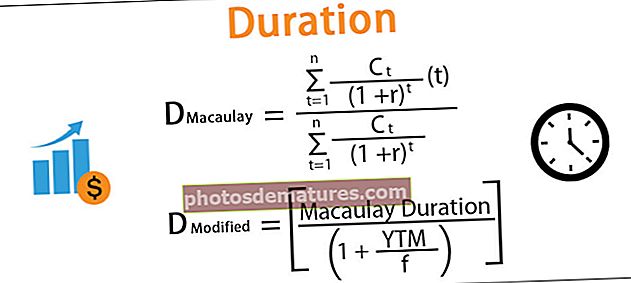

தள்ளுபடி செய்யப்பட்ட பணப்புழக்க மதிப்பீட்டு பகுப்பாய்வின் மூன்றாவது படி தள்ளுபடி வீதத்தைக் கணக்கிடுவது.

தள்ளுபடி வீதத்தைக் கணக்கிட பல முறைகள் பயன்படுத்தப்படுகின்றன. ஆனால், தள்ளுபடி வீதத்தை தீர்மானிக்க மிகவும் பொருத்தமான முறை WACC என அழைக்கப்படும் மூலதனத்தின் சராசரி சராசரி செலவின் கருத்தை பயன்படுத்துவதாகும். இருப்பினும், மூலதன செலவில் ஒன்று அல்லது இரண்டு சதவிகித புள்ளிகளின் வேறுபாடு மூலதன செலவில் ஒரு நியாயமான வித்தியாசத்தில் பெரும் வித்தியாசத்தை ஏற்படுத்தும் என்பதால், நீங்கள் சரியான பங்கு மற்றும் வரிக்குப் பிந்தைய கடனுக்கான செலவுகளை எடுத்துள்ளீர்கள் என்பதை நினைவில் கொள்ள வேண்டும். நிறுவனம். இப்போது, பங்கு மற்றும் கடன் செலவு எவ்வாறு தீர்மானிக்கப்படுகிறது என்பதைக் கண்டுபிடிப்போம்.

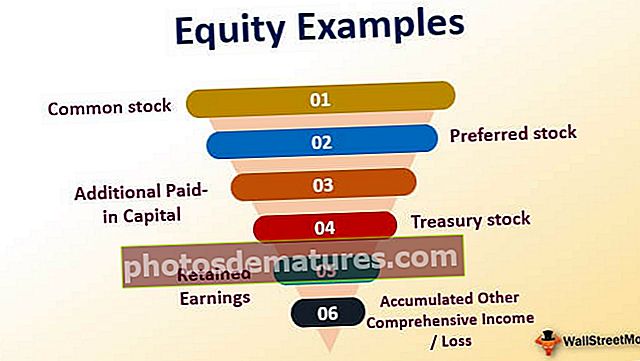

பங்கு செலவு

ஒரு குறிப்பிட்ட வட்டி விகிதத்தை செலுத்தும் கடன் பகுதியைப் போலன்றி, ஈக்விட்டி முதலீட்டாளர்களுக்கு செலுத்தும் உண்மையான விலையைக் கொண்டிருக்கவில்லை. இருப்பினும், ஈக்விட்டி செலவை ஏற்காது என்று அர்த்தமல்ல. பங்குதாரர்கள் நிறுவனம் தங்கள் முதலீட்டில் முழுமையான வருமானத்தை வழங்க வேண்டும் என்று பங்குதாரர்கள் எதிர்பார்க்கிறார்கள் என்பதை நாங்கள் அறிவோம். எனவே, நிறுவனத்தின் பார்வையில், முதலீட்டாளர்களிடமிருந்து தேவையான வருவாய் விகிதம் ஈக்விட்டி செலவாகும், ஏனெனில் நிறுவனம் தேவையான வருவாய் விகிதத்தை வழங்கத் தவறினால், பங்குதாரர்கள் நிறுவனத்தில் தங்கள் நிலைகளை விற்பனை செய்வார்கள். இது, பங்குச் சந்தையில் பங்கு விலை இயக்கத்தை பாதிக்கும்.

மூலதனச் செலவைக் கணக்கிடுவதற்கான மிகவும் பொதுவான முறை மூலதன சொத்து விலை மாதிரி அல்லது (சிஏபிஎம்) பயன்படுத்துவதாகும். இந்த முறையின்படி, ஈக்விட்டி செலவு (Re) = Rf + பீட்டா (Rm-Rf) ஆக இருக்கும்.

எங்கே;

- மறு = பங்கு செலவு

- RF = ஆபத்து இல்லாத வீதம்

- Β = பீட்டா

- Rm = சந்தை வீதம்

கடன் செலவு

பங்குகளின் விலையுடன் ஒப்பிடும்போது கடன் செலவைக் கணக்கிடுவது எளிது. கடனின் விலையை தீர்மானிக்க குறிக்கப்பட்ட விகிதம் தற்போதைய சந்தை வீதமாகும், அதன் தற்போதைய கடனில் நிறுவனம் செலுத்துகிறது.

கலந்துரையாடலின் பின்னணியில் எளிமைக்காக, நான் WACC புள்ளிவிவரங்களை நேரடியாக 9% ஆக எடுத்துள்ளேன்.

முக்கியமான - எனது விரிவான WACC வழிகாட்டியை நீங்கள் குறிப்பிடலாம், இதில் ஸ்டார்பக்ஸ் WACC உட்பட பல எடுத்துக்காட்டுகளுடன் தொழில் ரீதியாக இதை எவ்வாறு கணக்கிடுவது என்று விவாதித்தேன்.

DCF படி 4 - முனைய மதிப்பைக் கணக்கிடுகிறது

தள்ளுபடி செய்யப்பட்ட பணப்புழக்க பகுப்பாய்வின் நான்காவது படி முனைய மதிப்பைக் கணக்கிடுவது

முனைய மதிப்பைத் தவிர, DCF பகுப்பாய்வின் முக்கியமான கூறுகளை நாங்கள் ஏற்கனவே கணக்கிட்டுள்ளோம். எனவே, இப்போது முனைய மதிப்பைக் கணக்கிடுவோம், அதைத் தொடர்ந்து தள்ளுபடி செய்யப்பட்ட பணப்புழக்க பகுப்பாய்வின் கணக்கீடு. பணப்புழக்கங்களின் முனைய மதிப்பைக் கணக்கிட பல வழிகள் உள்ளன.

இருப்பினும், பொதுவாக அறியப்பட்ட முறை, நிறுவனத்தை மதிப்பிடுவதற்கு கோர்டன் வளர்ச்சி மாதிரியைப் பயன்படுத்தி ஒரு நிரந்தர முறையைப் பயன்படுத்துவதாகும். எதிர்கால பணப்புழக்கத்திற்கான முனைய மதிப்பைக் கணக்கிடுவதற்கான சூத்திரம்:

முனைய மதிப்பு = இறுதி ஆண்டு திட்டமிடப்பட்ட பணப்புழக்கம் * (1+ எல்லையற்ற வளர்ச்சி விகிதம்) / (தள்ளுபடி வீதம்-நீண்ட கால பணப்புழக்க வளர்ச்சி விகிதம்)

DCF படி 5 - தற்போதைய மதிப்பு கணக்கீடுகள்

தள்ளுபடி செய்யப்பட்ட பணப்புழக்க பகுப்பாய்வின் ஐந்தாவது படி, இலவச பணப்புழக்கங்களின் தற்போதைய மதிப்புகளை உறுதியான மற்றும் முனைய மதிப்புக்கு கண்டுபிடிப்பதாகும்.

NPV சூத்திரங்கள் மற்றும் XNPV சூத்திரங்களைப் பயன்படுத்தி திட்டமிடப்பட்ட பணப்புழக்கங்களின் தற்போதைய மதிப்பைக் கண்டறியவும்.

நிறுவனத்தின் திட்டமிடப்பட்ட பணப்புழக்கங்கள் இரண்டு பகுதிகளாக பிரிக்கப்பட்டுள்ளன -

- வெளிப்படையான காலம் (FCFF கணக்கிடப்பட்ட காலம் - 2022E வரை)

- வெளிப்படையான காலத்திற்குப் பிறகு காலம் (2022E க்குப் பின்)

வெளிப்படையான முன்னறிவிப்பு காலத்தின் தற்போதைய மதிப்பு (ஆண்டு 2022)

மேலே பெறப்பட்ட WACC ஐப் பயன்படுத்தி வெளிப்படையான பணப்புழக்கங்களின் தற்போதைய மதிப்பைக் கணக்கிடுங்கள்

முனைய மதிப்பின் தற்போதைய மதிப்பு (2022 க்கு அப்பால்)

DCF படி 6- சரிசெய்தல்

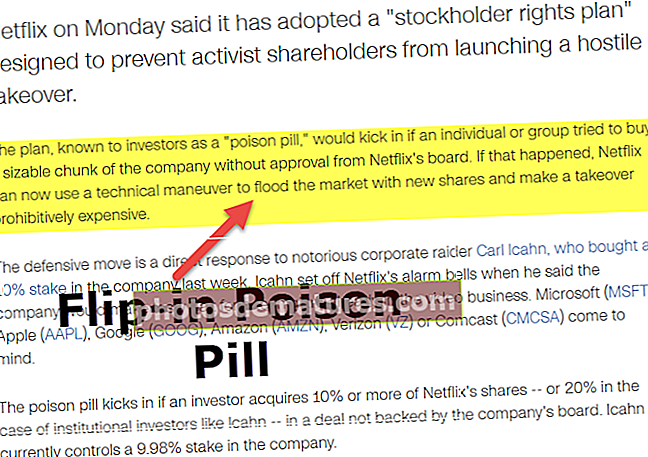

தள்ளுபடி செய்யப்பட்ட பணப்புழக்க பகுப்பாய்வின் ஆறாவது படி உங்கள் நிறுவன மதிப்பீட்டில் மாற்றங்களைச் செய்வதாகும்.

தள்ளுபடி செய்யப்பட்ட பணப்புழக்க மதிப்பீடுகளுக்கான சரிசெய்தல் இலவச பணப்புழக்க திட்டங்களில் கணக்கிடப்படாத அனைத்து முக்கிய அல்லாத சொத்துக்கள் மற்றும் பொறுப்புகளுக்கு செய்யப்படுகிறது. சரிசெய்யப்பட்ட நியாயமான பங்கு மதிப்பைக் கண்டறிய அசாதாரண சொத்துக்களைச் சேர்ப்பதன் மூலம் அல்லது பொறுப்புகளைக் கழிப்பதன் மூலம் மதிப்பீட்டை சரிசெய்யலாம்.

பொதுவான தள்ளுபடி பணப்புழக்க மதிப்பீட்டு சரிசெய்தல் அடங்கும் -

| பொருட்களை | DCF உடன் சரிசெய்தல் (தள்ளுபடி செய்யப்பட்ட பணப்புழக்கங்கள்) |

| நிகர கடன் (மொத்த கடன் - ரொக்கம்) | சந்தை மதிப்பு |

| ஓய்வூதியக் கடன்கள் | சந்தை மதிப்பு |

| சுற்றுச்சூழல் பொறுப்புகள் | நிறுவனத்தின் அறிக்கைகளின் அடிப்படையில் |

| இயக்க குத்தகை கடன்கள் | மதிப்பிடப்பட்ட பெறுமதி |

| சிறுபான்மை வட்டி | சந்தை மதிப்பு அல்லது மதிப்பிடப்பட்ட மதிப்பு |

| முதலீடுகள் | சந்தை மதிப்பு அல்லது மதிப்பிடப்பட்ட மதிப்பு |

| கூட்டாளிகள் | சந்தை மதிப்பு அல்லது மதிப்பிடப்பட்ட மதிப்பு |

அனைத்து சொத்துக்கள் மற்றும் பொறுப்புகளுக்கான உங்கள் மதிப்பீட்டை சரிசெய்யவும், எடுத்துக்காட்டாக, முக்கிய அல்லாத சொத்துக்கள் மற்றும் பொறுப்புகள், பணப்புழக்க திட்டங்களில் கணக்கிடப்படவில்லை. நிறுவனத்தின் நியாயமான மதிப்பைப் பிரதிபலிக்க பிற அசாதாரண சொத்துக்களைச் சேர்ப்பதன் மூலமோ அல்லது கடன்களைக் கழிப்பதன் மூலமோ நிறுவன மதிப்பை சரிசெய்ய வேண்டியிருக்கலாம். இந்த மாற்றங்களில் பின்வருவன அடங்கும்:

DCF மதிப்பீட்டு சுருக்கம்

டி.சி.எஃப் படி 7 - உணர்திறன் பகுப்பாய்வு

தள்ளுபடி செய்யப்பட்ட பணப்புழக்க பகுப்பாய்வின் ஏழாவது படி, வெளியீட்டின் செயல்திறன் கணக்கீட்டு உணர்திறன் பகுப்பாய்வைக் கணக்கிடுவது

அனுமானங்களின் மாற்றங்களுடன் உங்கள் டி.சி.எஃப் மாதிரியை சோதிப்பது முக்கியம். மதிப்பீடுகளில் பெரும் தாக்கத்தை ஏற்படுத்தும் மிக முக்கியமான இரண்டு அனுமானங்கள் பின்வருமாறு

- எல்லையற்ற வளர்ச்சி விகிதத்தில் மாற்றங்கள்

- மூலதனத்தின் சராசரி செலவில் மாற்றங்கள்

டேட்டா டேபிள்களைப் பயன்படுத்தி எக்செல் இல் உணர்திறன் பகுப்பாய்வு மூலம் நாம் எளிதாக செய்ய முடியும்

அலிபாபாவின் டி.சி.எஃப் மதிப்பீட்டு மாதிரியின் உணர்திறன் பகுப்பாய்வை கீழே உள்ள விளக்கப்படம் காட்டுகிறது.

- அலிபாபாவின் அடிப்படை வழக்கு மதிப்பீடு ஒரு பங்கிற்கு .3 78.3 ஆக இருப்பதை நாங்கள் கவனிக்கிறோம்.

- WACC 9% இலிருந்து 11% என்று மாறும்போது, DCF மதிப்பீடு. 57.7 ஆக குறைகிறது

- அதேபோல், எல்லையற்ற வளர்ச்சி விகிதங்களை 3% முதல் 5% வரை மாற்றினால், நியாயமான DCF மதிப்பீடு 6 106.5 ஆகிறது

முடிவுரை

எதிர்கால பணப்புழக்கத்தின் அடிப்படையில் இன்றைய நிறுவனத்தின் மதிப்பைக் கணக்கிட தள்ளுபடி செய்யப்பட்ட பணப்புழக்க பகுப்பாய்வு உதவுகிறது என்பதை இப்போது அறிந்துள்ளோம். ஏனென்றால், நிறுவனத்தின் மதிப்பு எதிர்காலத்தில் நிறுவனம் உற்பத்தி செய்யும் பணப்புழக்கத்தின் தொகையைப் பொறுத்தது. எவ்வாறாயினும், இந்த பணப்புழக்கங்களின் தற்போதைய மதிப்பை அடைய இந்த எதிர்கால பணப்புழக்கங்களை நாம் தள்ளுபடி செய்ய வேண்டும்.