தனியார் ஈக்விட்டி Vs ஹெட்ஜ் ஃபண்ட் | நீங்கள் தெரிந்து கொள்ள வேண்டிய 6 வேறுபாடுகள்!

தனியார் பங்கு மற்றும் ஹெட்ஜ் நிதிக்கு இடையிலான வேறுபாடு

தனியார் நிறுவனங்களை முதலீட்டாளர்கள் பொது நிறுவனங்களை கையகப்படுத்த அல்லது தனியார் நிறுவனங்களில் முதலீடு செய்ய பயன்படுத்தும் நிதிகள் என வரையறுக்கலாம், மறுபுறம், ஹெட்ஜ் நிதிகள் முதலீட்டாளர்களிடமிருந்து நிதி திரட்டும் தனியாருக்கு சொந்தமான நிறுவனங்களாக வரையறுக்கப்படலாம் மற்றும் சிக்கலான இலாகாக்களைக் கொண்ட நிதிக் கருவிகளில் அவற்றை மீண்டும் முதலீடு செய்யுங்கள்.

ஒரு தனியார் ஈக்விட்டி ஃபண்ட் பொதுவாக நிறுவனங்களை கையகப்படுத்துதல், ஒரு நிறுவனத்தின் விரிவாக்கம் அல்லது ஒரு நிறுவனத்தின் இருப்புநிலையை வலுப்படுத்தும் நோக்கத்திற்காக பயன்படுத்தப்படுகிறது. தனியார் பங்குகளில், நிதி வணிகங்களில் ஆர்வம் காட்டிய முதலீட்டாளர்களுக்கு நிதி திரட்டும் நோக்கத்திற்காக ஒரு வாய்ப்பை வழங்கப்படுகிறது. அனைத்து நிதிகளும் திவாலாகிவிட்டால், முதலீட்டாளர்களையும், மேலாளர்களையும் கடனளிப்பவர்களிடமிருந்து பாதுகாப்பதற்காக ஹெட்ஜ் நிதிகள் வரையறுக்கப்பட்ட பொறுப்புக் கழகங்களாக உருவாக்கப்படுகின்றன.

தனியார் சமபங்கு என்றால் என்ன?

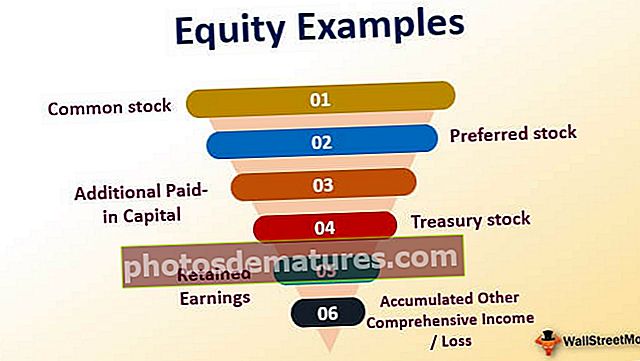

தனியார் ஈக்விட்டி என்பது நிறுவனத்தில் எந்தவொரு உயர் நிகர மதிப்புள்ள தனிநபரால் முதலீடு செய்யப்படும் முதலீட்டு மூலதனம் ஆகும். இந்த தலைநகரங்கள் பொது பரிமாற்றத்தில் மேற்கோள் காட்டப்படவில்லை. நிறுவனத்தின் செயல்பாட்டு மூலதனத்தை விரிவுபடுத்துவதற்கும், இருப்புநிலைகளை வலுப்படுத்துவதற்கும் அல்லது உற்பத்தியை அதிகரிக்க நிறுவனத்தில் புதிய தொழில்நுட்பத்தை கொண்டு வருவதற்கும் மூலதனத்தைப் பயன்படுத்தலாம். நிறுவன முதலீட்டாளர்கள் மற்றும் அங்கீகாரம் பெற்ற முதலீட்டாளர்கள் எந்தவொரு நிறுவனத்திலும் உள்ள தனியார் பங்குகளின் முக்கிய பகுதியாகும், ஏனெனில் அவர்கள் நீண்ட காலத்திற்கு ஒரு பெரிய தொகையைச் செய்யக்கூடிய திறனைக் கொண்டுள்ளனர். பெரும்பாலும், ஒரு பொது நிறுவனத்தை ஒரு தனியார் நிறுவனமாக மாற்ற தனியார் பங்கு பயன்படுத்தப்படுகிறது.

ஹெட்ஜ் நிதி என்றால் என்ன?

ஹெட்ஜ் ஃபண்ட் என்பது முதலீட்டு கூட்டாண்மைக்கான மற்றொரு பெயர். ‘ஹெட்ஜ்’ என்ற வார்த்தையின் பொருள் நிதி இழப்பிலிருந்து தன்னைப் பாதுகாத்துக் கொள்வதால் ஹெட்ஜ் நிதிகள் அவ்வாறு செய்ய வடிவமைக்கப்பட்டுள்ளன. ஒரு ஆபத்து காரணி எப்போதும் சம்பந்தப்பட்டிருந்தாலும், அது வருவாயைப் பொறுத்தது. அதிக ஆபத்து, அதிக வருவாய். ஹெட்ஜ் நிதிகள் என்பது முதலீட்டாளருக்கு அதிக வருவாயைப் பெறுவதற்கான பல உத்திகளை உள்ளடக்கிய நிதிகளைச் சேகரிப்பதன் மூலம் செய்யப்படும் மாற்று முதலீடுகள் ஆகும். ஹெட்ஜ் நிதிகள் பத்திரங்கள் மற்றும் பரிவர்த்தனை கமிஷனால் கட்டுப்படுத்தப்படுவதில்லை மற்றும் பரஸ்பர நிதிகளுடன் ஒப்பிடும்போது பலவிதமான பத்திரங்களுக்கு பயன்படுத்தப்படலாம். ஹெட்ஜ் ஃபண்டுகள் நீண்ட-குறுகிய உத்திகளில் செயல்படுகின்றன, அதாவது நீண்ட நிலைகளில் முதலீடு செய்வது, அதாவது பங்குகள் மற்றும் குறுகிய நிலைகளை வாங்குதல், அதாவது கடன் வாங்கிய பணத்தின் உதவியுடன் பங்குகளை விற்று, விலை குறைவாக இருக்கும்போது அவற்றை மீண்டும் வாங்குதல்.

தனியார் ஈக்விட்டி Vs ஹெட்ஜ் ஃபண்ட்ஸ் இன்போ கிராபிக்ஸ்

தனியார் பங்கு மற்றும் ஹெட்ஜ் நிதிகளுக்கு இடையிலான முக்கிய வேறுபாடுகள்

- தனியார் ஈக்விட்டி ஃபண்டுகள் என்பது பங்குச் சந்தையில் பகிரங்கமாக வர்த்தகம் செய்யப்படாத நிறுவனங்களை வாங்குதல் மற்றும் மறுசீரமைக்கும் நோக்கத்திற்காக வரையறுக்கப்பட்ட கூட்டாண்மைகளுக்குச் சொந்தமான முதலீட்டு நிதிகள் ஆகும், அதேசமயம் ஹெட்ஜ் நிதிகள் தனிப்பட்ட முறையில் வைத்திருக்கும் நிறுவனங்கள் மற்றும் இந்த பூல் முதலீட்டாளர்களின் நிதிகள் மற்றும் மறு முதலீடு சிக்கலான போர்ட்ஃபோலியோவைக் கொண்ட நிதிக் கருவிகளில் அதே.

- தனியார் ஈக்விட்டி ஃபண்டுகள் நீண்ட காலத்திற்கு அதிக லாபத்தை வழங்கக்கூடிய நிறுவனங்களில் முதலீடு செய்கின்றன, அதேசமயம் ஹெட்ஜ் நிதிகள் அத்தகைய சொத்துக்களில் முதலீடு செய்யப் பயன்படுகின்றன, அவை நல்ல ROI ஐக் கொடுக்கும் அல்லது குறுகிய காலத்தில் முதலீட்டில் வருமானம் ஈட்டுகின்றன.

- தனியார் ஈக்விட்டி ஃபண்டுகளில் முதலீட்டாளர்களுக்கு நிதி முதலீடு செய்ய சுதந்திரம் உள்ளது, தேவைப்படும்போது ஹெட்ஜ் ஃபண்டுகளில், முதலீட்டாளர்கள் அனைத்தையும் ஒரே பயணத்தில் முதலீடு செய்ய வேண்டும்.

- தனியார் ஈக்விட்டி நிதிகள் மூடிய-முடிக்கப்பட்ட முதலீட்டு நிதிகள், ஹெட்ஜ் நிதிகள் திறந்தநிலை முதலீட்டு நிதிகள்.

- தனியார் ஈக்விட்டி ஃபண்டுகளுக்கு ஒரு குறிப்பிட்ட கால இடைவெளியில் இடமாற்றம் செய்வதற்கு எந்தவிதமான கட்டுப்பாடுகளும் இல்லை, அதேசமயம் ஹெட்ஜ் நிதிகளுக்கு இடமாற்றம் செய்ய கட்டுப்பாடுகள் உள்ளன.

- ஹெட்ஜ் நிதிகளுடன் ஒப்பிடுகையில் தனியார் ஈக்விட்டி நிதிகள் குறைவான ஆபத்தானவை.

- தனியார் ஈக்விட்டி ஃபண்டுகளில் முதலீட்டாளர்கள் செயலில் பங்கேற்பாளர்களாக செயல்படுகிறார்கள், அதே நேரத்தில் ஹெட்ஜ் நிதிகளில் முதலீட்டாளர்கள் செயலற்ற நிலைக்கு உட்படுத்தப்படுவார்கள்.

- ஹெட்ஜ் ஃபண்டுகளின் விஷயத்தில் நிதிகளின் ஆயுள் மீது பூஜ்ஜிய வரம்பு இருக்கும்போது, நிதி ஈக்விட்டி நிதிகளில் ஒப்பந்த அடிப்படையில் வரையறுக்கப்படுகிறது.

- தனியார் ஈக்விட்டி ஃபண்டுகளில் முதலீட்டாளர்கள் செயல்பாடுகள் மற்றும் சொத்து மேலாண்மை மீது அதிக அளவு கட்டுப்பாட்டைக் கொண்டுள்ளனர், அதேசமயம் ஹெட்ஜ் நிதிகள் சொத்துக்களின் மீது குறைந்த அளவிலான கட்டுப்பாட்டைக் கொண்டுள்ளன.

தனியார் ஈக்விட்டி Vs ஹெட்ஜ் ஃபண்ட் - கட்டமைப்பு வேறுபாடு

தனியார் ஈக்விட்டி என்பது மூடிய-இறுதி முதலீட்டு நிதிகளின் வகையின் கீழ் வருகிறது, அவை பொதுவாக சந்தைக்கு குறிக்க முடியாத முதலீடுகளுக்கு ஏற்றவை மற்றும் குறிப்பிட்ட காலத்திற்கு இடமாற்றம் செய்ய கட்டுப்பாடுகள் உள்ளன, அதே நேரத்தில் பாரம்பரிய திறந்த-இறுதி முதலீட்டின் பிரிவில் ஹெட்ஜ் நிதி உள்ளது நிறுவப்பட்ட வர்த்தக சந்தையைக் கொண்ட முதலீட்டு வாகனங்களுக்கு பொதுவாக பொருத்தமான நிதிகள் மற்றும் இடமாற்றம் குறித்து எந்தவிதமான கட்டுப்பாடுகளும் இல்லை, அதாவது சொத்துக்கள் சந்தைக்கு உடனடியாக குறிக்கப்படுவதற்கு கிடைக்கின்றன.

இந்த வார்த்தையைப் பற்றி பேசும்போது, ஹெட்ஜ் நிதிகள் எந்தவொரு குறிப்பிட்ட காலத்தையும் கொண்டிருக்கவில்லை, அதேசமயம் தனியார் ஈக்விட்டி 10 முதல் 12 ஆண்டுகள் வரை உள்ளது, இது அனைத்து முதலீட்டாளர்களின் ஒப்புதலுடன் மேலாளர் / ஜிபி நிறுவனத்தால் மேலும் நீட்டிக்கப்படலாம்.

நீங்கள் எப்போது பணத்தை வெளியிட வேண்டும்?

தனியார் ஈக்விட்டி விஷயத்தில், உங்கள் கணக்கிலிருந்து உடனடியாக பணத்தை நீங்கள் முதலீடு செய்ய வேண்டியதில்லை, அதற்கு பதிலாக தனியார் சந்தையில் போர்ட்ஃபோலியோ மேலாளரால் செய்யப்படும் எந்தவொரு ஒப்பந்தத்திற்கும் எதிர்காலத்தில் செலுத்த வேண்டிய மூலதனத்தை நீங்கள் செலுத்த வேண்டும்.

உங்கள் பணத்தை எப்போது அழைக்கலாம் என்பதற்கு நிலையான கால அவகாசம் இல்லை, அதேசமயம் ஹெட்ஜ் நிதிகளின் விஷயத்தில், உங்கள் சேமிப்பிலிருந்து உறுதிசெய்யப்பட்ட தொகையை உடனடியாக வெளியிட வேண்டும். இந்த தொகை நிகழ்நேரத்தில் வர்த்தகம் செய்யப்படும் சந்தைப்படுத்தக்கூடிய பத்திரங்களில் முதலீடு செய்யப்படுகிறது.

செயல்திறன் அளவீட்டு மற்றும் உணர்தல்

தனியார் ஈக்விட்டியின் செயல்திறன் இன்டர்னல் ரேட் ஆஃப் ரிட்டர்ன் (ஐஆர்ஆர்) அடிப்படையில் அளவிடப்படுகிறது மற்றும் வழக்கமாக, குறைந்தபட்ச தடை விகிதம் தனியார் ஈக்விட்டிக்கு பொருந்தும். ஹெட்ஜ் நிதிகளில் வருமானம் உடனடி மற்றும் சில நேரங்களில் அதிக ஊக்கக் கட்டணங்களைப் பெறுவதற்கான செயல்திறன் ஒரு அளவுகோலின் படி அளவிடப்படுகிறது.

தனியார் சமபங்குக்கான செயல்திறன் உணர்தல் பொதுவாக தடை விகிதம் அடைந்த பிறகு மற்றும் பெரும்பாலும் எதிர்மறை செயல்திறன் ஆரம்ப ஆண்டுகளில் தனியார் சமபங்கு மூலம் தெரிவிக்கப்படுகிறது. சொத்துக்களின் முதலீடு செய்யும் போது ஹெட்ஜ் நிதிகளின் செயல்திறன் தொடர்ந்து உணரப்படுகிறது.

ஒதுக்கீடுகள் மற்றும் விநியோகங்கள்

முதலீட்டாளர்களுக்கும் நிதி மேலாளர்களுக்கும் இடையில் நிதியின் ஒதுக்கீடு மற்றும் விநியோகத்தின் அடிப்படையில் தனியார் ஈக்விட்டி மற்றும் ஹெட்ஜ் நிதிகளுக்கு இடையே சில பெரிய வேறுபாடுகள் உள்ளன. தனியார் ஈக்விட்டியில், முதலீட்டாளர் அவர் முதலீடு செய்த தொகையைப் பெறும் வரை போர்ட்ஃபோலியோ கலைப்பு விநியோகம் நடைபெறுகிறது, சில சமயங்களில் “விருப்பமான வருமானங்களும்” பெறப்படும், அவை முதலீட்டாளர்களின் பங்களிப்புத் தொகையில் சில சதவீதமாகக் கணக்கிடப்படுகின்றன, இது முதலீட்டாளர்கள் மற்றும் நிதி மேலாளர்களிடையே மேலும் விநியோகிக்கப்படுகிறது, பொதுவாக, 80-20 என்ற விகிதத்தில். சில காரணங்களால் நிதி நிறுத்தப்படும் வரை அல்லது அவர் வேண்டுமென்றே நிதியில் இருந்து விலகும் வரை ஒரு ஹெட்ஜ் நிதி முதலீட்டாளர் முதலீடு செய்த தொகையை ஒருபோதும் மீட்டெடுப்பதில்லை.

கட்டணம் ஒப்பீடு

தனியார் ஈக்விட்டி கட்டணம் முதலீட்டு காலம், நிதி ஆயுள், சராசரி வைத்திருக்கும் காலம், கேரி சதவீதம் மற்றும் அதிகபட்ச சதவீதம் நிதி போன்ற பல அனுமானங்களின் அடிப்படையில் மதிப்பிடப்படுகிறது. தனியார் ஈக்விட்டி கட்டணம் இரண்டு அடுக்கு. அடுக்கு 1 என்பது முதல் ஐந்து ஆண்டுகளில் உறுதி செய்யப்பட்ட முதலீட்டில் ஆண்டுக்கு 1.5%, பின்னர் ஐந்து ஆண்டுகளுக்குப் பிறகு 1.0% ஆகும்.

ஹெட்ஜ் நிதிக்கான மிகவும் பொதுவான கட்டண அமைப்பு நிர்வாகத்திற்கு 1.5% கட்டணம் மற்றும் செயல்திறனின் அடிப்படையில் 20% கட்டணம். ஹெட்ஜ் நிதி வழக்கமாக முதல் டாலர் லாபத்தில் செயல்திறன் கட்டணத்தைப் பெறுகிறது, அதே நேரத்தில் முதலீட்டாளரால் விருப்பமான வருவாயின் இலக்கை அடையும் வரை தனியார் பங்குகளில் செயல்திறன் கட்டணம் சம்பாதிக்கப்படாது. தனியார் ஈக்விட்டியில் விருப்பமான வருவாய் குறைந்த கட்டணங்களுக்கு காரணம்.

முதலீடுகளில் இருந்து பணம் சம்பாதிக்க இரண்டும் உள்ளன மற்றும் நிதி விருப்பங்கள் இரண்டிலும் அதிக ஆபத்து நிறைந்த காரணி ஈடுபட்டுள்ளது. இருவருக்கும் இடையிலான வேறுபாடுகளை மதிப்பிடுவதும் அதற்கேற்ப தேர்வு செய்வதும் முக்கியம்.

ஒப்பீட்டு அட்டவணை

| ஒப்பீட்டின் அடிப்படை | தனியார் பங்கு நிதிகள் | ஹெட்ஜ் நிதிகள் | ||

| வரையறை | தனியார் ஈக்விட்டி ஃபண்டுகள் என்பது முதலீட்டாளர்களால் தனியார் நிறுவனங்களில் முதலீடு செய்ய அல்லது பங்குச் சந்தையில் பகிரங்கமாகப் பட்டியலிடப்பட்ட நிறுவனங்களை கையகப்படுத்துவதற்குப் பயன்படுத்தப்படும் நிதிகள். | ஹெட்ஜ் நிதிகள் அனைத்தும் தனியார் வரையறுக்கப்பட்ட நிறுவனங்கள் முதலீட்டாளர்களிடமிருந்து நிதி திரட்டுவதும், பின்னர் அவற்றை மீண்டும் ஆபத்தான போர்ட்ஃபோலியோ கொண்ட நிதிக் கருவிகளில் மறு முதலீடு செய்வதும் ஆகும். | ||

| முதலீட்டைப் பொறுத்தவரை கால அளவு | தனியார் ஈக்விட்டி ஃபண்டுகள் என்பது நீண்ட காலத்திற்கு கணிசமான வருமானத்தை வழங்குவதற்கு போதுமான திறன் கொண்ட நிறுவனங்களில் முதலீடு செய்வதாகும். வேறு வார்த்தைகளில் கூறுவதானால், தனியார் ஈக்விட்டி நிதிகள் நீண்ட காலத்திற்கு வருமானத்தை ஈட்டக்கூடிய இலாகாக்களில் முதலீடு செய்கின்றன. | ஹெட்ஜ் நிதிகள் ROI இல் கணிசமான லாபத்தை (முதலீட்டில் வருமானம்) வழங்கக்கூடிய நிறுவனங்களில் முதலீடு செய்வதில் கவனம் செலுத்துகின்றன. வேறு வார்த்தைகளில் கூறுவதானால், ஹெட்ஜ் நிதிகள் ஒரு குறுகிய காலத்திற்குள் வருமானத்தை ஈட்டக்கூடிய இலாகாக்களில் முதலீடு செய்ய முற்படுகின்றன. | ||

| இடமாற்றத்தின் கட்டுப்பாடுகள் | தனியார் ஈக்விட்டி ஃபண்டுகள் மூடிய-முடிக்கப்பட்ட முதலீட்டு நிதிகள், அவை இடமாற்றம் தொடர்பாக கட்டுப்பாடுகள் உள்ளன. இருப்பினும், இந்த கட்டுப்பாடுகள் ஒரு குறிப்பிட்ட காலத்திற்கு மட்டுமே பொருந்தும். | ஹெட்ஜ் நிதிகள் திறந்தநிலை முதலீட்டு நிதிகள், அவை பரிமாற்றத்திற்கு எந்தவிதமான கட்டுப்பாடும் இல்லை. | ||

| மூலதன முதலீடு | தனியார் பங்கு நிதிகளைத் தேர்ந்தெடுக்கும் முதலீட்டாளர்கள் மூலதனத்தை எப்போது வேண்டுமானாலும் முதலீடு செய்ய வேண்டும். | ஹெட்ஜ் நிதிகளைத் தேர்ந்தெடுக்கும் முதலீட்டாளர்கள் ஒரு முறை மட்டுமே முதலீடு செய்ய வேண்டும். | ||

| அபாயங்களின் நிலை | ஹெட்ஜ் நிதிகளுடன் ஒப்பிடும்போது தனியார் பங்கு நிதிகள் குறைவான ஆபத்தானவை. | ஹெட்ஜ் நிதிகள் அதிக அளவிலான அபாயங்களைக் கொண்டுள்ளன, ஏனெனில் இவை பெரிய வருவாயைப் பெறுவதில் அதிக முக்கியத்துவம் கொடுக்கின்றன, அதுவும் குறுகிய காலத்திற்குள். | ||

| வரி | தனியார் பங்கு நிதிகளில் பெறப்பட்ட லாபங்கள் வரி விகிதங்களுக்கு உட்பட்டவை அல்ல. | ஹெட்ஜ் நிதிகளில் கிடைக்கும் லாபம் வரிகளுக்கு உட்பட்டது. | ||

| சொத்துக்களின் மீதான கட்டுப்பாட்டு நிலை | தனியார் பங்கு நிதிகள் சொத்து மேலாண்மை மற்றும் செயல்பாடுகள் மீது அதிக அளவு கட்டுப்பாடு மற்றும் செல்வாக்கைக் கொண்டுள்ளன. ஒரு தனியார் சமபங்கு நிதியத்தின் முதலீட்டாளர்கள் வணிக உத்திகளை மாற்றுவது, நிர்வாகத்தை செயல்படுத்துதல் மற்றும் செயல்பாட்டு மேம்பாடுகளைத் தொடங்குவதில் தீவிரமாக பங்கேற்கலாம். | ஹெட்ஜ் நிதிகள் சொத்துக்களின் மீது குறைந்த அளவிலான கட்டுப்பாட்டைக் கொண்டுள்ளன, மேலும் இவை எந்தவொரு வாக்களிக்கும் அதிகாரத்தையும் கொண்டிருக்கவில்லை. ஹெட்ஜ் நிதிகள் பொதுவாக சிறுபான்மை முதலீட்டாளர்களாக இருப்பதால், முதலீடுகளின் மீது சிறிதளவு அல்லது பூஜ்ஜிய கட்டுப்பாட்டைக் கொண்டிருப்பதே இதற்குக் காரணம். | ||

| கால | தனியார் பங்குகளில், நிதிகளின் வாழ்க்கை ஒப்பந்த அடிப்படையில் வரையறுக்கப்படுகிறது. | ஹெட்ஜ் நிதிகளில், நிதிகளின் வாழ்க்கையில் பூஜ்ஜிய வரம்பு உள்ளது. | ||

| பங்குகள் நடைபெற்றது | பங்குச் சந்தையில் பொதுவில் பட்டியலிடப்பட்ட நிறுவனங்களில் சிறிய பங்குகளை. | நெருக்கமாக வைத்திருக்கும் நிறுவனங்களில் குறிப்பிடத்தக்க பங்குகளை. | ||

| மேலாண்மை கட்டணங்கள் | தீவிரமாக நிர்வகிக்கப்படும் சொத்துகளில் 1 முதல் 2 சதவீதம் வரை. | நிர்வாகத்தின் கீழ் உள்ள சொத்துகளில் 1 முதல் 2 சதவீதம் வரை. | ||

| முதலீட்டு அடிவானம் | இவை பொதுவாக நீண்ட கால. | ஹெட்ஜ் நிதிகள் பொதுவாக குறுகிய காலமாகும். | ||

| பங்கேற்பு நிலை | முதலீட்டாளர்கள் ஒரு தனியார் பங்கு நிதியில் செயலில் பங்கேற்பாளர்கள். | முதலீட்டாளர்கள் ஒரு ஹெட்ஜ் நிதியில் செயலற்ற நிலையை வழங்கியுள்ளனர். |

முடிவுரை

தனியார் ஈக்விட்டி ஃபண்டுகள் என்பது தனியார் நிறுவனங்களில் நேரடி முதலீடுகள் அல்லது நிதிகள் மூலம் முதலீடு செய்வது பற்றியது, அதேசமயம், ஹெட்ஜ் நிதிகளில், முதலீட்டாளர்கள் வெவ்வேறு வகையான நிதிப் பத்திரங்கள் மற்றும் சந்தைகளில் முதலீடு மற்றும் வர்த்தகம் செய்யத் தேர்வு செய்யலாம். தனியார் ஈக்விட்டி நிதிகளுடன் ஒப்பிடும்போது ஹெட்ஜ் நிதிகளில் உள்ள அபாயங்களின் அளவு அதிகமாக உள்ளது. தனியார் ஈக்விட்டி ஃபண்டுகளிலிருந்து பெறப்பட்ட ஆதாயங்கள் வரியிலிருந்து விலக்கு அளிக்கப்படுகின்றன, அதே சமயம் ஹெட்ஜ் நிதிகளிலிருந்து பெறப்பட்ட லாபங்கள் வரிகளுக்கு சரிசெய்யப்படுகின்றன.