முனைய மதிப்பு (வரையறை, எடுத்துக்காட்டு) | DCF முனைய மதிப்பு என்றால் என்ன?

முனைய மதிப்பு என்ன?

தள்ளுபடி செய்யப்பட்ட பணப்புழக்கத்தைப் பயன்படுத்தி நிறுவனத்தின் மதிப்பீட்டின் போது, முடிவிலி வரை அனைத்து பணப்புழக்கங்களும் எடுக்கப்படுவதில்லை, எனவே ஒரு குறிப்பிட்ட எண்ணிக்கையிலான ஆண்டுகளுக்குப் பிறகு, நிறுவனத்தின் சொத்துக்களின் சாத்தியமான மதிப்பு அல்லது எதிர்கால பணப்புழக்கங்களின் தோராயமான மதிப்பு ஆகியவை பயன்படுத்தப்படுகின்றன முனைய மதிப்பு மற்றும் தள்ளுபடி செய்யப்பட்ட பணப்புழக்கம் மேற்கொள்ளப்படுகிறது.

இது ஒரு வெளிப்படையான திட்டமிடப்பட்ட நிதி மாதிரியின் காலத்திற்கு அப்பால் ஒரு நிறுவனத்தின் எதிர்பார்க்கப்படும் இலவச பணப்புழக்கத்தின் மதிப்பு.

எக்செல் இல் நிதி மாதிரியைத் தயாரிக்கும் சூழலில் டெர்மினல் மதிப்பு கணக்கிடப்படும் வழிகளில் இந்த டுடோரியல் கவனம் செலுத்துகிறது. -

- அலிபாபாவின் டிவி (நிரந்தர வளர்ச்சி முறையைப் பயன்படுத்துதல்)

பயனுள்ள பதிவிறக்கங்கள் - 1) இலவச டெர்மினல் மதிப்பு எக்செல் வார்ப்புருக்கள் (இடுகையில் பயன்படுத்தப்படுகிறது) மற்றும் 2) அலிபாபா ஐபிஓ டிவி கணக்கீட்டு மாதிரி

முனைய மதிப்பு வார்ப்புருக்களைப் பதிவிறக்குக

முனைய மதிப்பைக் கணக்கிடுங்கள்

டெர்மினல் மதிப்பு கணக்கீடு தள்ளுபடி செய்யப்பட்ட பணப்புழக்கத்தின் முக்கிய தேவை.

- நிறுவனத்தின் நிதிநிலை அறிக்கைகள் நீண்ட காலத்திற்கு அவை எவ்வாறு உருவாகின்றன என்பதைக் காண்பிப்பது மிகவும் கடினம்.

- நிதி அறிக்கை திட்டத்தின் நம்பிக்கை நிலை பல ஆண்டுகளாக அதிவேகமாக குறைகிறது, அவை இன்று முதல் தொலைவில் உள்ளன.

- மேலும், வணிகத்தையும் நாட்டையும் பாதிக்கும் பெரிய பொருளாதார நிலைமைகள் கட்டமைப்பு ரீதியாக மாறக்கூடும்.

- எனவே, முன்னறிவிப்பு காலத்திற்கு அப்பால் நிறுவனத்தின் மதிப்பைக் கண்டறிய சில சராசரி அனுமானங்களை எளிமைப்படுத்தி பயன்படுத்துகிறோம் (“முனைய மதிப்பு ”) நிதி மாடலிங் வழங்கியபடி.

டெர்மினல் மதிப்பை எவ்வாறு கணக்கிடுவது என்பதை பின்வரும் வரைபடம் காட்டுகிறது.

முனைய மதிப்பைக் கணக்கிடுவதற்கான படிகள்

இந்த பிரிவில், எந்தவொரு நிறுவனத்தின் தள்ளுபடி செய்யப்பட்ட பணப்புழக்கங்கள் அல்லது டி.சி.எஃப் மதிப்பீட்டைச் செய்வதற்கான ஒட்டுமொத்த அணுகுமுறையை நான் விளக்கினேன். குறிப்பாக, தயவுசெய்து கவனிக்கவும் படி # 3, பங்கின் நியாயமான மதிப்பைக் கண்டறிய நிறுவனத்தின் முனைய மதிப்பைக் கணக்கிடுகிறோம்.

படி # 1: உள்கட்டமைப்பை உருவாக்குங்கள் (இந்த கட்டுரையில் விவாதிக்கப்படவில்லை)

தனி வருமான அறிக்கை, இருப்புநிலை மற்றும் பணப்புழக்கங்களுடன் (கடந்த 5 ஆண்டுகள்) வெற்று எக்செல் தாளைத் தயாரிக்கவும்.

வரலாற்று நிதிநிலை அறிக்கைகளை (ஐ.எஸ்., பி.எஸ்., சி.எஃப்) விரிவுபடுத்துங்கள் மற்றும் மீண்டும் நிகழாத பொருட்களுக்கு தேவையான சரிசெய்தல் செய்யுங்கள் (ஒரு முறை செலவுகள் அல்லது ஆதாயங்கள்).

நிறுவனத்தைப் புரிந்துகொள்ள வரலாற்று ஆண்டுகளுக்கான விகித பகுப்பாய்வைச் செய்யுங்கள்

படி # 2: நிதி அறிக்கைகள் மற்றும் எஃப்.சி.எஃப்.எஃப் (இந்த கட்டுரையில் விவாதிக்கப்படவில்லை)

- ஆய்வாளர்களுக்கு வருமான அறிக்கை (பி & எல்) முன்னறிவிப்பு மிக முக்கியமானது. எனவே, இதற்கு நீங்கள் நிறைய நேரம் ஒதுக்க வேண்டும். இதில், முன்கணிப்பு குறித்த உறுதியான புரிதலைப் பெற நீங்கள் ஆண்டு அறிக்கை மற்றும் பிற ஆவணங்கள் மூலம் படிக்க வேண்டும்.

- விற்பனை எண்களை அவர்கள் எவ்வாறு வடிவமைத்துள்ளனர் என்பதைப் புரிந்துகொள்ள மற்ற தரகு இல்ல ஆராய்ச்சி அறிக்கைகளையும் நீங்கள் படிக்க அறிவுறுத்தப்படுகிறது.

- அடுத்த 5 ஆண்டுகளுக்கான நிதி அறிக்கைகளை முன்னறிவித்தல் (வெளிப்படையான முன்னறிவிப்பு காலம்) - நிதி மாதிரி

- நிறுவனத்தின் நிதிநிலை அறிக்கைகளை நீங்கள் கணிக்கும்போது, அடுத்த 4-5 ஆண்டுகளுக்கு நிறுவனத்தின் நிதிநிலை அறிக்கைகளை மட்டுமே நீங்கள் திட்டமிட வேண்டும், பொதுவாக அதற்கு அப்பால் அல்ல.

- அடுத்த 100-200 ஆண்டுகளுக்கான நிதிநிலை அறிக்கைகளை நாம் கோட்பாட்டளவில் திட்டமிட முடியும்; இருப்பினும், நாங்கள் அவ்வாறு செய்தால், அனுமானங்களின் அடிப்படையில் நிறைய நிலையற்ற தன்மையை அறிமுகப்படுத்துகிறோம்.

படி # 3: FCFF மற்றும் TV ஐ தள்ளுபடி செய்வதன் மூலம் நிறுவனத்தின் நியாயமான பங்கு விலையைக் கண்டறியவும்

- நிதி மாதிரியிலிருந்து பெறப்பட்ட அடுத்த 5 ஆண்டுகளுக்கு FCFF ஐக் கணக்கிடுங்கள்

- மூலதன கட்டமைப்பு கணக்கீடுகளிலிருந்து பொருத்தமான WACC ஐ (மூலதனத்தின் சராசரி செலவு) பயன்படுத்துங்கள்.

- வெளிப்படையான காலத்தின் தற்போதைய மதிப்பைக் கணக்கிடுங்கள் FCFF

- நிறுவனத்தின் மதிப்பைக் கணக்கிடுங்கள் (வெளிப்படையான காலத்திற்கு அப்பால் காலம்)

- நிறுவன மதிப்பு = தற்போதைய மதிப்பு (வெளிப்படையான காலம் FCFF) + தற்போதைய மதிப்பு (டிவி)

- நிகர கடனைக் கழித்த பிறகு நிறுவனத்தின் பங்கு மதிப்பைக் கண்டறியவும்.

- நிறுவனத்தின் “உள்ளார்ந்த நியாயமான மதிப்பு” க்கு வருவதற்கான மொத்த பங்குகளின் எண்ணிக்கையால் நிறுவனத்தின் ஈக்விட்டி மதிப்பைப் பிரிக்கவும்.

- “வாங்க” அல்லது “விற்க” வேண்டுமா என்று பரிந்துரைக்கவும்

மேலும், நிறுவன மதிப்பு மற்றும் பங்கு மதிப்பு ஆகியவற்றைப் பாருங்கள்

முனைய மதிப்பு சூத்திரம்

இங்கே ஒரு முக்கியமான அனுமானம் “கவலைப்படுவது ”நிறுவனத்தின். வேறு வார்த்தைகளில் கூறுவதானால், நிறுவனம் சில ஆண்டுகளுக்குப் பிறகு அதன் வணிக நடவடிக்கைகளை நிறுத்தாது; இருப்பினும், அது எப்போதும் வணிகத்தை தொடர்ந்து செய்யும். நிறுவனத்தின் மதிப்பு (நிறுவன மதிப்பு) அடிப்படையில் எதிர்காலத்தில் அனைத்து எதிர்கால இலவச பணப்புழக்கங்களுக்கும் தற்போதைய மதிப்பு.

கீழே உள்ள முனைய மதிப்பு சூத்திரத்தைப் பயன்படுத்தி நிறுவனத்தின் மதிப்பை நாம் குறிப்பிடலாம் -

t = நேரம், WACC என்பது மூலதனத்தின் சராசரி விலை அல்லது தள்ளுபடி வீதமாகும், FCFF என்பது நிறுவனத்திற்கு இலவச பணப்புழக்கமாகும்

மேலே உள்ள முனைய மதிப்பு சூத்திரத்தை நாம் இரண்டு பகுதிகளாக உடைக்கலாம் 1) வெளிப்படையான முன்னறிவிப்பின் தற்போதைய மதிப்பு, 2) டிவியின் தற்போதைய மதிப்பு

முனைய மதிப்பு சூத்திரங்களின் 3 வகைகள்

நிறுவனத்தின் முனைய மதிப்பைக் கணக்கிடுவதற்கு மூன்று சூத்திரங்கள் உள்ளன. முதல் இரண்டு அணுகுமுறைகள் டிவியை மதிப்பிடும் நேரத்தில் நிறுவனம் ஒரு கவலை அடிப்படையில் இருக்கும் என்று கருதுகிறது. மூன்றாவது அணுகுமுறை நிறுவனம் ஒரு பெரிய நிறுவனத்தால் கையகப்படுத்தப்படுவதாகக் கருதுகிறது, இதன் மூலம் கையகப்படுத்தல் விலையை செலுத்துகிறது. இந்த அணுகுமுறைகளை விரிவாகப் பார்ப்போம்.

1) நிரந்தர வளர்ச்சி முறை அல்லது கோர்டன் வளர்ச்சி நிரந்தர மாதிரி

இங்கே நினைவில் கொள்வது "கவலைப்படுவது" என்பதை நினைவில் கொள்க.

இந்த முறை நிறுவனத்தின் முனைய மதிப்பைக் கணக்கிட விருப்பமான சூத்திரமாகும். இந்த முறை நிறுவனத்தின் வளர்ச்சி தொடரும் (நிலையான வளர்ச்சி விகிதம்), மற்றும் மூலதனத்தின் வருவாய் மூலதன செலவை விட அதிகமாக இருக்கும் என்று கருதுகிறது. திட்டமிடப்பட்ட ஆண்டுகளைத் தாண்டி நிறுவனத்திற்கு இலவச பணப்புழக்கத்தை தள்ளுபடி செய்து முனைய மதிப்பைக் கண்டுபிடிப்போம்.

குளிர் கணிதத்தைப் பயன்படுத்தி, கீழே உள்ளபடி சூத்திரத்தை எளிமைப்படுத்தலாம் -

மேற்கண்ட சூத்திரத்தின் எண்ணிக்கையையும் இவ்வாறு எழுதலாம் FCFF (6) = FCFF (5) x (1+ வளர்ச்சி விகிதம்)

திருத்தப்பட்ட முனைய மதிப்பு சூத்திரம் பின்வருமாறு -

இங்கே நிலையான வளர்ச்சி விகிதத்தின் நியாயமான மதிப்பீடு நாட்டின் மொத்த உள்நாட்டு உற்பத்தியின் வளர்ச்சி விகிதம் ஆகும். கோர்டன் வளர்ச்சி முறை முதிர்ச்சியடைந்த நிறுவனங்களில் பயன்படுத்தப்படலாம், மேலும் வளர்ச்சி விகிதம் ஒப்பீட்டளவில் நிலையானது. ஆட்டோமொபைல் துறையில் முதிர்ச்சியடைந்த நிறுவனங்கள், நுகர்வோர் பொருட்கள் துறை போன்றவற்றில் ஒரு எடுத்துக்காட்டு இருக்கலாம்.

2) வளர்ச்சி நிரந்தர மாதிரி இல்லை

இந்த சூத்திரம் வளர்ச்சி விகிதம் பூஜ்ஜியம் என்று கருதுகிறது! இந்த அனுமானம் புதிய முதலீடுகளின் வருவாய் மூலதன செலவுக்கு சமம் என்பதைக் குறிக்கிறது.

வளர்ச்சி அல்லாத நிரந்தர முனைய மதிப்பு சூத்திரம்

போட்டி அதிகமாக உள்ள துறைகளில் இந்த முறை பயனுள்ளதாக இருக்கும், மேலும் அதிக வருவாயைப் பெறுவதற்கான வாய்ப்பு பூஜ்ஜியத்திற்கு நகரும்.

3) பல முறையிலிருந்து வெளியேறு

இந்த சூத்திரம் ஒரு சந்தை பல தளங்கள் ஒரு வணிகத்தை மதிப்பிடுவதற்கான நியாயமான அணுகுமுறையாகும் என்ற அடிப்படை அனுமானத்தைப் பயன்படுத்துகிறது. ஒரு மதிப்பு பொதுவாக EBIT அல்லது EBITDA இன் பலமாக தீர்மானிக்கப்படுகிறது. சுழற்சி வணிகங்களுக்கு, n இன் இறுதி ஆண்டில் EBITDA அல்லது EBIT தொகைக்கு பதிலாக, ஒரு சுழற்சியின் போது சராசரி EBIT அல்லது EBITDA ஐப் பயன்படுத்துகிறோம். எடுத்துக்காட்டாக, உலோகங்கள் மற்றும் சுரங்கத் துறை EV / EBITDA பன்மடங்காக 8 மடங்கு வர்த்தகம் செய்கிறதென்றால், இந்த முறையைப் பயன்படுத்தி நிறுவனத்தின் டிவி நிறுவனத்தின் 8 x EBITDA ஆக இருக்கும்.

எக்செல் இல் முனைய மதிப்பு கணக்கீட்டு எடுத்துக்காட்டு

இந்த எடுத்துக்காட்டில், மேலே விவாதிக்கப்பட்ட இரண்டு முனைய மதிப்பு கணக்கீட்டு அணுகுமுறைகளைப் பயன்படுத்தி பங்குகளின் நியாயமான மதிப்பைக் கணக்கிடுகிறோம். கீழேயுள்ள எடுத்துக்காட்டுக்கு நீங்கள் டெர்மினல் மதிப்பு எக்செல் வார்ப்புருவைப் பதிவிறக்கலாம் -

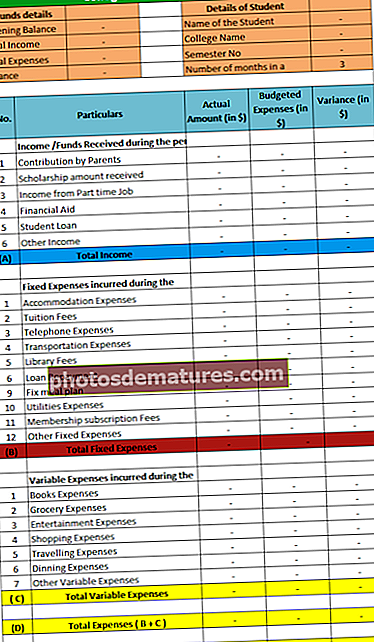

மேலே உள்ள தகவல்களுக்கு கூடுதலாக, உங்களிடம் பின்வரும் தகவல்கள் உள்ளன -

- கடன் = $ 100

- ரொக்கம் = $ 50

- பங்குகளின் எண்ணிக்கை = 100

இரண்டு முன்மொழியப்பட்ட முனைய மதிப்பு மதிப்பீட்டு முறையைப் பயன்படுத்தி பங்குகளின் நியாயமான மதிப்பைக் கண்டறியவும்

பங்கு விலை கணக்கீடு - நிரந்தர வளர்ச்சி முறையைப் பயன்படுத்துதல்

படி 1 - வெளிப்படையான முன்னறிவிப்பு காலத்திற்கு (2014-2018) நிறுவனத்திற்கு இலவச பணப்புழக்கத்தின் NPV ஐக் கணக்கிடுங்கள்.

படி 2 - நிரந்தர வளர்ச்சி முறையைப் பயன்படுத்தி பங்குகளின் முனைய மதிப்பைக் கணக்கிடுங்கள் (2018 இன் இறுதியில்)

படி 3 - டிவியின் தற்போதைய மதிப்பைக் கணக்கிடுங்கள்

படி 4 - நிறுவன மதிப்பு மற்றும் பங்கு விலையை கணக்கிடுங்கள்

இந்த எடுத்துக்காட்டில், நிறுவன மதிப்பிற்கான முனைய மதிப்பு பங்களிப்பு 78% என்பதை நினைவில் கொள்க! இது விதிவிலக்கல்ல. பொதுவாக, இது மொத்த மதிப்பில் 60-80% வரை பங்களிக்கிறது என்பதை நீங்கள் கவனிப்பீர்கள்.

பகிர் விலை கணக்கீடு - வெளியேறு பல முறையைப் பயன்படுத்துதல்.

படி 1 - வெளிப்படையான முன்னறிவிப்பு காலத்திற்கு (2014-2018) நிறுவனத்திற்கு இலவச பணப்புழக்கத்தின் NPV ஐக் கணக்கிடுங்கள். மேலே உள்ள முறையைப் பார்க்கவும், இந்த படிநிலையை நாங்கள் ஏற்கனவே முடித்துவிட்டோம்.

படி 2 - வெளியேறு பல முறையைப் பயன்படுத்தி பங்குகளின் முனைய மதிப்பைக் கணக்கிடுங்கள் (2018 இன் இறுதியில்). இந்தத் துறையில், சராசரி நிறுவனங்கள் 7x EV / EBITDA பலவற்றில் வர்த்தகம் செய்கின்றன என்று வைத்துக் கொள்வோம். இந்த பங்குகளின் டிவியைக் கண்டுபிடிக்க இதே பலவற்றை நாம் பயன்படுத்தலாம்.

படி 3 - டிவியின் தற்போதைய மதிப்பைக் கணக்கிடுங்கள்

படி 4 - நிறுவன மதிப்பு மற்றும் பங்கு விலையை கணக்கிடுங்கள்

இந்த எடுத்துக்காட்டில், டிவி என்பதை நினைவில் கொள்கநிறுவன மதிப்புக்கு பங்களிப்பு 77%!

இரண்டு முறைகளிலும், ஒருவருக்கொருவர் மிக நெருக்கமாக இருக்கும் பங்கு விலைகளை நாங்கள் பெறுகிறோம். சில நேரங்களில், பங்கு விலைகளில் பெரிய வேறுபாடுகளை நீங்கள் கவனிக்கலாம், அவ்வாறான நிலையில், இரண்டு முறைகளைப் பயன்படுத்தி பங்கு விலைகளில் இவ்வளவு பெரிய வித்தியாசத்தை ஆராய உங்கள் அனுமானங்களை நீங்கள் சரிபார்க்க வேண்டும்.

அலிபாபாவின் முனைய மதிப்பு (நிரந்தர வளர்ச்சி முறையைப் பயன்படுத்துதல்)

அலிபாபாவின் நிதி மாதிரியை இங்கிருந்து பதிவிறக்கம் செய்யலாம். அலிபாபாவின் நிறுவனத்திற்கு இலவச பணப்புழக்கம் மற்றும் நிறுவனத்தின் நியாயமான மதிப்பீட்டைக் கண்டறியும் அணுகுமுறை ஆகியவற்றை கீழே உள்ள வரைபடம் விவரிக்கிறது.

அலிபாபாவின் மதிப்பீடு =FCFF இன் தற்போதைய மதிப்பு (2015-2022) + FCFF இன் தற்போதைய மதிப்பு (எல்லையற்ற “டிவி” வரை 2023)

படி 1 - வெளிப்படையான காலத்திற்கு (2015-2022) அலிபாபாவின் நிறுவனத்திற்கு இலவச பணப்புழக்கத்தின் NPV ஐக் கணக்கிடுங்கள்.

படி 2 - 2022 ஆம் ஆண்டின் இறுதியில் அலிபாபாவின் முனைய மதிப்பைக் கணக்கிடுங்கள் - இந்த டி.சி.எஃப் மாதிரியில், அலிபாபாவின் முனைய மதிப்பைக் கணக்கிட நிரந்தர வளர்ச்சி முறையைப் பயன்படுத்தினோம்.

படி 3. டிவியின் நிகர தற்போதைய மதிப்பைக் கணக்கிடுங்கள்.

படி 4 - அலிபாபாவின் நிறுவன மதிப்பு மற்றும் நியாயமான பங்கு விலையை கணக்கிடுங்கள்

அலிபாபா விஷயத்தில் மொத்த நிறுவன மதிப்பில் சுமார் 72% டிவி பங்களிக்கிறது என்பதை நினைவில் கொள்க

முனைய மதிப்பு எதிர்மறையாக இருக்க முடியுமா?

கோட்பாட்டளவில், ஆம், நடைமுறையில் இல்லை!

கோட்பாட்டளவில், நிரந்தர வளர்ச்சி முறையைப் பயன்படுத்தி முனைய மதிப்பைக் கணக்கிடும்போது இது நிகழலாம்.

மேலே உள்ள முனைய மதிப்பு சூத்திரத்தில், நாம் கருதினால்WACC <வளர்ச்சி விகிதம், பின்னர் சூத்திரத்திலிருந்து பெறப்பட்ட மதிப்பு எதிர்மறையாக இருக்கும். ஒரு உயர் வளர்ச்சி நிறுவனம் இப்போது பயன்படுத்தப்படும் சூத்திரத்தின் காரணமாக எதிர்மறை முனைய மதிப்பைக் காண்பிப்பதால் இது ஜீரணிக்க மிகவும் கடினம். இருப்பினும், இந்த உயர் வளர்ச்சி விகிதம் அனுமானம் தவறானது. ஒரு நிறுவனம் எல்லையற்ற வரை மிக உயர்ந்த விகிதத்தில் வளரப் போகிறது என்று நாம் கருத முடியாது. இதுபோன்றால், இந்த நிறுவனம் உலகில் கிடைக்கும் அனைத்து மூலதனத்தையும் ஈர்க்கும். இறுதியில், நிறுவனம் முழு பொருளாதாரமாகவும், இந்த நிறுவனத்தில் பணிபுரியும் அனைத்து மக்களாகவும் மாறும் (அற்புதம்! துரதிர்ஷ்டவசமாக, இது சாத்தியமில்லை!)

மதிப்பீட்டைச் செய்யும்போது, எதிர்மறை முனைய மதிப்பு நடைமுறையில் இல்லை. இருப்பினும், நிறுவனம் பெரும் இழப்பில் சிக்கி எதிர்காலத்தில் திவாலாகிவிட்டால், பங்கு மதிப்பு பூஜ்ஜியமாக மாறும். தட்டச்சுப்பொறிகள் அல்லது பேஜர்கள் அல்லது பிளாக்பெர்ரி (?) போன்ற நிறுவனத்தின் தயாரிப்பு வழக்கற்றுப் போயிருந்தால் மற்றொரு காரணம் இருக்கலாம். இங்கேயும், பங்கு மதிப்பு உண்மையில் பூஜ்ஜியத்திற்கு நெருக்கமாக மாறக்கூடிய சூழ்நிலையில் நீங்கள் இறங்கலாம்.

முனைய மதிப்பின் வரம்புகள்

- தயவுசெய்து கவனிக்கவும், நாங்கள் வெளியேறும் பல முறைகளைப் பயன்படுத்தினால், ஒப்பிடத்தக்க நிறுவனங்களிலிருந்து வெளியேறும் மடங்குகள் வந்துவிட்டதால், தள்ளுபடி செய்யப்பட்ட பணப்புழக்க அணுகுமுறையை உறவினர் மதிப்பீட்டு அணுகுமுறையுடன் கலக்கிறோம்.

- இது பொதுவாக மொத்த மதிப்பில் 75% க்கும் அதிகமாக பங்களிக்கிறது. WACC அல்லது வளர்ச்சி விகிதங்களில் 1% மாற்றத்துடன் கூட இந்த மதிப்பு நிறைய வேறுபடுகிறது என்ற உண்மையை நீங்கள் கணக்கில் எடுத்துக் கொண்டால் இது சற்று ஆபத்தானது.

- பெட்டி போன்ற நிறுவனங்கள் இருக்கலாம், அவை எதிர்மறையான இலவச பணப்புழக்கத்தை உறுதிப்படுத்துகின்றன. இந்த வழக்கில், மூன்று அணுகுமுறைகளில் எதுவும் செயல்படாது. தள்ளுபடி செய்யப்பட்ட பணப்புழக்க அணுகுமுறையை நீங்கள் பயன்படுத்த முடியாது என்பதை இது குறிக்கிறது. அத்தகைய நிறுவனத்தை மதிப்பிடுவதற்கான ஒரே வழி உறவினர் மதிப்பீட்டு மடங்குகளைப் பயன்படுத்துவதாகும்.

- வளர்ச்சி விகிதம் WACC ஐ விட அதிகமாக இருக்க முடியாது. அப்படியானால், முனைய மதிப்பைக் கணக்கிட நீங்கள் நிரந்தர வளர்ச்சி முறையைப் பயன்படுத்த முடியாது.

முனைய மதிப்பு வீடியோ

முடிவுரை

தள்ளுபடி செய்யப்பட்ட பணப்புழக்கங்களில் டெர்மினல் மதிப்பு என்பது மிக முக்கியமான கருத்தாகும், ஏனெனில் இது நிறுவனத்தின் மொத்த மதிப்பீட்டில் 60% -80% க்கும் அதிகமாக உள்ளது. வளர்ச்சி விகிதங்கள் (கிராம்), தள்ளுபடி விகிதங்கள் (WACC) மற்றும் மடங்குகள் (PE விகிதம், புத்தகத்திற்கான விலை, PEG விகிதம், EV / EBITDA, அல்லது EV / EBIT) ஆகியவற்றைக் கருத்தில் கொள்வதில் நீங்கள் சிறப்பு கவனம் செலுத்த வேண்டும். இரண்டு முறைகளைப் பயன்படுத்தி முனைய மதிப்பைக் கணக்கிடுவதற்கும் இது உதவுகிறது (நிரந்தர வளர்ச்சி முறை மற்றும் பல முறைகளில் இருந்து வெளியேறு) மற்றும் பயன்படுத்தப்படும் அனுமானங்களை சரிபார்க்கவும்.

அடுத்தது என்ன?

நீங்கள் புதிதாக ஒன்றைக் கற்றுக்கொண்டால் அல்லது இடுகையை ரசித்திருந்தால், தயவுசெய்து கீழே ஒரு கருத்தை இடுங்கள். நீங்கள் என்ன நினைக்கிறீர்கள் என்று எனக்குத் தெரியப்படுத்துங்கள். பல நன்றி, மற்றும் கவனித்துக் கொள்ளுங்கள். மகிழ்ச்சியான கற்றல்!

பயனுள்ள இடுகைகள்

- நிறுவன மதிப்பு சூத்திரம்

- கார்டன் வளர்ச்சி மாதிரி ஃபார்முலா

- பங்கு மதிப்பு எடுத்துக்காட்டுகள்

- FCFF இன் எடுத்துக்காட்டு <