CAPM (மூலதன சொத்து விலை மாதிரி) - வரையறை, சூத்திரம், எடுத்துக்காட்டு

மூலதன சொத்து விலை மாதிரி (சிஏபிஎம்) வரையறை

மூலதன சொத்து விலை மாதிரி (சிஏபிஎம்) என்பது எதிர்பார்க்கப்படும் வருவாய் மற்றும் பாதுகாப்பில் முதலீடு செய்வதற்கான ஆபத்து ஆகியவற்றுக்கு இடையிலான உறவின் அளவீடு ஆகும். இந்த மாதிரி பத்திரங்களை பகுப்பாய்வு செய்வதற்கும், விலை நிர்ணயம் செய்வதற்கும் எதிர்பார்க்கப்படும் வருவாய் விகிதம் மற்றும் சம்பந்தப்பட்ட மூலதன செலவு ஆகியவற்றைக் கொடுக்கும்.

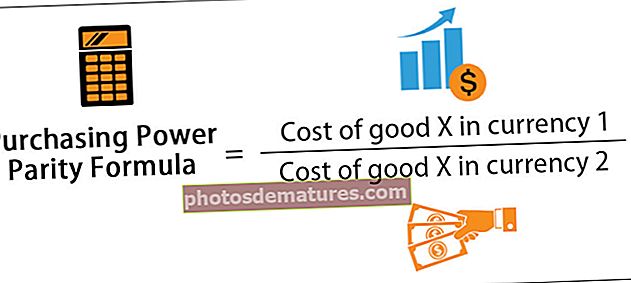

சிஏபிஎம் ஃபார்முலா

(மூலதன சொத்து விலை மாதிரி) CAPM சூத்திரம் கீழே குறிப்பிடப்பட்டுள்ளது

எதிர்பார்க்கப்படும் வருவாய் விகிதம் = இடர் இல்லாத பிரீமியம் + பீட்டா * (சந்தை இடர் பிரீமியம்)Ra = Rrf + βa * (Rm - Rrf)

CAPM இன் கூறுகள்

CAPM கணக்கீடு பின்வரும் கூறுகளின் இருப்பைப் பற்றி செயல்படுகிறது

# 1 - ஆபத்து இல்லாத வருமானம் (Rrf)

ஆபத்து இல்லாத வருவாய் விகிதம் என்பது பூஜ்ஜிய அபாயங்களுடன் வருவாயை உறுதி செய்யும் முதலீட்டிற்கு ஒதுக்கப்பட்ட மதிப்பு. அரசாங்கத்தின் இயல்புநிலைக்கு குறைந்தபட்ச வாய்ப்பு இருப்பதால் அமெரிக்க பத்திரங்களில் முதலீடுகள் பூஜ்ஜிய அபாயங்களைக் கொண்டதாகக் கருதப்படுகின்றன. பொதுவாக, ஆபத்து இல்லாத வருவாயின் மதிப்பு 10 ஆண்டு அமெரிக்க அரசாங்க பத்திரத்தின் விளைச்சலுக்கு சமம்.

# 2 - சந்தை இடர் பிரீமியம் (Rm - Rrf)

சந்தை இடர் பிரீமியம் என்பது ஆபத்து இல்லாத சொத்துகளுக்குப் பதிலாக ஆபத்து நிறைந்த போர்ட்ஃபோலியோவை வைத்திருப்பதில் இருந்து முதலீட்டாளர் பெறும் (அல்லது எதிர்காலத்தில் பெற எதிர்பார்க்கிறது) எதிர்பார்க்கப்படும் வருமானமாகும். பிரீமியம் வீதம் முதலீட்டாளருக்கு பத்திரங்களில் முதலீடு நடக்க வேண்டுமா, ஆம் எனில், அரசாங்க பத்திரங்கள் வழங்கும் ஆபத்து இல்லாத வருமானத்திற்கு அப்பால் அவர் சம்பாதிக்கும் வீதம் குறித்து முடிவெடுக்க அனுமதிக்கிறது.

# 3 - பீட்டா (βa)

பீட்டா என்பது பொதுவாக சந்தையைப் பொறுத்தவரை ஒரு பங்கின் நிலையற்ற தன்மையைக் குறிக்கிறது. சந்தை நிலைமைகளின் மாற்றம் காரணமாக பங்குகளில் ஏற்படும் ஏற்ற இறக்கங்கள் பீட்டாவால் குறிக்கப்படுகின்றன. எடுத்துக்காட்டாக, ஒரு பங்கின் பீட்டா 1.2 ஆக இருந்தால், பொது சந்தையில் ஏதேனும் மாற்றம் ஏற்பட்டால் அது 120% மாற்றத்தை ஏற்படுத்தும். 1 க்கும் குறைவான பீட்டாவிற்கு நேர்மாறானது. 1 க்கு சமமான பீட்டாவுக்கு, பங்கு சந்தையில் ஏற்படும் மாற்றங்களுடன் ஒத்திசைகிறது.

CAPM இன் எடுத்துக்காட்டுகள் (மூலதன சொத்து விலை மாதிரி)

பின்வருபவை CAPM இன் எடுத்துக்காட்டுகள் (மூலதன சொத்து விலை மாதிரி)

இந்த மூலதன சொத்து விலை மாதிரி (சிஏபிஎம்) எக்செல் வார்ப்புருவை இங்கே பதிவிறக்கம் செய்யலாம் - மூலதன சொத்து விலை மாதிரி (சிஏபிஎம்) எக்செல் வார்ப்புரு

எடுத்துக்காட்டு # 1

ஒரு பங்குக்கு பின்வரும் தகவல்கள் உள்ளன என்று வைத்துக்கொள்வோம். இது லண்டன் பங்குச் சந்தையில் பட்டியலிடப்பட்டு ஐரோப்பா முழுவதும் செயல்படுகிறது. இங்கிலாந்தின் 10 ஆண்டு கருவூலத்தின் மகசூல் 2.8% ஆகும். வரலாற்று தரவுகளின்படி கேள்விக்குரிய பங்கு 8.6% சம்பாதிக்க வேண்டும். பங்குக்கான பீட்டா 1.4, அதாவது, பொது பங்குச் சந்தையில் ஏற்படும் மாற்றங்களுக்கு இது 140% ஆவியாகும்.

பங்குகளின் வருவாய் எதிர்பார்க்கப்படும் வீதம் கீழே கணக்கிடப்படும்.

சிஏபிஎம் ஃபார்முலா (எதிர்பார்க்கப்படும் வருமானம்) = ஆபத்து இல்லாத வருமானம் (2.8%) + பீட்டா (1.4) * சந்தை ஆபத்து பிரீமியம் (8.6% -2.8%)

- = 2.8 + 1.4*(5.8)

- = 2.8 + 8.12

எதிர்பார்க்கப்படும் வருவாய் விகிதம் = 10.92

எடுத்துக்காட்டு # 2

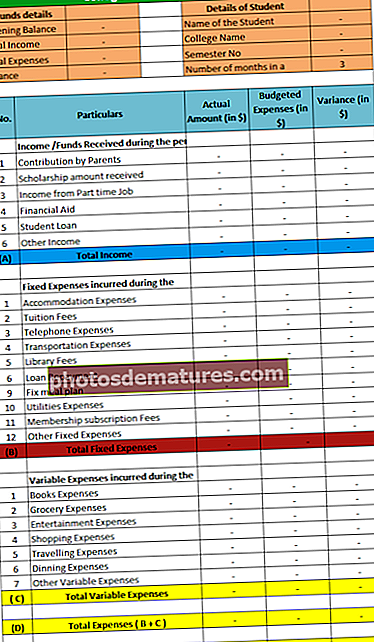

பணிபுரியும் பின்வரும் ஸ்கிரீன் ஷாட் மூலம் விளக்கப்பட்டுள்ள சிஏபிஎம் மாதிரியைப் பயன்படுத்தி ஸ்டாக் மார்வெல் அல்லது ஸ்டாக் டிசி ஆகியவற்றில் முதலீடு செய்ய தாமஸ் ஒரு முடிவை எடுக்க வேண்டும். தாமஸ் தனக்கு கிடைத்த தகவலுடன் ஸ்டாக் மார்வெல் அல்லது ஸ்டாக் டி.சி.யில் முதலீடு செய்ய முடிவு செய்ய வேண்டும். மார்வெல் - திரும்ப 9.6%, பீட்டா 0.95. டிசி - திரும்ப 8.7%, பீட்டா 1.2. சந்தையில் ஆபத்து இல்லாத வருமானம், அரசாங்க பங்கு மீதான வருவாயால் அளவிடப்படுகிறது, இது 5.6% ஆகும்.

பங்கு அற்புதத்தின் வருவாய் விகிதம் கீழே கணக்கிடப்படும்.

ஃபார்முலா - எதிர்பார்க்கப்படும் வருமானம் = ஆபத்து இல்லாத வருமானம் (5.60%) + பீட்டா (95.00) * சந்தை ஆபத்து பிரீமியம் (9.60% -5.60%)

எதிர்பார்க்கப்படும் வருவாய் விகிதம் = 9.40%

பங்கு டி.சி.யின் வருவாய் விகிதம் கீழே கணக்கிடப்படும்.

ஃபார்முலா - எதிர்பார்க்கப்படும் வருமானம் = ஆபத்து இல்லாத வருமானம் (5.6%) + பீட்டா (1.2) * சந்தை ஆபத்து பிரீமியம் (8.7% -5.6%)

எதிர்பார்க்கப்படும் வருவாய் விகிதம் = 9.32%

இதனால், முதலீட்டாளர் பங்கு மார்வெலில் முதலீடு செய்ய வேண்டும்.

CAPM இன் நன்மைகள்

- CAPM முறையான அல்லது சந்தை அபாயத்தை மட்டுமே கணக்கில் எடுத்துக்கொள்கிறது அல்லது பாதுகாப்பு மட்டுமே உள்ளார்ந்த அல்லது முறையான ஆபத்து அல்ல. இந்த காரணி ஒரு தனிப்பட்ட பாதுகாப்பின் அபாயத்துடன் தொடர்புடைய தெளிவற்ற தன்மையை நீக்குகிறது, மேலும் பொதுவான சந்தை ஆபத்து மட்டுமே, இது ஒரு குறிப்பிட்ட அளவு உறுதியைக் கொண்டுள்ளது, இது முதன்மை காரணியாகிறது. முதலீட்டாளர் பன்முகப்படுத்தப்பட்ட போர்ட்ஃபோலியோவை வைத்திருப்பதாக மாதிரி கருதுகிறது, எனவே பங்கு வைத்திருப்பவர்களுக்கு இடையில் முறையற்ற ஆபத்து நீக்கப்படுகிறது.

- இது நிதித் துறையில் பரவலாக ஈக்விட்டி செலவைக் கணக்கிடுவதற்கும் இறுதியில் மூலதனத்தின் எடையுள்ள சராசரி செலவைக் கணக்கிடுவதற்கும் பயன்படுத்தப்படுகிறது, இது பல்வேறு மூலங்களிலிருந்து நிதி செலவை சரிபார்க்க பரவலாகப் பயன்படுத்தப்படுகிறது. ஈவுத்தொகை வளர்ச்சி மாதிரி (டிஜிஎம்) போன்ற தற்போதைய தற்போதைய மாடல்களைக் காட்டிலும் ஈக்விட்டி செலவைக் கணக்கிடுவதற்கு இது ஒரு சிறந்த மாதிரியாகக் கருதப்படுகிறது.

- இது ஒரு உலகளாவிய மற்றும் பயன்படுத்த எளிதான மாதிரி. இந்த மாதிரியின் விரிவான இருப்பைக் கருத்தில் கொண்டு, பல்வேறு நாடுகளின் பங்குகளுக்கு இடையிலான ஒப்பீடுகளுக்கு இதை எளிதாகப் பயன்படுத்தலாம்.

CAPM இன் தீமைகள்

- மூலதன சொத்து விலை மாதிரியானது பல்வேறு அனுமானங்களில் இணைக்கப்பட்டுள்ளது. அனுமானங்களில் ஒன்று, ஆபத்தான சொத்து அதிக வருவாயைக் கொடுக்கும். அடுத்து, பீட்டாவைக் கணக்கிட வரலாற்றுத் தரவு பயன்படுத்தப்படுகிறது. கடந்தகால செயல்திறன் ஒரு பங்குகளின் செயல்பாட்டின் எதிர்கால முடிவுகளின் ஒரு நல்ல நடவடிக்கையாகும் என்றும் மாதிரி கருதுகிறது. இருப்பினும், அது உண்மையிலிருந்து வெகு தொலைவில் உள்ளது.

- பங்கு முதலீட்டின் போது ஆபத்து இல்லாத வருமானம் நிலையானதாக இருக்கும் என்றும் இந்த மாதிரி கருதுகிறது. அரசாங்க கருவூலப் பத்திரங்களின் வருவாய் உயரும் அல்லது வீழ்ச்சியடைந்தால், அது ஆபத்து இல்லாத வருவாயையும், மாதிரியின் கணக்கீட்டையும் மாற்றும். CAPM ஐக் கணக்கிடும்போது இது கணக்கில் எடுத்துக்கொள்ளப்படுவதில்லை

- முதலீட்டாளர்களுக்கு ஒரே தகவலுக்கான அணுகல் இருப்பதாகவும், பத்திரங்களுடன் தொடர்புடைய அபாயங்கள் மற்றும் வருமானங்களைப் பொறுத்து அதே முடிவெடுக்கும் செயல்முறையைக் கொண்டிருப்பதாகவும் மாதிரி கருதுகிறது. கொடுக்கப்பட்ட வருமானத்திற்கு, முதலீட்டாளர்கள் குறைந்த ஆபத்துள்ள பத்திரங்களை அதிக ஆபத்துள்ள பத்திரங்களுக்கு விரும்புவார்கள் என்று அது கருதுகிறது. கொடுக்கப்பட்ட ஆபத்துக்காக, முதலீட்டாளர்கள் குறைந்த வருமானத்திற்கு அதிக வருமானத்தை விரும்புவார்கள். இது ஒரு பொதுவான வழிகாட்டுதலாக இருந்தாலும், இன்னும் சில களியாட்ட முதலீட்டாளர்கள் இந்த கோட்பாட்டுடன் உடன்பட மாட்டார்கள்.

மூலதன சொத்து விலை மாதிரியின் வரம்புகள்

பங்குகளைச் சுற்றியுள்ள காரணிகள் மற்றும் மூலதன சொத்து விலை மாதிரி கணக்கீட்டு சூத்திரத்துடன் நேரடியாக தொடர்புடைய அனுமானங்களைத் தவிர, மாதிரி எடுக்கும் பொதுவான அனுமானங்களின் பட்டியல் உள்ளது, அவை கவனிக்கத்தக்கவை.

- பத்திரங்களில் ஈடுபடும் வருமானம் மற்றும் அபாயங்கள் மட்டுமே முதலீட்டாளருக்கு முடிவெடுக்கும் காரணிகளாகும். ஒரு மாற்று நடவடிக்கையை எடுக்க முதலீட்டாளரை பாதிக்கும் ஒரு பங்கைச் சுற்றியுள்ள நீண்ட கால வளர்ச்சி அல்லது தரமான காரணிகளின் பொறுப்புணர்வு இல்லை.

- சந்தையில் சரியான போட்டி உள்ளது, எந்த ஒரு முதலீட்டாளரும் விலைகள் அல்லது ஒரு பங்கின் வருவாயை பாதிக்க முடியாது. ஒரு பங்கின் குறுகிய விற்பனையில் வரம்பு இல்லை; கொள்முதல் மற்றும் விற்பனை அலகுகளின் வகுத்தல் மீதான அவற்றின் கட்டுப்பாடும் இல்லை.

- முதலீட்டில் வட்டி சம்பாதிக்க கூடுதலாகப் பயன்படுத்தப்படும் தொகையைப் பொறுத்து சம்பாதித்த வருமானம் அல்லது கடன் வாங்கும் செலவுகள் குறித்து எந்தவிதமான வரிகளும் இல்லை.

- இறுதியாக, மாதிரியானது முதலீட்டாளர் ஆபத்தை எதிர்நோக்கியவர் என்று கருதுகிறார், மேலும் அவர் ஒரு பகுத்தறிவு மிக்கவராக செயல்பட்டு அவரது பயன்பாட்டை அதிகரிக்க வேண்டும்.

முடிவுரை

பங்குகளில் முதலீடு செய்வதோடு தொடர்புடைய ஆபத்து மற்றும் வருவாயைக் கணக்கிடுவதற்கான முன்னணி மாதிரிகளில் ஒன்றாக CAPM பரவலாகக் கருதப்படுகிறது. இது ஒரு சில அனுமானங்களைப் பயன்படுத்தினாலும், மாதிரியின் பின்னால் உள்ள பகுத்தறிவு மற்றும் பயன்பாட்டின் எளிமை முதலீட்டாளர்களுக்கு அவர்களின் முடிவெடுப்பதில் உதவ ஏற்றுக்கொள்ளப்பட்ட மற்றும் தர்க்கரீதியான வழிகளில் ஒன்றாகும்.