சந்தை இடர் பிரீமியம் (வரையறை, எடுத்துக்காட்டு) | Rp என்றால் என்ன CAPM?

சந்தை இடர் பிரீமியம் என்றால் என்ன?

சந்தை ஆபத்து பிரீமியம் போர்ட்ஃபோலியோவில் கூடுதல் ஆபத்து இருப்பதால் போர்ட்ஃபோலியோவில் கூடுதல் வருமானம்; அடிப்படையில், சந்தை ஆபத்து பிரீமியம் என்பது ஒரு முதலீட்டாளர் ஆபத்து இல்லாத பத்திரங்களுக்கு பதிலாக ஒரு பங்கு அல்லது பத்திரம் அல்லது ஒரு போர்ட்ஃபோலியோவில் முதலீடு செய்ய முடியும் என்பதை உறுதிப்படுத்திக் கொள்ள வேண்டிய பிரீமியம் வருமானமாகும். இந்த கருத்து CAPM மாதிரியை அடிப்படையாகக் கொண்டது, இது நன்கு செயல்படும் சந்தையில் ஆபத்து மற்றும் தேவையான வருவாய் ஆகியவற்றுக்கு இடையிலான உறவை அளவிடுகிறது.

CAPM இல் சந்தை இடர் பிரீமியம் விளக்கப்பட்டுள்ளது

- பங்கு செலவு CAPM சூத்திரம் =ஆபத்து இல்லாத வருவாய் விகிதம் + பீட்டா * (சந்தை வருவாய் வீதம் - ஆபத்து இல்லாத வருவாய் விகிதம்)

- இங்கே, சந்தை இடர் பிரீமியம் ஃபார்முலா = சந்தை வருவாய் வீதம் - ஆபத்து இல்லாத வருவாய் விகிதம்.

முதலீட்டை வைத்திருப்பதிலிருந்து எதிர்பார்க்கப்படும் வருமானத்திற்கும் ஆபத்து இல்லாத வீதத்திற்கும் உள்ள வேறுபாடு சந்தை ஆபத்து பிரீமியம் என்று அழைக்கப்படுகிறது.

இதைப் புரிந்து கொள்ள, முதலில், நாம் திரும்பிச் சென்று ஒரு எளிய கருத்தைப் பார்க்க வேண்டும். அதிக ஆபத்து என்பது அதிக வருவாயைக் குறிக்கிறது என்பதை நாம் அனைவரும் அறிவோம், இல்லையா? எனவே, முதலீட்டாளர்களுக்கு சேமிப்பாளர்களாக இருந்து மன முன்னேற்றத்தை எடுத்த முதலீட்டாளர்களுக்கு இது ஏன் உண்மையாக இருக்காது? ஒரு நபர் கருவூலப் பத்திரங்களில் தொகையைச் சேமிக்கும்போது, அவர் குறைந்தபட்ச வருவாயை எதிர்பார்க்கிறார். அவர் அதிக ஆபத்துக்களை எடுக்க விரும்பவில்லை, எனவே அவர் குறைந்தபட்ச விகிதத்தைப் பெறுகிறார். ஆனால் ஒருவர் பங்குகளில் முதலீடு செய்யத் தயாராக இருந்தால், அவர் அதிக வருமானத்தை எதிர்பார்க்க மாட்டார்? குறைந்த பட்சம் அவர் தனது பணத்தை கருவூலப் பத்திரங்களில் முதலீடு செய்வதன் மூலம் பெறுவதை விட அதிகமாக எதிர்பார்க்கலாம்!

சந்தை ஆபத்து பிரீமியம் என்ற கருத்து அங்கு வருகிறது. எதிர்பார்க்கப்படும் வருவாய் விகிதத்திற்கும் குறைந்தபட்ச வருவாய் விகிதத்திற்கும் இடையிலான வேறுபாடு (இது ஆபத்து இல்லாத வீதம் என்றும் அழைக்கப்படுகிறது) சந்தை பிரீமியம் என்று அழைக்கப்படுகிறது.

ஃபார்முலா

சந்தை ஆபத்து பிரீமியம் சூத்திரம் எளிதானது, ஆனால் நாம் விவாதிக்க வேண்டிய கூறுகள் உள்ளன.

சந்தை இடர் பிரீமியம் ஃபார்முலா = எதிர்பார்க்கப்படும் வருமானம் - ஆபத்து இல்லாத விகிதம்.

இப்போது, சந்தை ஆபத்து பிரீமியம் சூத்திரத்தின் ஒவ்வொரு கூறுகளையும் எடுத்து அவற்றை பகுப்பாய்வு செய்வோம்.

முதலில், எதிர்பார்க்கப்படும் வருவாயைப் பற்றி சிந்திக்கலாம். இந்த எதிர்பார்க்கப்படும் வருமானம் ஒரு முதலீட்டாளர் எப்படி நினைக்கிறார் என்பதைப் பொறுத்தது. அவர் முதலீடு செய்யும் வகை என்ன?

முதலீட்டாளர்களின் பார்வையில் நாம் கருத்தில் கொள்ளக்கூடிய பின்வரும் விருப்பங்கள் உள்ளன -

- ஆபத்து-சகிப்புத்தன்மை கொண்ட முதலீட்டாளர்கள்: முதலீட்டாளர்கள் சந்தையின் வீரர்கள் மற்றும் ஏற்ற தாழ்வுகளைப் புரிந்துகொண்டு, அவர்கள் எந்த ஆபத்துக்களைச் சந்திக்க வேண்டுமென்றாலும் சரி என்றால், நாங்கள் அவர்களை ஆபத்து-சகிப்புத்தன்மை கொண்ட முதலீட்டாளர்கள் என்று அழைப்போம். இடர்-சகிப்புத்தன்மை கொண்ட முதலீட்டாளர்கள் தங்கள் முதலீடுகளிலிருந்து அதிகம் எதிர்பார்க்க மாட்டார்கள், இதனால், பிரீமியங்கள் ஆபத்து இல்லாத முதலீட்டாளர்களைக் காட்டிலும் மிகக் குறைவாக இருக்கும்.

- ஆபத்து இல்லாத முதலீட்டாளர்கள்: இந்த முதலீட்டாளர்கள் பொதுவாக புதிய முதலீட்டாளர்கள் மற்றும் ஆபத்தான முதலீடுகளில் அதிகம் முதலீடு செய்யவில்லை. அவர்கள் தங்கள் பணத்தை நிலையான வைப்புகளில் அல்லது சேமிப்பு வங்கி கணக்குகளில் சேமித்துள்ளனர். முதலீட்டின் வாய்ப்புகளைப் பற்றி சிந்தித்த பிறகு, அவர்கள் பங்குகளில் முதலீடு செய்யத் தொடங்குகிறார்கள். இதனால், ஆபத்து-சகிப்புத்தன்மை கொண்ட முதலீட்டாளர்களை விட அதிக வருமானத்தை அவர்கள் எதிர்பார்க்கிறார்கள். எனவே, ஆபத்து இல்லாத முதலீட்டாளர்களின் விஷயத்தில் பிரீமியம் அதிகமாக உள்ளது.

இப்போது, பிரீமியம் முதலீட்டாளர்கள் முதலீடு செய்யத் தயாராக இருக்கும் முதலீடுகளையும் சார்ந்துள்ளது. முதலீடுகள் மிகவும் ஆபத்தானவை என்றால், இயற்கையாகவே, எதிர்பார்க்கப்படும் வருமானம் குறைந்த ஆபத்தான முதலீடுகளை விட அதிகமாக இருக்கும். இதனால், பிரீமியம் குறைந்த ஆபத்தான முதலீடுகளை விட அதிகமாக இருக்கும்.

பிரீமியத்தை கணக்கிடும்போது வேறு இரண்டு அம்சங்களையும் இங்கே நாம் கவனிக்க வேண்டும்.

- தேவையான சந்தை இடர் பிரீமியம்: எந்தவொரு முதலீட்டிலிருந்தும் முதலீட்டாளர்கள் எதிர்பார்க்கக்கூடிய குறைந்தபட்ச வீதத்திற்கும் ஆபத்து இல்லாத விகிதத்திற்கும் உள்ள வித்தியாசம் இதுதான்.

- வரலாற்று சந்தை இடர் பிரீமியம்: இது ஒரு குறிப்பிட்ட சந்தையின் வரலாற்று சந்தை வீதத்திற்கும், எ.கா., NYSE (நியூயார்க் பங்குச் சந்தை) மற்றும் ஆபத்து இல்லாத வீதத்திற்கும் உள்ள வித்தியாசம்.

விளக்கம்

- சந்தை ஆபத்து பிரீமியம் மாதிரி ஒரு எதிர்பார்ப்பு மாதிரியாகும், ஏனெனில் அதில் உள்ள இரண்டு கூறுகளும் (எதிர்பார்க்கப்படும் வருமானம் மற்றும் ஆபத்து இல்லாத வீதம்) மாற்றத்திற்கு உட்பட்டவை மற்றும் நிலையற்ற சந்தை சக்திகளைச் சார்ந்தது.)

- அதை நன்கு புரிந்து கொள்ள, சந்தை பிரீமியத்திற்கான எண்ணிக்கையைக் கண்டறிய, எதிர்பார்க்கப்படும் வருமானத்தை கணக்கிடுவதற்கான அடிப்படையை நீங்கள் கொண்டிருக்க வேண்டும். நீங்கள் தேர்வுசெய்த அடிப்படையானது தொடர்புடையது மற்றும் நீங்கள் செய்த முதலீடுகளுடன் இணைந்திருக்க வேண்டும்.

- சாதாரண சூழ்நிலைகளில், நீங்கள் செய்ய வேண்டியது வரலாற்று சராசரிகளை உங்கள் அடிப்படையாகப் பயன்படுத்த வேண்டும். நீங்கள் NYSE இல் முதலீடு செய்தால், சந்தை ஆபத்து பிரீமியத்தை கணக்கிட விரும்பினால், நீங்கள் செய்ய வேண்டியது என்னவென்றால், நீங்கள் முதலீடு செய்ய முடிவு செய்துள்ள பங்குகளின் கடந்த கால பதிவுகளைக் கண்டுபிடிப்பதுதான். பின்னர் சராசரிகளைக் கண்டறியவும். நீங்கள் வங்கி செய்யக்கூடிய ஒரு உருவத்தைப் பெறுவீர்கள். இங்கே நீங்கள் நினைவில் கொள்ள வேண்டிய ஒரு விஷயம் என்னவென்றால், வரலாற்று நபர்களை அடிப்படையாக எடுத்துக்கொள்வதன் மூலம், எதிர்காலம் கடந்த காலத்தைப் போலவே இருக்கும் என்று நீங்கள் உண்மையில் கருதுகிறீர்கள், இது குறைபாடாக மாறும்.

சரியான சந்தை ஆபத்து பிரீமியம் கணக்கீடு என்னவாக இருக்கும், இது குறைபாடாக இருக்காது மற்றும் தற்போதைய சந்தை நிலைக்கு ஏற்ப இருக்கும்? நாம் ரியல் மார்க்கெட் பிரீமியத்தைத் தேட வேண்டும். உண்மையான சந்தை இடர் பிரீமியம் சூத்திரம் இங்கே -

உண்மையான சந்தை இடர் பிரீமியம் = (1 + பெயரளவு வீதம் / 1 + பணவீக்க வீதம்) - 1

எடுத்துக்காட்டு பிரிவில், எல்லாவற்றையும் விரிவாக புரிந்துகொள்வோம்.

பொருளாதார வல்லுனர்களின் கூற்றுப்படி, உங்கள் முடிவை வரலாற்று புள்ளிவிவரங்கள் அடிப்படையில் அடிப்படையாகக் கொள்ள விரும்பினால், நீங்கள் ஒரு நீண்டகால முன்னோக்குக்கு செல்ல வேண்டும். பிரீமியம் 6% க்கு அப்பால் இருப்பதால், அது உண்மையான புள்ளிவிவரங்களுக்கு அப்பாற்பட்டது. அதாவது, நீங்கள் ஒரு நீண்ட கால முன்னோக்கை எடுத்துக் கொண்டால், உண்மையான பிரீமியத்தைக் கண்டுபிடிக்க இது உங்களுக்கு உதவும், அது உண்மையானவற்றுடன் நெருக்கமாக இருக்கும். எடுத்துக்காட்டாக, 1802 முதல் 2008 வரையிலான காலப்பகுதியில் அமெரிக்காவின் சராசரி பிரீமியத்தைப் பார்த்தால், சராசரி பிரீமியம் வெறும் 5.2% மட்டுமே என்பதைக் காணலாம். அது ஒரு புள்ளியை நிரூபிக்கிறது. நீங்கள் ஒரு சந்தையில் முதலீடு செய்ய விரும்பினால், திரும்பிச் சென்று 100 ஆண்டுகளுக்கும் மேலாக அல்லது உங்களால் முடிந்த பல ஆண்டுகளுக்கான வரலாற்று புள்ளிவிவரங்களைப் பார்த்து, பின்னர் நீங்கள் எதிர்பார்க்கும் வருவாயைத் தீர்மானியுங்கள்.

எடுத்துக்காட்டுடன் கணக்கீடு

எளிமையான ஒன்றைத் தொடங்குவோம், அதன் பிறகு, சிக்கலானவற்றுக்குச் செல்வோம்.

எடுத்துக்காட்டு # 1 (சந்தை இடர் பிரீமியம் கணக்கீடு)

கீழே உள்ள விவரங்களைப் பார்ப்போம் -

| சதவீதத்தில் | முதலீடு 1 | முதலீடு 2 |

| எதிர்பார்த்த வருவாய் | 10% | 11% |

| ஆபத்து இல்லாத விகிதம் | 4% | 4% |

இந்த எடுத்துக்காட்டில், எங்களிடம் இரண்டு முதலீடுகள் உள்ளன, மேலும் எதிர்பார்க்கப்படும் வருவாய் மற்றும் ஆபத்து இல்லாத வீதத்திற்கான தகவல்களும் எங்களுக்கு வழங்கப்பட்டுள்ளன.

இப்போது, சந்தை ஆபத்து பிரீமியம் கணக்கீட்டைப் பார்ப்போம்

| சதவீதத்தில் | முதலீடு 1 | முதலீடு 2 |

| எதிர்பார்த்த வருவாய் | 10% | 11% |

| (-) ஆபத்து இல்லாத விகிதம் | 4% | 4% |

| பிரீமியம் | 6% | 7% |

இப்போது, பெரும்பாலான சந்தர்ப்பங்களில், வரலாற்று புள்ளிவிவரங்கள் மீது எதிர்பார்க்கப்படும் வருவாயில் எங்கள் அனுமானங்களை அடிப்படையாகக் கொள்ள வேண்டும். அதாவது முதலீட்டாளர்கள் பிரீமிய விகிதத்தை தீர்மானிக்கும் வருமானமாக எதிர்பார்க்கிறார்கள்.

இரண்டாவது உதாரணத்தைப் பார்ப்போம்.

எடுத்துக்காட்டு # 2 (ஈக்விட்டி ரிஸ்க் பிரீமியம் கணக்கீடு)

சந்தை இடர் பிரீமியம் மற்றும் ஈக்விட்டி ரிஸ்க் பிரீமியம் நோக்கம் மற்றும் கருத்தியல் ரீதியாக வேறுபட்டது, ஆனால் ஈக்விட்டி ரிஸ்க் பிரீமியம் எடுத்துக்காட்டு மற்றும் ஈக்விட்டி ஆகியவற்றைப் பார்ப்போம், இது ஒரு வகை முதலீடாகவும் கருதப்படலாம்.

| சதவீதத்தில் | முதலீடு |

| பெரிய நிறுவன பங்குகள் | 11.7% |

| அமெரிக்க கருவூல பில்கள் | 3.8% |

| வீக்கம் | 3.1% |

இப்போது, ஈக்விட்டி ரிஸ்க் பிரீமியத்தைப் பார்ப்போம். ஈக்விட்டி ரிஸ்க் பிரீமியம் என்பது குறிப்பிட்ட ஈக்விட்டியிலிருந்து எதிர்பார்க்கப்படும் வருமானத்திற்கும் ஆபத்து இல்லாத வீதத்திற்கும் உள்ள வித்தியாசமாகும். முதலீட்டாளர்கள் பெரிய நிறுவன பங்குகளிலிருந்து 11.7% சம்பாதிக்க எதிர்பார்க்கிறார்கள் என்றும் அமெரிக்க கருவூல மசோதாவின் வீதம் 3.8% என்றும் இங்கே சொல்லலாம்.

அதாவது பங்கு ஆபத்து பிரீமியம் பின்வருமாறு இருக்கும் -

| சதவீதத்தில் | முதலீடு |

| பெரிய நிறுவன பங்குகள் | 11.7% |

| (-) அமெரிக்க கருவூல பில்கள் | 3.8% |

| ஈக்விட்டி ரிஸ்க் பிரீமியம் | 7.9% |

ஆனால் பணவீக்கத்தைப் பற்றி என்ன? பணவீக்க விகிதத்துடன் நாம் என்ன செய்வோம்? அடுத்த உண்மையான சந்தை ஆபத்து பிரீமியம் எடுத்துக்காட்டில் அதைப் பார்ப்போம்.

எடுத்துக்காட்டு # 3 (உண்மையான சந்தை இடர் பிரீமியம் கணக்கீடு)

| சதவீதத்தில் | முதலீடு |

| பெரிய நிறுவன பங்குகள் | 11.7% |

| அமெரிக்க கருவூல பில்கள் | 3.8% |

| வீக்கம் | 3.1% |

இப்போது நாம் அனைவரும் இது எதிர்பார்ப்பு மாதிரி என்பதை அறிவோம், அதை நாம் கணக்கிட வேண்டியிருக்கும் போது, வரலாற்று புள்ளிவிவரங்களை ஒரே சந்தையில் அல்லது அதே முதலீடுகளுக்கு எடுத்துக்கொள்ள வேண்டும், இதன் மூலம் எதிர்பார்த்த வருவாயாக எதை உணர வேண்டும் என்ற யோசனையைப் பெற முடியும். உண்மையான பிரீமியத்தின் முக்கியத்துவம் உள்ளது. பணவீக்கத்தை கணக்கில் எடுத்துக்கொள்வோம், பின்னர் உண்மையான பிரீமியத்தை கணக்கிடுவோம்.

உண்மையான சந்தை ஆபத்து பிரீமியம் சூத்திரம் இங்கே-

(1 + பெயரளவு வீதம் / 1 + பணவீக்க விகிதம்) - 1

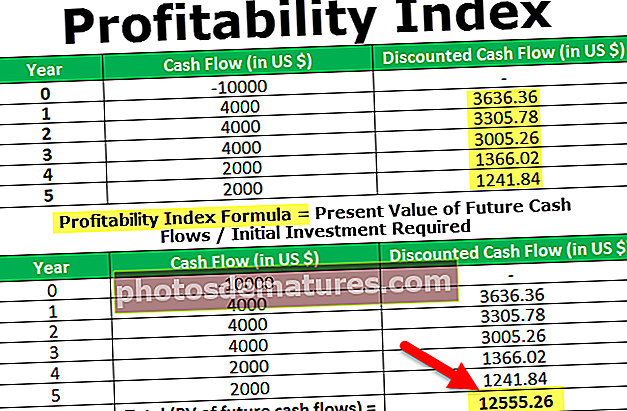

முதலில், நாம் பெயரளவு விகிதத்தை கணக்கிட வேண்டும், அதாவது சாதாரண பிரீமியம் -

| சதவீதத்தில் | முதலீடு |

| பெரிய நிறுவன பங்குகள் | 11.7% |

| (-) அமெரிக்க கருவூல பில்கள் | 3.8% |

| பிரீமியம் | 7.9% |

இப்போது இந்த பிரீமியத்தை பெயரளவு விகிதமாக எடுத்துக்கொள்வோம், மேலும் உண்மையான சந்தை ஆபத்து பிரீமியத்தைக் கண்டுபிடிப்போம்.

உண்மையான பிரீமியம் = (1 +0.079 / 1 + 0.031) - 1 = 0.0466 = 4.66%.

இரண்டு குறிப்பிட்ட காரணங்களால் இது பயனுள்ளதாக இருக்கும் -

- முதலாவதாக, பணவீக்கம் மற்றும் நிஜ வாழ்க்கை தரவுகளின் கண்ணோட்டத்தில் உண்மையான சந்தை பிரீமியம் மிகவும் நடைமுறைக்குரியது.

- இரண்டாவதாக, முதலீட்டாளர்கள் எதிர்பார்த்த வருமானமாக 4.66% -6% போன்றவற்றை எதிர்பார்க்கும்போது எதிர்பார்ப்பு தோல்விக்கான வாய்ப்பு குறைவாகவோ இல்லை.

சந்தை இடர் பிரீமியம் கருத்தின் வரம்புகள்

இந்த கருத்து ஒரு எதிர்பார்ப்பு மாதிரி; எனவே, இது பெரும்பாலான நேரங்களில் துல்லியமாக இருக்க முடியாது. ஆனால் பங்குகளில் முதலீடு செய்ய நீங்கள் நினைத்தால் ஈக்விட்டி ரிஸ்க் பிரீமியம் இதைவிட மிகச் சிறந்த கருத்தாகும் (இதை நாம் கணக்கிடக்கூடிய பல அணுகுமுறைகள் உள்ளன). இப்போதைக்கு, இந்த கருத்தின் வரம்புகளைப் பார்ப்போம் -

- இது ஒரு துல்லியமான மாதிரி அல்ல, மற்றும் கணக்கீடு முதலீட்டாளர்களைப் பொறுத்தது. அதாவது பல மாறிகள் மற்றும் சரியான கணக்கீட்டின் மிகக் குறைந்த அடிப்படை.

- வரலாற்று புள்ளிவிவரங்களை கணக்கில் எடுத்துக்கொள்வதன் மூலம் சந்தை ஆபத்து பிரீமியம் கணக்கீடு செய்யப்படும்போது, எதிர்காலம் கடந்த காலத்தைப் போலவே இருக்கும் என்று கருதப்படுகிறது. ஆனால் பெரும்பாலான சந்தர்ப்பங்களில், அது உண்மையாக இருக்காது.

- இது பணவீக்க விகிதத்தை கணக்கில் எடுத்துக்கொள்ளாது. எனவே, உண்மையான இடர் பிரீமியம் என்பது சந்தை பிரீமியம் என்ற மிகச் சிறந்த கருத்தாகும்.