ஆபத்து சரிசெய்யப்பட்ட வருவாய் | நீங்கள் தெரிந்து கொள்ள வேண்டிய முதல் 6 இடர் விகிதங்கள்!

இடர்-சரிசெய்த வருவாய் என்பது ஒரு முதலீட்டின் வருவாயை அளவிடுவதற்கும் பகுப்பாய்வு செய்வதற்கும் ஒரு நுட்பமாகும், அதற்காக நிதி, சந்தை, கடன் மற்றும் செயல்பாட்டு அபாயங்கள் பகுப்பாய்வு செய்யப்பட்டு சரிசெய்யப்படுகின்றன, இதனால் அனைத்து அபாயங்களுடனும் முதலீடு மதிப்புள்ளதா என்பது குறித்து ஒரு நபர் முடிவெடுக்க முடியும். இது முதலீடு செய்யப்பட்ட மூலதனத்திற்கு முன்வைக்கிறது.

நாம் ஏன் பணத்தில் முதலீடு செய்கிறோம்? எளிமையானது. வருமானத்தை அறுவடை செய்ய. ஆனால் வருவாய் அடிப்படை ஆபத்து காரணிகளுக்கு போதுமானதாக இருந்தால் நாம் எப்போதாவது யோசித்திருக்கிறோமா? பணம் சம்பாதிக்கும் வருவாயைப் பற்றி மக்கள் பொதுவாக இந்த கருத்தை கொண்டிருக்கும்போது, ஆபத்து என்பது மறந்துபோன உறுப்பு. வருமானம் என்பது முதலீடு செய்யப்பட்ட உபரியின் லாபத்தைத் தவிர வேறில்லை: சம்பாதித்த வேறுபட்ட பணம். முற்றிலும் பொருளாதார அடிப்படையில், இது முதலீடு செய்யப்பட்ட மூலதனம் தொடர்பாக இலாபங்களை கருத்தில் கொள்ளும் ஒரு முறையாகும்.

இந்த கட்டுரையில், விபத்தில் சரிசெய்யப்பட்ட வருவாயைப் பற்றி விவாதிக்கிறோம் -

ஆபத்து எவ்வாறு வரையறுக்கப்படுகிறது?

முதலீட்டு ஆபத்துக்கான நிலையான வரையறை a எதிர்பார்த்த முடிவிலிருந்து விலகல். இது முழுமையான சொற்களில் அல்லது சந்தை அளவுகோல் போன்றவற்றுடன் வெளிப்படுத்தப்படலாம். அந்த விலகல் நேர்மறை அல்லது எதிர்மறையாக இருக்கலாம். ஒரு முதலீட்டாளர் அதிக வருவாயை அடைய திட்டமிட்டால், நீண்ட காலத்திற்கு, அவர்கள் குறுகிய கால ஏற்ற இறக்கத்திற்கு இன்னும் திறந்திருக்க வேண்டும். ஏற்ற இறக்கம் அளவு முதலீட்டாளரின் ஆபத்து சகிப்புத்தன்மையைப் பொறுத்தது. இடர் சகிப்புத்தன்மை என்பது குறிப்பிட்ட நிதி சூழ்நிலைகளுக்கான நிலையற்ற தன்மையைப் பெறுவதற்கான முனைப்பு தவிர வேறொன்றுமில்லை, அவர்களின் உளவியல் மன எளிமையை நிச்சயமற்ற தன்மையுடனும், குறுகிய கால இழப்புகளைச் சந்திப்பதற்கான நிகழ்தகவுடனும் கருதுகிறது.

இடர் சரிசெய்யப்பட்ட வருமானம் மற்றும் அதன் முக்கியத்துவம்

இடர்-சரிசெய்த வருமானம் அந்த வருவாயை உருவாக்குவதில் எவ்வளவு ஆபத்து உள்ளது என்பதை அளவிடுவதன் மூலம் முதலீட்டின் வருவாயை நன்றாக மாற்றுகிறது. முதலீட்டு இலாகாக்கள் பங்குகள், பரஸ்பர நிதிகள் மற்றும் ப.ப.வ.நிதிகளில் உள்ள பதவிகளால் ஆனவை. அறியப்பட்ட வருமானம் மற்றும் இடர் சுயவிவரத்துடன் ஒரு அளவுகோலுக்கு எதிராக வெவ்வேறு ஆபத்து நிலைகளுடன் இலாகாக்களின் வருவாயை ஒப்பிட்டுப் பார்க்க ஆபத்து-சரிசெய்யப்பட்ட வருவாய் என்ற கருத்து பயன்படுத்தப்படுகிறது.

ஒரு சொத்து சந்தையை விட குறைந்த ஆபத்து அளவைக் கொண்டிருந்தால், ஆபத்து இல்லாத விகிதத்திற்கு மேலே உள்ள சொத்தின் வருவாய் ஒரு பெரிய லாபமாகக் கருதப்படுகிறது. சந்தை ஆபத்து அளவை விட உயர்ந்ததை சித்தரித்தால், வேறுபட்ட ஆபத்து இல்லாத வருமானம் குறைக்கப்படுகிறது.

மூன்று பெரிய சிக்கல்களைத் தீர்க்க உதவுவதால் ஆபத்து சரிசெய்யப்பட்ட வருமானம் மிக முக்கியமானது:

ஆபத்து சரிசெய்யப்பட்ட வருவாயைக் கணக்கிடுவதற்கு முக்கியமாக 6 மிகவும் பரவலாகப் பயன்படுத்தப்படும் முறைகள் உள்ளன. அவற்றை கீழே விரிவாகப் பார்க்கிறோம் -

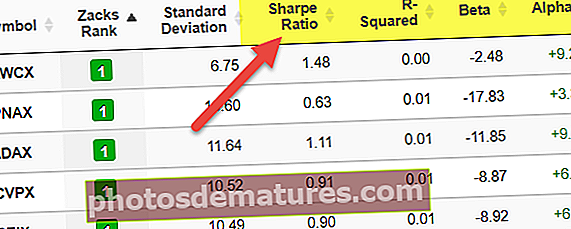

# 1 - ஷார்ப் விகிதம் (ஆபத்து சரிசெய்யப்பட்ட வருவாய்)

ஷார்ப் விகித அர்த்தம் ஒரு சொத்தின் வருவாய் முதலீட்டாளருக்கு எடுக்கப்பட்ட அபாயத்திற்கு எவ்வளவு ஈடுசெய்கிறது என்பதைக் குறிக்கிறது. ஒரு பொதுவான அளவுகோலுடன் இரண்டு சொத்துக்களை ஒப்பிடும் போது, அதிக ஷார்ப் விகிதத்தைக் கொண்ட ஒன்று ஒரே அபாயத்திற்கு சிறந்த வருவாயை வழங்குகிறது (அல்லது, சமமாக, குறைந்த ஆபத்துக்கான அதே வருவாய்). 1966 ஆம் ஆண்டில் நோபல் பரிசு வென்ற வில்லியம் எஃப். ஷார்ப் அவர்களால் உருவாக்கப்பட்டது, ஷார்ப் விகிதம் ஒரு யூனிட் நிலையற்ற தன்மை அல்லது மொத்த ஆபத்துக்கான ஆபத்து இல்லாத விகிதத்திற்கு மேல் சம்பாதித்த சராசரி வருமானம் என வரையறுக்கப்படுகிறது, அதாவது நிலையான விலகல். ஷார்ப் விகிதம் ஆபத்து சரிசெய்யப்பட்ட வருவாயைக் கணக்கிடுவதற்கு மிகவும் பரவலாகப் பயன்படுத்தப்படும் முறையாக மாறியுள்ளது, இருப்பினும், தரவு சாதாரண விநியோகத்தைக் கொண்டிருந்தால் மட்டுமே அது துல்லியமாக இருக்க முடியும்.

- ஆர்.பி = எதிர்பார்க்கப்படும் போர்ட்ஃபோலியோ வருமானம்

- Rf - ஆபத்து இல்லாத விகிதம்

- சிக்மா (ப) = போர்ட்ஃபோலியோ தரநிலை விலகல்

ஷார்ப் விகிதம் ஒரு பாதுகாப்பின் அதிகப்படியான வருவாய் விவேகமான முதலீட்டு முடிவுகளின் விளைவாக இருக்கிறதா அல்லது அதிக ஆபத்து உள்ளதா என்பதை தீர்மானிக்க உதவும். ஒரு நிதி அல்லது பாதுகாப்பு அதன் சகாக்களை விட அதிக வருவாயைப் பெற முடியும் என்றாலும், அந்த அதிக வருமானம் கூடுதல் அபாயத்தின் ஒரு கூறுகளிலிருந்து விடுபட்டால் முதலீடு நல்லது என்று கருதலாம். ஷார்ப் விகிதம் எவ்வளவு அதிகமாக இருக்கிறதோ, அதன் ஆபத்து-சரிசெய்யப்பட்ட-செயல்திறன் சிறந்தது.

கூர்மையான விகித எடுத்துக்காட்டு

எஸ் அண்ட் பி 500 (சந்தை போர்ட்ஃபோலியோ) க்கான 10 ஆண்டு வருடாந்திர வருவாய் 10% என்று வைத்துக் கொள்வோம், அதே நேரத்தில் கருவூல பில்களில் சராசரி வருடாந்திர வருவாய் (ஆபத்து இல்லாத விகிதத்திற்கான ஒரு நல்ல பதிலாள்) 5% ஆகும். நிலையான விலகல் 10 ஆண்டு காலத்தில் 15% ஆகும்.

| மேலாளர்கள் | சராசரி வருடாந்திர வருவாய் | போர்ட்ஃபோலியோ நிலையான விலகல் | தரவரிசை |

| நிதி ஏ | 10% | 0.95 | III |

| நிதி பி | 12% | 0.30 | நான் |

| நிதி சி | 8% | 0.28 | II |

- சந்தை = (.10-.05) /0.15 = 0.33

- (நிதி A) = (0.10-.05) /0.95= 0.052

- (நிதி பி) = (0.12-.05) /0.30 = 0.233

- (நிதி சி) = (.08-.05) /0.28 = .0.107

# 2 - ட்ரேனர் விகிதம் (ஆபத்து சரிசெய்யப்பட்ட வருவாய்)

ட்ரெய்னர் என்பது வேறுபட்ட ஆபத்து இல்லாத முதலீட்டில் சம்பாதிக்கக்கூடிய வருமானத்தை விட அதிகமாக சம்பாதித்த வருமானத்தின் அளவீடு ஆகும். சுருக்கமாக, இது ஷார்ப் விகிதத்தைப் போலவே வெகுமதி-ஏற்ற இறக்கம் விகிதமாகும், ஆனால் ஒரே ஒரு வித்தியாசத்துடன். இது நிலையான விலகல்களுக்கு பதிலாக பீட்டா குணகத்தைப் பயன்படுத்துகிறது.

- ஆர்.பி = எதிர்பார்க்கப்படும் போர்ட்ஃபோலியோ வருமானம்

- Rf - ஆபத்து இல்லாத விகிதம்

- பீட்டா (ப) = போர்ட்ஃபோலியோ பீட்டா

ஜாக் எல். ட்ரெய்னர் உருவாக்கிய இந்த விகிதம் முதலீட்டாளர்களின் இழப்பீட்டை வழங்குவதில் முதலீடு எவ்வளவு வெற்றிகரமாக உள்ளது என்பதை தீர்மானிக்கிறது, முதலீட்டின் உள்ளார்ந்த அளவிலான ஆபத்தை கருத்தில் கொண்டு. ட்ரெய்னர் விகிதம் பீட்டாவை சார்ந்துள்ளது - இது சந்தையில் இயக்கங்களுக்கு முதலீட்டின் உணர்திறனை சித்தரிக்கிறது - ஆபத்தை மதிப்பீடு செய்ய. ட்ரெய்னர் விகிதம் முழு சந்தையின் ஒருங்கிணைந்த உறுப்புக்கு (பீட்டாவால் குறிப்பிடப்படுவது போல்) அபராதம் விதிக்கப்பட வேண்டும் என்ற அடிப்படையில் அமைந்துள்ளது, ஏனெனில் பல்வகைப்படுத்தலால் அதை அகற்ற முடியாது.

ட்ரெய்னர் விகிதத்தின் மதிப்பு அதிகமாக இருக்கும்போது, ஒரு முதலீட்டாளர் அவர் கருதிய ஒவ்வொரு சந்தை அபாயங்களுக்கும் அதிக வருமானத்தை ஈட்டியுள்ளார் என்பதற்கான அறிகுறியாகும். ஒரு போர்ட்ஃபோலியோவில் உள்ள ஒவ்வொரு முதலீடும் எவ்வாறு செயல்படுகிறது என்பதைப் புரிந்துகொள்ள ட்ரெய்னர் விகிதம் ஒருவருக்கு உதவுகிறது. இந்த வழியில், மூலதனம் எவ்வளவு திறமையாக பயன்படுத்தப்படுகிறது என்பதற்கான ஒரு யோசனையையும் முதலீட்டாளர் பெறுகிறார்.

மேலும், சிஏபிஎம் பீட்டாவைப் பாருங்கள்

ட்ரேனர் விகித எடுத்துக்காட்டு

எஸ் அண்ட் பி 500 (சந்தை போர்ட்ஃபோலியோ) க்கான 10 ஆண்டு வருடாந்திர வருவாய் 10% என்று வைத்துக் கொள்வோம், அதே நேரத்தில் கருவூல பில்களில் சராசரி வருடாந்திர வருவாய் (ஆபத்து இல்லாத விகிதத்திற்கான ஒரு நல்ல பதிலாள்) 5% ஆகும்.

| மேலாளர்கள் | சராசரி வருடாந்திர வருவாய் | பீட்டா | தரவரிசை |

| நிதி ஏ | 12% | 0.95 | II |

| நிதி பி | 15% | 1.05 | நான் |

| நிதி சி | 10% | 1.10 | III |

- சந்தை = (.10-.05) / 1 = .05

- (நிதி A) = (.12-.05) /0.95 = .073

- (நிதி பி) = (.15-.05) / 1.05 = .095

- (நிதி சி) = (.10-.05) / 1.10 = .045

# 3 - ஜென்சனின் ஆல்பா (ஆபத்து சரிசெய்யப்பட்ட வருவாய்)

ஆல்பா பெரும்பாலும் முதலீட்டில் செயலில் வருமானமாக கருதப்படுகிறது. சந்தைக் குறியீட்டிற்கு எதிரான ஒரு முதலீட்டின் செயல்திறனை இது ஒரு அளவுகோலாகப் பயன்படுத்துகிறது, ஏனெனில் அவை பெரும்பாலும் சந்தையின் இயக்கத்தை ஒட்டுமொத்தமாக பிரதிநிதித்துவப்படுத்துவதாகக் கருதப்படுகின்றன. ஒரு குறியீட்டு குறியீட்டின் வருவாயுடன் ஒப்பிடும்போது ஒரு நிதியின் கூடுதல் வருமானம் நிதியின் ஆல்பா ஆகும். அடிப்படையில், ஆல்பா குணகம் ஒரு முதலீடு சம்பந்தப்பட்ட அபாயத்தை கணக்கிட்ட பிறகு எவ்வாறு செயல்பட்டது என்பதைக் குறிக்கிறது:

- ஆர்.பி = எதிர்பார்க்கப்படும் போர்ட்ஃபோலியோ வருமானம்

- Rf - ஆபத்து இல்லாத விகிதம்

- பீட்டா (ப) = போர்ட்ஃபோலியோ பீட்டா

- Rm = சந்தை வருவாய்

ஆல்பா <0: முதலீடு அதன் அபாயத்திற்கு மிகக் குறைவாகவே சம்பாதித்துள்ளது (அல்லது, திரும்புவதற்கு மிகவும் ஆபத்தானது)

ஆல்பா = 0: முதலீடு எடுத்த அபாயத்திற்கு போதுமான வருமானத்தை ஈட்டியுள்ளது

ஆல்பா> 0: முதலீடு கருதப்படும் அபாயத்திற்கான வெகுமதிக்கு அதிகமாக வருமானம் உள்ளது

ஜென்சனின் ஆல்பா எடுத்துக்காட்டு

முந்தைய ஆண்டில் ஒரு போர்ட்ஃபோலியோ 17% வருவாயை உணர்ந்ததாக வைத்துக் கொள்வோம். இந்த நிதிக்கான தோராயமான சந்தைக் குறியீடு 12.5% திரும்பியது. அதே குறியீட்டிற்கு எதிராக நிதியின் பீட்டா 1.4 மற்றும் ஆபத்து இல்லாத விகிதம் 4% ஆகும்.

இவ்வாறு, ஜென்சனின் ஆல்பா = 17 - [4 + 1.4 * (12.5-4)]

= 17 – [4 + 1.4* 8.5] = = 17 – [4 + 11.9]

= 1.1%

1.4 இன் பீட்டா கொடுக்கப்பட்டால், இந்த சந்தை சந்தைக் குறியீட்டை விட ஆபத்தானது என்று எதிர்பார்க்கப்படுகிறது, இதனால் அதிக வருமானம் கிடைக்கும். ஒரு நேர்மறையான ஆல்பா என்பது போர்ட்ஃபோலியோ மேலாளர் ஆண்டு முழுவதும் எடுக்கப்பட்ட கூடுதல் ஆபத்துக்கு ஈடுசெய்ய கணிசமான வருமானத்தை ஈட்டியது என்பதற்கான அறிகுறியாகும். நிதி 15% திரும்பியிருந்தால், கணக்கிடப்பட்ட ஆல்பா -0.9% ஆக இருக்கும். ஒரு எதிர்மறை ஆல்பா, முதலீட்டாளர் அபாயத்தின் அளவிற்கு போதுமான வருமானத்தை ஈட்டவில்லை என்பதைக் குறிக்கிறது.

# 4 - ஆர்-ஸ்கொயர் (இடர்-சரிசெய்யப்பட்ட வருவாய்)

ஆர்-ஸ்கொயர் என்பது ஒரு புள்ளிவிவர அளவீடு ஆகும், இது ஒரு நிதி அல்லது பாதுகாப்பின் இயக்கங்களின் சதவீதத்தை குறிக்கிறது, இது ஒரு குறியீட்டு குறியீட்டில் உள்ள இயக்கங்களை அடிப்படையாகக் கொண்டது.

- ஆர்-ஸ்கொயர் மதிப்புகள் 0 முதல் 1 வரை இருக்கும் மற்றும் பொதுவாக 0 முதல் 100% வரையிலான சதவீதங்களாகக் கூறப்படுகின்றன.

- 100% ஆர்-ஸ்கொயர் என்றால் பாதுகாப்பின் அனைத்து இயக்கங்களும் குறியீட்டில் உள்ள இயக்கங்களால் முற்றிலும் நியாயப்படுத்தப்படலாம்.

- உயர் ஆர்-ஸ்கொயர், 85% முதல் 100% வரை, நிதியின் செயல்திறன் முறைகள் குறியீட்டின் பிரதிபலிப்பைக் குறிக்கிறது.

இருப்பினும், வலுவான செயல்திறன் மற்றும் மிகக் குறைந்த ஆர்-ஸ்கொயர் விகிதத்துடன் இணைந்து செயல்படுவதற்கான காரணத்தை அடையாளம் காண கூடுதல் பகுப்பாய்வு தேவைப்படுகிறது.

# 5 - சார்டினோ விகிதம் (ஆபத்து சரிசெய்யப்பட்ட வருவாய்)

சார்டினோ விகிதம் ஷார்ப் விகிதத்தின் மாறுபாடு ஆகும். சோர்டினோ போர்ட்ஃபோலியோவின் வருவாயை எடுத்து, போர்ட்ஃபோலியோவின் “எதிர்மறையான ஆபத்து” மூலம் இதைப் பிரிக்கிறது. எதிர்மறையான ஆபத்து என்பது ஒரு குறிப்பிட்ட மட்டத்திற்குக் கீழே வருமானத்தின் ஏற்ற இறக்கம், பொதுவாக போர்ட்ஃபோலியோவின் சராசரி வருவாய் அல்லது பூஜ்ஜியத்திற்குக் கீழே வருமானம். சோர்டினோ “ஒரு யூனிட் தீங்கு அபாயத்திற்கு” உருவாக்கப்படும் வருவாயின் விகிதத்தைக் காட்டுகிறது.

நிலையான விலகல் மேல்நோக்கி மற்றும் கீழ்நோக்கி ஏற்ற இறக்கம் இரண்டையும் உள்ளடக்கியது. இருப்பினும், பெரும்பாலான முதலீட்டாளர்கள் முதன்மையாக கீழ்நோக்கிய ஏற்ற இறக்கம் குறித்து அக்கறை கொண்டுள்ளனர். எனவே, சார்டினோ விகிதம் நிதி அல்லது பங்குகளில் உட்பொதிக்கப்பட்ட தீங்கு விளைவிக்கும் மிகவும் யதார்த்தமான அளவை சித்தரிக்கிறது.

- ஆர்.பி = எதிர்பார்க்கப்படும் போர்ட்ஃபோலியோ வருமானம்

- Rf - ஆபத்து இல்லாத விகிதம்

- சிக்மா (ஈ) = எதிர்மறை சொத்து வருமானத்தின் நிலையான விலகல்

சோர்டினோவின் விகித எடுத்துக்காட்டு

மியூச்சுவல் ஃபண்ட் A இன் வருடாந்திர வருவாய் 15% மற்றும் ஒரு எதிர்மறையான விலகல் 8% என்று வைத்துக் கொள்வோம். மியூச்சுவல் ஃபண்ட் பி ஆண்டுக்கு 12% வருவாய் மற்றும் 5% எதிர்மறையான விலகலைக் கொண்டுள்ளது. ஆபத்து இல்லாத விகிதம் 2.5% ஆகும்.

இரண்டு நிதிகளுக்கான சார்டினோ விகிதங்கள் பின்வருமாறு கணக்கிடப்படும்:

- மியூச்சுவல் ஃபண்ட் எக்ஸ் சோர்டினோ = (15% - 2.5%) / 8% = 1.56

- பரஸ்பர நிதி Z Sortino = (12% - 2.5%) / 5% = 1.18

# 6 - மோடிகிலியானி இடர்-சரிசெய்யப்பட்ட செயல்திறன்

மொடிகிலியானி-மொடிகிலியானி நடவடிக்கை அல்லது எம் 2 என்றும் அழைக்கப்படுகிறது, இது ஒரு முதலீட்டு இலாகாவின் இடர்-சரிசெய்யப்பட்ட வருவாயைப் பெறுவதற்குப் பயன்படுகிறது. ஒரு பெஞ்ச்மார்க் (எ.கா. ஒரு குறிப்பிட்ட சந்தை அல்லது குறியீட்டு) உடன் தொடர்புடைய நிதி / போர்ட்ஃபோலியோவின் ஆபத்துக்காக சரிசெய்யப்பட்ட ஒரு போர்ட்ஃபோலியோவிலிருந்து வருவாயை அளவிட இது பயன்படுத்தப்படுகிறது. பரவலாக ஏற்றுக்கொள்ளப்பட்ட ஷார்ப் விகிதத்திலிருந்து அதன் உத்வேகத்தை அது எடுத்துள்ளது, இருப்பினும், சதவிகித வருவாய் அலகுகளில் இருப்பதன் குறிப்பிடத்தக்க நன்மையை இது கொண்டுள்ளது, இது விளக்குவதை எளிதாக்குகிறது.

எம் 2 = ஆர்ப - ஆர்மீ

- Rp என்பது திரும்பும் சரிசெய்யப்பட்ட போர்ட்ஃபோலியோ

- Rm என்பது சந்தை இலாகாவில் கிடைக்கும் வருமானமாகும்

சரிசெய்யப்பட்ட போர்ட்ஃபோலியோ என்பது நிர்வாகத்தின் கீழ் உள்ள போர்ட்ஃபோலியோ ஆகும், இது சந்தை போர்ட்ஃபோலியோவைப் பொறுத்தவரை மொத்த ஆபத்தைக் கொண்டிருக்கும் வகையில் சரிசெய்யப்பட வேண்டும். சரிசெய்யப்பட்ட போர்ட்ஃபோலியோ நிர்வகிக்கப்பட்ட போர்ட்ஃபோலியோ மற்றும் ஆபத்து இல்லாத சொத்தின் கலவையாக கட்டமைக்கப்படுகிறது, அங்கு ஆபத்து ஏற்படுவதால் எடைகள் ஒதுக்கப்படுகின்றன.

ஷார்ப் விகிதம் எதிர்மறையாக இருக்கும்போது தவறான விளக்கத்திற்கு வழிவகுக்கும், மேலும் பல கருவிகளின் ஷார்ப் விகிதத்தை நேரடியாக ஒப்பிடுவது கடினம். உதாரணமாக, எங்களிடம் ஒரு ஷார்ப் விகிதம் 0.50% மற்றும் மற்றொரு போர்ட்ஃபோலியோ -0.50% விகிதத்தைக் கொண்டிருந்தால், ஒப்பீடு இரண்டு இலாகாக்களுக்கு இடையில் அர்த்தமில்லை. 5.2% மற்றும் 5.8% M2 மதிப்புகளைக் கொண்ட முதலீட்டு இலாகாக்களுக்கு இடையிலான வேறுபாட்டின் அளவை அடையாளம் காண்பது எளிது. 0.6% இன் வேறுபாடு, பெஞ்ச்மார்க் போர்ட்ஃபோலியோவுடன் சரிசெய்யப்பட்ட அபாயத்துடன் ஆண்டிற்கான ஆபத்து சரிசெய்யப்பட்ட வருமானமாகும்.

இடர்-சரிசெய்த வருமானம் - கூர்மையான விகிதம் Vs ட்ரெய்னர் விகிதம் Vs ஜென்சனின் ஆல்பா

ட்ரேனர் விகிதம், ஷார்ப் விகிதத்தைப் போலவே, தனிப்பட்ட அடிப்படையில் அல்லாமல் தரவரிசை கருவியாக மிகவும் திறம்பட பயன்படுத்தப்படுகிறது. முதலீட்டாளர்கள் நிதி அல்லது நிதிகளின் இலாகாக்களை வெவ்வேறு அளவு சந்தை அபாயங்களுடன் ஒப்பிட்டு ஆபத்து-சரிசெய்யப்பட்ட வருவாயின் படி அவர்கள் எவ்வாறு தரவரிசைப்படுத்துகிறார்கள் என்பதை தீர்மானிக்க முடியும். ஒப்பிடப்படும் இலாகாக்கள் அல்லது நிதிகள் ஒரே சந்தைக் குறியீட்டுடன் பெஞ்ச்மார்க் செய்யப்படும்போது அல்லது ஒரு நிதி அதன் சொந்த பெஞ்ச்மார்க் குறியீட்டுடன் ஒப்பிடும்போது இந்த விகிதம் குறிப்பாக பயனுள்ளதாக இருக்கும்.

ஷார்ப் விகிதத்துடன் ஒப்பிடும்போது, ட்ரெய்னர் விகிதத்தின் மதிப்பு உறவினர்: அதிகமானது சிறந்தது. மறுபுறம், ஜென்சனின் ஆல்பா ஒரு முழுமையான சூழலில் மட்டுமே பயன்படுத்தப்பட முடியும். ஆல்பாவின் அடையாளம் மற்றும் அளவு நிதி மேலாளரின் திறன்களையும் நிபுணத்துவத்தையும் பிரதிபலிக்கிறது. எவ்வாறாயினும், எந்தவொரு நடவடிக்கையும் பயனுள்ளதாக இருக்க, பரிசீலிக்கப்பட்ட போர்ட்ஃபோலியோவுக்கு பெஞ்ச்மார்க் குறியீட்டை சரியான முறையில் தேர்ந்தெடுக்க வேண்டும்.

பல முறை ஒரு மேலாளர் வெகுமதி-க்கு-முறையான-இடர் அடிப்படையில் நிபுணராகத் தோன்றலாம், ஆனால் வெகுமதி-க்கு-மொத்த-ஆபத்து அடிப்படையில் திறமையற்றவர். ட்ரெய்னர் விகிதத்தையும் ஒரு நிதியின் ஷார்ப் விகிதத்தையும் ஒப்பிடும் ஒரு முதலீட்டாளர் புரிந்து கொள்ள வேண்டும், இருவருக்கும் இடையிலான ஒரு பெரிய வேறுபாடு உண்மையில் மொத்த ஆபத்து தொடர்பாக குறிப்பிடத்தக்க அளவிலான சிறப்பியல்பு அபாயத்தைக் கொண்ட ஒரு போர்ட்ஃபோலியோவைக் குறிக்கும். மறுபுறம், இரண்டு விகிதங்களின்படி ஒரு முழுமையான பன்முகப்படுத்தப்பட்ட போர்ட்ஃபோலியோ ஒரே மாதிரியாக தரப்படுத்தப்படும்.

ஜென்சனின் ஆல்பா

| மேலாளர்கள் | சராசரி வருடாந்திர வருவாய் | பீட்டா | தரவரிசை |

| நிதி ஏ | 12% | 0.95 | II |

| நிதி பி | 15% | 1.05 | நான் |

| நிதி சி | 10% | 1.10 | III |

முதலில், போர்ட்ஃபோலியோவின் எதிர்பார்க்கப்படும் வருவாயைக் கணக்கிடுகிறோம்:

- ER (A) = 0.05 + 0.95 * (0.1-0.05) = 0.0975 அல்லது 9.75%

- ER (B) = 0.05 + 1.05 * (0.1-0.05) = 0.1030 அல்லது 10.30% வருமானம்

- ER (C) == 0.05 + 1.1 * (0.1-0.05) = 0.1050 அல்லது 10.50% வருமானம்

பின்னர், போர்ட்ஃபோலியோவின் எதிர்பார்க்கப்படும் வருவாயை உண்மையான வருவாயிலிருந்து கழிப்பதன் மூலம் போர்ட்ஃபோலியோவின் ஆல்பாவைக் கணக்கிடுகிறோம்:

- ஆல்பா ஏ = 12% - 9.75% = 2.25%

- ஆல்பா பி = 15% - 10.30% = 4.70%

- ஆல்பா சி = 10% - 10.50% = -0.50%

முடிவுரை

சம்பந்தப்பட்ட அபாயத்துடன் ஒப்பிடுகையில் ஒரு முதலீட்டு இலாகா எவ்வளவு வருமானத்தை ஈட்டுகிறது என்பதை அளவிடுவதற்கு இடர்-சரிசெய்த வருமானம் பயன்படுத்தப்படுகிறது, இது பொதுவாக ஒரு எண்ணாக வெளிப்படுத்தப்படுகிறது மற்றும் முதலீட்டு நிதிகள், தனிப்பட்ட பத்திரங்கள் மற்றும் முதலீட்டு இலாகாக்களுக்கும் இது பயன்படுத்தப்படலாம். , முதலியன.

இடர்-சரிசெய்யப்பட்ட வருவாய் நபருக்கு நபர் மாறுபடும் மற்றும் ஆபத்து சகிப்புத்தன்மை, நிதி கிடைப்பது, சந்தை மீட்புக்கு நீண்ட காலமாக ஒரு பதவியை வகிக்கத் தயாராக இருப்பது போன்ற பல காரணிகளைப் பொறுத்தது. முதலீட்டாளர் தீர்ப்பு தவறு செய்தால், முதலீட்டாளர்களின் வாய்ப்பு செலவு மற்றும் அவரது வரி நிலை ஆகியவை கண்டறியப்படும்.

ஒரு முதலீட்டாளர் தனது இடர்-சரிசெய்த வருவாயை மேம்படுத்த பல்வேறு வழிகள் உள்ளன. சந்தை ஏற்ற இறக்கத்திற்கு ஏற்ப அவரது பங்கு நிலையை சரிசெய்வதன் மூலம் மிகவும் பொதுவான வழிகளில் ஒன்று. ஏற்ற இறக்கம் அதிகரிப்பது பொதுவாக பங்குகளின் நிலை குறைவதற்கு வழிவகுக்கும் அல்லது நேர்மாறாக இருக்கும். நிதி மேலாளர்கள் பெருகிய முறையில் இந்த மூலோபாயத்தை பெரிய இழப்புகளைத் தவிர்ப்பதற்கும், அதிக லாபங்களை வலியுறுத்துவதற்கும் பயன்படுத்துகின்றனர்.

இருப்பினும், இந்த நடவடிக்கைகள் நிகழ்நேர அடிப்படையில் ஆபத்து சரிசெய்யப்பட்ட வருவாயைக் கணக்கிடாது. இந்த விகிதங்களில் பெரும்பாலானவை, வரலாற்று அபாயத்தை ஒரு கணக்கீட்டில் பயன்படுத்த முனைகின்றன. பெரும்பாலான வல்லுநர்கள் சுட்டிக்காட்டும் அடிப்படை ஓட்டைகளில் இதுவும் ஒன்றாகும். நிஜ வாழ்க்கையில், முதலீடுகளின் தரவரிசையை மாற்றக்கூடிய பல மறைந்த மற்றும் கவனிக்கப்படாத அபாயங்கள் இருக்கலாம். குறிப்பிட்ட விதிகள் இல்லாததால் ஒருவர் ஒருபோதும் சரியான இடர்-சரிசெய்த வருவாயைக் கணக்கிட முடியாது. இடர்-சரிசெய்யப்பட்ட வருவாய் வீதத்தைப் பயன்படுத்துவதன் அடிப்படை நிகழ்வு என்னவென்றால், ஒரு முதலீட்டாளர் அடிப்படையில் கவர்ச்சியின் அடிப்படையில் அவற்றை மிகக் குறைந்த முதல் மிக உயர்ந்த இடத்திற்கு தரப்படுத்த முடியும்.