மூலதன சந்தை (பொருள்) | செயல்பாடுகள், வகைகள் | நன்மைகளும் தீமைகளும்

மூலதன சந்தை என்றால் என்ன?

மூலதனச் சந்தை என்பது வாங்குபவர்களும் விற்பவர்களும் பங்குகள், கடனீடுகள், கடன் கருவிகள், பத்திரங்கள், எதிர்காலம், விருப்பங்கள், இடமாற்றுகள், ப.ப.வ.நிதிகள் போன்ற வழித்தோன்றல் கருவிகளைப் போன்ற நிதிப் பத்திரங்களுடன் தொடர்புகொண்டு பரிவர்த்தனை செய்யக்கூடிய இடமாகும்.

- இங்கு குறிப்பிடப்பட்டுள்ள பத்திரங்கள் பொதுவாக நீண்ட கால முதலீடுகளைக் குறிக்கும், அதாவது ஒரு வருடத்திற்கு மேல் பூட்டப்பட்ட காலத்தைக் கொண்ட முதலீடுகள்.

- குறுகிய கால முதலீடுகளின் வர்த்தகம் பணம்-சந்தை மூலம் செய்யப்படுகிறது.

மூலதன சந்தையின் செயல்பாடுகள் என்ன?

- இது முதலீட்டாளர்களுக்கும் நிறுவனங்களுக்கும் பத்திரங்களின் வர்த்தகத்தை எளிதாக்குகிறது.

- இது சரியான நேரத்தில் பரிவர்த்தனை தீர்வுக்கு உதவுகிறது.

- இது பரிவர்த்தனை செலவுகள் மற்றும் தகவல் செலவுகளை குறைக்க உதவுகிறது.

- இது பணம் மற்றும் பிற வடிவங்களிலிருந்து கட்சிகளின் சேமிப்பை நிதிச் சந்தைகளுக்கு அணிதிரட்டுகிறது.

- இது சந்தை அபாயத்திற்கு எதிராக காப்பீட்டை வழங்குகிறது.

மூலதன சந்தை வகைகள்

# 1 - முதன்மை சந்தை

முதன்மை சந்தை என்பது புதிதாக வழங்கப்பட்ட பத்திரங்கள் வர்த்தகம் செய்யப்படும் ஒரு சந்தையாகும், அதாவது முதல் முறையாக. இது புதிய சிக்கல்கள் சந்தை என்றும் அழைக்கப்படுகிறது. இந்த சந்தை ஆரம்ப பொது வழங்கல் மற்றும் பொது வழங்கல் இரண்டையும் செயல்படுத்துகிறது. இந்த சந்தையில், ஒரு ப்ரஸ்பெக்டஸ், முன்னுரிமை பிரச்சினை, உரிமைகள் பிரச்சினை, மின்-ஐபிஓ மற்றும் பத்திரங்களின் தனியார் வேலைவாய்ப்பு ஆகியவற்றின் மூலம் வழங்கப்படும் உதவியுடன் நிதி பயன்படுத்தப்படும்.

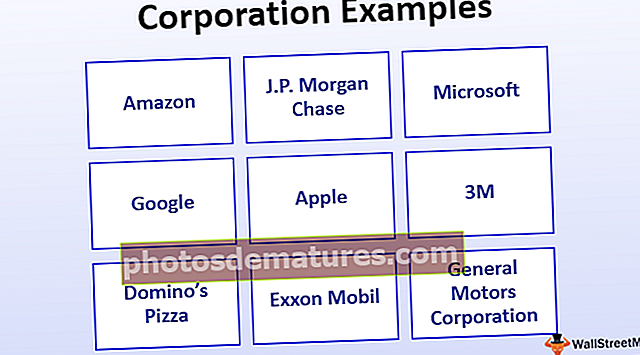

# 2 - இரண்டாம் நிலை சந்தை

இது ஒரு வகை, பழைய பத்திரங்கள் வர்த்தகம் செய்யப்படுகின்றன, அதாவது முதன்மை சந்தையில் முதலில் பரிவர்த்தனை செய்த பின்னர் வர்த்தகம் செய்யப்படுகிறது. இந்த சந்தையை பங்குச் சந்தை அல்லது சந்தைக்குப்பிறகு என்று அழைக்கிறோம். பங்குச் சந்தைகள் மற்றும் மேலதிக வர்த்தகங்கள் இரண்டுமே இரண்டாம் சந்தையின் கீழ் வருகின்றன. இரண்டாம் நிலை சந்தைகளின் எடுத்துக்காட்டுகள் லண்டன் பங்குச் சந்தை, நியூயார்க் பங்குச் சந்தை, நாஸ்டாக் போன்றவை.

நன்மைகள்

- இது பரிவர்த்தனைகளின் செயல்திறனை மேம்படுத்துகிறது.

- அவை முதலீட்டாளர்களிடையே பணத்தை நகர்த்துகின்றன, அதாவது, மூலதனத்தை வழங்கும் நபர்களுக்கும், மூலதனம் தேவைப்படும் மக்களுக்கும் இடையில்.

- இரண்டாம் நிலை சந்தைகள் சந்தையில் பணப்புழக்கத்தை உருவாக்குகின்றன.

- பத்திரங்கள் போன்ற பத்திரங்கள் முதலீட்டாளர்களுக்கு வட்டி செலுத்துகின்றன, மேலும் பெரும்பாலும், செலுத்தப்படும் வட்டி வங்கி வட்டி விகிதங்களை விட அதிகமாக இருக்கும்.

- பங்குகள் போன்ற பத்திரங்கள் ஈவுத்தொகை வருமானத்தை செலுத்துகின்றன.

- காலம் செல்லச் செல்ல முதலீடுகளின் மதிப்பின் வளர்ச்சிக்கு அதிக வாய்ப்புகள் உள்ளன.

- மூலதன சந்தையின் கருவிகள் பணப்புழக்கத்தைக் கொண்டிருக்கின்றன, அதாவது குறைந்த பரிவர்த்தனை செலவினங்களுடன் உடனடியாக நிதி தேவைப்படும்போது அவற்றை நாம் பணமாகவும் பணமாகவும் மாற்றலாம்.

- பங்குகளில் முதலீடு செய்வது முதலீட்டாளர்களுக்கு உரிமை உரிமைகளை வழங்குகிறது, இது நிறுவனத்தின் நிர்வாக முடிவில் சொல்ல அனுமதிக்கிறது.

- இது பரந்த அளவிலான முதலீட்டு வகைகளை வழங்குவதன் மூலம் பல்வகைப்படுத்தலை ஊக்குவிக்கிறது.

- வழக்கமாக, மூலதன சந்தையின் பத்திரங்கள் வங்கிகள் மற்றும் நிதி நிறுவனங்களிடமிருந்து கடன்களைப் பெறுவதற்கு பிணையமாகப் பயன்படுத்தலாம்.

- பங்குச் சந்தையில் முதலீடு செய்யும் போது சில வரி சலுகைகள் கிடைக்கும்.

- ஒரு சில பத்திரங்களை வைத்திருப்பது சிறந்த நீண்டகால செயல்திறனை உறுதிசெய்யக்கூடும்.

தீமைகள்

- மூலதன சந்தையில் முதலீடு செய்வது மிகவும் ஆபத்தானது என்று கருதப்படுகிறது, ஏனெனில் மதிப்பு மதிப்புக்கு வரும்போது முதலீடு மிகவும் நிலையற்றதாக இருக்கும், அதாவது இந்த பத்திரங்கள் சந்தை ஏற்ற தாழ்வுகளுக்கு உட்பட்டவை.

- இத்தகைய ஏற்ற இறக்கங்கள் ஒரு நிலையான வருமானத்தை வழங்க இந்த வகையான முதலீடுகளை பொருத்தமற்றதாக ஆக்குகின்றன, குறிப்பாக ஓய்வுபெற்ற ஊழியர்கள் வழக்கமாக வழக்கமான வருமானத்தை விரும்புகிறார்கள்.

- மூலதன சந்தையில் பரந்த அளவிலான முதலீட்டு மாற்றுகள் இருப்பதால், ஒரு முதலீட்டாளர் எந்த வகையான முதலீடுகளைத் தொடர வேண்டும் என்பதை தீர்மானிக்க முடியாமல் போகலாம், இதனால் ஒரு முதலீட்டாளர் தொழில்முறை ஆலோசனையின்றி முதலீடு செய்வது கடினம்.

- ஒரு முதலீட்டாளர் ஒரு நிறுவனத்தின் பங்குகளில் முதலீடு செய்தால், அவருக்கு உரிமை உரிமை இருப்பதாக கருதப்படும். இது முதன்மையானது ஒரு நன்மையாகத் தோன்றலாம், ஆனால் இதன் பொருள் முதலீட்டாளர் நிறுவனத்தின் உரிமையாளராக இருப்பது நிறுவனம் கலைப்புக்குச் சென்றால் அல்லது திவாலானால் எந்தவொரு வருமானத்தையும் பெறும் கடைசி கட்சியாக இருக்கும்.

- பத்திரங்களை வாங்குவது மற்றும் விற்பது ஒரு தரகு கட்டணம், கமிஷன் போன்றவற்றை உள்ளடக்கியது, பரிவர்த்தனைகளின் செலவை அதிகரிக்கும்.

முக்கிய புள்ளிகள்

- மூலதன சந்தைகள் நீண்ட கால கடன்கள் மற்றும் கடன்கள், பங்குகள், கடன் பத்திரங்கள், பத்திரங்கள், அரசாங்க பத்திரங்கள் போன்றவற்றைக் கையாளுகின்றன.

- இது முக்கியமாக பங்குச் சந்தைகளின் உதவியுடன் செயல்படுகிறது.

- மூலதன உருவாக்கத்திற்கு வழிவகுக்கும் பிளவு, வட்டி போன்ற சலுகைகளை வழங்குவதன் மூலம் முதலீட்டாளர்களை தங்கள் கருவிகளில் முதலீடு செய்ய ஊக்குவிக்கிறார்கள்.

- அவை வங்கிகள், நிதி நிறுவனங்கள், ரியல் எஸ்டேட் மற்றும் தங்கம் ஆகியவற்றிலிருந்து சேமிப்பைத் திரட்டுவதற்காக அறியப்படுகின்றன, இதனால் சேமிப்புகளை உற்பத்தி செய்யாத சேனல்களிலிருந்து உற்பத்தி பகுதிகளுக்கு திருப்புகின்றன.

- நிதி கொண்ட மூலதன சந்தைகளில் முதலீட்டாளர்கள் உபரி அலகுகள் என்றும் நிதியை கடன் வாங்கியவர்கள் பற்றாக்குறை அலகுகள் என்றும் அழைக்கப்படுகிறார்கள்.

- நிதி உபரி அலகுகளிலிருந்து பற்றாக்குறை அலகுகளுக்கு நகர்கிறது.

- அவை நிதியை முறையாக ஒழுங்குபடுத்துவதற்கும் பணப்புழக்கத்தை உருவாக்குவதற்கும் உதவுகின்றன.

- கொமர்ஷல் வங்கி, நிதி நிறுவனங்கள், காப்பீட்டு நிறுவனங்கள், வணிக நிறுவனங்கள் மற்றும் ஓய்வூதிய நிதிகள் ஆகியவை மூலதன சந்தைகளில் முக்கிய நிதி வழங்குநர்கள்.

முடிவுரை

இது வாங்குபவர்களும் விற்பவர்களும் தொடர்புகொண்டு பரிவர்த்தனை செய்யும் சந்தை. இது பணச் சந்தையைப் போன்ற செயல்பாடுகளைச் செய்தாலும், இது பொதுவாக நீண்ட காலப் பத்திரங்களுடன் கையாள்கிறது என்ற பொருளில் வேறுபட்டது. இது ஒரு ஒழுங்கமைக்கப்பட்ட மற்றும் நன்கு ஒழுங்குபடுத்தப்பட்ட சந்தையாகும், மேலும் குறைந்த உற்பத்தி வழிமுறையிலிருந்து சேமிப்பை மூலதனத்தின் தேவை மற்றும் மூலதனத்திற்கும் வெகுமதி அளிக்கும் ஒரு பாதைக்கு நகர்த்தும் சக்தி உள்ளது. குறிப்பிட்ட நிலையான வருமானத்தை அவ்வப்போது வழங்குவதில் இது மிகவும் ஆபத்தானதாக இருந்தாலும், நீண்ட கால செயல்திறன் செயல்திறனை எதிர்பார்ப்பதால் இது மிகவும் விரும்பப்படுகிறது.