சொத்து நிதி (வரையறை, வகைகள்) | சொத்து நிதி எவ்வாறு செயல்படுகிறது?

சொத்து நிதி வரையறை

சொத்து நிதி என்பது நிலம் மற்றும் கட்டிடம், வாகனங்கள், இயந்திரங்கள், வர்த்தக பெறுதல்கள் மற்றும் குறுகிய கால முதலீடுகள் ஆகியவற்றை உள்ளடக்கிய இருப்புநிலை சொத்துக்களின் அடமானம் அல்லது அனுமானம் மூலம் நிறுவனத்தின் நிதி வலிமையின் அடிப்படையில் கடன் பெறுவதைக் குறிக்கிறது. வட்டியுடன் சொத்தின் செலுத்தப்படாத பகுதியின் இடைவெளிகள்.

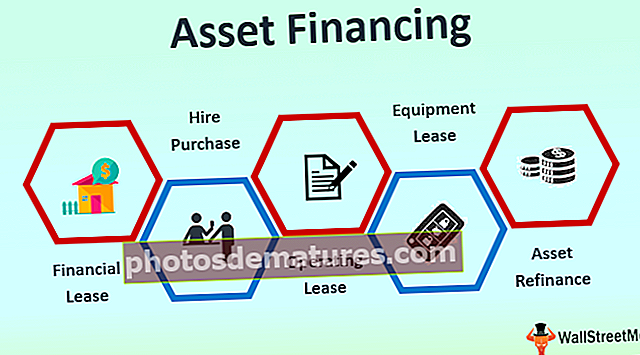

சொத்து நிதி வகைகள்

நீங்கள் தெரிந்து கொள்ள வேண்டிய 5 வெவ்வேறு வகைகள் கீழே கொடுக்கப்பட்டுள்ளன.

# 1 - நிதி குத்தகை

நிதி குத்தகையில், அனைத்து உரிமைகளும் உரிமையின் கடமைகளும் (வணிக) குத்தகைதாரருக்கும் எந்த காலத்திற்கும் மாற்றப்படும். ஒப்பந்தத்தின் போது சொத்தின் மதிப்பு குத்தகைதாரரின் இருப்புநிலைக் கணக்கில் ஒரு பொறுப்பு அல்லது சொத்தாகக் காட்டப்படுகிறது, அதேசமயம் வாடகை ஒரு செலவாகக் கருதப்பட்டு லாபம் மற்றும் இழப்பு கணக்கில் பற்று வைக்கப்படுகிறது. ஒப்பந்த காலத்தில் சொத்தை பராமரிப்பதற்கு குத்தகைதாரர் முழு பொறுப்பு.

# 2 - கொள்முதல் வாடகைக்கு

வாடகை வாங்குதலில், குத்தகைதாரர் என்று அழைக்கப்படும் ஒரு நிதி நிறுவனம், குத்தகைதாரர் (வணிகம்) சார்பாக சொத்தை வாங்குகிறது. இந்த விருப்பத்தில், கடைசியாக பணம் செலுத்தும் வரை சொத்து குத்தகைதாரருக்கு சொந்தமானது மற்றும் இறுதிக் கட்டணத்தின் போது, குத்தகைதாரருக்கு பெயரளவு விகிதத்தில் உபகரணங்கள் வாங்குவதற்கான விருப்பம் வழங்கப்படுகிறது. ஒப்பந்தத்தின் போது சொத்தின் மதிப்பு குத்தகைதாரரின் இருப்புநிலைக் கணக்கில் ஒரு பொறுப்பு அல்லது சொத்தாகக் காட்டப்படுகிறது, அதேசமயம் வாடகை ஒரு செலவாகக் கருதப்பட்டு லாபம் மற்றும் இழப்பு கணக்கில் பற்று வைக்கப்படுகிறது.

# 3 - இயக்க குத்தகை

இந்த குத்தகையின் கீழ், சொத்து ஒரு குறுகிய காலத்திற்கு எடுக்கப்படுகிறது, ஆனால் முழு வேலை வாழ்க்கைக்கும் அல்ல. இங்கே, குத்தகைதாரர் ஒப்பந்தத்தின் முடிவில் சொத்தை திரும்பப் பெறுவார் மற்றும் சில சந்தர்ப்பங்களில் பராமரிப்பு பொறுப்பு குத்தகைதாரரிடம் உள்ளது அல்லது இல்லையெனில், குத்தகைதாரர் பொறுப்பு. பரிந்துரைக்கப்பட்ட காலத்திற்கு சொத்து இருப்புநிலைக் குறிப்பில் காட்டப்படாது, மேலும் லாபம் மற்றும் இழப்பு கணக்கில் கட்டணம் வசூலிக்கப்படுகிறது.

# 4 - உபகரணங்கள் குத்தகை

உபகரணங்கள் குத்தகையின் கீழ், ஒரு ஒப்பந்த ஒப்பந்தம் உள்ளது, அங்கு சொத்தின் உரிமையாளர், அதாவது குத்தகைதாரர், வழக்கமான வாடகைகள் செலுத்தப்பட வேண்டிய ஒப்பந்த காலத்திற்கு சொத்து பயன்படுத்த குத்தகைதாரரை அனுமதிக்கிறார். இங்கே, உபகரணங்களின் உரிமையானது குத்தகைதாரரிடம் உள்ளது, பின்னர் ஒப்பந்தத்தின் ஏதேனும் விதிமுறைகளுக்கு முரணாக இருந்தால், குத்தகை ஒப்பந்தத்தை ரத்து செய்ய குத்தகைதாரருக்கு உரிமை உண்டு.

# 5 - சொத்து மறுநிதியளிப்பு

சொத்து மறுநிதியளிப்பின் கீழ், வாகனங்கள், கட்டிடங்கள் போன்ற சொத்துக்கள் கடனைப் பெறுவதற்குப் பயன்படுத்தப்படுகின்றன. கடன்களின் கொடுப்பனவுகள் செய்யப்படாவிட்டால், கடனளிப்பவர் அதன் கொடுக்கப்பட்ட தொகையை மறைக்க கடனுக்கு எதிராகப் பாதுகாக்கப்பட்ட சொத்தை எடுத்துக்கொள்கிறார். கடன் வாங்கிய தொகை சொத்தின் மதிப்பைப் பொறுத்தது. சில நேரங்களில், சொத்து ஒருங்கிணைப்பு கடன் கடன் ஒருங்கிணைப்புக்கு பயன்படுத்தப்படுகிறது.

சொத்து நிதியுதவிக்கான எடுத்துக்காட்டு

வேளாண் வணிகத்தை நடத்தி வரும் எக்ஸ் லிமிடெட் சந்தையில் ஒரு நிறுவனம் உள்ளது. நிறுவனம் தயாரிக்கும் விவசாய உற்பத்தியின் பயன்பாட்டின் அதிகரிப்பு காரணமாக, சந்தையில் அதே அதிகரிப்புக்கான கோரிக்கை, அவை முழுமையாக பூர்த்தி செய்ய முடியவில்லை. எனவே, உற்பத்தி திறனை அதிகரிப்பதற்காக புதிய டிராக்டர்கள் மற்றும் பண்ணை இயந்திரங்களின் சில பகுதிகளை உள்ளடக்கிய அதன் சொத்துக்களை அதிகரிக்க நிர்வாகம் முடிவு செய்தது.

வணிகம் ஒரு நடுத்தர அளவிலான வணிகமாக இருப்பதால், புதிய இயந்திரங்களை வாங்குவதற்கான செலவை அவர்களால் தற்போதுள்ள நிதியைக் கொண்டு செலுத்த முடியாது. நிதியுதவிக்கான பல விருப்பங்களை ஆராய்ந்த பின்னர், அவர்கள் சொத்து நிதி விருப்பத்திற்கு செல்ல முடிவு செய்தனர், அந்த விஷயத்தில் அவர்கள் கூடுதல் பாதுகாப்பை வழங்க தேவையில்லை, ஏனெனில் நிதியளிக்கப்பட்ட சொத்து நிதியுதவிக்கு தேவையான பிணையமாகவும் செயல்பட முடியும். மேலும், சொத்து நிதியளிப்பு விஷயத்தில் வட்டி விகிதம் அவர்களுக்கு கிடைத்த வணிக கடன்களுக்கான வட்டி விகிதத்தை விட கணிசமாக சிறந்தது.

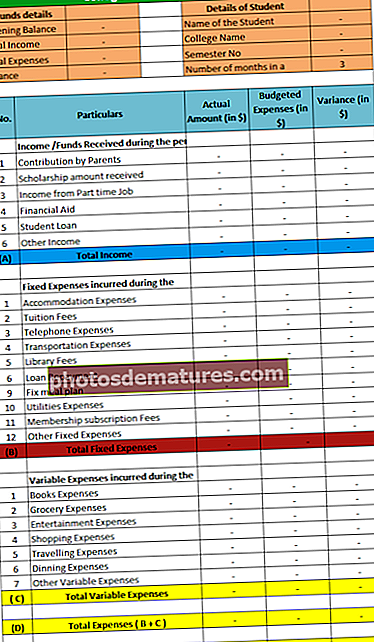

எனவே, இந்த விஷயத்தில், வணிகமும் சொத்து நிதி வழங்குநரும் பரஸ்பரம் முடிவு செய்து, சொத்து நிதி வழங்குநர் வணிகத்திற்குத் தேவையான உபகரணங்களை வாங்குவதாகவும், நிறுவனம் அவர்களிடமிருந்து சொத்துக்களை அடுத்த 48 மாதங்களில் குத்தகைக்கு எடுத்து 5000 டாலர் திருப்பிச் செலுத்துவதாகவும் ஒப்புக் கொண்டது. , வாங்கும் செலவுகளில் 000 மற்றும் ஆண்டுக்கு 8.5% வட்டி விகிதத்தில் வட்டி விகிதம்.

விதிமுறைகளையும் நிபந்தனைகளையும் தீர்மானித்த பிறகு, சொத்து நிதி வழங்குநர் சொத்துக்களை வாங்கி வணிகத்திற்கு வழங்கினார். அடுத்த 48 மாதங்களில் வணிகமானது சொத்துக்களுக்கு வழக்கமான பணம் செலுத்தியது. ஒப்பந்தத்தின் முடிவில், சொத்து நிதி வழங்குநர் நிறுவனத்தை குத்தகைக்குட்பட்ட சொத்துக்களை பெயரளவு மதிப்பில் வாங்க முன்வந்தார். ஆகவே இது சொத்து நிதியத்தின் எடுத்துக்காட்டு.

நன்மைகள்

- பாரம்பரிய வங்கிக் கடன்களுடன் ஒப்பிடும்போது சொத்து நிதியுதவியைப் பயன்படுத்தி கடன் பெறுவது எளிது.

- சொத்து நிதியளிப்பு விஷயத்தில் பெரும்பாலான ஒப்பந்தங்கள் ஒரு நிலையான வட்டி விகிதத்தைக் கொண்டுள்ளன, இது பணத்தை கடன் வாங்கும் நபருக்கு சாதகமானது.

- சொத்து நிதியுதவி விஷயத்தில், கட்டணம் நிர்ணயிக்கப்படுகிறது, இது நிறுவனங்கள் தங்கள் வரவு செலவுத் திட்டங்களையும் பணப்புழக்கங்களையும் தயார் செய்து நிர்வகிக்க உதவுகிறது.

- ஒரு வேளை நபர் அந்தத் தொகையைத் திருப்பிச் செலுத்தத் தவறினால், அது சொத்துக்களின் இழப்புக்கு வழிவகுக்கும், அதற்கு மேல் எதுவும் இல்லை.

தீமைகள்

- சொத்து நிதியளிப்பு விஷயத்தில், நிறுவனங்கள் கடனை எடுப்பதற்காக வணிகத்தை நடத்துவதற்குத் தேவையான முக்கியமான சொத்துக்களைக் கூட வைத்திருக்கின்றன, அவை தங்கள் வணிகத்தை நடத்துவதற்குத் தேவையான முக்கியமான சொத்துக்களை இழக்க நேரிடும் அபாயத்தில் உள்ளன.

- சொத்து பாதுகாக்கப்பட்டால் கடன் பாதுகாக்கப்பட்ட சொத்துகளின் மதிப்பு மாறுபடும். பாதுகாப்பு குறைந்த தொகையை மதிப்பிடுவதால் சொத்து வைக்கப்படுவதற்கான வாய்ப்பு உள்ளது.

- சொத்துக்கள் நிதியுதவியில் பாதுகாப்பாக வைக்கப்பட்டுள்ளதால், எந்தவொரு வணிகமும் நீண்டகால நிதியுதவியைப் பெறுவதற்கான நோக்கத்திற்காக இந்த முறை அவ்வளவு பயனுள்ளதாக இருக்காது.

முக்கிய புள்ளிகள்

- இந்த நிதி வகை நிறுவனம் அதன் இருப்புநிலை சொத்துக்களை அடகு வைப்பதன் மூலம் கடனைப் பெற உதவுகிறது.

- சில நிறுவனங்கள் பாரம்பரிய நிதியுதவிக்கு பதிலாக சொத்து நிதி விருப்பத்தைப் பயன்படுத்தி சொத்துக்களுக்கு நிதியளிக்க விரும்புகின்றன, ஏனெனில் சொத்து நிதியளிப்பு விருப்பத்தின் போது நிதியுதவி என்பது சொத்துக்களை அடிப்படையாகக் கொண்டது, ஆனால் வங்கிகள் மற்றும் பிற நிதி நிறுவனங்களின் கடன் மதிப்பு மற்றும் நிறுவனத்தின் எதிர்கால வணிக வாய்ப்புகள்.

முடிவுரை

பெரும்பாலும் இது பல நிறுவனங்களால் ஊழியர்கள், சப்ளையர்கள் அல்லது அதன் வளர்ச்சிக்கு நிதியளித்தல் போன்ற குறுகிய கால நிதியுதவிக்கான தீர்வாக பயன்படுத்தப்படுகிறது. பாரம்பரிய வங்கிக் கடன்களுடன் ஒப்பிடும்போது சொத்து நிதியுதவியைப் பயன்படுத்தி கடன் பெறுவது எளிதானது மற்றும் மிகவும் நெகிழ்வான வழியில். தொடக்கங்களுக்கும் பிற வளர்ந்து வரும் வணிகத்திற்கும் இது சிறப்பு முக்கியத்துவம் வாய்ந்தது, ஏனெனில் இது அவர்களின் பணி மூலதனத்தை அதிகரிப்பதற்கான எளிய வழியை வழங்குகிறது. சொத்து நிதி பல வழிகளில் பல வணிகங்களுக்கு உதவியாக இருக்கும், ஆனால் அதைப் பயன்படுத்துவதற்கு முன்பு, இந்த நிதி விருப்பம் சரியானது என்பதை நிறுவனம் உறுதிசெய்து அதன் வணிக மாதிரிக்கு மிகவும் பொருத்தமானது.