தனியார் பங்குகளில் வரையறுக்கப்பட்ட கூட்டாளர்கள் (எல்பி) மற்றும் பொது கூட்டாளர்கள் (ஜிபி)

வரையறுக்கப்பட்ட கூட்டாளர்கள் (எல்பி) மற்றும் பொது கூட்டாளர்கள் (ஜிபி) இடையே உள்ள வேறுபாடு

வரையறுக்கப்பட்ட கூட்டாளர்கள் (எல்பி) துணிகர மூலதன நிதிக்கான மூலதனத்தை ஏற்பாடு செய்து முதலீடு செய்தவர்கள், ஆனால் ஒரு துணிகர மூலதன நிதியத்தின் தினசரி பராமரிப்பு குறித்து உண்மையில் அக்கறை இல்லை. பொது கூட்டாளர்கள் (ஜி.பி.) முதலீட்டு வல்லுநர்கள், முதலீடு செய்ய வேண்டிய முயற்சிகளைப் பொறுத்து முடிவுகளை எடுக்கும் பொறுப்பைக் கொண்டுள்ளனர்.

பல நிறுவனங்கள் மற்றும் உயர் நெட்வொர்த் தனிநபர்கள் கையில் ஏராளமான நிதிகள் உள்ளன, அதில் அவர்கள் அதிக எதிர்பார்ப்பு வருமானத்தை ஈட்ட விரும்புகிறார்கள். பாரம்பரிய முறைகள் அவர்களுக்கு எதிர்பார்த்த வருவாயைக் கொடுக்கும் திறனைக் கொண்டிருக்கவில்லை, எனவே அவர்கள் தனியார் நிறுவனங்களில் அல்லது தனியார் நிறுவனமாக மாறிய பொது நிறுவனங்களில் முதலீடு செய்யும் முதலீடுகளுக்கு சிறந்த வருவாயைப் பெறுகின்றன.

இந்த முதலீட்டாளர்கள் அத்தகைய முதலீடுகளை நேரடியாக செய்ய மாட்டார்கள். அவர்கள் இந்த முதலீட்டை ஒரு தனியார் ஈக்விட்டி ஃபண்ட் மூலம் செய்கிறார்கள்.

ஒரு தனியார் ஈக்விட்டி நிறுவனம் எவ்வாறு செயல்படுகிறது?

வரையறுக்கப்பட்ட கூட்டாளர்கள் (எல்பி) மற்றும் பொது கூட்டாளர்கள் (ஜிபி) என்ற கருத்தைப் புரிந்து கொள்ள, PE எவ்வாறு செயல்படுகிறது என்பதை அறிந்து கொள்வது அவசியம்

ஒரு PE நிறுவனம் நிறுவப்படும் போது, அது தங்கள் பணத்தை முதலீடு செய்த முதலீட்டாளர்களைக் கொண்டிருக்கும். ஒவ்வொரு PE நிறுவனத்திற்கும் ஒன்றுக்கு மேற்பட்ட நிதி இருக்கும்.

எ.கா. உலகப் புகழ்பெற்ற PE நிறுவனமான கார்லைல் நிர்வாகத்தின் கீழ் பல நிதிகளைக் கொண்டுள்ளது. குளோபல் எனர்ஜி அண்ட் பவர், ஆசியா வாங்குதல், ஐரோப்பா தொழில்நுட்பம், கார்லைல் பவர் பார்ட்னர்கள் போன்றவை இதில் அடங்கும்.

PE நிதியின் ஆயுள் பத்து ஆண்டுகள் வரை இருக்கும். பொதுவாக, அந்த பத்து ஆண்டுகளில், 15-25 வெவ்வேறு வகையான முதலீடுகள் தனியார் பங்கு நிதிகளால் செய்யப்படுகின்றன. பெரும்பாலான சந்தர்ப்பங்களில், ஒரு குறிப்பிட்ட முதலீடு நிதியின் மொத்த கடமைகளில் 10% க்கும் அதிகமாக இருக்காது.

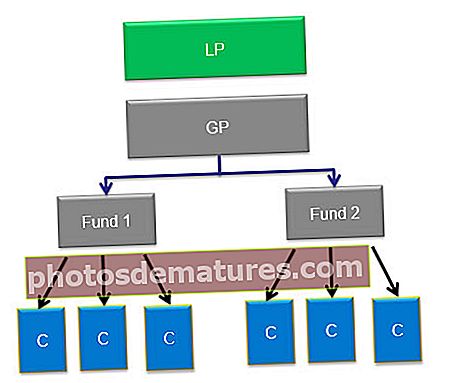

நிதியில் முதலீடு செய்த முதலீட்டாளர்கள் என அழைக்கப்படுவார்கள் வரையறுக்கப்பட்ட கூட்டாளர்கள்(எல்பி) மற்றும் PE நிறுவனம் அறியப்படும் பொது கூட்டாளர் (ஜி.பி.). எனவே அடிப்படையில் PE நிறுவனத்தின் அமைப்பு இதுபோல் தெரிகிறது.

வரையறுக்கப்பட்ட கூட்டாளர்கள் அல்லது எல்பி யார்?

PE நிதிகளில் வெளி முதலீட்டாளர்கள் வரையறுக்கப்பட்ட கூட்டாளர்கள் (எல்பி) என்று அழைக்கப்படுகிறார்கள். இது அவர்களின் மொத்த பொறுப்பு முதலீடு செய்யப்பட்ட மூலதனத்தின் அளவிற்கு மட்டுப்படுத்தப்பட்டிருப்பதால் தான்

மூல: forentis.com

எல்லோரும் ஒரு PE நிறுவனத்தில் முதலீடு செய்ய முடியாது. பொதுவாக,, 000 250,000 அல்லது அதற்கு மேற்பட்ட தொகையை வைக்கும் திறன் கொண்ட முதலீட்டாளர்கள் PE நிறுவனத்தில் முதலீடு செய்ய அனுமதிக்கப்படுவார்கள். எனவே எல்.பி. பொதுவாக ஓய்வூதிய நிதிகள், தொழிலாளர் சங்கங்கள், காப்பீட்டு நிறுவனங்கள், பல்கலைக்கழகங்கள், பெரிய செல்வந்த குடும்பங்கள் அல்லது தனிநபர்கள், அடித்தளங்கள் போன்ற முதலீட்டாளர்களைக் கொண்டிருக்கும். தனியார் மற்றும் பொது ஓய்வூதிய நிதிகள், பல்கலைக்கழக உதவித்தொகைகள் மற்றும் அடித்தளங்கள் 70% பணத்தில் உள்ளன முதல் 100 தனியார்-பங்கு நிறுவனங்கள், மீதமுள்ள 30% HNWI, காப்பீடு மற்றும் வங்கி நிறுவனங்களுடன் உள்ளன.

சாமானியர்கள் நிதியில் முதலீடு செய்ய முடியாது என்று அர்த்தமா? சரி, இப்போது விஷயங்கள் மாறத் தொடங்கியுள்ளன. கே.கே.ஆர் போன்ற பாரம்பரிய தனியார் ஈக்விட்டி மேலாளர்கள் இப்போது மிகக் குறைந்த தொகையில் 10,000 டாலர்களை முதலீடு செய்வதற்கான வாய்ப்புகளை வழங்குகிறார்கள்.

கனடா ஓய்வூதியத் திட்ட முதலீட்டு வாரியம், டெக்சாஸின் ஆசிரியர் ஓய்வூதிய முறை, வாஷிங்டன் மாநில முதலீட்டு வாரியம் மற்றும் வர்ஜீனியா ஓய்வூதிய வாரியம் ஆகியவை தனியார் பங்கு நிதிகளில் முதலீடு செய்த உலகில் பெரிய முதலீட்டாளர்களின் (வரையறுக்கப்பட்ட பங்காளிகள்) சில எடுத்துக்காட்டுகள்.

எனவே எல்பி ஒரு தனியார் ஈக்விட்டி நிறுவனத்திற்கு மூலதனத்தை செலுத்துவதோடு அதற்கான வருமானத்தையும் கோருகிறது. தனியார் பங்கு கடந்த காலங்களில் பொது சந்தைகளை விட மிகச் சிறப்பாக செயல்பட்டது.

கிடைக்கக்கூடிய தரவுகளின்படி, ஏப்ரல் 1986 முதல் டிசம்பர் 2015 வரை, கேம்பிரிட்ஜ் அசோசியேட்ஸ் யு.எஸ். பிரைவேட் ஈக்விட்டி இன்டெக்ஸ் அதன் முதலீட்டாளர்களுக்கு ஆண்டுக்கு 13.4 சதவீத கட்டணங்களை வழங்கியது, நிலையான விலகல் 9.4 சதவிகிதம். தற்போது தரவு கிடைக்கக்கூடிய மிக நீண்ட காலம் இதுவாகும், அதே நேரத்தில் ரஸ்ஸல் 3000 இன்டெக்ஸ் ஆண்டுதோறும் 9.9 சதவிகிதத்தை அதே காலகட்டத்தில் திரும்பியது, நிலையான விலகல் 16.7 சதவிகிதம் (ஈவுத்தொகை உட்பட).

ஆதாரம்: ப்ளூம்பெர்க்.காம்

வரையறுக்கப்பட்ட கூட்டாளர்கள் தங்கள் பணத்தை நிதி நிர்வாகத்துடன் தொடர்பு கொள்ளவில்லை. மேலாண்மை பொது பங்குதாரரால் மேற்கொள்ளப்படுகிறது.

பொது கூட்டாளர் (ஜி.பி.) யார்?

ஒரு நிதி உருவாக்கப்பட்டால், அதை நிர்வகிக்க உங்களுக்கு ஒரு நபர் தேவை. இதை ஒரு பொது கூட்டாளர் (ஜி.பி.) செய்கிறார். PE நிதிக்கான அனைத்து முடிவுகளும் ஜி.பி. நிதியின் போர்ட்ஃபோலியோவை நிர்வகிக்கும் பொறுப்பும் அவர்களிடம் உள்ளது, அதில் நிதியின் அனைத்து முதலீடுகளும் இருக்கும்.

மூல: forentis.com

பொது பங்குதாரர் ஒரு நிர்வாகக் கட்டணம் மூலம் செலுத்தப்படுவார் அல்லது அது இழப்பீடு மூலம் வழங்கப்படலாம். நிர்வாக கட்டணம் என்பது நிதியின் மூலதனத்தின் மொத்த தொகையின் சதவீதத்தைத் தவிர வேறில்லை. இந்த சதவீதம் சரி செய்யப்பட்டது மற்றும் நெகிழ்வானது அல்ல. பொதுவாக, இந்த கட்டணம் ஆண்டுதோறும் செய்யப்படும் மூலதனத்தின் 1% முதல் 2% வரை இருக்கும்.

எடுத்துக்காட்டாக, நிர்வாகத்தின் கீழ் உள்ள சொத்துகள் 2% நிர்வாகக் கட்டணத்தை விட 100 பில்லியனாக இருந்தால் b 2 பில்லியனாக இருக்கும். இந்த கட்டணங்கள் நிர்வாக நோக்கங்களுக்காகவும், சம்பளம், முதலீட்டு வங்கிகளுக்கு செலுத்தப்படும் ஒப்பந்த கட்டணம், ஆலோசகர்கள், பயண காலாவதி போன்ற செலவுகளையும் ஈடுகட்ட பயன்படுத்தப்படுகின்றன.

மூல: forentis.com

பொது கூட்டாளர்கள் அல்லது ஜி.பி. இவ்வளவு சம்பாதிப்பது எப்படி?

கே.கே.ஆரின் ஹென்றி கிராவிஸ் மற்றும் பிளாக்ஸ்டோனின் ஸ்டீபன் ஸ்வார்ஸ்மேன் போன்ற ஒரு ஜி.பி., ஒரே ஆண்டில் அரை பில்லியன் டாலர்களை வீழ்த்தியுள்ளது.

பதில் வருவாய் விநியோக நீர்வீழ்ச்சி.

அவர்களின் சம்பளத்தைத் தவிர, பொது பங்குதாரரும் வட்டி அல்லது சுமந்து செல்வதைப் பெறுகிறார். இது முதலீடுகளின் லாபத்தை ஈட்டும் லாபத்தின் ஒரு% ஆகும். உதாரணமாக, ஒரு நிறுவனம் 100 பில்லியன் டாலருக்கு வாங்கப்பட்டு 300 பில்லியன் டாலருக்கு விற்கப்பட்டால் லாபம் 200 பில்லியன் டாலர்கள். எடுத்துச் செல்லப்பட்ட வட்டி இந்த b 200 பில்லியனை அடிப்படையாகக் கொண்டது.

செயல்படுத்தப்பட்ட வட்டிக்கு பயன்படுத்தப்படும் மற்ற பெயர் செயல்திறன் கட்டணம். செயல்படுத்தப்பட்ட வட்டி அல்லது செயல்திறன் கட்டணம் என்பது நிதியின் மூலம் பெறப்பட்ட மொத்த இலாபங்களின் அடிப்படையில் வசூலிக்கப்படும் கட்டணம். வேறு வார்த்தைகளில் கூறுவதானால், செயல்திறன் கட்டணம் என்பது நிதியின் நிகர லாபத்தின் பங்காகும், இது பொது கூட்டாளருக்கு செலுத்தப்பட வேண்டும்.

மூல: forentis.com

எனவே மேலே உள்ள எடுத்துக்காட்டில், அது (b 200 பில்லியன் x 20% அதாவது b 40 பில்லியன்) மற்றும் மீதமுள்ளவை முதலீட்டாளரிடம் செல்லும்.

ஆகவே, செயல்திறன் கட்டணம் என்பது முதலீட்டாளர்களால் மேற்கொள்ளப்படும் பொது கூட்டாளரைக் குறிக்கிறது, ஏனெனில் அவர்கள் லாபத்தில் ஒரு பங்கைப் பெறுகிறார்கள், இது நிதிக்கான மூலதன உறுதிப்பாட்டிற்கு சமமற்றது. இது ஒரு ஜி.பி. நிதியின் மூலதனத்தில் 1-5% மட்டுமே செய்யும், ஆனால் அவை 20% லாபத்தை வைத்திருக்க வேண்டும்.

வட்டி உதாரணம்

இதை ஒரு எடுத்துக்காட்டு மூலம் புரிந்துகொள்வோம்

AYZ நிறுவனம் என்று அழைக்கப்படும் ஒரு PE நிறுவனம் $ 900 மில்லியன் நிதியை திரட்டுகிறது, இந்த 60 860 மில்லியனில், லிமிடெட் பார்ட்னரிடமிருந்து வந்தது, மீதமுள்ள M 40M பொது கூட்டாளரிடமிருந்து வருகிறது. எனவே ஜி.பி. நிதிக்கு 5% மட்டுமே பங்களித்தது.

நிதி பெற்ற பிறகு ஜி.பி. மூலதனத்தை நிறுவனங்களை வாங்குவதில் முதலீடு செய்யும். சில வருடங்கள் கடந்து செல்லும்போது, அவர்கள் தங்கள் போர்ட்ஃபோலியோ நிறுவனங்களிலிருந்து B 2B மொத்தமாக வெளியேறுகிறார்கள். எல்பிக்கள் முதலில் 60 860 மில்லியனைத் திரும்பப் பெறுகின்றன - அது அவர்களின் மூலதனத்தைத் தருகிறது. இது 14 1.14 B ஐ விட்டுச்செல்கிறது, மேலும் இது LP களுக்கும் GP க்கும் இடையில் 80/20 ஆக பிரிக்கப்படுகிறது. எனவே எல்பிக்கள் 12 912 மில்லியனையும், ஜிபி $ 228 மில்லியனையும் பெறுகிறது. எனவே ஜிபி தொடக்கத்தில் M 40 மில்லியனை முதலீடு செய்தது, ஆனால் M 200 மில்லியனை மீண்டும் பெறுகிறது. ஜி.பி. இந்த நிதியில் 5x வருமானத்தை ஈட்டியது.

சில நேரங்களில் எடுத்துச் செல்லப்பட்ட வட்டி சமபங்கு வடிவத்தில் இருக்கும்.

எடுத்துச் செல்லப்பட்ட வட்டி ஈக்விட்டி வடிவத்தில் இருக்கும்போது, ஒரு நிதியில் வட்டி ஜி.பிக்கு பங்குகளாக செலுத்தப்படும். ஒவ்வொரு லிமிடெட் பார்ட்னரின் மூலதன பங்களிப்பின் அடிப்படையிலும் இந்த வட்டி ஈக்விட்டி வடிவத்தில் உள்ளது, இந்த பங்குகளில் ஒரு குறிப்பிட்ட சதவீதம் பொது பங்குதாரருக்கு ஒதுக்கப்பட்டுள்ளது. பொதுவாக, இந்த சதவீதம் 20% ஆகும். கேரி பங்குகள் பெரும்பாலும் முதலீடுகளை கண்காணிக்கும் பல ஆண்டு கால அவகாசத்தைக் கொண்டுள்ளன.

தனியார் ஈக்விட்டி நிறுவனத்தில் பணிபுரியும் மூத்த நிர்வாகிகளிடையே ஈக்விட்டி கேரி பிரிக்கப்பட்டுள்ளது. எடுத்துச் செல்லப்பட்ட ஆர்வத்தின் பல சுவைகள் உள்ளன, எனவே இரண்டு வெவ்வேறு கேரி தொகுப்புகளின் சரியான ஒப்பீடு செய்வது பெரும்பாலும் கடினம்.

செயல்திறன் கட்டணம் தனியார் ஈக்விட்டி நிறுவனங்களை அதிக வருமானத்தை ஈட்ட ஊக்குவிக்கிறது. அவ்வாறு வசூலிக்கப்படும் கட்டணங்கள் பொது பங்குதாரர் மற்றும் அதன் எல்பிக்களின் நலன்களை சீரமைக்கின்றன.

தடை விகிதம் என்றால் என்ன?

பல PE நிறுவனங்கள் செயல்திறன் கட்டணம் பிந்தைய தடை விகிதத்தை அனுமதிக்கின்றன. எனவே பொது பங்குதாரர் ஒரு குறிப்பிட்ட தடை விகிதத்திற்கு மேல் லாபம் ஈட்ட முடிந்தால் மட்டுமே செயல்திறன் கட்டணம் என்று கேரியைப் பெறுவார்

எனவே, தடை விகிதம் என்பது வட்டிக்கு உட்பட்ட ஒப்பந்தத்தின் படி இலாபம் பகிரப்படுவதற்கு முன்னர் அடைய வேண்டிய குறைந்தபட்ச வருமானமாகும்.

- நிதிகள் ஒரு தடை வருவாய் விகிதத்தைக் கொண்டுள்ளன, இதனால் ஒரு நிதி குறைந்தபட்சம் முன் ஒப்புக் கொண்ட இலாபத்தை ஈட்டிய பின்னரே ஜி.பி.

- எனவே 15% ஒரு தடை விகிதம் என்பது தனியார் ஈக்விட்டி ஃபண்ட் குறைந்தது 15% வருமானத்தை அடைய வேண்டும் என்பதாகும்.

- PE தொழிற்துறையில், மிகவும் பிரபலமான கட்டண அமைப்பு பொதுவாக “2 மற்றும் 20” என குறிப்பிடப்படுகிறது, இதன்மூலம் நிர்வாகத்தின் கீழ் உள்ள சொத்துக்கள் அல்லது மொத்த உறுதியான மூலதனத்திற்கு 2% நிர்வாக கட்டணம் வசூலிக்கப்படுகிறது, மேலும் நிதி இலாபங்களில் 20% செயல்திறன் கட்டணம் மதிப்பிடப்படுகிறது

- இவற்றைப் புரிந்துகொள்வதற்கு, வரையறுக்கப்பட்ட கூட்டாளர்கள் 10% விருப்பமான வருவாயைப் பெற்றால், கூட்டாண்மை 25% வருமானத்தை அளித்தால், ஜி.பி. 15% அதிகரிக்கும் வருமானத்தில் 20% பெறும்

- தடை வருவாயை எட்டாத நிலையில், தனியார் பங்கு மேலாளர்கள் லாபத்தில் ஒரு பங்கைப் பெற மாட்டார்கள் (வட்டி).

- தடையின் வீதத்திற்கான இலாபங்கள் ஒட்டுமொத்த செயல்திறனுக்காக கணக்கிடப்படுகின்றன. இது ஒரு வருடத்தில் 5-10 ஒப்பந்தங்களாக இருக்கக்கூடிய முதலீடு செய்யப்பட்ட முழுத் தொகையாகும், ஆனால் ஒரு ஒப்பந்த அடிப்படையில் அல்ல.

இந்த தடை விகிதம் ஏன் வைக்கப்படுகிறது?

ஒரு வரையறுக்கப்பட்ட பங்குதாரர் தனியார் வருமானத்தில் முதலீடு செய்யும்போது, சாதாரண சந்தைகளில் அல்லது ஈக்விட்டி இன்டெக்ஸில் முதலீடு செய்வதன் மூலம் அவர் எடுத்திருக்கும் ஆபத்தை விட அதிக ஆபத்தை அவர் எடுத்துக்கொள்கிறார். சந்தை அபாயத்தை விட ஆபத்து அதிகமாக இருப்பதால், பொது பங்குதாரருடன் லாபத்தைப் பகிர்ந்து கொள்வதற்கு முன்பு அவர்கள் ஒரு தடை வீதத்தைக் கோருகிறார்கள்.

தளத்துடன் நிதி எப்போது கட்டமைக்கப்படுகிறது?

சில நிதிகள் “தளம்” மூலம் கட்டமைக்கப்பட்டுள்ளன. இந்த வகை அமைப்பில் நிகர இலாபங்கள் தடை விகிதத்தை மீறும் போது மட்டுமே வட்டி ஒதுக்கப்படும். இந்த வகை ஏற்பாட்டில் ஜி.பி. பின்னர் பிடிக்கக்கூடிய ஏற்பாடு இல்லை, எனவே இதை பொது கூட்டாளர்கள் கடுமையாக எதிர்க்கின்றனர்.

இந்த செயல்திறன் கட்டணம் ஜி.பி.க்கு மட்டுமே?

சுவாரஸ்யமாக, பல தனியார் ஈக்விட்டி அணிகள் தங்கள் கேரியில் முழு பணத்தையும் பெறவில்லை. ஓய்வுபெற்ற கூட்டாளர்களும் பெரும்பாலும் சுமந்து செல்லும் பங்கிற்கு தகுதியுடையவர்கள் என்பதால் இது அவ்வாறு செய்யப்படுகிறது. PE நிதிகள் ஓய்வுபெறும் நேரத்தில் ஒரு நிதியில் ஓய்வுபெறும் கூட்டாளியின் பங்கை வாங்குவதால் இந்த பகிர்வு செய்யப்படுகிறது. இந்த ஏற்பாடு அவர்கள் ஓய்வு பெற்ற பின்னர் ஒரு குறிப்பிட்ட காலத்திற்கு செயலில் உள்ளது. தனியார் ஈக்விட்டி நிறுவனங்கள் நிலைமையைப் பொறுத்து கணிசமான அளவு கேரி செலுத்தலாம். எனவே நிறுவனத்தை வெளியேற்றினால் அல்லது அது ஒரு பெற்றோர் நிறுவனத்திற்கு சொந்தமானதாக இருந்தால் அல்லது நிறுவனத்தில் சிறுபான்மை பங்குதாரர்கள் இருந்தால், கட்டணம் 10-50% வரை அதிகமாக இருக்கும்.

எஸ்க்ரோ மற்றும் க்ளா-பேக் என்றால் என்ன?

- பல வரையறுக்கப்பட்ட கூட்டாளர்கள் ஒரு எஸ்க்ரோ மற்றும் "க்ளாபேக்" ஏற்பாடுகளைக் கொண்டிருக்க வேண்டும் என்று கோருகின்றனர். அவர்கள் அவ்வாறு செய்வதற்கான காரணம், நிதிகள் ஒட்டுமொத்தமாக செயல்படவில்லை என்றால், எந்தவொரு ஆரம்பகால செலுத்துதல்களும் திருப்பித் தரப்படுவதை உறுதிசெய்வதாகும்.

- எடுத்துக்காட்டாக, வரையறுக்கப்பட்ட பங்காளிகள் 15% வருடாந்திர வருவாயை எதிர்பார்க்கிறார்கள் என்றால், மற்றும் ஒரு குறிப்பிட்ட காலத்திற்குள் இந்த நிதி 10% மட்டுமே தருகிறது. இந்த சூழ்நிலையில், பொது பங்குதாரருக்கு செலுத்தப்பட்ட கேரியின் ஒரு பகுதி குறைபாட்டை ஈடுசெய்யும் வகையில் திருப்பித் தரப்படும்.

- இந்த கிளாபேக் ஏற்பாடு, பொது பங்குதாரர் மேற்கொண்ட பிற அபாயங்களுடன் சேர்க்கப்படும்போது, PE தொழில் நியாயப்படுத்தலுக்கு வழிவகுக்கிறது, இது வட்டி என்பது சம்பளமல்ல; அதற்கு பதிலாக, இது முதலீட்டின் மீதான அபாயகரமான வருமானமாகும், இது தேவையான அளவு செயல்திறனை அடையும்போது மட்டுமே செலுத்தப்படும்.

- இருப்பினும், நகம்-முதுகில் செயல்படுத்துவது கடினம். கேரி பெறுநர்கள் நிறுவனத்திலிருந்து வெளியேறும்போது அல்லது அவர்கள் ஏதேனும் பெரிய நிதி பின்னடைவுகளை சந்தித்தபோது சிரமம் எழுகிறது.

- எடுத்துக்காட்டாக, ஒரு தவறான முதலீட்டின் காரணமாக அவர்கள் தங்களின் அனைத்து கேரிகளையும் இழந்தனர், பின்னர் அது பெரும் இழப்பைக் கொடுத்தது அல்லது தீர்வுக்கு பணம் செலுத்த தங்கள் கேரியைப் பயன்படுத்தும்போது.

உலகெங்கிலும் இருந்து கட்டமைப்புகளை எடுத்துச் செல்லுங்கள்

- பொதுவாக மேற்கொள்ளப்பட்ட ஆராய்ச்சியில், அமெரிக்காவை தளமாகக் கொண்ட லிமிடெட் பார்ட்னர்கள் அதிகம் என்று கண்டறியப்பட்டது, அங்கு வருமானம் பெரும்பாலும் மற்ற நாடுகளை விட அதிகமாக இருக்கும். யு.எஸ். இல், கேரி என்பது எஸ்க்ரோ மற்றும் நகம்-பின் விதிமுறைகளுடன் நடைமுறையில் உள்ள ஒப்பந்தத்தின் அடிப்படையில் ஒப்பந்த அடிப்படையில் அமைந்துள்ளது.

- மறுபுறம், ஐரோப்பா பொதுவாக முழு நிதி அணுகுமுறையைப் பின்பற்றுகிறது. முதலீட்டாளர்களுக்கு மூலதனம் செலுத்தப்பட்டதும், வரையப்பட்ட மூலதனத்தின் மீதான வருமானம் கிடைத்ததும், நிர்வாக பங்காளிகள் இலாபத்தின் பங்கைப் பெறுகிறார்கள். சில நேரங்களில், சில ஐரோப்பிய முதலீட்டாளர்களால் 5 ஆண்டுகள் போன்ற நிதியின் சில விதிமுறைகளுக்கு கேரி அனுமதிக்கப்படாது.

- ஆஸ்திரேலியாவில், பழமைவாத கேரி விதிமுறைகளுக்கு அழுத்தம் கொடுக்கும் ஒரு சில வரையறுக்கப்பட்ட கூட்டாளர்களால் தனியார் சமபங்கு ஆதிக்கம் செலுத்துகிறது. இது ஐரோப்பிய மாதிரியுடன் மிகவும் ஒத்திருக்கிறது. ஆஸ்திரேலியாவில், லாபகரமான செயல்திறனின் வரலாற்றைக் கொண்ட அந்த நிதிகள் நிலையானவை, மற்றவர்களைப் போலல்லாமல் சாதகமான கேரி விதிமுறைகளைப் பேச்சுவார்த்தை நடத்தலாம்.

- ஆசியா-பசிபிக் பிராந்தியத்திற்கு வரும்போது, அவர்களில் பெரும்பாலோர் ஜி.பி. கிளாபேக் பொறிமுறையைக் கொண்டுள்ளனர், ஜி.பி. நிதியின் வாழ்நாளின் முடிவில் திரும்பி வர வேண்டும், மேலே குறிப்பிட்டுள்ளபடி பெறப்பட்ட அதிகப்படியான வட்டி.

பொது பங்காளிகள் PE நிதியத்தின் முதுகெலும்பாகும். அவர்கள் நல்ல வருமானத்தை வழங்கும்போது அல்லது சந்தைகள் காளை ஓட்டத்தை அனுபவிக்கும் போது சிறந்த விதிமுறைகளையும் மூலதன உறுதிப்பாட்டையும் கட்டளையிட முடியும். சந்தைகள் சாதகமற்றதாக இருக்கும்போது அல்லது 2008-2009 ஆம் ஆண்டுகளைப் போன்ற கரடுமுரடான கட்டத்தில் நிதி பங்கிற்கு பிந்தைய நெருக்கடிக்கு வரையறுக்கப்பட்ட பங்காளிகள் சிறந்த சொற்களைக் கட்டளையிடுகிறார்கள்.

2008-2009 க்குப் பிறகு, PE நிதிகளின் இயக்கவியல் மாறிவிட்டது. போக்குகளின்படி, எல்.பி.க்கள் குறைக்கப்பட்ட ஜி.பி. உறவுகளை விரும்புகின்றன. செயல்படாத ஜி.பி.க்களை அகற்றத் தொடங்கியுள்ளனர்.

ஆகவே, ஜி.பி. செறிவு மற்றும் நிதியளிக்கப்பட்ட ஜி.பி.க்களின் ஒட்டுமொத்த எண்ணிக்கையில் குறைப்பு ஆகியவற்றில் குறிப்பிடத்தக்க முன்னுரிமையை நாம் காணும் எதிர்காலத்தில், எல்பி / ஜிபி பவர் டைனமிக் தேர்ந்தெடுக்கப்பட்ட எண்ணிக்கையிலான “செயல்படும்” ஜி.பி. கட்டணம் மற்றும் விதிமுறைகள்.