முதலீட்டு வருமானம் (வரையறை, வகைகள்) | முதலீட்டு வருமானத்தின் எடுத்துக்காட்டுகள்

முதலீட்டு வருமானம் என்றால் என்ன?

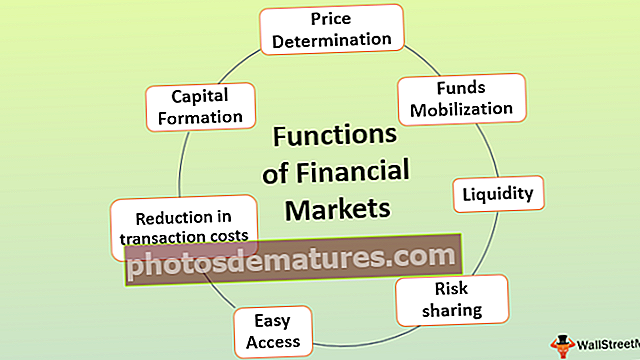

முதலீட்டு வருமானம் என்பது ஈவுத்தொகை, வட்டி மற்றும் மூலதன ஆதாயங்கள் மூலம் எந்தவொரு சொத்து அல்லது பாதுகாப்பையும் விற்பனை செய்வதன் மூலமாகவும், பத்திரங்கள், பரஸ்பர நிதிகள் போன்ற எந்தவொரு முதலீட்டு வாகனங்களாலும் செய்யப்படும் இலாபங்கள் மூலமாகவும் கிடைக்கும் வருமானமாகும். பொதுவாக, மக்கள் அதிக அளவு சம்பாதிக்கிறார்கள் ஒவ்வொரு ஆண்டும் அவர்களின் சம்பள வருமானத்திலிருந்து அவர்களின் மொத்த வருமானம் ஆனால், ஒழுங்காக திட்டமிடப்பட்ட சேமிப்புகள் மற்றும் நிதிச் சந்தைகளில் உள்ள முதலீடுகள் உண்மையில் பெயரளவிலான சேமிப்புகளை முதலீட்டின் பெரிய இலாகாக்களாக மாற்ற முடியும், இது நிச்சயமாக அந்த முதலீட்டாளருக்கு காலப்போக்கில் ஒரு நல்ல முதலீட்டு வருமானத்தை அளிக்கும்.

முதலீட்டு வருமானத்தின் முதல் 3 வகைகள்

பல வகையான முதலீட்டு வருமானங்கள் உள்ளன, அவற்றில் முக்கியவை கீழே விளக்கப்பட்டுள்ளன:

# 1 - வட்டி

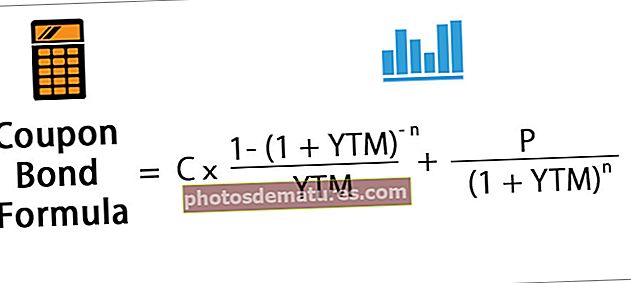

பத்திரங்கள், வைப்புச் சான்றிதழ்கள், பணச் சந்தை கருவிகள் போன்றவற்றில் நிதிகளை வைப்பதில் ஆர்வத்தை உருவாக்கும் முதலீடுகளில் ஒரு நபர் வருமானத்தை ஈட்டுவார், இதற்கு முன்பு சில பணம் தேவைப்படும் முதலீட்டாளர்கள் தங்கள் வட்டி வருமானத்திலிருந்து பணத்தை திரும்பப் பெறலாம் முதலீடு செய்யப்பட்ட அசல் தொகையை கூட தொந்தரவு செய்கிறது. ஆனால் இப்போதெல்லாம், வட்டி விகிதங்கள் மிகக் குறைவு; ஈவுத்தொகை மற்றும் வட்டிக்கு ஒரே மாதிரியான வருமானத்தை நிலையான அடிப்படையில் எதிர்பார்ப்பது மிகவும் கடினம்.

ஒரு நபர் வட்டி வருமானத்தை ரொக்கம், வரி விதிக்கக்கூடிய பத்திரங்கள் அல்லது வைப்புச் சான்றிதழ் ஆகியவற்றிலிருந்து பயன்படுத்தினால், அது வழக்கமான வருமான வரி விகிதத்தில் வரி விதிக்கப்படுகிறது. கூடுதலாக, முதலீடு நீண்ட காலமாக இருந்தால், அந்த முதலீட்டில் இருந்து நீங்கள் பணத்தை எடுக்கவில்லை என்றாலும், அந்த நபர் வருமான வரி வருமானத்தில் ஈட்டிய வட்டி வருமானத்தைக் காட்ட வேண்டும்.

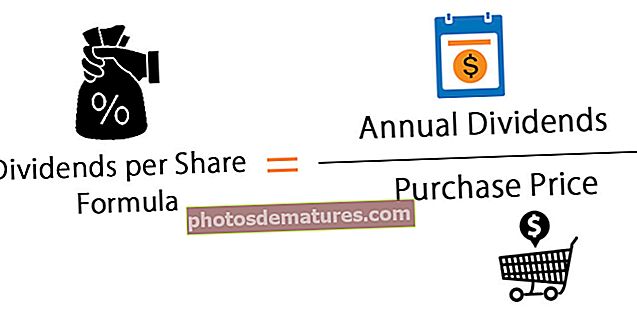

# 2 - ஈவுத்தொகை

ஈவுத்தொகை நிறுவனங்கள் பங்குகளின் அல்லது முதலீட்டாளர்களுக்கு அவர்களின் வருவாயின் அடிப்படையில் பங்குகளின் ஒரு பங்கு அடிப்படையில் செலுத்தப்படுகின்றன. முதலீடு மியூச்சுவல் ஃபண்டுகளில் டிவிடெண்ட் பங்குகளில் நிதி இருந்தால், முதலீட்டாளர் அந்த நிறுவனத்தின் பங்கை ஆண்டு அல்லது காலாண்டு அடிப்படையில் ஈவுத்தொகை மூலம் பெறுகிறார்.

வரி ஈவுத்தொகைகளிலும் செலுத்தப்பட வேண்டும், மேலும் வழக்கமான வரி விகிதம் இந்த சாதாரண ஈவுத்தொகைகளுக்கு பொருந்தும், அதேசமயம் “தகுதி வாய்ந்தவர்கள்” என்று பெயரிடப்பட்ட சில ஈவுத்தொகைகள் பொதுவாக குறைவாக இருக்கும் மூலதன ஆதாய விகிதத்தில் வரி விதிக்கப்படுகின்றன.

# 3 - மூலதன ஆதாயங்கள்

ரியல் எஸ்டேட் அல்லது பங்கு மீதான முதலீட்டைப் போன்ற சொத்தின் மதிப்பில் அதிகரிப்பு, அதன் கொள்முதல் விலையை விட அதிகமாக இருந்தால், அந்த அதிகரித்த மதிப்பு மூலதன ஆதாயமாகும், ஆனால் அடிப்படை சொத்து விற்கப்படும் போதுதான் அது உணரப்படும். முதலீட்டாளர் குறுகிய கால அல்லது நீண்ட கால மூலதன ஆதாயமா என்பதை ஆதாயத்தின் காலத்திற்கு ஏற்ப மூலதன ஆதாயங்களுக்கு வரி செலுத்த வேண்டும். நீண்ட கால மூலதன ஆதாயங்களில் வரி விகிதங்கள் குறைவாக இருப்பதால் எந்தவொரு முதலீட்டின் நீண்ட கால ஹோல்டிங் குறுகிய காலத்தை விட சிறந்தது.

முதலீட்டு வருமான எடுத்துக்காட்டுகள்

முதலீட்டு வருமானத்தின் வெவ்வேறு எடுத்துக்காட்டுகள் பின்வருமாறு:

# 1 - ஈவுத்தொகை

ஒரு முதலீட்டாளர் ஒரு நிறுவனத்தில் 100 பங்குகளை வைத்திருந்தால், அந்த நிறுவனம் அதன் வருவாயில் 50% ஈவுத்தொகையாக செலுத்தி வருவாய் ரூ. ஒரு பங்கிற்கு 10, எனவே, ஈவுத்தொகை தொகை ரூ. ஒரு பங்கிற்கு 5, முதலீட்டாளர் ரூ. வருடத்திற்கு 500 அதாவது 100 பங்குகள் ஒரு பங்கிற்கு டிவிடெண்டால் பெருக்கப்படுகின்றன ரூ. 5.

# 2 - மூலதன ஆதாயம்

ஒரு முதலீட்டாளர் “ஏ” ரூ. 1000 க்கு இணையாக விற்கும் ஒரு நிறுவனத்தின் 20 பங்குகளை வாங்க ரூ. 50. அடுத்த ஆண்டு அந்த பங்கின் விலை ரூ. ஒரு பங்கிற்கு 70 மற்றும் "ஏ" தனது பங்குகளில் இருந்து 10 பங்குகளை விற்க முடிவு செய்தால், அவரது மூலதன ஆதாயம் ரூ. 200 [10 பங்குகள் @ ரூ. 70 / பங்கு = 700 குறைவான அசல் விலை 10 பங்குகள் @ ரூ. 50 / பங்கு = ரூ. 500].

நன்மைகள்

முதலீட்டு வருமானம் தொடர்பான பல்வேறு நன்மைகள் பின்வருமாறு:

- இது செல்வத்தை வளர்க்க உதவுகிறது - ஒரு முதலீட்டாளர் வழக்கமான இடைவெளியில் வருமானத்தை ஈட்டுவார், அவர் மற்ற அல்லது அதே பங்கு, சொத்து அல்லது நிலத்தில் மேலும் முதலீடு செய்யலாம் அல்லது மறு முதலீடு செய்யலாம்.

- முதலீட்டு வருமானத்தில் ஓய்வூதிய நன்மைகள் உள்ளன - ஒரு நபர் மியூச்சுவல் ஃபண்டுகள், பங்குகள், எஃப்.டி போன்றவற்றில் முதலீடு செய்திருந்தால், அவர்கள் ஒரு நபர் பயன்படுத்தக்கூடிய அல்லது மேலும் முதலீடு செய்யக்கூடிய வட்டி மற்றும் ஈவுத்தொகையை சம்பாதிக்கிறார்கள். மேலும் அவர்கள் கூட்டு அடிப்படையில் வட்டி விகிதத்தை சம்பாதிக்கிறார்கள், இது ஓய்வுக்குப் பிந்தைய ஒரு சிறந்த வாழ்க்கையை பெற உதவும்.

- இது பிற நிதி இலக்குகளை அடைய உதவுகிறது - கடைசியாக ஆனால் குறைந்தது அல்ல, உங்கள் குழந்தையின் கல்விக்காக இந்த வருமானத்தை சேமிப்பது போன்ற பிற நிதி இலக்குகளை பூர்த்தி செய்வதில் முதலீட்டு வருமானத்தைப் பயன்படுத்தலாம் அல்லது இப்போதெல்லாம் எல்லாவற்றிற்கும் ஈ.எம்.ஐ சேவைகள் உள்ளன, எனவே, நபர் அதன் தவணைகளை இந்த கூடுதல் வருமானங்களுக்கு பதிலாக செலுத்தலாம் அவர்களின் சம்பளம்.

தீமைகள்

முதலீட்டு வருமானம் தொடர்பான பல்வேறு குறைபாடுகள் பின்வருமாறு:

- சந்தை ஆபத்து - சந்தை மிகவும் ஏற்ற இறக்கமாக உள்ளது, எனவே முதலீட்டாளருக்கு இந்த ஆண்டு எவ்வளவு சம்பாதிப்பார் என்று தெரியவில்லை. சில நேரங்களில் அவர் ஒரு நல்ல தொகையை சம்பாதிக்க முடியும், சில சமயங்களில் மிகக் குறைந்த தலைமுறை வருமானமும் இருக்கலாம். இவை அனைத்தும் சந்தையைப் பொறுத்தது மற்றும் முதலீடுகள் முதலீட்டாளர்களால் தேர்ந்தெடுக்கப்படுகின்றன, எனவே அவர் சிந்தித்து பின்னர் முதலீடு செய்ய வேண்டும்.

- முதலீட்டு தேர்வு - ஒரு முதலீட்டாளர் ஒரு நல்ல அளவு வருமானத்தை ஈட்டுகிறார் என்பதை உறுதிப்படுத்த பல்வேறு முதலீடுகளில் ஒன்றைத் தேர்வு செய்ய வேண்டும். நிலையான வருமானத்தை ஈட்டக்கூடிய சில முதலீட்டை அவர் தேர்வுசெய்தால், சந்தை உயர்ந்ததாகவும், நேர்மாறாகவும் இருந்தால் அவருக்கு ஒருபோதும் அதிக வருமானம் கிடைக்காது, எனவே முதலீட்டின் தேர்வு மிகவும் முக்கியமானது.

- வரி விகிதங்களின் பயன்பாடு - முதலீட்டு வருமானத்தில் வெவ்வேறு வரி விகிதங்கள் உள்ளன. ஒரு சில முதலீட்டு வருமானங்கள் மட்டுமே வரியிலிருந்து விலக்கு அளிக்கப்படுகின்றன, இல்லையெனில் அனைத்து வருமானங்களும் வரியை ஈர்க்கின்றன. சிலர் வருமானத்தின் அளவு வரம்பைக் கடக்கும்போது வரியை ஈர்க்கிறார்கள், சிலர் குறுகிய கால மற்றும் நீண்ட கால மூலதன ஆதாயம் போன்ற விகிதங்களில் வேறுபடுகிறார்கள்.

முக்கிய புள்ளிகள்

பல்வேறு முக்கியமான புள்ளிகள் பின்வருமாறு:

- பல வகையான முதலீட்டு வருமானங்கள் உள்ளன, அவற்றில் முக்கிய வட்டி வருமானம், மூலதன ஆதாயம் மற்றும் ஈவுத்தொகை வருமானம் போன்றவை அடங்கும்.

- பல வரி இல்லாத அல்லது வரி சேமிப்பு முதலீட்டு திட்டங்கள் இருப்பதால் முதலீட்டு வருமானங்கள் வரிகளை சேமிக்க உதவுகின்றன, அவை முதலீட்டாளர்களை முதலீட்டிற்கு ஈர்க்கின்றன, ஏனெனில் அவை மக்களுக்கு நிறைய வரியை சேமிக்கின்றன.

- முதலீட்டாளர் பணவீக்கத்தை எதிர்கொள்ள முடியும். ஒரு நபர் தனது நிதியை நிலையான வருமானம் ஈட்டும் முதலீட்டில் முதலீடு செய்திருந்தால், அவரது வருமானம் அவரது முதலீடுகளிலிருந்து நிர்ணயிக்கப்படுகிறது மற்றும் பணவீக்கத்தின் போது விகிதங்கள் அதிகமாக இருக்கும்போது அவர் அதே வருமானத்தை ஈட்டுவார், அதை சரியான முறையில் செலவிட முடியும்.

முடிவுரை

இது வட்டி, ஈவுத்தொகை மற்றும் மூலதன ஆதாயங்களிலிருந்து கிடைக்கும் வருமானமாகும். பங்குகள், பத்திரங்கள் அல்லது மியூச்சுவல் ஃபண்டுகள் போன்றவற்றில் முதலீடு செய்வது ஒரு நல்ல நடைமுறையாகும். இந்த முதலீடுகளிலிருந்து மக்களுக்கு குறைந்தபட்சம் ஒரு தலைமுறை வருமானம் உள்ளது, இது அவர்களின் பணத் தேவைகள் அல்லது விருப்பங்களை பூர்த்தி செய்ய உதவுகிறது. சில முதலீடுகள் வரி சேமிப்புக்கு உதவுகின்றன, இது சாமானியர்களுக்கு ஒரு நன்மை. தேர்ந்தெடுக்கப்பட்ட முதலீடுகள் ஒரு பணக்கார வருவாயை உருவாக்கும் ஒரு புத்திசாலித்தனமான தேர்வாக இருக்க வேண்டும்.